در دنیای ارزهای دیجیتال، بسیاری از معاملهگران به دنبال روشهایی هستند تا سود خود را افزایش دهند بدون اینکه صرفاً داراییهایشان را هولد کنند. معاملات مارجین (Margin Trading) و معاملات فیوچرز (Futures Trading) دو ابزار قدرتمندی هستند که با استفاده از اهرم معاملاتی (Leverage)، امکان کسب بازدهی بالاتر را فراهم میکنند، هر کدام از این روشها سازوکار، ریسکها و ابزارهای مدیریتی خاص خود را دارند؛ اما همزمان ریسکهای بیشتری نیز به همراه دارند.

در این مقاله به بررسی تفاوت معاملات مارجین و فیوچرز میپردازیم، تا بدانیم تفاوت مارجین با فیوچرز چیست و کدام یک ممکن است با توجه به سطح ریسکپذیری و سبک معاملاتی شما گزینه مناسبتری باشد. با ما در ادامه این مقاله همراه باشید.

آشنایی با مفهوم اهرم (Leverage)

قبل از پرداختن به پیچیدگیهای معاملات مارجین و معاملات آتی در بازار ارزهای دیجیتال، باید با مفهوم اهرم آشنا شویم.

اهرم معاملاتی ارز دیجیتال، در اصل به معنای وام یا قرض گرفتن از صرافی برای ورود به معاملهای است که بدون آن، با سرمایه نقد محدودی که دارید، نمیتوانستید وارد شوید.

اگر میخواهید مثلاً ۱۰۰۰ دلار اتریوم (ETH) با اهرم ۵ بخرید، این بدان معناست که میتوانید با داشتن یک پنجم ارزش کل، یعنی ۲۰۰ دلار، ۱۰۰۰ دلار ارز اتریوم دریافت کنید؛ به این روند اهرم یا لوریج میگویند.

بیایید با یک مثال ادامه دهیم: فرض کنید قیمت یک دارایی، برای مثال دوج کوین، امروز ۱۰ دلار است. در بازار اسپات، یک معاملهگر به این تحلیل رسیده است که قیمت دوج کوین ممکن است ۱۰٪ افزایش یابد و او فقط ۱۰۰۰ دلار سرمایه دارد. در این صورت این معاملهگر فقط میتواند ۱۰۰ واحد DOGE را با قیمت ۱۰ دلار خریداری کند؛ اما اگر به اهرم معاملاتی ارز دیجیتال حداقل ۵ برابر دسترسی داشته باشد، با همان ۱۰۰۰ دلار، میتواند ۵۰۰۰ دلار دوج یا حدود ۵۰۰ واحد از این دارایی را بخرد.

معاملات مارجین چیست؟

اکنون که با مفهوم اهرم آشنا شدیم، بیایید به تعریف معاملات مارجین بپردازیم. معاملات مارجین راهحلی برای افزایش بازدهی در معامله Spot است. در معاملات اسپات، کل مبلغ برای خرید یک دارایی یا ارز دیجیتال (بدون اهرم) را پرداخت میکنید و سپس مالکیت آن دارایی را در اختیار میگیرید.

اما در معاملات مارجین (Margin Trading) شما از صرافی به نوعی وام میگیرید یا میخواهید وکالت شما را بر عهده بگیرد تا پوزیشن بزرگتری نسبت به سرمایه واقعی خود باز کنید تا از نوسانات بازار سود ببرید و مالکیت دارایی در اسپات را بهطور مشروط داشته باشید.

معاملات مارجین چگونه کار میکند؟

فرض کنید ۱۰۰۰ دلار سرمایه دارید و میخواهید روی ارزی با قیمت ۱ دلار سرمایهگذاری کنید. با اهرم ۱۰، میتوانید ۱۰ هزار دلار وارد معامله کنید که ۹۰۰۰ دلار آن را از پلتفرم قرض گرفتهاید. اگر قیمت آن ارز دیجیتال، ۵۰ درصد افزایش یابد، سودتان ۵۰۰۰ دلار میشود. اما اگر ۱۰ درصد کاهش یابد، کل سرمایهتان از دست میرود. در این حالت دو راه دارید:

- سرمایه خود را افزایش دهید تا پوزیشن خود را حفظ کنید، که به عنوان مارجین کال (Margin Call) نیز شناخته میشود.

- زیان خود را بپذیرید و معامله را ببندید، چیزی که در بازارهای ارزهای دیجیتال به عنوان لیکوییدیشن شناخته میشود.

البته به خاطر داشته باشید که مثال بالا یک مثال کلی از نحوه عملکرد معاملات مارجین است. هر پلتفرم، بروکر و صرافی رویکرد خاص خود را به این موضوع دارد. بهطور کلی این معاملات مناسب برای معاملات کوتاهمدت یا سویینگ تریدرها است که میخواهند با سرمایه محدود اندازه پوزیشن را افزایش دهند.

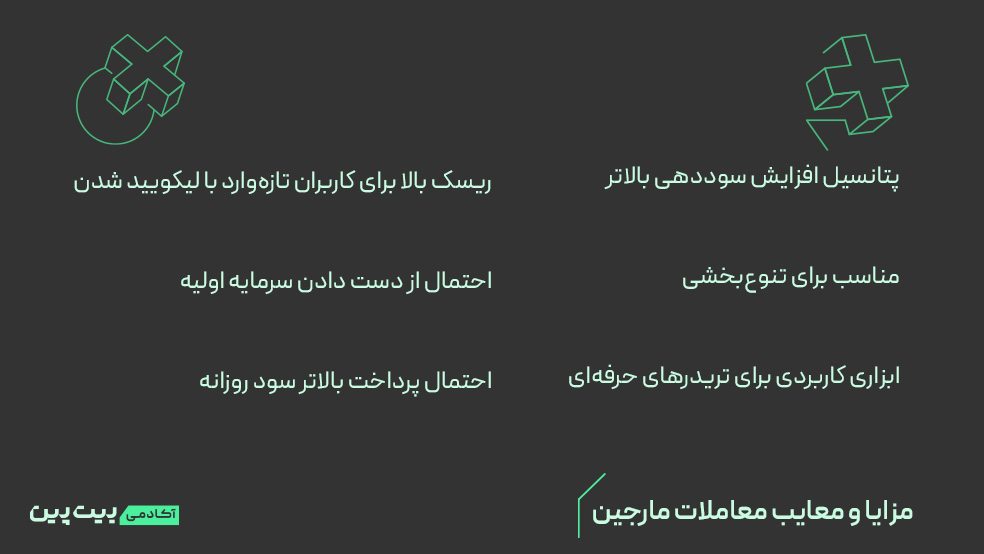

مزایا و معایب معاملات مارجین

این معاملات نیز مانند هر اقدامی در دنیای کریپتو مزایا و معایب مخصوص به خود را دارد. از مزایا و معایب معاملات مارجین میتوان به موارد زیر اشاره کرد:

مزایا:

- پتانسیل افزایش سوددهی بالاتر نسبت به سرمایه اولیه

- مناسب برای تنوعبخشی با اهرم پایین در چندین موقعی

- ابزاری کاربردی برای تریدرهای حرفهای در جهت تایید تحلیلهای پیشبینیشده

معایب:

- ریسک بالا برای کاربران تازهوارد با احتمال بالای لیکویید شدن

- از دست دادن سرمایه اولیه در صورت حرکت بازار در خلاف جهت پیشبینی

- احتمال پرداخت بالاتر سود روزانه در پلتفرمهای با قوانین مالیاتی متفاوت و پیچیده

در معاملات مارجین، میتوانید از Cross Margin و Isolated Margin استفاده کنید: کراس مارجین کل حساب را به اشتراک میگذارد، در حالی که ایزوله فقط یک پوزیشن را محدود میکند.

معاملات فیوچرز چیست؟

معاملات فیوچرز (Futures Trading) یا معاملات آتی، بر پایه یک قرارداد آتی (Futures Contract) بنا شده است. این قرارداد توافقی برای خرید یا فروش دارایی در آینده با قیمت ثابت است. شما مارجین اولیه میگذارید یعنی درصدی از ارزش قرارداد را پرداخت میکنید و میتوانید پوزیشن لانگ و شورت (Long Position / Short Position) باز کنید و بر افزایش یا کاهش قیمت شرطبندی کنید و سود ببرید.

الزامات مارجین برای معاملات فیوچرز بسته به دارایی مورد معامله و صرافی که قرارداد در آن معامله میشود، متفاوت است. به طور معمول، مارجین مورد نیاز برای معاملات فیوچرز بالاتر از موارد مورد نیاز برای معاملات مارجین است، زیرا قراردادها اغلب از نظر سایز بزرگتر هستند و خطرات موجود میتواند قابل توجه باشد.

معاملات فیوچرز چگونه کار میکند؟

قراردادهای آتی اغلب دارای تاریخ انقضای مشخص ماهانه، فصلی یا سالانه هستند. برای درک کردن نحوه عملکرد آن بهتر است یک مثال ملموس به کار ببریم:

فرض کنید قیمت بیت کوین در زمان نگارش این مقاله، حدود ۱۲۵,۰۰۰ دلار است. شما یک قرارداد فیوچرز خرید (پوزیشن لانگ) با تاریخ انقضای اول دسامبر و قیمت توافق شده ۱۳۰,۰۰۰ دلار باز میکنید.

- اگر قیمت بیت کوین در تاریخ انقضا به ۱۳۵,۰۰۰ دلار برسد: شما برنده هستید، زیرا توانستهاید توافق کنید که در آن زمان بیت کوین را ۱۳۰,۰۰۰ دلار بخرید، پس ۵۰۰۰ دلار سود خواهید کرد.

- اگر قیمت بیت کوین به ۱۲۰,۰۰۰ دلار برسد: شما ۵۰۰۰ دلار ضرر میکنید، زیرا مجبورید قراردادی را اجرا کنید که ارزش بازار آن پایینتر است.

مزایا و معایب معاملات فیوچرز

معاملات فیوچرز نیز مانند مارجین مزایا و معایبی دارند که در ادامه به آنها اشاره میکنیم:

مزایا:

- استفاده از اهرم برای افزایش سرمایه

- معاملات طیف گستردهای از داراییها

- کسب سود از کاهش قیمتها (short)

- امکان پوشش ریسک بلندمدت معاملات

معایب:

- پیچیدگی این معاملات برای مبتدیان

- استفاده بیش از حد از اهرم

- نیازمند مدیریت تاریخ انقضا و تعیین تمدید آن

- چند برابر شدن ضرر و لیکویید شدن در صورت استفاده نادرست از اهرم

تفاوت معاملات مارجین و فیوچرز

تفاوت معاملات مارجین و فیوچرز در جنبههای مختلفی وجود دارد. هر دو نوع معامله درباره خرید و فروش داراییهای مالی هستند، اما با توجه به ویژگیها و شرایط متفاوتی که دارند، تفاوتهای مهمی نیز بین آنها وجود دارد. در ادامه به برخی از این تفاوتها اشاره خواهیم کرد:

| ویژگی | معاملات مارجین | معاملات فیوچرز |

| ماهیت دارایی | خرید/فروش لحظهای دارایی پایه نزدیک به اسپات | خرید/فروش بر اساس یک قرارداد آتی |

| تاریخ انقضا | معمولاً تاریخ انقضا مشخصی ندارد و تا زمانی که مارجین حفظ شود، باز میماند. | دارای تاریخ انقضای ثابت؛ قرارداد باید تمدید یا بسته شود. |

| نحوه قرضگیری | قرض گرفتن مستقیم دارایی برای افزایش حجم معامله اسپات. | استفاده از مارجین به عنوان ودیعه برای قراردادهای تعهدی. |

| ریسکها | لیکویید شدن بر اساس قیمت لحظهای بازار اسپات | اهرم بالاتر تا ۱۰۰x و چندبرابر شدن ضرر در صورت درست پیشبینی نکردن قیمت در تاریخ انقضای قرارداد |

| مدیریت ریسک | مطابق روش و قوانین صرافی و پلتفرم | مطابق دستورالعملهای واضح در قرارداد |

| کارمزد | شامل کارمزد معاملات و همچنین بهره وام استقراضی (Funding Fee) که میتواند روزانه باشد | شامل کارمزد معامله و Funding Rate (نرخ تأمین سرمایه) که بین خرید و فروشها توزیع میشود |

| شفافیت ساختار | وابسته به پلتفرم | وابسته به شرایط قرارداد مشخصشده |

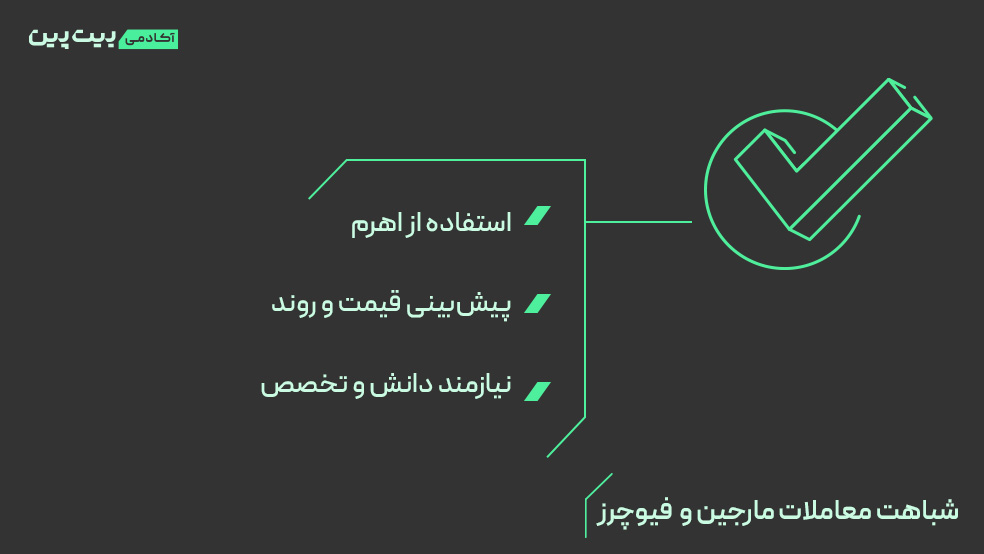

شباهتهای کلیدی بین معاملات مارجین و فیوچرز

با وجود تفاوتهایی که معاملات مارجین و معاملات فیوچرز با یکدیگر دارند، این دو نوع معامله در بازارهای مالی نقاط تشابه مهمی نیز دارند.

در ادامه، به برخی از شباهتهای کلیدی بین این دو نوع معامله اشاره میکنیم:

- استفاده از اهرم: هم معاملات مارجین و هم معاملات فیوچرز شامل اعمال اهرم برای افزایش حجم معامله و بیشتر شدن پتانسیل سود است. با این حال، معاملات فیوچرز معمولاً شامل نسبتهای اهرمی بالاتری نسبت به معاملات مارجین است.

- حدس و پیشبینی قیمت: هم معاملهگران فیوچرز و هم مارجین، قیمت داراییهای کریپتو را پیشبینی میکنند و روی افزایش یا کاهش قیمتها شرطبندی میکنند و سپس پوزیشن خود را بر این اساس قرار میدهند. با این حال، اگر بازار بر خلاف خواسته آنها حرکت کند؛ ضرر زیادی متحمل میشوند

- نیاز به دانش و تخصص: هم معاملات مارجین و هم معاملات فیوچرز برای تازهواردان به دنیای ارزهای دیجیتال و معاملات توصیه نمیشود. به دلیل سطح بالای ریسک و تخصص مورد نیاز برای مدیریت ریسک (Risk Management) هنگام اقدام است. معاملهگران باید روندهای شکل گرفته در بازار را کاملاً درک کنند. در غیر این صورت ممکن است متحمل ضررهای ویرانکننده شوند.

چگونه میتوانم معاملات فیوچرز (تعهدی) در صرافی ایرانی انجام دهم؟

صرافیهای معتبر ایرانی، مانند صرافی بیت پین، امکان معامله تعهدی را برای کاربران ایرانی فراهم کردهاند. این نوع معاملات امکان کسب سود در بازارهای صعودی و نزولی را بدون نیاز به خرید فیزیکی دارایی فراهم میآورد. معمولاً این معاملات بر اساس قراردادهای دائمی (Perpetual Futures) یا قراردادی با تاریخ انقضای دورهای ارائه میشوند.

معاملات تعهدی در بیت پین:

پلتفرمی مانند بیت پین که محیطی امن، شفاف، ساده و در عین حال حرفهای برای کاربران ایرانی با رعایت قوانین داخلی فراهم میکند؛ بهترین صرافی ایرانی برای معاملات فیوچرز محسوب میشود. برای شروع، تنها کافیست:

- ابتدا با ثبتنام و احراز هویت در عرض کمتر از چند دقیقه حساب کاربری در صرافی بیت پین ایجاد کنید.

- کیف پول ریالی خود را با واریز تومانی شارژ کرده و سپس در بخش «معامله» رمزارز مورد نظر خود را انتخاب کنید.

- پس از ورود به بازار اسپات، دکمه «خرید» را بزنید و در بالای صفحه جدید اسپات را به تعهدی تغییر دهید.

- اهرم مناسب با سطح ریسکپذیری خود را انتخاب کنید. صرافی بیت پین امکان استفاده از اهرم تا ۱۰ برابر را برای ۴۰۰ رمزارز لیستشده در این پلتفرم برای کاربران وکالت میکند. تعیین اهرم مناسب برای حفظ سرمایه بسیار ضروری است.

- سپس نوع سفارشگذاری را انتخاب کنید:

- سفارش لیمیت: گذاشتن سفارش خرید بر اساس پایینترین قیمت

- سفارش مارکت: خرید آنی در بهترین قیمت

- بخشهای مربوط به مقدار را وارد کنید و وجه ضمانت را با دارایی موجود در کیف پول خود تکمیل کنید و خرید را بزنید.

برای فروش یا پوزیشن شورت نیز همین مراحل را طی کنید. تنها باید در بالای صفحه موقعیت را از خرید به فروش (شورت) تغییر دهید.

معاملات مارجین بهتر است یا فیوچرز؟ کدام را انتخاب کنیم؟

معاملات فیوچرز و مارجین هر دو شامل استفاده از وجوه قرض گرفته شده برای به حداکثر رساندن قدرت معاملاتی شما است. با این حال، به دلیل نحوه عملکرد آنها، انواع مختلفی از معاملهگران را جذب میکنند.

- معاملهگران کوتاهمدت و پرریسک:

این گروه اغلب به دنبال اهرمهای بسیار بالا و انعطافپذیری در بازارهای لانگ و شورت فیوچرز هستند. قراردادهای دائمی فیوچرز که تاریخ انقضا ندارند؛ اما نیاز به مدیریت Funding Rate دارند، برای این افراد جذابترند، زیرا میتوانند دیدگاههای خود را برای چند روز یا هفته حفظ کنند.

- معاملهگران نوسانگیر روزانه و میانمدت:

تریدرهایی که میخواهند از نوسانات قیمت در طول روز یا چند روز بهره ببرند، اغلب معاملات مارجین را ترجیح میدهند. آنها میخواهند دارایی را به صورت لحظهای بخرند یا بفروشند، اما با اهرم کمی بیشتر از اسپات.

- سرمایهگذاران بلندمدت با هدف پوشش ریسک:

اگر شما بخش بزرگی از دارایی خود را هولد کردهاید و نگران یک اصلاح قیمتی ناگهانی هستید، قراردادهای فیوچرز ابزار استاندارد و مناسبتری برای تضمین دارایی پورتفوی شما هستند.

نکته: هرگز اجازه ندهید احساسات بر تصمیمگیری شما غلبه کند. قبل از ورود به هر یک از این بازارها، حتماً استراتژی خروج (حد ضرر) خود را مشخص کنید و مفهوم مدیریت ریسک را فراموش نکنید.

جایگزین های معاملات مارجین و فیوچرز

اگر معاملات مارجین فیوچرز با اهرمهای بالا و ریسکهای همراهشان برایتان بیش از حد پیچیده یا پرخطر به نظر میرسد، خوشبختانه گزینههای جایگزین کمریسکتری وجود دارند که همچنان امکان کسب سود از بازار ارزهای دیجیتال را فراهم میکنند.

این روشها، برای معاملهگران محافظهکار یا کسانی که به دنبال درآمد پایدارتر میگردند، بسیار مناسب هستند:

- استیکینگ: این روش، درآمد غیرفعال از طریق قفل کردن داراییهایتان در شبکههای بلاک چین اتریوم یا کاردانو ایجاد میکند. در این روش بدون نیاز به پیشبینی قیمت، سود میگیرید. میتوانید با استیکینگ دارایی خود در صرافی بیت پین سود کنید.

- معاملات الگوریتمی: استفاده از رباتهایی مانند رباتهای معاملهگر بیت پین، به روش DCA، مارتینگل و اسپاتگرید بدون نیاز به تصمیمگیری لحظهای و بر اساس قوانین از پیش تعیینشده سود کسب کنید.

این جایگزینها، تمرکز را از اهرم به استراتژیهای پایدارتر میبرند و به شما کمک میکنند بدون ترس از ضررهای ناگهانی، در بازار بمانید و برای شروع میتوانید از بیت پین اقدام کنید.

گفتار پایانی

معاملات فیوچرز و معاملات مارجین هر دو استراتژیهای معاملاتی محبوبی هستند که شامل استفاده از اهرم برای کسب سود بالقوه از حرکات بازار است. با این حال، تسلط بر تفاوت معاملات مارجین و فیوچرز اولین گام برای بهرهبرداری امن از اهرمهای این معاملات در بازارهای مالی است.

از آنجایی که هر دو روش، شما را در معرض ریسک لیکوییدیشن قرار میدهند، تمرکز نباید صرفاً بر روی انتخاب روش باشد، بلکه باید بر اجرای دقیق مدیریت ریسک متمرکز شوید.

قبل از هر اقدامی، اهداف مالی خود، میزان تحمل ریسک و استراتژی معاملاتی تعریفشده خود را با ویژگیهای این ابزارها مقایسه کنید. در نهایت، تحقیق، کسب دانش و احتیاط، کلید موفقیت شما در بهرهمندی از این ابزارهای قدرتمند خواهد بود.

سوالات متداول

- کدام بهتر است: معاملات فیوچرز یا مارجین؟

هر دو معامله مارجین و معاملات فیوچرز اساساً برای معاملهگر یکسان هستند، زیرا معاملهگران را قادر میسازد تا اهرمی را برای ورود به یک پوزیشن در بازار اختیار کنند. با این حال، آنها در میزان اهرمی که فرد میتواند به دست آورد متفاوت است – در حالی که مارجین بین 5 تا 20 درصد است، معاملات آتی میتواند تا 100 درصد اهرم به شما بدهد!

- آیا مبتدیان میتوانند در معاملات فیوچرز معامله کنند؟

توصیه میشود که مبتدیان در معاملات فیوچرز معامله نکنند، زیرا این یک واقعیت ساده است که اهرم ابزار خطرناکی است. فرد باید از ریسکهای مرتبط آگاه باشد و تکنیکهای حد ضرر را بداند.

- آیا معاملات مارجین و معاملات فیوچرز یکسان هستند؟

معاملات مارجین و معاملات فیوچرز دو تکنیک معاملاتی متفاوت هستند. درک هر دو روش قبل از استفاده از آنها بسیار مهم است زیرا آنها پیشرفته در نظر گرفته میشوند. حسابهای مارجین معمولاً شامل معاملهگرانی میشود که پوزیشنهای خود را با پول قرض گرفته شده، باز میکنند. شما میتوانید سرمایه بیشتری را با پرتفوی خود کنترل کنید، که به شما امکان میدهد سایز پوزیشن را افزایش دهید.

قراردادهای فیوچرز متفاوت عمل میکنند، زیرا آنها قراردادهای الزامآور هستند که در آن شما توافق میکنید یک دارایی پایه را با قیمت از پیش تعیین شده در آینده بخرید یا بفروشید. بسته به شرطبندی خود میتوانید معاملات فیوچرز لانگ یا شورت داشته باشید.