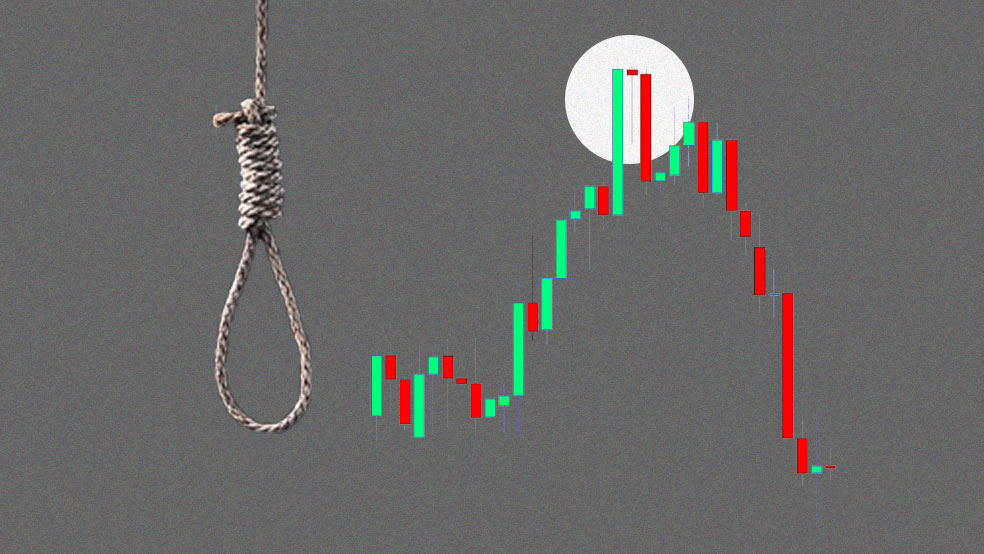

مرد آویزان یا مرد به دار آویخته، از شناختهشدهترین الگوها در بین الگوهای کندلی است که امروزه بسیاری از مبتدیان دنیای معاملهگری نیز با آن آشنایی دارند. با این حال، همچنان شاید شناسایی و استفاده از این الگو در بین دسته عظیمی از کندلها برای شما دشوار باشد و نتوانید از این الگو بهره ببرید.

در این مقاله قصد داریم که به زبانی ساده، علاوه بر آشنایی با الگوی کندلی مرد آویزان، به مواردی مهمتر، از جمله نحوه استفاده از این نوع کندل، شناسایی آن در نمودار، مزایا و معایب و هر گونه اطلاعات حیاتی درباره این الگو بپردازیم. پس اگر از دستهای از تریدها هستید که از الگوهای کندلی استفاده زیادی دارید، مطالعه این مقاله برای شما مفید است.

کندل مرد به دار آویخته چیست؟

کندل مرد به دار آویخته (Hanging man Pattern)، از معروفترین الگوهای کندلی در تحلیل تکنیکال و سبکهای تحلیلی مانند پرایس اکشن کلاسیک است که بهمنظور تشخیص روندهای نزولی در بازار مورداستفاده قرار میگیرد.

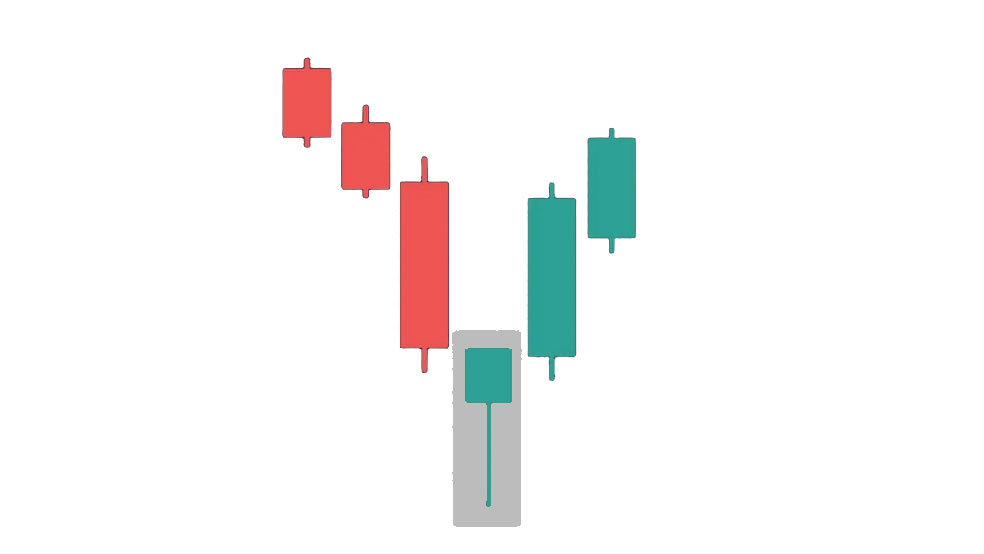

این الگوی کندلی مطابق تصویر فوق، به طور معمول در سقف اصلی قیمت، نواحی عرضه و حتی نواحی تثبیت بازار پس از روندهای نزولی و صعودی میتواند شکل گیرد که بیانگر احتمال بالایی از معکوس شدن روند غالب قیمت و تغییرات آن بهصورت عمده است.

معاملهگران حرفهای، پس از تشخیص محدودههای مهم قیمت و پدیدارشدن این الگوی کندلی، تأییدیه معاملات خود را صادر میکنند. به این معنی که مشاهده این الگوی کندلی، به روند نزولی و حتی صعودی تشخیصدادهشده توسط تریدرها اعتبار بیشتری داده و موقعیتهای معاملاتی مناسبی را با سیگنال فروش خود فراهم میکند.

کندل مرد به دار آویخته که در سقفهای قیمت دیده میشود، الگویی کاملاً نزولی است؛ با این حال اگر این الگو در کف یا محدودههای حمایتی شکل گیرد به آن الگوی چکش گفته میشود که الگویی صعودی و بیانگر پتانسیل رشد قیمت است.

این الگوی شمعی در کنار سایر کندلها، از سری مجموعه الگوهای کندلی ضروری در تحلیل تکنیکال است که یادگیری و شناخت نحوه استفاده از آن میتواند کمک بزرگی در معاملهکردن هر دارایی به شما کند.

الگوی مرد آویزان چه زمانی در نمودار ظاهر میشود؟

الگوی کندلی مرد آویزان، بهصورت غالب در سقف (بهصورت مرد دار آویز) و کفهای قیمت (بهصورت الگوی چکش) ظاهر میشود؛ دقیقاً زمانی که پتانسیل آغاز اصلاحات عمده در بازار و معکوس شدن روند وجود دارد. این الگوی کندلی، همانطور که اشاره کردیم، از بهترین تأییدیهها برای شروع یا پایاندادن به موقعیت معاملاتی است.

با این حال چند نکته مهم درباره زمان ظاهرشدن الگوی مرد آویزان وجود دارد که شناخت آنها اهمیت بالایی دارد:

- الگوی مرد آویزان میتواند در برخورد اول با سطح مقاومتی یا در برخوردهای متعدد شکل گیرد.

- این الگو ممکن است حتی پس از شکست سطح مقاومتی خود تکمیل شده و شکل گیرد که به طور معمول بررسی تغییرات حجم معاملات و اندیکاتورهای واگرایی و همگرایی قیمت در کنار این الگو کاربرد زیادی دارد.

- این الگو حتی ممکن است در شرایط تثبیت بازار، رنج قیمت و حالت سردرگمی بازار به دلیل نوسانات شدید دیده شود که به طور معمول در این مواقع اعتبار چندانی برای معامله ندارد.

- از معمولترین زمانهای ظاهرشدن الگوی مرد آویزان، در پولبک قیمت است. مشاهده این الگوی کندلی، علاوه بر پولبک و تأییدیه موفق از سطح مربوطه، بیانگر از سرگیری روندهای نزولی است.

بهصورت کلی، الگوی مرد آویزان ممکن است هزاران بار در تایم فریم معاملاتی دیده شود. با این حال نمیتوانیم همیشه آن را معتبر و موردنیاز برای معامله بدانیم و همیشه نیاز به ترکیب این الگو با سایر روشهای تحلیلی و ابزارهای تکنیکال را در چارت داریم.

نحوه تشخیص کندل مرد آویزان در چارت

نحوه تشخیص کندل مرد آویزان در چارت قیمت، بسیار آسان است؛ زیرا، این الگو از سادهترین و ابتداییترین الگوهای شمعی در تحلیل تکنیکال به شمار میرود. اگر به تصاویر زیر دقت کنید، دو نوع مختلف از کندل مرد آویز برای شما مشخص شده است که در بخش زیر، به معرفی هر کدام میپردازیم.

- کندل مرد به دار آویخته صعودی (سبزرنگ):

کندل مرد آویزان صعودی (الگوی چکش) که به رنگ سبزرنگ در نمودار قابلمشاهده است، در کفهای قیمت یا بهصورت دقیق در نواحی حمایتی مهم شکل میگیرد که شکل بدنه کندل و سایه پایینی بلند آن، بیانگر کاهش شدید فشار فروش و غلبه خریداران (فشار خرید) در بازار است.

- کندل مرد به دار آویخته نزولی (قرمزرنگ):

کندل مرد آویزان نزولی که به رنگ قرمز در نمودار مشاهده میشود، بر خلاف الگوی صعودی چکش، در سقفهای قیمت قابلتشخیص است. این کندل که بادی کوچک قرمزرنگ، سایه پایینی بلند و سایهبالایی کوچکی دارد، پس از غلبه فشار فروش و به تعبیری تسلیمشدن خریداران تشکیل میشود.

با تشخیص این دو مدل الگوی کندلی نزولی و صعودی در قیمت، اگر مشغول معامله هر دارایی پایهای باشید، موقعیتهای معاملاتی مناسبی را شکار میکنید. بااینوجود، اگر آشنایی زیادی با تحلیل تکنیکال و استراتژی معاملاتی ندارید، مطالعه بخشهای بعدی برای شما ضروری است.

استراتژی معامله با الگوی کندل مرد به دار آویخته

امروزه استراتژیهای معاملاتی متعددی با الگوی کندلی مرد به دار آویخته و یا سایر الگوی های کندلی پدیدار شده است که بسیاری از آنها در دسته شیوههای تحلیلی پایه بازارهای مالی شناخته میشوند. اگر تابهحال از این الگو و سایر الگوهای شمعی در تحلیل خود استفاده نکردهاید، نکات زیر نمونه و راهنمایی مناسبی برای شما است:

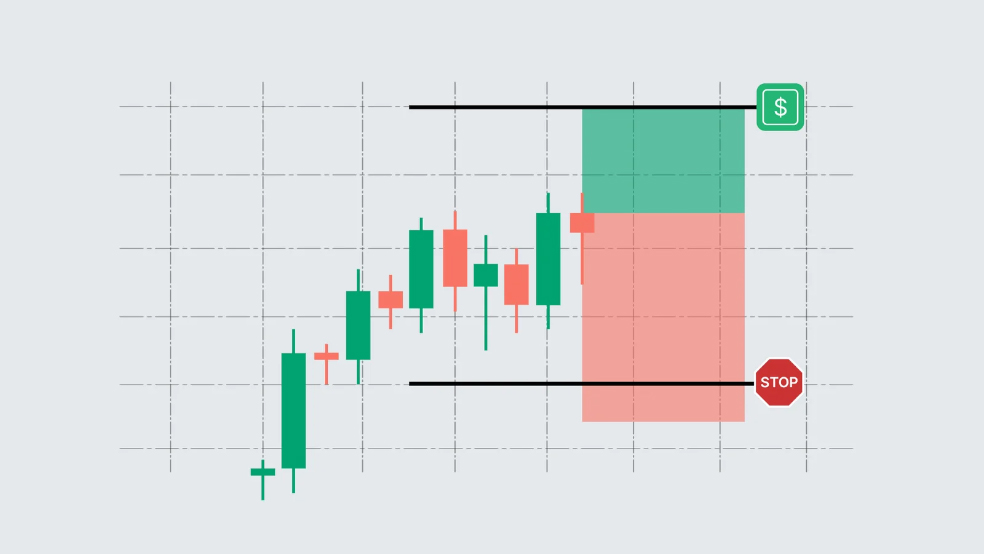

- اولین مرحله در استراتژی معامله با هر الگوی کندلی اعم از مرد آویزان، شناسایی صحیح آن است. این الگوی کندلی بایستی همیشه با بادی یا بدنهای کوچک و سایه پایینی بلندی همراه باشد که به گفته برخی از تریدرها، دوجی شکل بودن بدنه کندل نیز به آن اعتبار بیشتری میبخشد.

- پس از شناسایی الگو در نمودار باید از اعتبار کندل و همسو بودن آن با نواحی مهم قیمت و روند قیمت غالب اطمینان حاصل کنید. بهعنوانمثال، باید متوجه شوید که الگوی مرد آویزان نزولی شکلگرفته، در سطح مقاومتی مهمی قرار گرفته است یا خیر و آیا روند کنونی این الگو را تأیید میکند؟

- پس از تکمیل دو مورد بسیار مهم فوق، زمان ترکیب این الگوی کندلی با سایر ابزارهای تحلیل تکنیکال است. در واقع برایآنکه بتوانید استفاده بهتری از این الگوی کندل، علاوه بر کاهش درصد خطای آن داشته باشید، استفاده از سایر ابزارها و روشها بهترین گزینه است. بهعنوانمثال میتوانید، در زمان ظاهرشدن این کندل، از اندیکاتورهای واگرایی، خطوط مووینگ اورج و تحلیل پرایس اکشن برای ورود و خروج از معاملات بهره ببرید.

- آخرین مرحله، تعیین حد سود/ضرر و نوشتن اطلاعاتی شفاف و دقیق از موقعیت معاملاتی خود است که از همه مراحل اهمیت بیشتری دارد. حد ضرر یا استاپلاس میتواند در بالای محدوده مقاومتی یا حمایتی شما که الگوی کندلی در آن شکلگرفته است، باشد.

با پیروی از پنج مرحله ساده فوق، شما موفق به اجرای استراتژی معاملاتی ساده و چهبسا کارا با الگوی کندلی مرد آویزان شدهاید. تنها امری که همیشه اهمیت دارید، تمرین و آزمون و خطای مکرر این الگوی در ترید آزمایشی و شناخت محدودیتهای استراتژی شخصی خود است.

محدودیتهای الگوی مرد آویزان

الگوی مرد آویزان یا چکش، حتی با وجود سادگی و کارایی بسیار بالا در معاملات، دارای محدودیتهای بسیار جدی است که هر تریدری نیازمند شناخت تمامی آنهاست. در بخش زیر به اصلیترین محدودیتهای این الگوی کندلی محبوب، بهصورت گذرا اشاره میشود:

- احتمال خطا و ایجاد سیگنالهای معاملاتی اشتباه:

بزرگترین محدودیت الگوهای کندی مانند مرد آویزان، احتمال خطا و ایجاد سیگنالهای اشتباه است. این محدودیت که متأسفانه کمتر به آن دقت میشود، میتواند باعث ضررهای شدید و بههمخوردن ریتم معاملهگری بسیاری از تازهواردان شود.

در نتیجه، باید بپذیریم که این الگوی کندلی مانند هر ابزار تحلیل تکنیکال، استراتژی معاملاتی، اندیکاتور و… بهتنهایی حرف اول و آخر را نخواهد زد و نمیتوان بهصورت فردی با آن معاملاتی سودآور را ثبت کرد.

- نیازمندی شدید به ترکیب با سایر ابزارها و روشهای تحلیل تکنیکال:

از دیگر محدودیتهای الگوی کندلی مرد به دار آویخته، نیازمندی شدید آن به ترکیب با سایر ابزارها و روشهای تحلیل تکنیکال است در واقع، این روش یا پترن، برای به اجرا درآمدن در معاملات نیازمند، استراتژی معاملاتی مشخص و صدور چندین تأییدیه بر مبنای تحلیل تکنیکال است.

پس یادتان باشد، برای کسب نتیجه بهتر از این الگو، همیشه نیازمند ترکیب آن با استراتژی معاملاتی شخصی خود هستید. به همین دلیل شاید تست این الگو با ترکیب استراتژی در ترید آزمایشی یا کاغذی فکر بدی نباشد.

- نیازمندی به بررسی چندین تایم فریم معاملاتی:

باتوجهبه آنکه الگوی کندلی مرد دار آویز، نیاز به تأییدیه زمانی دارد، بررسی چندین تایم فریم معاملاتی برای استفاده از این الگو ضروری است. به زبانی ساده، الگوی مرد به دار آویخته تشخیصدادهشده در تایم فریمهای معاملاتی بالاتر اهمیت بیشتری دارد، حتی اگر بر خلاف نظر شما در حرکت بعدی قیمت باشد.

بهعنوانمثال، اگر این الگو را در تایم فریم معاملاتی چهارساعته مشاهده کردید، نگاهی به دو تایم فریم بزرگتر و تأییدیه گرفتن از آنها برای اعتبار بخشیدن به الگو اهمیت زیادی دارد. زیرا، در غیر این صورت، احتمال رفتار خلاف جهت انتظار و ضرری سنگین در کمین است.

کلام پایانی

الگوی مرد آویزان یا مرد به دار آویخته، از قدیمیترین و محبوبترین الگوهای کندلی در پرایساکشن کلاسیک است. این الگو ساده و بهشدت کارا، در مقاله امروز مورد نقد و بررسی و آموزش قرار گرفت. امیدواریم که با مطالعه این مقاله، بهخوبی با این کندل و نحوه استفاده از آن آشنا شده باشید.

حال نوبت نظرات شما درباره این الگوی کندلی است. آیا تابهحال از این الگوی کندلی در معاملات خود استفاده کردهاید؟ به نظر شما الگوی مرد به دار آویخته، الگوی معتبری برای خریدوفروش ارزهای دیجیتال است؟ برای ما در بخش نظرات بنویسید.

سؤالات متداول

- تفاوت کندل مرد آویزان با کندل چکش و ستاره شامگاهی در چیست؟

تفاوت کندل مرد آویزان با کندل چکش و ستاره شامگاهی در نواحی شکلگیری آنها خلاصه میشود. مرد آویزان بهصورت معمول در سقفهای قیمت، بهعنوان الگویی نزولی و الگوی چکش در کفهای قیمت بهعنوان الگویی صعودی قابلتشخیص است.

- کندل مرد به دار آویخته نزولی است یا صعودی؟

کندل مرد به دار آویخته، بهصورت معمول در سقفهای قیمت شکل میگیرد، به همین دلیل نزولی است. با این حال مشابه این کندل، اگر در کف یا سطح حمایتی شکل گیرد (الگوی چکش)، کندلی صعودی دستهبندی میشود.

- آیا الگوی مرد آویزان دقیق است؟

هرگونه الگوی شمعی مانند مرد آویزان، چکش، دوجیها و… بهصورت دقیق مشخصکننده روند و سودآوری شما در معاملات نیستند و همیشه نیازمند ترکیب با استراتژیها و تأییدیهها متعددی را دارند.

بسیارعالی