وب سایت Messari بهترین ترندهای ۲۰۲۴ را منتشر کرد؛ ما در این مقاله قصد داریم بهترین ترندهای سرمایهگذاری، شبکههای لایه یک، پروژههای دیفای و محصولات کاربردی را برگرفته از گزارش این وبسایت، معرفی کنیم.

اتفاقات دوازده ماه گذشته در دنیای کریپتو برای همه ما تا حدودی طاقتفرسا بود؛ ما در سال گذشته، ورشکستگیها، دعواهای حقوقی، اخراجشدنها، گردشهای مالی و ناخوشیهایی را پشت سر گذاشتیم و هنوز هم نتوانستیم به طور کامل از پیامدهایش بهبود پیدا کنیم. صنعت ارزهای دیجیتال پس از اولین بحران در سال ۲۰۲۳، در برخی زمینهها به سال ۲۰۱۳ پرتاب شد، از صرافیهای بازمانده آن دوره، میتوان به کوین بیس، کراکن و سیرکل اشاره کرد. بااینحال، بیایید صادق باشیم، تابهحال، هرگز بهاندازه امروز در اوج فناوری قرار نداشتیم. فضای امن بلاک چینها، پردازش مقیاسپذیر تراکنشها، هویت قابلترکیب و برنامههای دیفای، تکثیر استیبل کوین و … و در رأس همه اینها هم پذیرش قریبالوقوع والاستریت!

توبیخ سریع و محکومیت طولانیمدت سم بنکمن فرید هم نقطه عطفی برای تمام این قضایا بود و حالا ما دوباره به دوران سلطه بیت کوین بازگشتهایم. دوباره به ساخت سیستمهای مالی موازی روی آوردیم تا با تورم افسارگسیخته ارزهای ملی، دسترسی به بانکداری یا اعتبار را از دست ندهیم. دوباره به برنامههای همتا به همتا و اختراعات بدون مجوز در مقابل خدمات متمرکز فرقهای، روی آوردیم و دوباره بر اینترنت غیر قابل سانسور تمرکز کردهایم، آن هم در عصری که تضمینی برای وجود آزادی بیان و ارتباطات آزاد وجود ندارد.

همه ما هنوز به فناوریهای که فناوری بلاک چین و کریپتوکارنسی برایمان به ارمغان آورده و جامعه شکل گرفته حول آن، بسیار خوشبین هستیم و دلیل مهمی هم برای این امیدواری و خوشبینی داریم؛ بخش بزرگی از موفقیت در دنیا رمزارزها، جان سالم به در بردن از چرخهای به چرخه دیگر است. پس اگر در حال خواندن این مطلب هستید، شما هم یکی از بازماندگان اتفاقات ناگواری به شمار میروید که تا به امروز برای ارزهای دیجیتال رخ دادهاند. قبل از هر چیز، لازم است ذکر کنیم که این گزارش توصیه برای سرمایهگذاری نیست و نباید صرفاً باتکیهبر این گزارش، در بازار کریپتوکارنسی سرمایهگذاری یا فعالیت کنید. در هر مرحله از مسیر که شک داشتید بازههای زمانی طولانیمدتتر را زیر نظر بگیرید.

۱۰ ترند سرمایهگذاری برتر برای سال ۲۰۲۴

به نظر میرسد اصطلاح Web3، نام مستعار تبلیغاتی بیهودهای بود که به جای تأثیرات مثبت، شکستهایی را برای مجموعههای NFT pfp (عکسهای پروفایلی NFT)، دیفای ۲.۰ و سم بنکمن فرید به همراه داشت و پس از کنار گذاشتن استفاده از این اصطلاح بیهوده، به نظر میرسد که ارزش بازار ارزهای دیجیتال هم تقریباً دوبرابر شده است. شاخهای این صنعت اغلب یا در زندان به سر میبرند یا بهزودی راهی زندان میشوند، اما اتفاقات خوب در راهاند و همه از چشمانداز ارزهای دیجیتال در سال ۲۰۲۴ هیجانزده هستیم. به طور خلاصه، وضعیت ارزهای دیجیتال خوب است و در بازارهای مختلف، رگههای خوبی از امیدواری و موفقیت دیده میشود؛ خوشبینی پس از زمستانی تاریک!

بیت کوین و طلای دیجیتال

آنهایی که در ژانویه ۲۰۱۵ و دسامبر ۲۰۱۸ داروندار خود را فروختند و بیت کوین خریدند، در دسامبر ۲۰۲۲، بابت این تصمیم به خود میبالیدند؛ درواقع، بااینکه پیشبینی کوتاهمدت معاملات بیت کوین دشوار است، جذابیتش در مقیاس زمانی طولانیمدت تقریباً غیرقابلانکار خواهد بود. در حال حاضر، هیچ تخمینی برای آینده نمیتوانیم داشته باشیم؛ فدرال رزرو نرخ بهره را بیشتر افزایش میدهد یا خیر، ETF اسپات بیت کویت را تأیید میکند یا خیر، با رکود صنعت املاک و مستغلات مواجه خواهیم شد یا خیر، بازار سهام کاهش پیدا میکند یا نوسان میکند یا بیت کوین با سهام فناوری یا طلا مرتبط خواهد شد یا خیر، در مورد هیچکدام نمیتوان از الان با قطعیت نظر داد.

از سوی دیگر، فرضیه بلندمدت بیت کوین هم بر این امر مبتنی است که در نهایت همه چیز دیجیتالی خواهد شد. دولتها بیش از حد بدهکار و ولخرج هستند و تا زمانی که ورشکست شوند، به چاپ پول ادامه خواهند داد. فقط ۲۱ میلیون بیت کوین برای سرمایهگذاران در دسترس خواهد بود و در حال حاضر، همه چشمها به هاوینگ ۲۰۲۴ دوخته شده است.

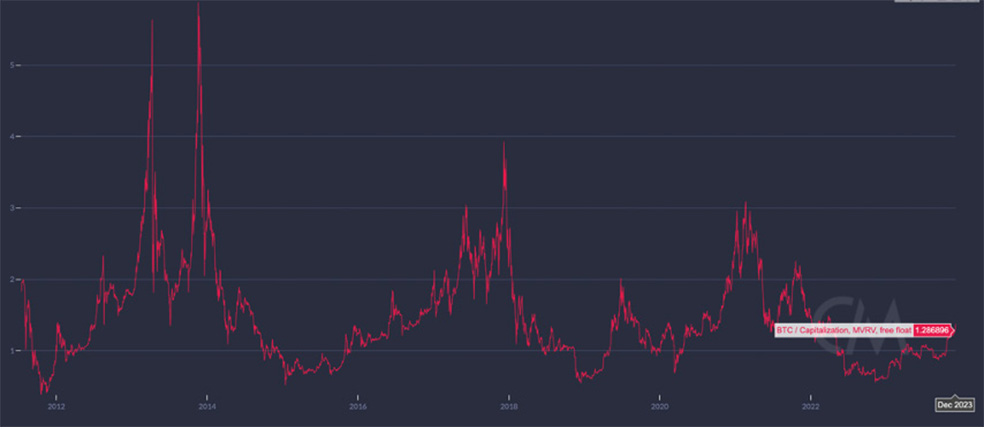

بیایید به نسبت MVRV نگاهی بیندازیم؛ این نسبت ارزش بازار فعلی یا MV (مخفف Market Value) بیت کوین که با ضرب قیمت در عرضه کل به دست میآید را به ارزش بازار محقق شده یا RV (مخفف Realized market Value) که با مجموع قیمت ضرب در عرضه واحد در زمان آخرین حرکت آنچین هر واحد به دست میآید، محاسبه میکند. نسبت کمتر از ۱، طلایی و نسبت بیش از ۳ همیشه نشاندهنده اوج چرخه است و بیت کوین هنوز هم پس از رشدی ۱۵۰ درصدی، ابزاری مناسب برای خرید و سرمایهگذاری به شمار میرود.

به یاد داشته باشید که با قفلشدن بیت کوین بیشتر در محصولات ETF به طور اجتنابناپذیری، نسبت MVRV نیز به طور مصنوعی بالاتر میرود، چرا که خریداران جدید بهاندازه خرید NYSE و Nasdaq، بهصورت آنچین ظاهر نمیشوند و نسبت کمی بالاتر از یکِ MVRV، دقیقاً رقمی زیر میانه تاریخی است.

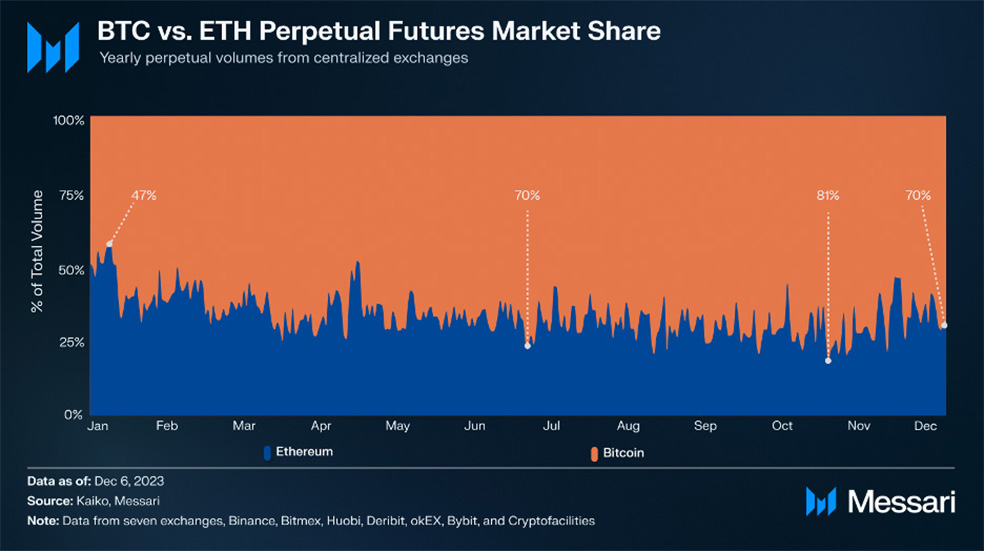

بیت کوین به طور معمول در بهبودها پیشرو ظاهر میشود و اخیراً هم برای تسلط بر بازار، به اوجهایی دست پیدا کرده، اما هنوز به اوج تاریخی خود در ابتدای بولران ۲۰۱۷ و ۲۰۲۱ نرسیده است. تسلط بیت کوین در سال ۲۰۱۷ از ۸۷ درصد به ۳۷ درصد کاهش پیدا کرد و سپس برای تثبیت ۷۰ درصدی به ۴۰ هزار دلار در سال ۲۰۲۱ بازگشت و سپس در اوج، دوباره ارزشش ۳۸ درصد کاهش پیدا کرد. این ارز دیجیتال بهتازگی افزایشی ۵۴ درصدی را تجربه کرده، اما هنوز هم جا برای تثبیت بیشتر وجود دارد.

صادقانه بگویم، دشوار به نظر میرسد که کاتالیزورهای دیگری برای رونق جدید ارزهای دیجیتال داشته باشیم که با پایداری بیت کوین آغاز نشود. دیفای با موانع نظارتی مداومی روبهرو است که رشد کوتاهمدت پروژههای فعال در آن را محدود میکند، بازار NFT کساد است و سایر بخشهای نوظهور (مانند استیبل کوینها، پروژههای بازی، شبکههای اجتماعی غیرمتمرکز و زیرساختها و غیره) بیشتر احتمال دارد بهآرامی و پیوسته افزایش پیدا کنند، نه خیلی سریع و ناگهانی.

مدیران بزرگ مالی نیز با این موضوع موافق هستند. بایننس اخیراً تحقیقات خوبی انجام داده که نشان میدهد احساسات بازار در مورد بیت کوین، در تابستان امسال بر احساسات بازار در مورد دیگر ارزهای دیجیتال غلبه میکند و به نظر میرسد که بیت کوین ۶۰ درصد سهم بازار خود را در رالی که با تأیید ETF آغاز میشود، دوباره به دست آورد. حتی اگر این فرضیه اشتباه از آب در آید هم باز بعید است که قیمت بیت کوین به طور اسمی و نسبی کاهش پیدا کند. در مراحل اولیه روند صعودی ارزهای دیجیتال، بهترین سهم با بالاترین قیمت مورد انتظار همیشه به پادشاه ارزهای دیجیتال تعلق خواهد داشت.

احتمالاً رشدی صددرصدی برای بیت کوین را شاهد نخواهیم بود، اما این دارایی میتواند بهراحتی در سال ۲۰۲۴ دوباره از سایر کلاسهای دارایی سنتی پیشی بگیرد. برابری نهایی با طلا منجر به قیمتی بیش از ۶۰۰ هزار دلار برای BTC خواهد شد و به یاد داشته باشید که طلا هم در مسیر تاریخ خود بسیاری از همین بادهای موافق کلان اقتصادی را به چشم دیده است، بنابراین این قیمت لزوماً سقف قیمتی بیت کوین نیست. اگر بحرانهای پولی بیش از حد بالا بگیرند، دیگر هیچ سقف قیمتی را برای بیت کوین نمیتوان تخمین زد؛ هر بیت کوین فقط و فقط معادل خودش (یک BTC) خواهد بود.

اتریوم و کامپیوترهای جهانی

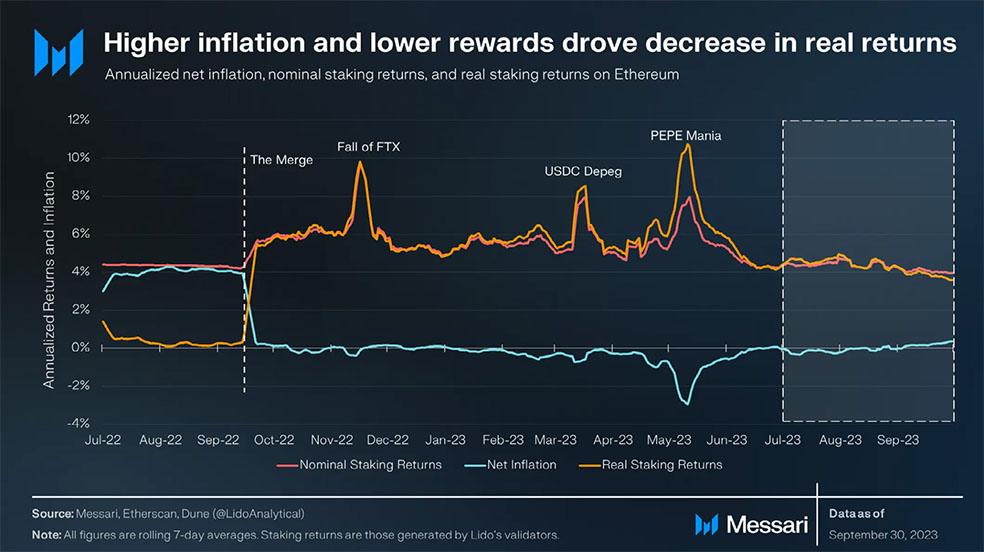

اتریوم در سپتامبر ۲۰۲۲ و تکمیل ارتقای شاپلا (Shapella) در آوریل ۲۰۲۳ برخی از پیشرفتهترین ارتقاهای نرمافزاری تمام دوران را رقم زدند. رویداد Merge دوره جدیدی را برای ETH بهعنوان دارایی دیجیتالی با تورم خالص رقم زد. ارتقای شاپلا اتریوم برگرفته از دو کلمه شانگهای (شهر میزبان کنفرانس Devcon 2) و کاپلا (درخشندهترین ستاره در صورت فلکی شمالی)، قرار است روی لایه اجماع و اجرا اتریوم تأثیر بگذارد. بخش اصلی این ارتقا امکانپذیر شدن برداشت اتر از قراردادهای استیکینگ است و زمانی که فعال شود، سهامداران میتوانند ETH خود را از استیکینگ خارج کنند.

در حال حاضر ETH روی لبه بازار قرار دارد؛ بیت کوین به لطف علاقه سرمایهگذاران، نامگذاریاش بهعنوان طلای دیجیتال و دردسترسبودن گسترده، توانست با وجود جایگزینهای اتریوم (L0، L1، L2) از این ارز دیجیتال پیشی میگیرد؛ آن هم جایگزینهایی که به احتمال زیاد منجر به عملکرد بهتر اتریوم خواهند شد، چرا که فشار روی زنجیره اصلی را کاهش میدهند. بهطورکلی نمیتوان گفت که ETH از بیت کوین و همتایان در حال ظهورش پیشی بگیرد، اما خب نمیتوان علیه آن هم احتمالی را مطرح کرد. اتریوم تابهحال، از چندین چالش فنی و چرخه بازار، جان سالم به در برده و به طور بحثبرانگیزی پویایی عرضه بهتری نسبت به بیت کوینِ امروز دارد، اما انگار لایه دو های رولآپ (Rollups) راهی به جایی نمیبرند.

بااینحال خرسی بودن بازار اتریوم، از اصالت آن کم نمیکند، بلکه درکی روشن از این موضوع است که ETH تا همین حالا هم در دورههای زیادی بر بازار غالب بوده و موفق شده تا استانداردی غیرممکن را برای حفظ بیش از ۶۰ درصد سهم بازار در گروه توکن شبکه خود، راهاندازی کند. حتی اگر به طرفداران سرسخت اتریوم هم حق بدهیم، باز باید به این نکته اشاره کنیم که ETH بازیگر بهتری نسبت به BTC نیست.

زمینبازی (نقدینگی)

بیت کوین، اتریوم و استیبل کوینهایی که پشتوانه دلاری آمریکا را دارند، در حال حاضر، ۷۵ درصد از کل ارزش بازار ارزهای دیجیتال ۱٫۶ تریلیون دلاری را تشکیل میدهند؛ اما شرایط اینگونه باقی نخواهد ماند و طبق برخی گزارشها، در ۲۰ سال آینده، ۲۵ درصد از ارزهای دیجیتال، ۱۰۰ برابر رشد خواهند کرد و سرمایهگذاران به ابزارهای بسیار دقیقتری نسبت به آنچه در حال حاضر موجود است، برای تجزیهوتحلیل هزاران دارایی رمزارزی نیاز خواهند داشت. رشد ۱۰۰ برابری زمینبازی ارزهای دیجیتال، سرمایهای حدود ۲۰ تا ۲۵ تریلیون دلار را در اختیار سرمایهگذاران خصوصی قرار میدهد و به ترتیب حدود ۳۰ و ۳۵ درصد از اندازه بازارهای بدهی و سهام جهانی را شامل خواهد شد.

حتی اگر معتقد باشید که بلاک چینها واقعاً فناوری نوآورانهای برای حسابداری هستند، پس میتوان گفت که در نهایت تمام داراییها، کریپتویی خواهد بود و در زنجیرههای بلوک عمومی در مقابل سیستمهای تسویهحساب قدیمی معامله خواهند شد، چه توکنهایی کاربردی باشند، چه امنیتی! با گذشت زمان، مرز بین ارزهای دیجیتال (Crypto) و سیستم مالی سنتی (TradFi) کمرنگتر شده و ارزهای دیجیتال به بخشی جداییناپذیر از سیستم مالی سنتی تبدیل میشوند. اگرچه سرمایهگذاران ممکن است با سرمایهگذاری در سایر ارزهای دیجیتال غیر از بیت کوین و اتریوم، سود بیشتری کسب کنند، اما وفادار باقی ماندن به این دو رمزارز، مزایایی به همراه دارد.

اگر در کنفرانس بیت کوین سال ۲۰۱۴ در آمریکای شمالی روی بیت کوین و اتریوم سرمایهگذاری کرده بودید، اکنون سرمایه شما رشد قابلتوجهی پیدا میکرد و ۷۵ درصد از رشد بازار را به خود اختصاص میداد، چرا که این دو ارز دیجیتال بهخوبی تثبیت شدهاند و سابقه رشد بالایی دارند. همچنین احتمال کمتری وجود دارد که با انتشار توکنهای جدید در طول زمان، ارزش بازارشان کاهش پیدا کند. بهطورکلی، با وجود ارزهای دیجیتال امیدوارکننده دیگر بازار، سرمایهگذاری در بیت کوین و اتریوم به دلیل سابقه تثبیتشده و ریسک پایینتر کاهش ارزش بازار، با احتمال بیشتری سودآور خواهد بود.

شاید امروز بیت کوین و اتریوم، پیشروان بازار، اما واقعیت این است که به طور دائمی غیرقابلنفوذ نیستند و نکته بعدی اینکه از ۲۶ هزار سهامی که از سال ۱۹۲۶ تا به امروز معامله شدهاند، فقط ۸۶ سهم، مسئول نیمی از رشد بازارهای آمریکا بودهاند. بسیاری از رهبران بازار سهامِ دهه ۲۰ امروز دیگر وجود ندارند و ارزهای دیجیتال نیز از این قضیه مستثنی نیستند؛ بنابراین سرمایهگذاری منفعل در بازار فعلی، گزینه زیادی پیش رو ندارد و محصولات شاخص ارزهای دیجیتال موجود در بازار چندان جذاب نیستند؛ بعید به نظر میرسد که این موضوع در سال ۲۰۲۴ تغییر پیدا کند.

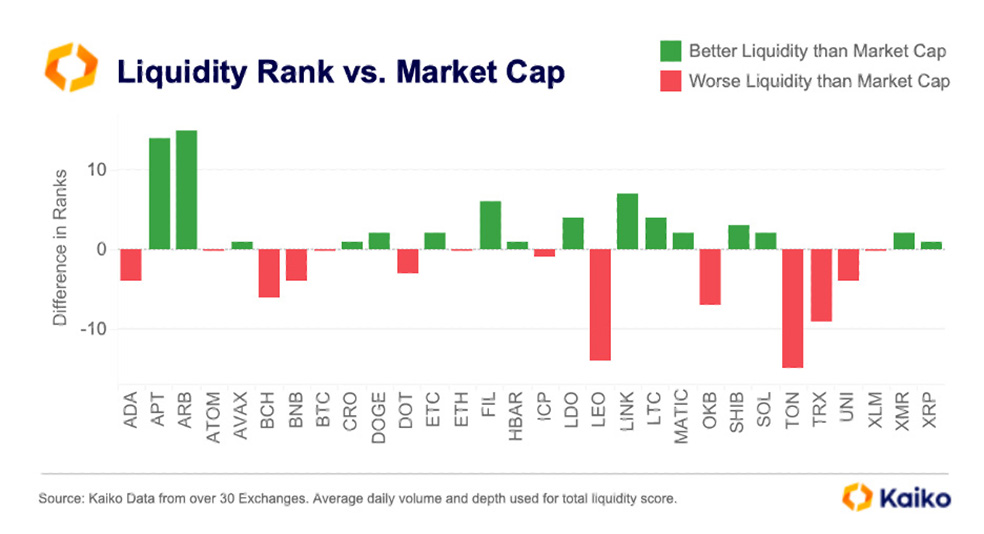

شاخصی کمهزینه، خودکار که بتواند در شرایط فعلی، عرضه توکن و نقدینگی بازار را در نظر بگیرد، ابزاری عالی برای سرمایهگذاری محسوب میشود، اما برای کسب سود با شاخصهای موجود، گزینههای پیش رو پرداخت بیش از حد برای شاخص، هزینههای معاملاتی بالا یا متدولوژی پیچیده است. تنها راه ارزان و بهصرفه موجود برای سرمایهگذاری در داراییهای دیجیتال، سرمایهگذاری روی خودتان و بالا بردن مهارت است.

بازارهای خصوصی ارزهای دیجیتال

بسیاری از سرمایهگذاران ارزهای دیجیتال نه تنها نمیتوانند عملکرد بازار را پیشبینی کنند، بلکه ورشکسته هم میشوند، برخی در دام پلتفرمهای وامدهی کلاهبردار یا مجرمان و هکرها یا هر دو افتادند. اما آنچه در سال ۲۰۲۴ باید انتظارش را داشته باشیم، این است که بازارهای لیکویید ارزهای دیجیتال، با چالشهای فنی زیادی مانند مقیاسپذیری، امنیت و حریم خصوصی مواجه است و علاوه بر این ممکن است که طرف مقابل در معامله به تعهدات خود عمل نکند. نرخ شکست استارتآپها هم در صنعت ارزهای دیجیتال بالا است و بسیاری از استارتآپها در جذب سرمایه کافی یا تولید محصولی بادوام شکست میخورند و مجبور به تعطیلی میشوند.

بازارهای سرمایهگذاری خطرپذیر بهطورکلی توسط سیاست پولی whiplash-inducing فدرال رزرو در چند سال گذشته ویران شدهاند؛ این اصطلاح برای توصیف عملکرد اخیر فدرال رزرو در ایجاد تغییرات مکرر و قابلتوجه در نرخهای بهره و سایر ابزارهای سیاست پولی در تلاش برای کنترل تورم استفاده میشود. این رویکرد نامنظم به دلیل ایجاد نوسانات و نبود اطمینان در بازار، مورد انتقاد قرار گرفته و باعث شده تا برخی آن را بااحساس سرگردانی شلاق مقایسه کنند.

فدرال رزرو مسئول حفظ ثبات قیمت در اقتصاد ایالات متحده است، وقتی تورم خیلی بالا میرود، فدرال رزرو ممکن است نرخ بهره را افزایش دهد تا وام گرانتر شود و رشد اقتصادی و تورم کاهش پیدا کنند. برعکس، زمانی که تورم خیلی پایین باشد، فدرال رزرو ممکن است نرخهای بهره را برای تشویق وامگیری و سرمایهگذاری کاهش دهد، تا با تحریک رشد اقتصادی، به طور بالقوه تورم را بالا ببرد. سیاست پولی تحریککننده فدرال رزرو با واکنشهای متفاوتی از سوی اقتصاددانان و فعالان بازار مواجه شده| برخی استدلال میکنند که اقدامات فدرال رزرو برای کنترل تورم ضروری است، درحالیکه برخی دیگر معتقدند که این اقدامات باعث ایجاد نوسانات غیرضروری در بازارها میشود. تنها زمان نشان خواهد داد که آیا رویکرد فدرال رزرو در دستیابی به مأموریت دوگانه خود، یعنی ثبات قیمت و بالابردن نرخ اشتغال، مؤثر عمل خواهد کرد یا خیر.

زیرساخت ارزهای دیجیتال، حتی سختتر از رویکردهای فدرال رزرو، تحتتأثیر سرکوبهای گسترده نظارتی قرار گرفتند. بازار کریپتوکارنسی در حال حاضر در شرایط بدی قرار دارد. کاربران و مشتریان جدید به دلیل نبود شفافیت قانونی، برای سرمایهگذاری در ارزهای دیجیتالی کمتر شناختهشده در مقایسه با بیتکوین و اتریوم، مردد هستند و کاربران و مشتریان موجود هم دیگر بهاندازه قبل در ارزهای دیجیتال سرمایهگذاری نکرده و تلاش میکنند تا بهبودی بازار، به حفظ همان سرمایهگذاریهای قبلی خود قانع باشند. این کاهش تقاضا برای رمزارزها، چرخهای معیوب از تقاضا را در بازار ایجاد میکند و باعث میشود تا شرکتهای ارائهدهنده خدمات به سرمایهگذاران کریپتویی، درآمد کمتری داشته باشند.

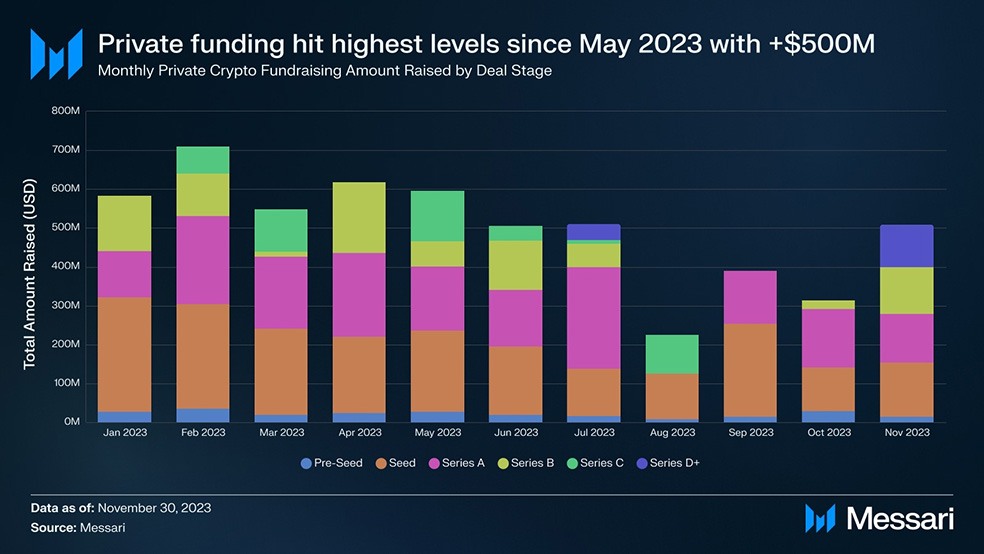

در حال حاضر، شاید هوش مصنوعی هیجانانگیزترین، موفقترین و محبوبترین فناوری قرن باشد که باعث شده دیگر فناوریها در حاشیه مانده و کمتر به آنها توجه شود. علیرغم تمامی این موارد، هنوز هم برای سرمایهگذاران جدید، جای امیدواری هست. صندوقهای با قدمت ۲۰۲۳ احتمالاً در میانمدت و بلندمدت از شاخص S&P 500 پیشی خواهند گرفت و بسیاری حتی شانس پیروزی در برابر شاخصهای BTC/ETH را به دلیل قیمتهای ورودی غیرعادی پایین سال جاری دارند. بازارهای لیکویید دوباره به زندگی بازگشتهاند و نشانههایی هم از بازگشت سرمایهگذاری در آن، به چشم میخورد؛ سرمایهگذاری خصوصی در بازارهای خطرپذیر، با بیش از ۵۰۰ میلیون دلار معاملات اعلام شده به بالاترین سطح خود از ماه مه رسیدهاند.

IPOها و ادغام و اکتساب

در بازار کریپتوکارنسی سه شرکت باقیماندهاند که به دلیل موقعیت، تیمها و دسترسیشان به سرمایه، بهعنوان برندگان بزرگ جنگ طولانیمدت حوزه رمزارزها در نظر گرفته میشوند: کوین بیس (Coinbase)، سیرکل (Circle) و گلکسی دیجیتال (Galaxy Digital).

- کوین بیس، یکی از مهمترین شرکتها در حوزه کریپتوکارنسی است و ارزشمندترین و دقیقترین صرافی ارزهای دیجیتال در ایالات متحده به شمار میرود. بعید به نظر میرسد که این صرافی در بازارهای عمومی سال آینده با رقابتی جدی روبرو شود، اگرچه یکی از شرکای اصلی آن، سیرکل ممکن است بهزودی با IPO ۲۰۲۴ به آنها بپیوندد. IPO مخفف Initial Public Offering به معنای عرضه اولیه سهام است و طی آن، شرکتی خصوصی برای تبدیل شدن به شرکتی عمومی دارایی خود را به فروش عمومی میگذارد.

- مدیرعامل سیرکل، Jeremy Allaire، اعلام کرد که شرکتش در نیمه اول سال ۲۰۲۳ درآمد ۸۰۰ میلیون دلار و سود عملیاتی ۲۰۰ میلیوندلاری داشته، رقمی که با ارقام کامل سال ۲۰۲۲ شرکت مطابقت داشت و ممکن است حتی بیشتر هم شود. این بدان معنی است که Circle میتواند با ارائه محصولات و خدمات جدیدی، مانند صدور استیبل کوین خود و توسعه پلتفرمهای پرداختش، ارزش خود را افزایش دهد. در نهایت، ارزشگذاری سیرکل به طور عمده به باور سرمایهگذاران بستگی دارد.

- در گذشته تصور بر این بود که دیجیتال کارنسی گروپ (DCG) به دلیل ترکیب متنوع خدماتش، کاندیدی امیدوارکننده برای IPO باشد، اما این شرکت در حال حاضر تحت نظارت قرار دارد و احتمال میرود که در طولانیمدت از بازار خارج شود. در بهترین حالت، دیجیتال کارنسی گروپ، پس از اتهام کلاهبرداریهای مختلف، نبردی سخت را برای بازسازی اعتبار نهادی خود، پیش رو دارد. همزمان شرکت دیجیتال گلکسی (Galaxy Digital)، مجمع مالی رمزارزی مستقر در نیویورک، در حال افزایش سهام خود است. پورتفولیوی سرمایهگذاری، میز معاملاتی، عملیات استخراج و تیم تحقیقاتی این شرکت میتواند به آن کمک کند تا جای DCG را در روایت صنعت کریپتو بگیرد.

بهغیراز این سه گروه، حداقل فعلاً، منتظر IPOهای رمزارزی دیگری نباشید.

سیاست متا

ایالات متحده استعداد فنی، بازارهای مالی و کتابچه راهنمای سیاستی دارد که میتواند بازار جهانی ارزهای دیجیتال را برنده شود و اطمینان حاصل کند که قدرتهای مالی و فناوری قرن در اختیار خودش است، اما بعید به نظر میرسد که به تعداد کافی افراد آگاهی در زمینه رمزارزها برای نجاتش در این دوره، در این کشور وجود داشته باشند. آنچه در دهههای گذشته روی داده، فراتر از شکلگیری صرف نسل هزاره است؛ آنها سرنخها و زمینه را برای آنچه در مورد سیاست ارزهای دیجیتال در کوتاهمدت و میانمدت انتظار میرود، ارائه میدهند. از رویدادها و تغییراتی که در این دههها برای حوزه کریپتو تأثیرگذارترین بودهاند، تنها به توضیح موارد زیر بسنده میکنیم:

جنگهای کریپتویی دهه ۹۰

مجموعهای از رویدادهای سیاسی و فرهنگی که بر توسعه و استفاده از رمزارزها در ایالات متحده تأثیر گذاشت. این جنگها بین طرفداران ارزهای دیجیتال، که آنها را ابزار مهم برای آزادی بیان و حریم خصوصی میدانستند و طرفداران دولت، که رمزارزها را تهدیدی برای امنیت ملی و اجرای قانون میدانستند، رخ داد. در دهه ۱۹۹۰، دانش رمزنگاری به سرعت در حال تکامل بود و به ابزاری قدرتمند برای محافظت از اطلاعات تبدیل میشد، این امر نگرانیهای دولت را در مورداستفاده از آن برای فعالیتهای غیرقانونی، مانند تروریسم و قاچاق، افزایش داد.

- در سال ۱۹۹۱، دولت ایالات متحده لایحهای را ارائه کرد که به دولت اجازه میداد تا از رمزنگاری برای اجرای قانون استفاده کند، این لایحه با مخالفت شدید طرفداران رمزنگاری مواجه شد و در نهایت به قانون تبدیل نشد. بااینحال، دولت همچنان به تلاش برای کنترل این مقوله ادامه داد. در سال ۱۹۹۵، کمیسیون ارتباطات فدرال (FCC) به شرکتهای مخابراتی دستور داد که رمزنگاری را به صورت پیشفرض در تمام دستگاههای تلفنی خود فعال کنند، این امر، نگرانیهایی را در مورد حریم خصوصی و امنیت برانگیخت و شرکتهای مخابراتی هم از اجرای این دستور خودداری کردند.

- در سال ۱۹۹۶، دولت ایالات متحده لایحه کنترل صادرات رمزنگاری (ECPA) را تصویب کرد. این لایحه صادرات رمزنگاری بدون مجوز را به کشورهای خاص محدود میکرد و باز هم بسیاری از شرکتهای رمزنگاری آمریکایی که معتقد بودند این لایحه، تجارت بینالمللی را مختل میکند، به آن اعتراض کردند.

- در نهایت، جنگهای رمزنگاری دهه نود با پیروزی طرفداران رمزنگاری به پایان رسید. در سال ۱۹۹۸، دادگاه عالی ایالات متحده، لایحه ECPA را در مورد رمزنگاری تجاری لغو کرد و این دستاورد، حکم پیروزی بزرگی برای حقوق رمزنگاری بود و به شرکتهای آمریکایی اجازه داد تا رمزنگاری را بدون محدودیت به کشورهای دیگر صادر کنند. جنگهای رمزنگاری دهه ۹۰، تأثیر عمیقی بر توسعه رمزنگاری در ایالات متحده داشت. این جنگها باعث افزایش آگاهی از اهمیت رمزنگاری برای آزادی بیان و حریم خصوصی شد و به ایجاد فضای قانونی برای توسعه و استفاده از رمزنگاری کمک کرد.

سستی و شعارهای هوشیارانه

متأسفانه، نسل ایکس پیر شد و متحدشدن با نسل قبلی خود (افرادی که از سال ۱۹۴۶ تا ۱۹۶۴ میلادی، در طی دوران انفجار جمعیت، پس از جنگ جهانی دوم زاده شدهاند) متحد شد تا خلاف کند. امروز، کریپتو تهدید بزرگی برای نظم ملی نظارت و کنترل است و جوانترها (میلینیالها و زومرها) هم آنچنان که باید، انگیزهای برای جنگیدن ندارند. آنها به نبود آزادیهای مدنی در دنیای پس از قانون میهنپرستی و پس از کووید عادت کردهاند و هرگز بدون نهاد امنیت ملی ناظر زندگی نکردهاند. بسیاری از آنها حتی از پروندههای توییتری و مجتمع صنعتی سانسور بزرگ فناوری خبر ندارند و همین موضوع نگرانیهایی را ایجاد میکند.

تسلط ایالات متحده

با ترکیب دو مورد قبلی به این نتیجه میرسیم که برخی از مقامات دولتی ایالات متحده معتقدند سیاستهای فناوری دهه ۱۹۹۰ اشتباه بوده و اینترنت آزاد و رشد اقتصادی ناشی از آن، به جامعه آمریکایی آسیب رسانده و آنها فناوری را بهعنوان طعمهای راحت برای مقصر جلوهدادن برای مشکلات، تلقی میکنند. بااینکه نگرانیهایی در مورد خالیشدن پایگاه تولید کشور و بیش از حد مالیشدن اقتصاد ایالات متحده وجود دارد، اما ناخوشایند است که بسیاری به اینترنت بسته چین با حسادت نگاه میکنند و آن را فرصت ازدسترفتهای برای مهار اطلاعات نادرست میبینند.

واقعیت این است که ایالات متحده دیگر تنها ابرقدرت نیست و رهبران این کشور فقط به این دلیل اینکه بوروکراسیهای رقیبانشان مانند چین، در برخی زمینهها کارآمدتر به نظر میرسد، میخواهند کنترل بیشتری در زندگی مردم داشته باشند. فرهنگ مردم تضعیف شده، حکومت سالخوردگان توهم دارد و این بار رقبا هم قدرتمندی هستند، نیاز است تا بازی متفاوتی را بازی کنیم. بازی که بر دادهها و تمرکز بر سرمایهگذاریهای کوچک و هدفمند بیش از هزینههای کلان و گسترده تأکید دارد؛ این رویکرد مبتنی بر این ایده است که تخصیص منابع به صورت استراتژیک برای دستیابی به مخاطبی خاص، مؤثرتر از گسترش منابع و امید به دستیابی به مخاطبان گستردهتر عمل میکند.

همه نگاهها به سمت توسعهدهندگان

علیرغم رکود شدید ارزهای دیجیتال، کاهش حجم معاملات و موانع قانونی، توسعهدهندگان فعالیت خود را بهخوبی حفظ کردند. در میانه سال ۲۰۲۳، پلتفرم توسعهدهنده Alchemy دریافت که تعداد قراردادهای هوشمند مستقر در زنجیرههای ماشین مجازی اتریوم (EVM)، افزایشی ۳۰۰ درصدی نسبت به سهماهه قبل داشته و نصب کیف پولهای ارز دیجیتال هم رکورد جدیدی زده است. شرکت سرمایهگذاری Electric Capital هم گزارش داد که تا اکتبر ۲۰۲۳، تعداد توسعهدهندگان ماهانه فعال در پروژههای متنباز به طور چشمگیری نسبت به سال گذشته کاهش یافته، اما این امر را به عوامل مختلفی، مانند افزایش نظارت بر اکوسیستم متنباز، نوآوری و توسعه بیشتر در لایههای برنامه و زیرساختها و تمایل عمومی بازار خرسی برای محتاطتر رفتارکردن در برابر تهدیدهای رقابتی، نسبت داد.

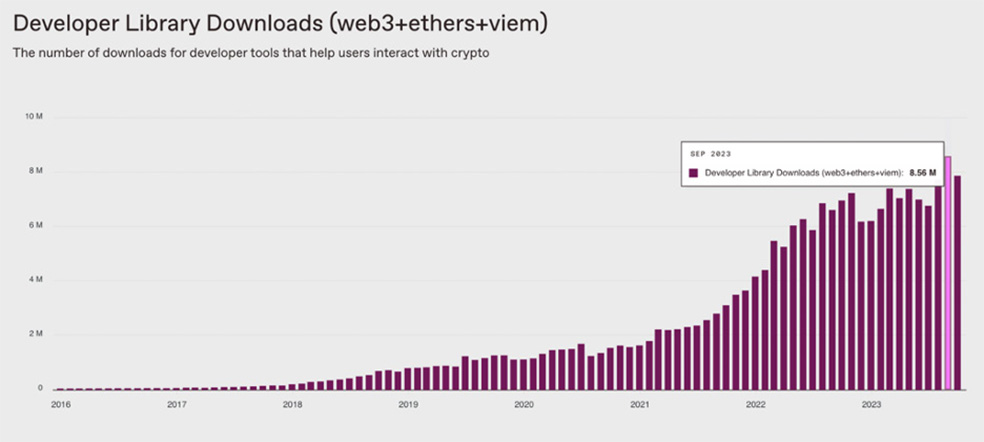

شاخص وضعیت کریپتویی a16z، گویای بهترین دیدگاه کلی از سلامت بازار است. این شاخص کاهش ۳۰ درصدی توسعهدهندگان متنباز را برجسته میکند، اما همچنین تعدادی از نقاط داده تعدیلی را نیز شامل میشود: دانلود کتابخانههای توسعهدهنده در سهماهه سوم رکورد زده و آدرسهای فعال و فعالیت کیف پولهای موبایلی به رکوردهای جدیدی رسیده است. حال باید منتظر ماند و دید که آیا این اتفاقات باعث انفجار برنامههای کریپتویی در سال ۲۰۲۴ میشوند یا خیر؛ مهمانی اصلی زمانی آغاز میشود که توسعهدهندگان AI هم به پتانسیل موجود در ارزهای دیجیتال پی ببرند.

هوش مصنوعی و کریپتو؛ ثروت برای ماشینها

در عصر فراوانی دیجیتال و هوش مصنوعی GeneratAI، فناوری که منشأ قابلاعتماد، جهانی و تضمینشده محاسباتی و کمیاببودن دیجیتالی را فراهم میکند، بسیار مهم خواهد بود. تکنولوژی دیپفیک را در نظر بگیرید: در این تکنولوژی، کریپتو برای ثبت زمان و تأیید دستگاهها و دادهها بسیار ارزشمند خواهد بود. بدونِ آن، شانس بالایی برای تأیید اینکه آیا تصاویر یا متنی خاص از منابع AI یا غیر AI، یا از واشنگتندیسی یا پکن آمده است، ندارید. این موضوع در مورد جلوگیری از حملات DDOS تولیدی بدون پرداخت هزینههای لازم توسط بلاک چینهای عمومی هم صدق میکند.

ظهور AI همانگونه که ظهور موبایل، تهدیدی بود برای فضای اینترنت، فضای کریپتو را تهدید میکند و اصلاً طرز فکری بسیار سخیفانه است. پیشرفت در AI، تنها تقاضا برای ارائه راهکارهای کریپتویی بیشتر را افزایش خواهد داد. شاید در مناسببودن AI برای بشریت، بحثهایی مطرح باشد، اما واقعیت این است AI برای صنعت کریپتو خیلی هم مفید است. دو عنصر مهم برای هوش مصنوعی، داده و قدرت محاسباتی است و به همین دلیل هم هوش مصنوعی ممکن است برای معامله به سراغ ارز دیجیتالی برود که ارزشش (همان قدرت خرید انرژی خود) را در طول زمان حفظ میکند. این ارز دیجیتال، بیت کوین است.

البته برخی هم ممکن است این دیدگاه را سادهلوحانه بدانند، چرا که دو کاربرد احتمالی هوش مصنوعی، پرداختهای خرد و اجرای قراردادهای هوشمند، هنوز در بیت کوین تحقق پیدا نکردهاند. علاوه بر این، هوش مصنوعی به دنبال ارزانترین و سریعترین بلاک چین برای انجام معاملات خواهد بود، بنابراین لزوماً از بیت کوین که با فرایند استخراج اثبات کار همراه است، استفاده نخواهد کرد.

سه پلتفرم غیرمتمرکز آیندهدار بهغیراز دیفای

فضای دیفای پتانسیل زیادی برای رشد و توسعه در بلندمدت دارد، اما در کوتاهمدت، ممکن است سایر بخشهای بازار، عملکرد بهتری داشته باشند. برخی از پروتکلهای DeFi برتر سال ۲۰۲۳، پس از یک سال آب خوردن در حجم معاملات، تازه برای سوددهی آماده میشوند، اما واحد اقتصادی دیفای و تناسب محصول-بازار برای آن پروژه خاص آنقدر کافی باشد تا موانع نظارتی جهنمی که در پیش است را جبران کند. علاوه بر این، حجم دیفای در سال جاری، عمدتاً توسط ماراتن میم کوینها هدایت شده، نه برنامههای جدید؛ این امر ممکن است نشاندهنده حبابی باشد که در نهایت فرو خواهد پاشید.

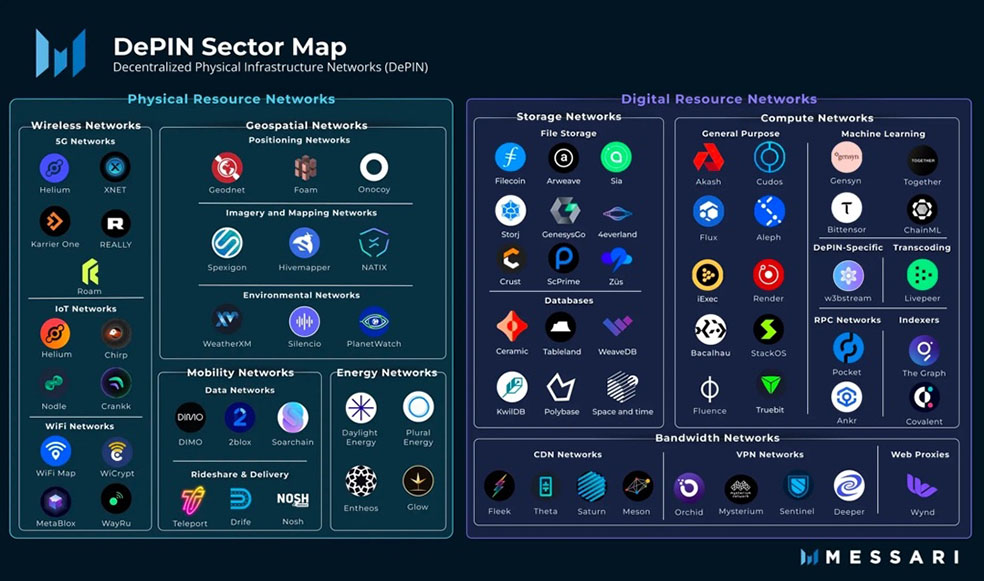

بهغیراز دیفای، DePIN (شبکههای زیرساخت فیزیکی غیرمتمرکز)، DeSoc (رسانههای اجتماعی غیرمتمرکز) و DeSci (علم غیرمتمرکز) کمتر تحتتأثیر حدس و گمان قرار میگیرند، پتانسیل زیادی برای رشد و توسعه دارند و توسعهشان برای صنعت کریپتو، فراتر از امور مالی، حیاتی هستند.

- DePIN یا Decentralized Physical Infrastructure Networks، شامل استفاده از فناوری کریپتویی برای ایجاد شبکههای زیرساخت فیزیکی غیرمتمرکز که میتوانند برای اهداف مختلفی مانند ارائه خدمات ذخیرهسازی، محاسبات و ارتباطات استفاده شوند.

- DeSoc یا DecentralizedSocial Media، شامل ایجاد پلتفرمهای رسانههای اجتماعی غیرمتمرکز است که کنترل دادهها و حریم خصوصی کاربران را در اختیار آنها قرار میدهد. این حوزه میتواند به ایجاد پلتفرمهای رسانههای اجتماعی عادلانهتر و امنتر کمک کند، به کاربران کنترل بیشتری روی دادهها و حریم خصوصیشان بدهد و از آنها در برابر سانسور و تبعیض محافظت کند.

- DeSci یا Decentralized Science، شامل استفاده از فناوری کریپتویی برای تسهیل تحقیقات علمی که میتواند برای ایجاد پلتفرمهای همکاری، ذخیره دادهها و محاسبات ابری استفاده شود و میتواند برای محققان در سراسر جهان امکان همکاری و اشتراکگذاری دادهها را فراهم کند.

معرفی پروژههای برنده و بازنده احتمالی در سال ۲۰۲۴

طبق دادههایی که تحلیلگران Messari منتشر کردند، رمزارزهای زیر، پروژههای برنده احتمالی در سال ۲۰۲۴ خواهند بود:

پروژههای بازنده احتمالی

در سال ۲۰۲۴ عبارتاند از:

- یو اس دی کوین، کرو دائو، پپه، متیک، اتریوم، اتم، میم کوینها

تحلیلگران Messari، رمزارزهای زیر را هولد خواهند کرد:

- بیت کوین، اتریوم، سولانا، رندر توکن، راکت پول، لایو پیپر، سینتتیکس، چین لینک، دی وای دی ایکس، آربیتروم، بانک، لیکوییتی

شما میتوانید قیمت ارزهای دیجیتال از جمله قیمت بیت کوین را در بیت پین ببینید.

۱۰ محصول برتر در سال ۲۰۲۴

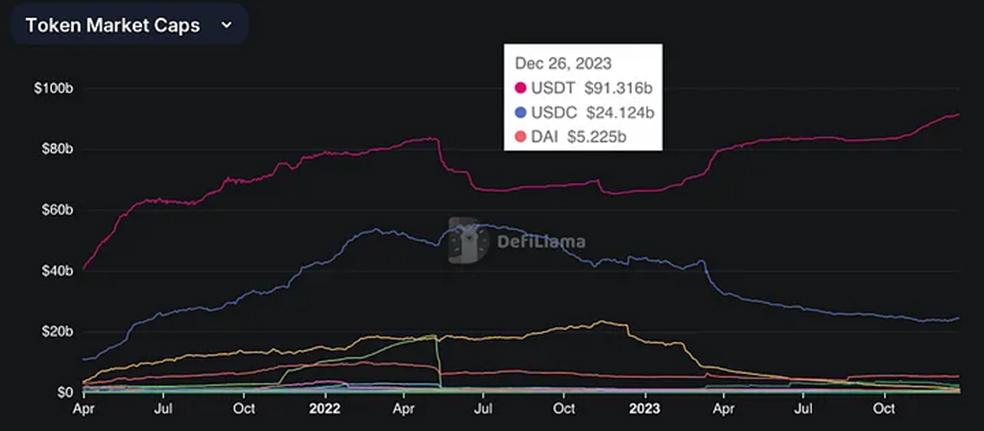

تتر مدتهاست که ارز اصلی تسویهحساب برای صرافیهای کریپتویی خارج از ایالات متحده به شمار میرود؛ اما امروز، به گفته پائولو آردوینو، مدیرعامل تتر، ۴۰ درصد تقاضای USDT برای ذخیرهارزش و موارد پرداخت، بهویژه در کشورهای در حال توسعه، تأمین میشود. با گسترش موارد استفاده، تسلط تتر بر بازار استیبل کوینها نیز افزایش یافته و اکنون به ۷۰ درصد رسیده است:

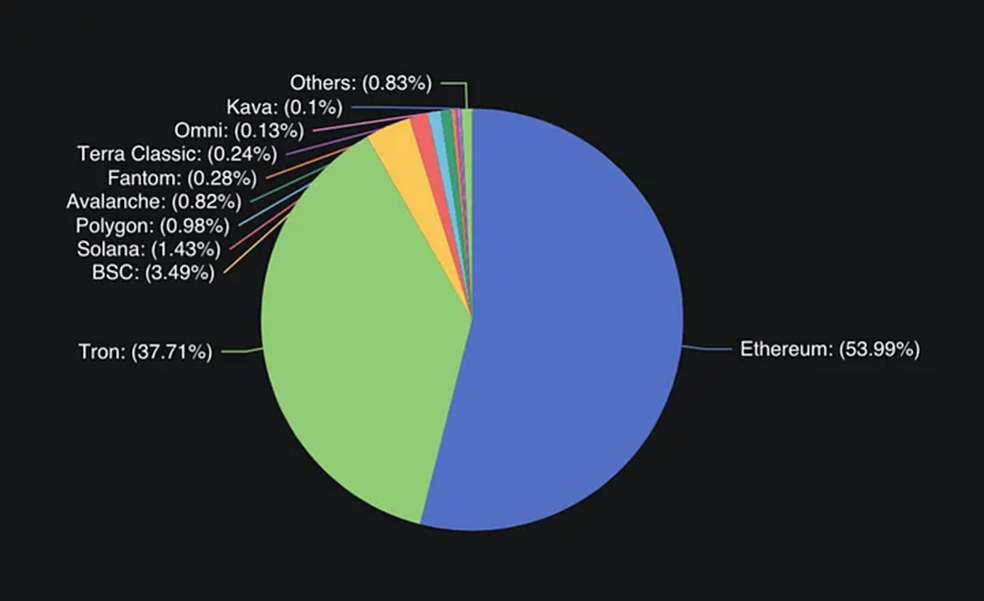

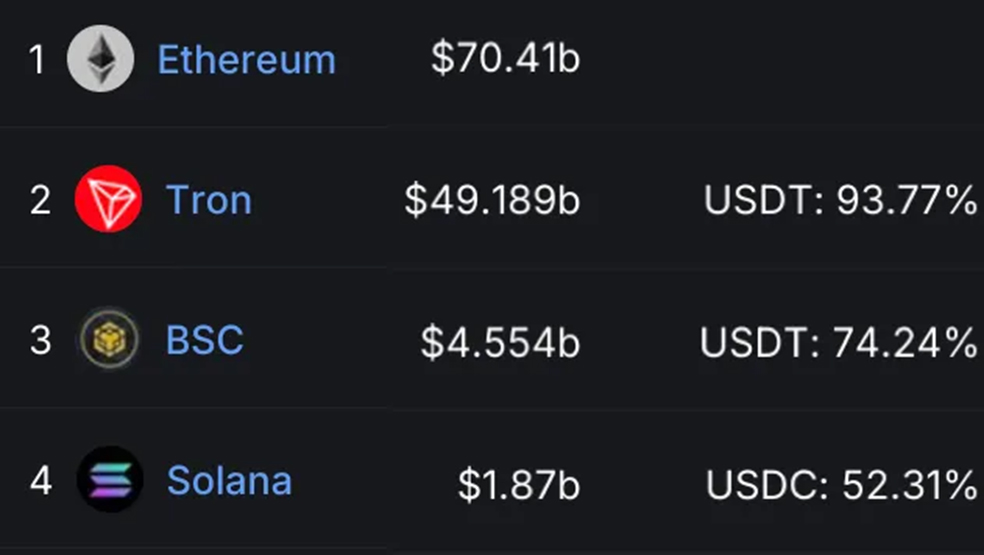

از آنجا که اتریوم از نظر کل بازار استیبل کوین، بلاک چینی پیشرو محسوب میشود، پس تعجبآور نیست که ترون در رتبه دوم قرار بگیرد:

در واقع، تعداد استیبل کوینهای راهاندازی شده روی بستر ترون، ۲۶ برابر بیشتر از سولانا است.

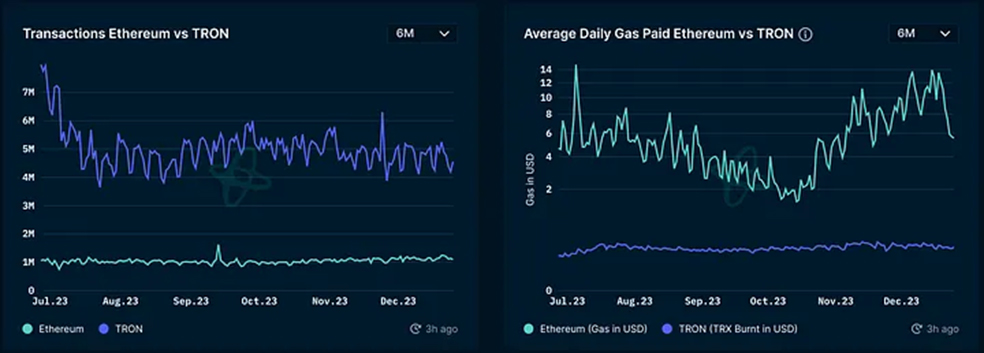

کاربران آسیایی، بلاک چبن ترون را به اتریوم ترجیح میدهند؛ چرا که ارزانتر و سریعتر بوده و برای استفاده در آسیا بهتر بهینهسازی شده است؛ به همین دلیل است که ترون تراکنشهای بیشتری را با کسری از کارمزد پردازش میکند:

مابقی محصولات برتر برای سال ۲۰۲۴ عبارتاند از:

- بلاک چین لایه Base که متعلق به کوین بیس است

- پروژه Celestia

- پروژههایی نظیر Blur، Blast و Blend که خالق مشترک دارند

- پروژه لیکویید استیکینگ Lido

- پروتکل قابلیت همکاری کراس چینِ چین لینک (CCIP)

ارزهای دیجیتال ملی در سال ۲۰۲۴

موضوعات مهم در این سرفصل مربوط به تراکنشهای حریم خصوصی، استیبلکوینهایی نظیر تتر و USDC و ارزهای دیجیتال بانک مرکزی (CBDC) هستند.

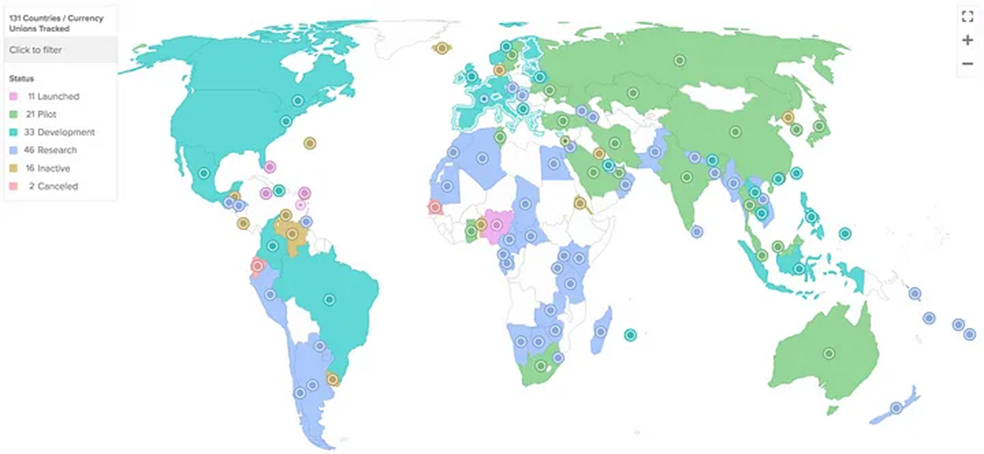

این احتمال وجود دارد که CBDCها یا همان ارزهای دیجیتال بانکهای مرکزی، در سال ۲۰۲۴ به بحث داغ بازار تبدیل شوند. اگرچه این داراییهای، مخالفان زیادی دارند که نگران حریم خصوصی کاربران هستند، اما موافقان آن عقیده دارند که اگر این ارزها، میلیاردها نفر را به دنیای کریپتو وارد کنند، ارزشش را دارد. این روزها، e-CNY چین با توجه به مقیاسش، یکی از مواردی است که باید رصد کرد، چرا که بیش از ۲۵۰ میلیارد دلار تراکنش را در ۱۲۰ میلیون کیف پول ایجادشده از سال ۲۰۲۰ پردازش کرده است. گزارش زیر، از طریق شورای آتلانتیک، نشان میدهد که CBDCها در ۱۱ کشور راهاندازی شدهاند؛ ۲۱ کشور دیگر هم یا در حال اجرا هستند یا معرفی ارز ملی خود را برای سال ۲۰۲۴ برنامهریزی کردهاند. در مجموع، ۹۰ درصد کشورها در حال کاوش، توسعه یا اجرای CBDC هستند:

حتی ریپل در ماه مه از طریق راهاندازی یک پلتفرم CBDC با فورک کردن XRP Ledger به بازار CBDCها وارد شد.

شرایط امور مالی متمرکز (CeFi) در سال ۲۰۲۴

در این مبحث به رمزارزهای متمرکز اشاره میکنیم که سال بدی را پشت سر گذاشتند و با رویدادهای تلخی روبرو شدند. همگی میدانیم که مدیرعامل سابق بایننس جریمه هنگفتی دریافت کرد و ممکن است با محکومیت زندان روبرو شود. همچنین مدیرعامل صرافی ورشکسته FTX نیز در انتظار صدور حکم نهایی خود به سر میبرد. چنانچه شاهد رقابتی در بازار کریپتو باشیم، برجستهترین نکته در این بخش این موضوع خواهد بود که والاستریت به بازار ورود کند. درست مانند «چهار سوارکار» در بانکداری سرمایهگذاری در روزهای اولیه اینترنت، که همه توسط غولهای بانکداری سرمایهگذاری آن روز خریداری میشدند، بسیاری از ارائهدهندگان متمرکز پیشرو خدمات مالی کریپتو (مانند صرافیها، متولیان، مدیران دارایی دیجیتال) نیز توسط نهاد هایی مانند والاستریت خریداری خواهند شد.

۱۰ ترند برتر در شبکهها و تعاملپذیری

هر زمان که صحبت از شبکههای ارزهای دیجیتال به میان میآید، همه ناخودآگاه انتظار دارند تا صحبتها پیرامون وضعیت شبکه اتریوم خلاصه شود، اما همانطور که میدانید، شبکه اتریوم در سال گذشته با بهروزرسانی مهم شاپلا (Shapella) پیشرفتهای زیادی داشت و چشمانداز آیندهاش که بر پایه رولآپها متمرکز شده، بسیار موردتوجه قرار گرفته است. اما در حال حاضر، دنیای کریپتوکارنسی به فضایی چند زنجیرهای تبدیل شده و سازگاری و تعاملپذیری بین شبکهها حرفهای بیشتری برای گفتن دارد.

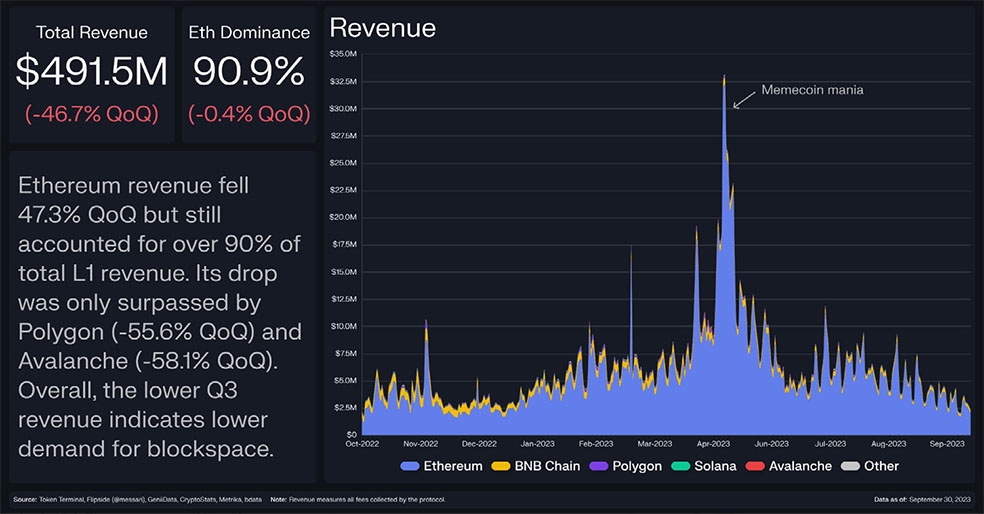

سلطه شبکه اتریوم

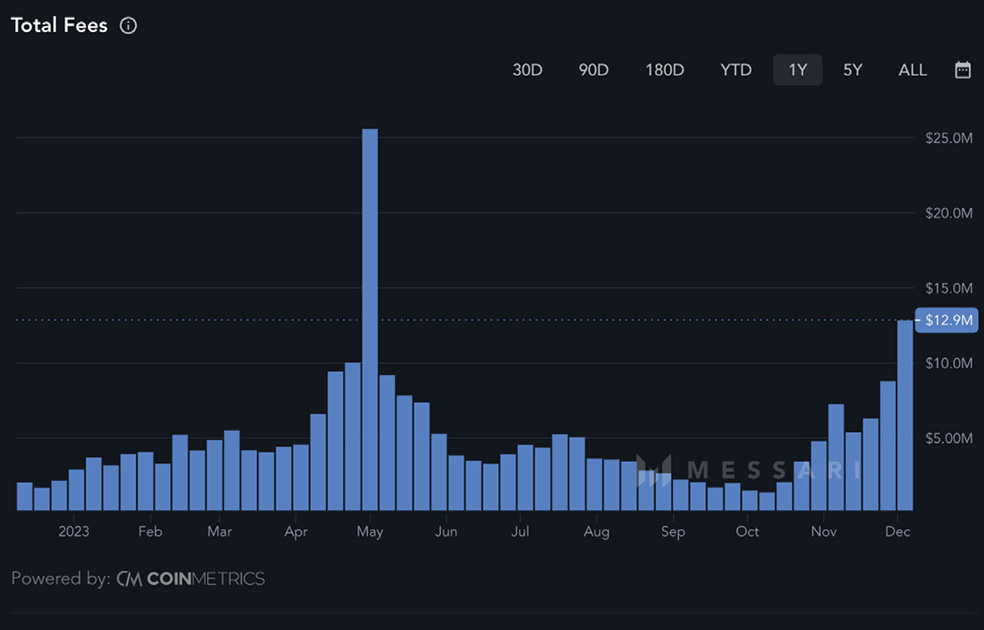

شاید این حرف به مذاق طرفداران اتریوم خوش نیاید که بگوییم ETH در سال آینده از بیت کوین و سایر شبکههای لایه یک عقب خواهد ماند و اکنون آن را فقط بهعنوان همترازی با آنها معرفی میکنیم. با اینکه سالی که گذشت بهترین سال مالی اتریوم تا به امروز محسوب میشود و ثابت شده که اتریوم قویترین شبکه از نظر اندازه جامعه و تولید درآمد را دارد، اما ما هنوز در دوران ابتدایی بازار کریپتوکارنسی قرار داریم و تا همینجا هم میتوان مطمئن بود که فضای بلوکی قراردادهای هوشمند، نقشی اساسی در این بازار ایفا خواهد کرد.

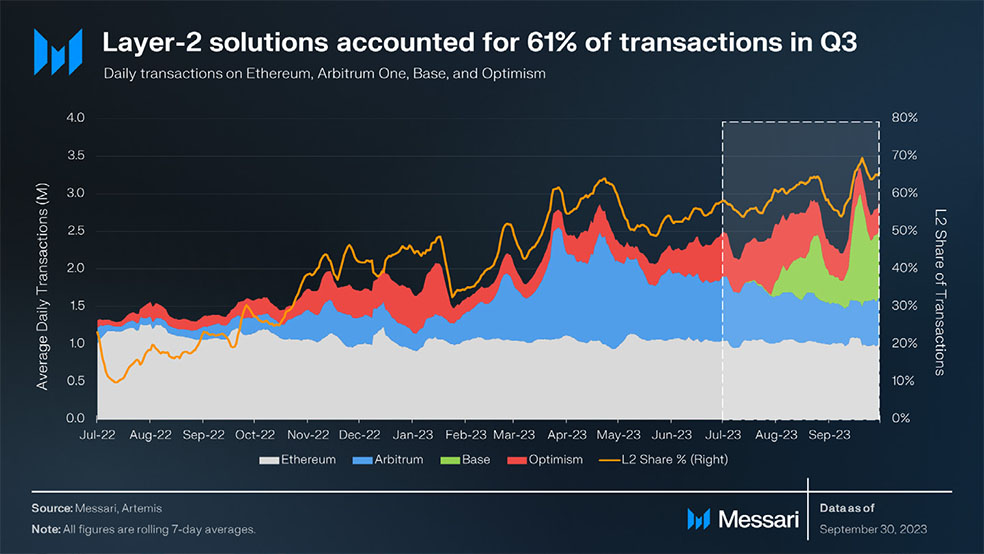

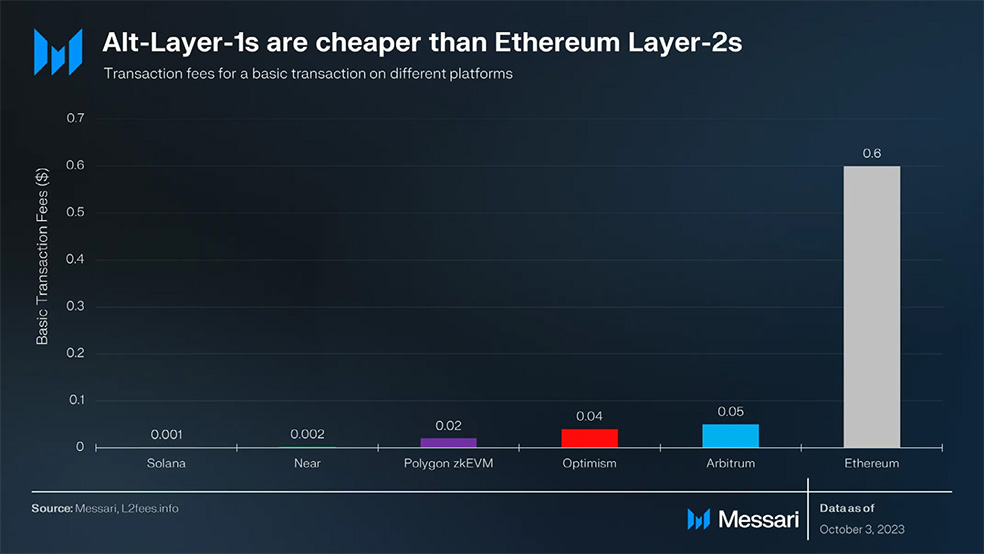

بیشتر توسعهدهندگان روی ارزانترین و کاراترین بلاک چینها برنامههای خود را توسعه میدهند و همان تعاملی هم که با اتریوم دارند، از طریق Rollups و پلها خواهد بود. میتوان اینطور گفت که وابستگی توسعهدهندگان و برنامهها به اتریوم کمتر و کمتر شده و ارزش توکن شبکه هم احتمالاً دیگر به شکلی بیطرفانه دنبال خواهد شد. همین حالا هم شبکه برتر برای تسویهحساب استیبلکوینها، Tron؛ شبکه برتر برای داراییهای توکنیزهشده آنچین، Stellar؛ شبکه برتر برای شبکههای زیرساخت فیزیکی غیرمتمرکز، Solana و شبکههای برتر دیفای هم که کلاً در دسترس هستند. (NewChain شبکه میکر ممکن است فورکی از سولانا باشد، dYdX به شبکه Cosmos نقلمکان کرده و بیشتر حجم صرافیهای غیرمتمرکز هم در حال حاضر عمدتاً در رولآپها و سایر شبکههای لایه یک تسویه میشوند.)

سازمان Project Guardian که بستری آزمایشی برای مؤسسات مالی و شرکتهای فینتک به شمار میرود تا کاربرد فناوریهای بلاک چین و دیفای را در محیط کنترلشده تجربه کرده و درباره آنها بیاموزند، هم علاقه چندانی به اتریوم ندارد؛ این سازمان معتقد است که مدل امنیتی اتریوم (Proof of Work) قدیمی و پرهزینه بوده و شبکههای جدیدتری مانند سولانا و آوالانچ با استفاده از مدل اثبات سهام (Proof of Stake) مزایای بیشتری ارائه میدهند.

بااینحال، اتریوم در زمینهای خاص برتری دارد: محبوبیت میم توکنها؛ در اوایل سال ۲۰۲۳، اتریوم به دلیل محبوبیت این توکنها، افزایش قابلتوجهی در حجم معاملات را شاهد بود. این امر باعث شد بسیاری از سرمایهگذاران به اتریوم روی آورند و ارزش توکن ETH افزایش پیدا کند. از نظر توکنهای شبکه، دو عامل مهم در طرف عرضه وجود دارند: تورم و نرخ سوزاندن توکن. از سمت تقاضا هم دو معیار مهم وجود دارند: کارمزد و تقاضا برای امنیت.

تقاضای برای امنیت بدان معناست که سرمایهگذاران چقدر مایل هستند هزینه پرداخت کنند تا شبکه را ایمن نگه دارند؛ این تقاضا به عوامل مختلفی مانند ارزش دادههای ذخیره شده در شبکه، تعداد کاربران و میزان استفاده از شبکه بستگی دارد. در کل به نظر میرسد که در درازمدت تقاضا برای بالا بردن امنیت شبکه از کارمزدهای شبکه (حداقل در شبکههایی با مکانیسم PoS) اهمیت بیشتری پیدا خواهد کرد.

ارزشافزوده و امنیت در دنیای چند زنجیرهای

به زبان ساده، ارزشافزوده و اصول اساسی در بخشهای مختلف بازار کریپتوکارنسی متفاوت است. در حوزه دیفای، ارزشافزوده به کارمزد پرداختی برمیگردد و در بلاک چینهای لایه یک هم عوامل دیگری غیر از کارمزد شبکه، اساسی به شمار میروند. زنجیرههای پایه (لایه ۱) تمام برنامههای قرارداد هوشمند و رولآپهایی را که روی شبکه قرار دارند، ایمن نگه میدارند. در داخل این برنامهها، توکن بومی زنجیره پایه میتواند بهعنوان وثیقه، گس فی یا بهطورکلی بهعنوان ابزاری برای پرداخت کارمزدها، تقاضای قابلتوجهی داشته باشد.

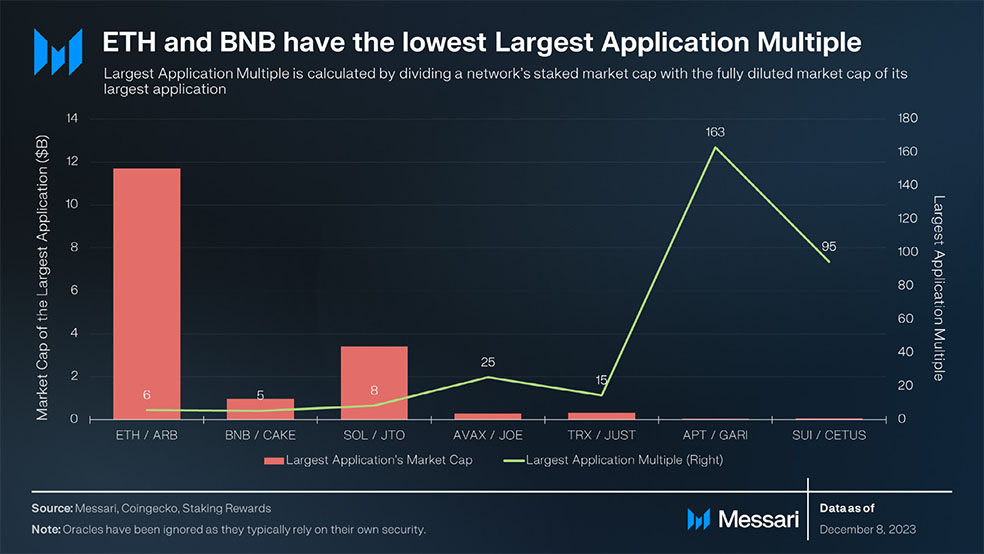

اتریوم، با بیش از ۳۳ درصد قفلشده از کل عرضه ETH در قراردادهای هوشمند، مثالی واضح از این موضوع است؛ مدلسازی تقاضای انبوه دارایی پایه در برابر تورم، با وجود دشواری، جامعترین چارچوب ارزشگذاری است. به طور خلاصه، با افزایش ارزش پروتکلهای برنامهای یا Rollups نسبت به توکنهای اصلی، برنامهها به مشتری اصلی امنیت زنجیره پایه (ارزش بازار استیک) تبدیل میشوند و با اینکه هیچ نسبت اساسی دقیقی وجود ندارد، زنجیره پایه هم باید امنیت را برای خدمترسانی به کاربران، مقیاسبندی کند. بنابراین، نسبت بین ارزش بازار توکن اصلی به ارزش بازار بزرگترین پروتکل برنامهای آنچین میتواند بهعنوان ضریبی برای ارزشگذاری جهتدار استفاده شود. بهطورکلی انتظار میرود زنجیرههایی که ارزشگذاری نسبتاً پایینی نسبت به بزرگترین برنامههای خود دارند، امنیت لازم برای پروتکل برنامهای را برآورده کنند.

برای درک بهتر، ارزش بازار استیک شده اتریوم را در نظر بگیرید، این ارزش، نسبت نسبتاً کمی از بزرگترین برنامه اتریوم از نظر ارزش بازار، یعنی آربیتروم (Arbitrum) را، بهویژه در مقایسه با زنجیرههای کوچکتر، تشکیل میدهد. پس منطقی به نظر میرسد که همانطور که تقاضا برای فضای بلوک اتریوم افزایش پیدا میکند و اکوسیستم بالغ میشود، هزینههای نسبتاً بالای شبکه آن باعث شود تا برخی تقاضا برای برنامهها از بین برود. بهعبارتدیگر، هرچه محصول یا خدماتی بیشتر مورداستفاده قرار گیرد، هزینه آن نیز بیشتر میشود. این امر به دلیل افزایش هزینههای نگهداری و پشتیبانی از آن برنامه اتفاق میافتد.

در مورد اتریوم هم افزایش تقاضا برای فضای بلوکی آن باعث افزایش هزینههای شبکه میشود و این هزینهها ممکن است برخی از برنامهها را از استفاده از اتریوم بازدارد، چرا که نمیخواهند هزینههای بالایی برای حضور در شبکه را پرداخت کنند. این امر میتواند منجر به کاهش تقاضای فضای بلوکی اتریوم شود، چرا که برنامههای کمتری از آن استفاده میکنند، در نتیجه، ارزش توکن ETH نیز ممکن است کاهش یابد. این امر بهویژه برای برنامههای مالی غیرمتمرکز (DeFi) صادق است، چرا که به فضای بلوک زیادی نیاز دارند و هزینههای بالای شبکه اتریوم ممکن است باعث شود برخی از برنامههای حوزه دیفای به شبکههای دیگر مهاجرت کنند. در نتیجه، ممکن است اتریوم در آینده جایگاه خود را بهعنوان یکی از رهبران بازار کریپتو از دست بدهد.

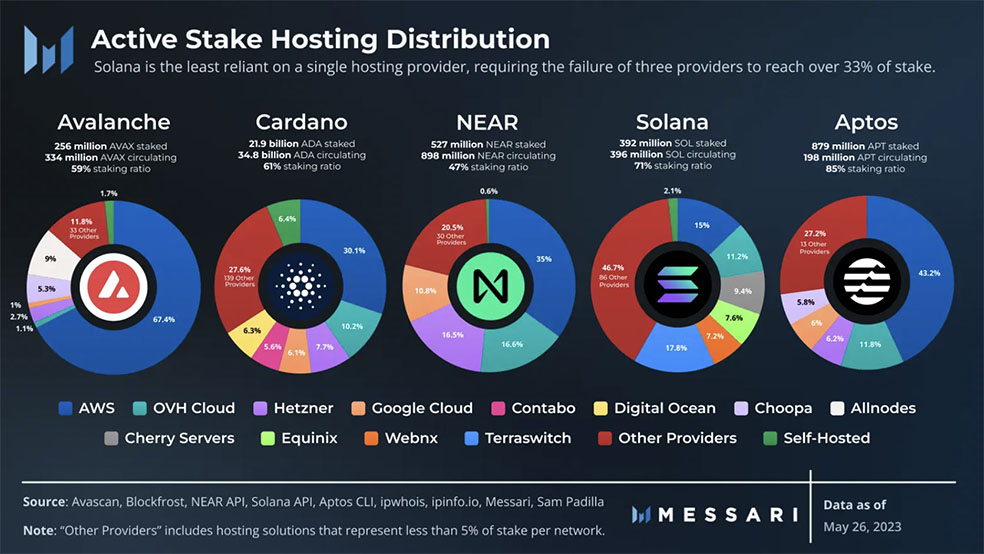

تمرکززدایی شبکه

در زمینه ارزهای دیجیتال، مسئله مرکزیت یا تمرکز به طور فزایندهای موردبحث قرار گرفته و برخی استدلال میکنند که هیچ ارز دیجیتالی واقعاً غیرمتمرکز نیست، چرا که بسیاری از آنها به زیرساختهای متمرکزی مانند سرویسهای وب آمازون (AWS) متکی هستند. اما این نگرانیها بیش از حد جدی گرفته شدهاند و با اینکه برخی از شبکههای ارزهای دیجیتال در واقعاً نسبت به برخی دیگر، متمرکزتر هستند، این نگرانیها در دنیای چند زنجیرهای امروزی، اهمیت کمتری دارند.

در حال حاضر، ما شاهد اکوسیستمی گسترده از شبکههای ارزهای دیجیتال هستیم که هر کدام نقاط قوت و ضعف خاص خود را دارند. برخی از شبکهها برای قراردادهای هوشمند، برخی برای داراییهای دیجیتال و برخی دیگر برای امور مالی غیرمتمرکز (DeFi) بهینهسازی شدهاند. توسعهدهندگان برنامهها باید شبکهای را انتخاب کنند که بهترین عملکرد را برای کاربرد موردنظر آنها داشته باشد و به همین دلیل هم ممکن است از شبکههای مختلف برای جنبههای مختلف یک برنامه استفاده کنند.

حتی برای شبکههای بزرگی مانند اتریوم، نگرانیهای مربوط به تمرکز، به طور فزایندهای در حال کاهش هستند؛ رولآپها (Rollups) به توسعهدهندگان این امکان را میدهند تا تراکنشها را خارج از زنجیره اصلی پردازش کرده و مقیاسپذیری را افزایش و هزینهها را کاهش دهند. علاوه بر این، پلهای (Bridges) بین شبکههای مختلف هم در حال تکامل هستند که باعث میشود ارزهای دیجیتال و دادهها بهراحتی بین شبکهها منتقل شوند. پس میتوان گفت که در آینده، شاهد اکوسیستمی چند زنجیرهای و کاملاً غیرمتمرکزتر خواهیم بود: هر شبکه به طور خاص برای کاربردی خاص بهینهسازی شده و توسعهدهندگان هم میتوانند از آنها به طور هماهنگ استفاده کنند.

بااینوجود، توسعهدهندگان باید به دنبال راههایی برای کاهش وابستگی خود به زیرساختهای متمرکز هم باشند و اطمینان حاصل کنند که شبکههای مورداستفاده آنها از نظر اقتصادی و جغرافیایی متمرکز نباشند.

انقلاب دغدغههای سانسورشدن

مشکلات مربوط به تمرکززدایی در دو موضوع اصلی خلاصه میشوند:

- آیا جنبهای خاص از تمرکززدایی باعث ایجاد مشکلات در عملکرد شبکه میشود؟

- آیا تمرکززدایی چالشهایی سانسورشدن ایجاد میکند؟

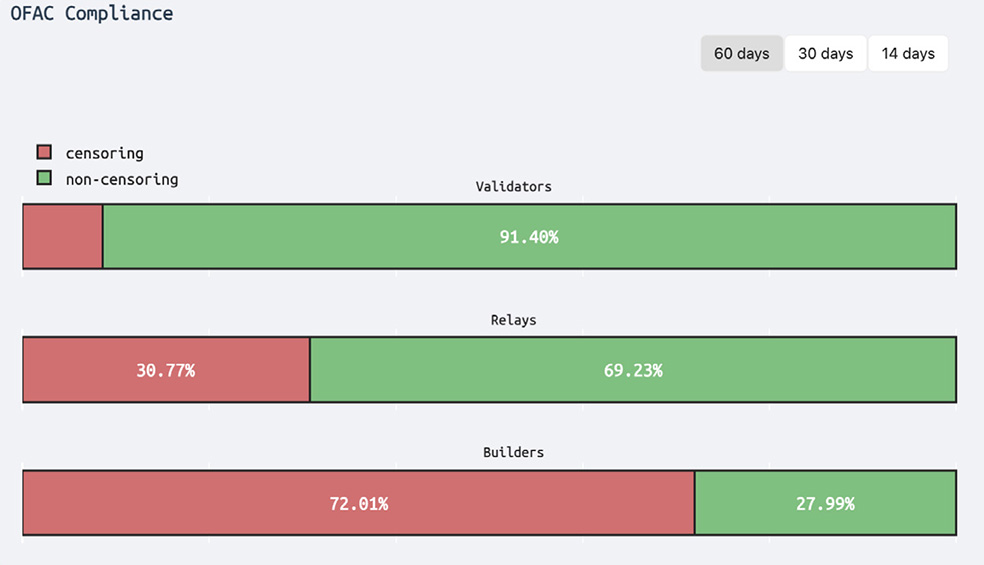

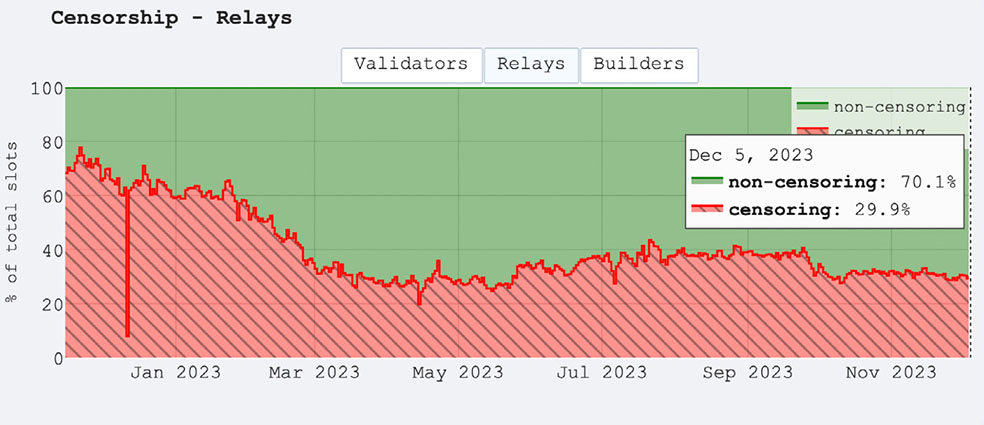

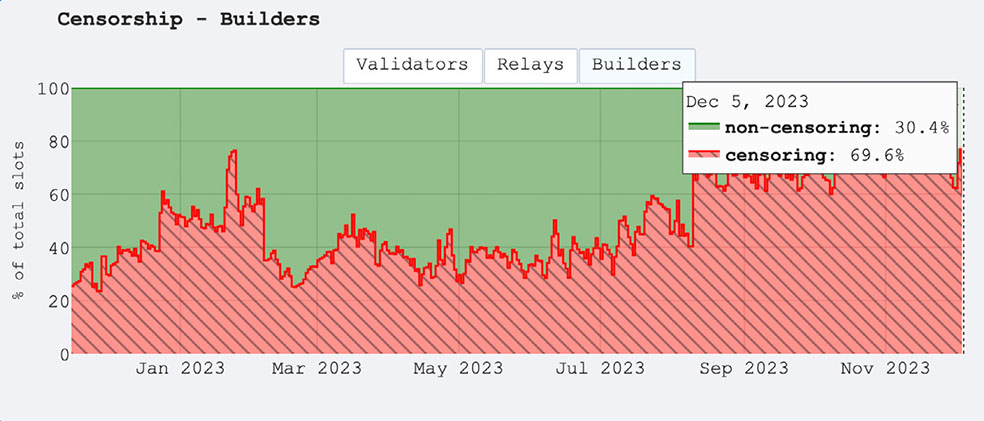

یکی از موارد جالب در مورد جداسازی ساخت بلوک، واسطهها و اعتبارسنجی در اتریوم، این است که به طور واضح چالشهای سانسورشدن بین سه لایه مختلف در پردازش تراکنشهای اتریوم را از هم جدا میکند. امروزه، سازندگان بلوکها به طور فزایندهای شروع به سانسور تراکنشها کردهاند و انتظار میرود برخی از بزرگترین پیشرفتهای توسعه در سال ۲۰۲۴ در زمینههای مختلف مانند رمزگذاری میم پولها اتفاق بیفتد تا تراکنشها قبل از قرار گرفتن در بلوک، از دید نهادهایی که برای سانسور کردنشان تلاش میکنند، پنهان باقی بمانند. مشکلات یکی پس از دیگری از میان برداشته میشوند.

هر شبکهای در سالهای آینده باید با چالشهای شدن دستوپنجه نرم کند و اتریوم هم آنگونه که به نظر میرسد، در مقایسه با سایر جوامع برای حل این چالشها، پیشرو نیست.

دفاع از اتریوم

ما بههیچوجه در این گزارش قصد نداریم اعتبار اتریوم را زیر سؤال ببریم؛ در همین راستا هم به چند نکته مهم و کلیدی دررابطهبا این ارز دیجیتال اشاره میکنیم:

- یک – موقعیت برتر مهم است: اتریوم شبکه قابلاعتمادی است که برای مدتی طولانی در بازار کریپتو حضور داشته، اکوسیستمی لیکویید دارد و سرمایه بازارش به ۳۰۰ میلیارد دلار میرسد که ۱۰ برابر بیشتر از دومین شبکه قرارداد هوشمند بزرگ موجود است. بلوغ اتریوم، به دلیل امنیتی که دارد، به جذب توسعهدهندگان رولآپ و برنامهها کمک میکند و به همین دلیل هم جامعه آن در موقعیت خوبی برای جذب توسعهدهندگانی است که قبلاً شروع به ساخت محصولاتشان کردهاند.

- دو – امور مالی سنتی از آن حمایت میکند: والاستریت، اتریوم را دوست دارد، چرا که دارایی ویژگیهایی است که آن را برای سرمایهگذاران سنتی جذاب جلوه میدهد:

- رشد: اتریوم در سالهای اخیر رشد چشمگیری داشته است، ارزش بازار آن از ۱۰ میلیارد دلار در سال ۲۰۲۰ به بیش از ۳۰۰ میلیارد دلار در سال ۲۰۲۳ رسیده و این رشد نشان میدهد که سرمایهگذاران به آینده اتریوم خوشبین هستند.

- پیشرو بودن: اتریوم در حال حاضر بزرگترین شبکه قرارداد هوشمند در جهان و محبوبترین پلتفرم برای توسعه برنامههای غیرمتمرکز است. پیشرو بودن اتریوم نشان میدهد که این شبکه در آینده نیز به رشد خود ادامه خواهد داد.

- روایت تمیز: اتریوم بهعنوان ارز دیجیتال پایدار و سازگار با محیطزیست شناخته میشود و چنین روایتی میتواند برای سرمایهگذاران سنتی که به دنبال سرمایهگذاری در داراییهای پایدار هستند، جذاب باشد.

- دسترسی آسان: ETF اتریوم در راه است که دسترسی آسانتر به این ارز دیجیتال را برای سرمایهگذاران سنتی فراهم میکند؛ این ETF میتواند به افزایشپذیرش اتریوم در میان سرمایهگذاران سنتی کمک کند.

- عرضه کاهشیافته: عرضه اتریوم به طور خالص کاهش پیدا میکند؛ این بدان معناست که تعداد ETH در گردش بهتدریج کاهش یافته و این موضوع میتواند به افزایش ارزش اتریوم کمک کند.

- درآمد: اتریوم در حال حاضر سالانه حدود ۳۰۰ میلیون دلار درآمد تولید میکند؛ این هزینهها از طریق کارمزدهای تراکنش تأمین میشوند و نشان میدهد که شبکه اتریوم از نظر اقتصادی پایدار است.

- بازده جذاب: بازده استیکینگ اتریوم در محیط نرخ بهره کاهشیافته، جذابتر خواهد شد. چرا که اتریوم نوعی دارایی با عملکرد بالا است که در برابر کاهش نرخ بهره ایمن باقی میماند.

در مجموع، قابلیتهای اتریوم به افزایشپذیرش اتریوم در میان سرمایهگذاران سنتی کمک کرده و بر قیمت این ارز دیجیتال تأثیر مثبت میگذارند.

- سه – اتریوم از سیستم بانکداری سنتی سود میبرد: اتریوم، بهعنوان اولین بانک سرمایهگذاری غیرمتمرکز جهان، از هرجومرجها و ناآرامیهای ژئوپلیتیکی بهره میبرد، چرا که اتریوم بهعنوان شبکهای غیرمتمرکز، از ثبات مالی نهادهای متمرکز مانند بانکها و دولتها مستقل است، پس میتواند در دورههای نبود اطمینان اقتصادی و سیاسی بهعنوان پناهگاهی امن عمل کند. این ادعا با اشاره به سه قله فعالیت شبکه اتریوم در سالهای اخیر، تقویت میشود:

- در سال ۲۰۱۷، زمانی که بازار کریپتو به طور گستردهای سقوط کرد، فعالیت شبکه اتریوم بهشدت افزایش یافت، پس سرمایهگذاران میتوانند در دوران رکود اقتصادی به اتریوم بهعنوان دارایی امن و مقاوم در برابر بحران پناه ببرند.

- در سال ۲۰۲۰، در بحبوحه همهگیری ویروس COVID-19 و بحران مالی ناشی از آن، فعالیت شبکه اتریوم دوباره افزایش پیدا کرد.

- در سال ۲۰۲۲، در پی حمله روسیه به اوکراین و تنشهای ژئوپلیتیکی متعاقب آن، فعالیت شبکه اتریوم بار دیگر رونق یافت.

پس میتوان گفت که اتریوم به دلیل ویژگیهای غیرمتمرکزش، پتانسیل بالایی برای سود بردن از هرجومرج و ناآرامیهای ژئوپلیتیکی دارد و سرمایهگذاران میتوانند با سرمایهگذاری در آن در دورههای زمانی پر از اضطراب و نبود اطمینان، ریسک سرمایهگذاری خود را کاهش دهند.

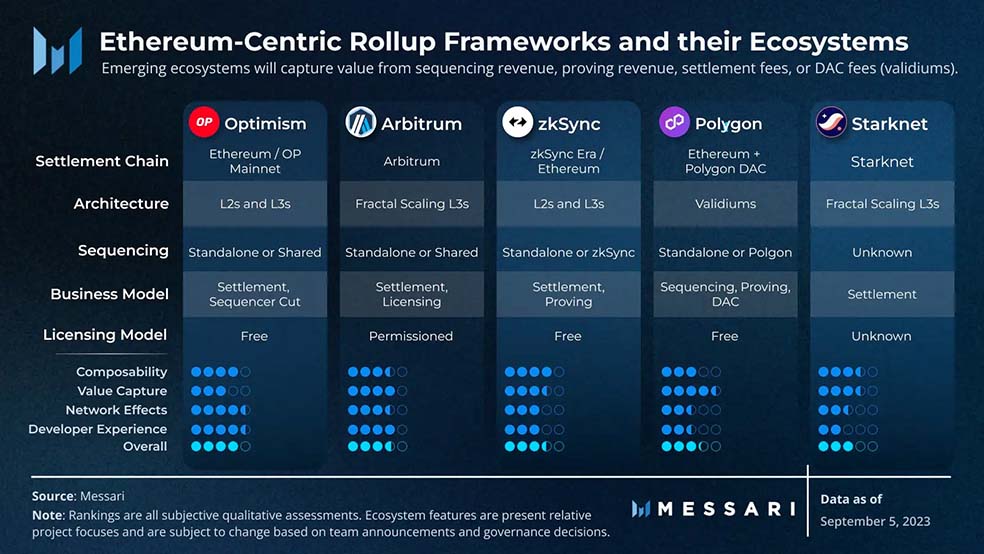

رولآپها پس از ارتقای بعدی

ارتقا بعدی اتریوم، با نام Cancun-Deneb، میتواند تأثیر مثبتی بر فضای رولآپها داشته باشد؛ این ارتقا هزینه تراکنشهای رولآپها را بین ۹۰ تا ۹ درصد کاهش میدهد و به افزایشپذیرش آنها کمک میکند. رولآپها در حال تبدیل شدن به اکوسیستمی قابلترکیب هستند، میتوانند با یکدیگر تعامل داشته باشند و فضای یکپارچهای ایجاد کنند. این امر میتواند به افزایش مقیاسپذیری و تعاملپذیری Rollups کمک کند. ایردراپها هم در شبکههای رولآپ میتوانند به جذب کاربران جدید کمک کنند، البته حفظ کاربران در آنها هنوز هم به دردسترسبودن مشوقهایی در قالب توکن بستگی دارد.

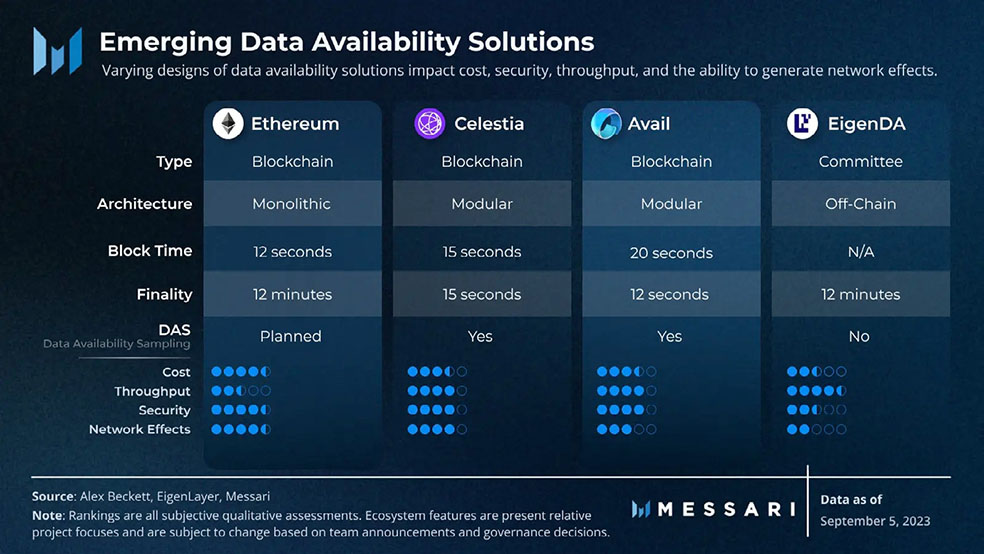

دستاوردهای ماژولار

دو رویکرد اصلی برای ساخت شبکههای غیرمتمرکز وجود دارد: ماژولار و یکپارچه.

معماری یکپارچه به سیستمی اشاره دارد که در آن تمام عملکردهای عملیاتی شبکه در پروتکلی واحد ادغام شدهاند که توسط همه اپراتورها دنبال میشود؛ از اجرای تراکنشها گرفته تا توافق بر ترتیب و صحت آنها و ذخیره وضعیت زنجیره. معماری یکپارچه معمولاً موارد زیر را در پی دارد:

- کندشدن نوآوریها: کد اصلی تغییرناپذیر میتواند معرفی و پذیرش ویژگیهای جدید یا بهبودها را به تأخیر بیندازد و توانایی شبکه را در تکامل و پاسخگویی به تقاضاهای جدید کاهش دهد.

- چالشهای مقیاسپذیری: برنامهها در زنجیره یکپارچه سنتی به اشتراک گذاشته میشوند و این موضوع منجر به ازدحام شبکه میشود، توانایی سیستم در مدیریت حجمهای زیاد را به طور کارآمد مختل کند و هزینههای بالایی را برای کاربران میتراشد. نودها هم باید در همه جنبههای شبکه شرکت کنند و این امر باعث افزایش بار محاسباتی شبکه میشود.

- ازبینرفتن انعطافپذیری: توسعهدهندگان ممکن است نیازها و اولویتهای متفاوتی داشته باشند که ماشین مجازی اختصاصی نمیتواند همه را پاسخگو باشد. علاوه بر این، سیستمهای یکپارچه بهراحتی قابلاستفاده مجدد نیستند، بنابراین توسعهدهندگانی که به سطوح بالاتری از سفارشیسازی نیاز دارند، مجبور میشوند تا کل بلاک چینها را از نو بسازند تا به جای تغییر مؤلفهای واحد، آن را اصلاح کنند.

با توجه به این موضوع، اتریوم مسیر ماژولار را با اجرای نقشه راهی متمرکز بر Rollup انتخاب کرد. رولآپها امکان جداسازی و بهینهسازی محیطهای اجرا را از تسویهحسابها، اجماع و دادههای موجود که توسط لایه یک اتریوم ارائه میشود را فراهم میکنند. علاوه بر این، لایه یک اتریوم با ارتقای Cancun-Deneb که در بالاتر به آن اشاره کردیم، نقش خود را برای رولآپها بهینهسازی میکند.

شبکه Celestia مفهوم مدولار را یکقدم فراتر برده و شبکهای مخصوص برای رولآپهای نسل بعد ارائه میدهد؛ این شبکهها هزینههای کمتری را برای شبکههای Rollups نسبت به لایه یکهای عمومی ارائه میدهند. Celestia در پایان اکتبر راهاندازی شد و آغاز دوره ماژولار را خارج از اکوسیستمهای EVM مانند اتریوم یا زنجیره BNB را به رخ کشید. توکن TIA این شبکه هم که برای استیکینگ و هزینههای ارسال رولآپ استفاده میشود، بیش از ۳۰۰ درصد افزایش قیمت داشته است.

بازگشت پرقدرت سولانا

سولانا در سال گذشته، بازگشتی چشمگیر داشت. بسیاری از افراد فعال در صنعت ارزهای دیجیتال، پس از فروپاشی FTX در پاییز گذشته تصور میکردند که این اکوسیستم مرده، اما از آن زمان تاکنون احیا شده و سرعت بالای انتشار محصولات جدید، افزایش نقدینگی در بلاک چین و گسترش ابزارهای توسعهدهندهاش چشمگیر بوده است.

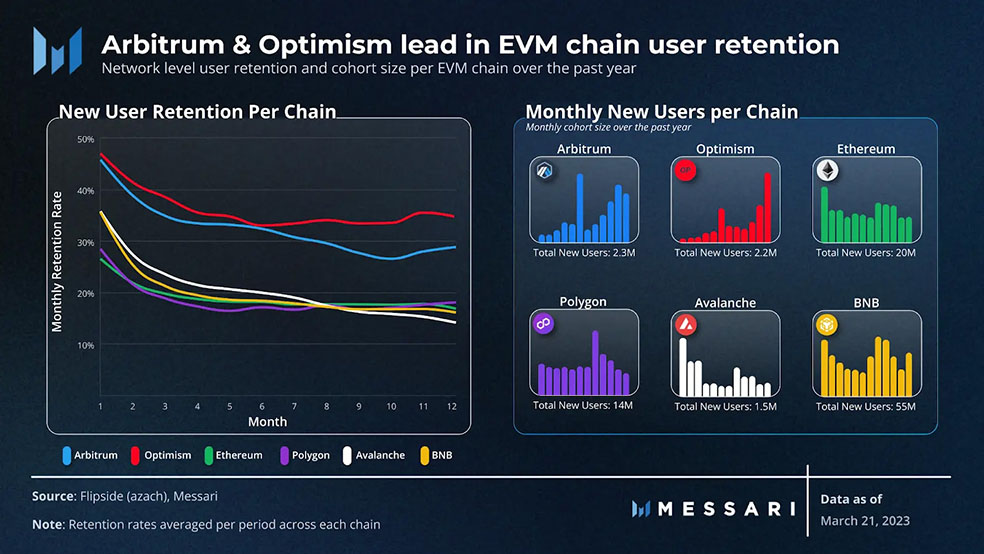

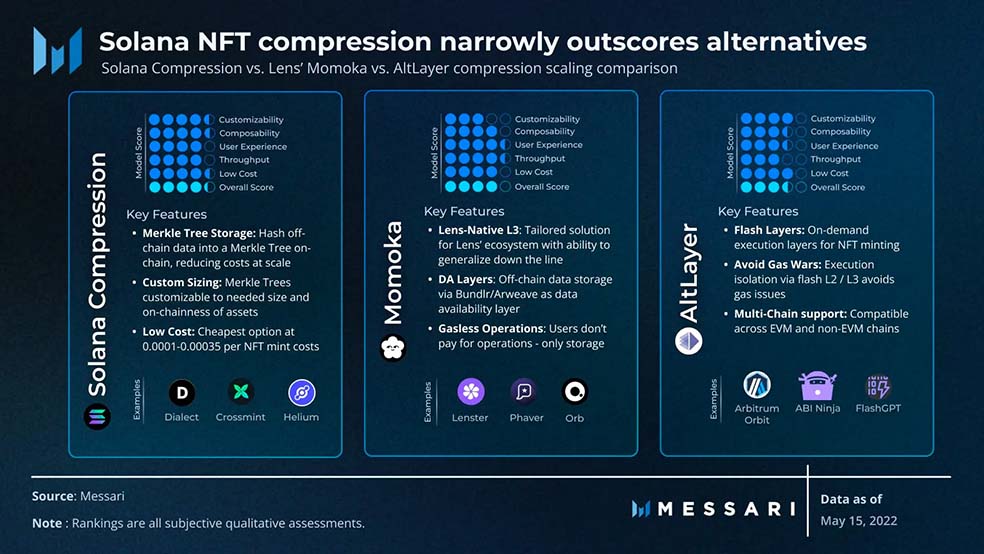

از نظر فنی، بهروزرسانیهایی مانند کارمزدهای بومی، QUIC (مخفف Quick UDP Internet Connections) یا همان اتصالات اینترنت پرسرعت UDP و بالا بردن کیفیت خدمات (QOS) برای دارندگان توکن SOL در سال ۲۰۲۳، به طور قابلتوجهی نقصهای شبکه سولانا را کاهش دادند و فشردهسازی هزینههای مینت و مدیریت NFT، انقلابی را در بخش شبکههای زیرساخت فیزیکی غیرمتمرکز به وجود آورد و پروتکلهایی مانند Helium و Render هم از این قابلیت استفاده کردند. فناوریهای جدید شبکه سولانا، به توسعهدهندگان اجازه میدهد تا برنامههایی را توسعه دهند که پیادهسازیشان فقط در سولانا امکانپذیر است؛ این برنامهها در بخشهای مختلفی از جمله DePIN، پرداختها، برنامههای مصرفی و دیفای کاربرد دارند.

- در بخش DePIN، پروژههایی مانند هلیوم، Hivemapper، رندر و Teleport به سولانا مهاجرت کردهاند تا از مزایایی مانند هزینههای پایین، سرعت بالا و ترکیبپذیری بهرهمند شوند.

- در بخش پرداختها، سولانا میتواند به پرداختهای جریان اصلی کمک کند. برای مثال، Visa آزمایش تسویهحساب USDC خود را به سولانا گسترش داد، علاوه بر این، امکان انجام معاملات در Shopify با استفاده از USDC در سولانا وجود دارد.

- در بخش برنامههای مصرفی، ارزانبودن مینت NFT از طریق فشردهسازی، امکان شکلگیری موارد استفاده جدید مانند DRiP و Dialect را فراهم کرده است. برای مثال، DRiP با هنرمندان همکاری میکند تا NFT های رایگان را بین مشترکین خود توزیع کند.

- در بخش دیفای، هزینههای بسیار پایین و اجماع سریع، تجربه کاربری جذابی را ایجاد میکنند که در شبکههای دیگر یافت نمیشود. همچنین، بسیاری از این پروتکلها هنوز توکن خود را ندارند که میتواند منجر به رشد و افزایش ارزش آنها شود.

در مجموع، فناوریهای جدید سولانا پتانسیل ایجاد برنامههایی را دارند که در شبکههای دیگر امکانپذیر نیست؛ این امر میتواند به رشد اکوسیستم سولانا و جذب کاربران و توسعهدهندگان جدید کمک کند. سولانا در آخرین تلاشهای خود، ۹۰۷ پروژه جدید ایجاد کرد؛ این موضوع نشان میدهد که اکوسیستم سولانا درحالرشد و توسعه است و پتانسیل میزبانی برنامههای بیشتری را دارد. علاوه بر این، سولانا بهعنوان سیستمعامل شماره دو صنعت کریپتو شناخته شده و پس از اتریوم، سولانا محبوبترین بلاک چین برای توسعه برنامههای غیرمتمرکز به شمار میرود.

دستاوردهای سولانا به تغییر روایت کلی در مورد شبکههایی با عملکرد بالا و یکپارچه نیز کمک کرده و حالا مردم بیشتر به این شبکهها بهعنوان گزینههای قابلاعتماد برای میزبانی برنامههای غیرمتمرکز نگاه میکنند. این امر بهویژه برای شبکههای جدیدتری مانند Aptos و Sui نیز مفید است. Aptos و Sui دو شبکه جدیدی هستند که از زبان برنامهنویسی Move استفاده میکنند و پتانسیل رشد و توسعه دارند.

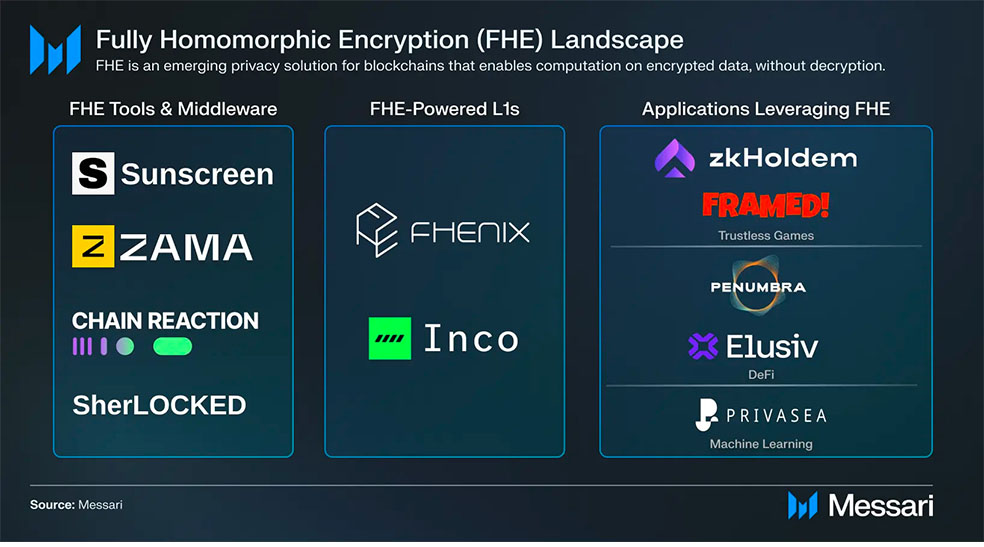

FHE و ترندهای ZK

FHE (مخفف Fully Homomorphic Encryption)

یا رمزنگاری کامل همومورفیک، نوعی رمزنگاری است که امکان انجام محاسبات را روی دادههای رمزگذاری شده، بدون نیاز به رمزگشایی دادهها، فراهم میکند. ZK (مخفف Zero-Knowledge Proofs) هم همان اثبات دانش صفراست که روشی برای تأیید صحت یک ادعا بدون افشای هیچ اطلاعاتی در مورد آن معرفی میکند. در سال ۲۰۲۴، روندهای زیر در مورد ZK موردتوجه قرار خواهند گرفت:

- افزایش استفاده از ZK coprocessors: این ZK coprocessors دستگاههایی هستند که محاسبات ZK را انجام میدهند؛ آنها به توسعهدهندگان قرارداد هوشمند این امکان را میدهند تا بدون نیاز به بارگذاری کل محاسبات روی زنجیره، بتوانند محاسبات بیشتری انجام دهند.

- توسعه پروتکلهای جدید ZK: محققان در حال توسعه پروتکلهای جدید ZK کارآمدتر و ایمنتر هستند؛ این پروتکلهای جدید میتوانند به توسعهدهندگان قرارداد هوشمند کمک کنند تا برنامههای پیچیدهتری را با امنیت بیشتری بسازند.

- افزایشپذیرش ZK توسط جامعه Web3: این ZK به طور فزایندهای توسط جامعه Web3 پذیرفته خواهد شد، چرا که مزایایی مانند امنیت، کارایی و قابلیت مقیاسپذیری را به ارمغان میآورد.

ZK coprocessors تنها یک نقطهضعف دارند: آنها حفظ حریم خصوصی را تضمین نمیکنند و به اشخاص ثالثی به نام اثبات دهندهها متکی هستند تا اثباتهای ZK را تولید کنند. این اثباتها به دادههای ورودی دسترسی دارند، بنابراین کاربران باید دادههای شخصی خود در اختیار اشخاص ثالثی قرار دهند. FHE هم میتواند برای خصوصیسازی پرداختها، ایجاد بازیها بدون نیاز به اعتماد، انتخابات خصوصی، یادگیری و ایجاد اقتصاد دادهای خصوصی استفاده شود. مزایا FHE عبارتاند از:

- حریم خصوصی: دادههای رمزگذاری شده با استفاده از FHE فقط میتوانند توسط افرادی که دارای کلید رمزگشایی هستند، خوانده شوند.

- کاربردهای زیاد: FHE در حال حاضر در مراحل اولیه توسعه است، اما پیشرفتهای عملی اخیر آن را برای کاربردهای واقعی آماده کرده است.

البته FHE هنوز محدودیتهایی مانند هزینه بالای استفاده و سرعت پایین محاسبات دستوپنجه نرم میکند.

تکامل زنجیرههای بانکی

ما در زمانهای زندگی میکنیم که همه میخواهند زنجیرههای بلاک چین خود را اجرا کنند. برنامههای موفق، همه در حال بررسی انتقال به زنجیرههای بلاک چین سفارشی کازماس، فورک سولانا یا ایجاد رولآپهای خود هستند. نهادها گامی دیگر نیز برداشتهاند: بسیاری از آنها اصرار دارند تا زنجیرههای خصوصی خود را مدیریت کنند، درست مانند شرکتهایی که در اوایل دهه ۲۰۰۰ فکر میکردند سرورهای داخلی خود را مدیریت خواهند کرد. اما درست همانطور که شبکههای داخلی به درگاه تاریخ پیوستند و مدیریت سرورهای داخلی در مقابل سرورهای ابریِ تحت کنترل فناوریهای بزرگ از بین رفت، زنجیرههای بلاک چین کاملاً خصوصی نیز در نهایت از بین خواهند رفت.

اگرچه بانکها بودجه لازم و تیمهای IT موردنیاز را برای مدیریت زنجیرههای بلاک چین خصوصی دارند، اما هرگز نمیتوانند زیرساختهای خود را بهاندازه پلتفرمهای عمومی منبعباز بهخوبی حفظ کنند. حتی نهادهای سختگیر نیز بهمحض اینکه قوانینی برای تعامل نهادهای مالی در قبال زنجیرههای بلاک چین عمومی تنظیم شود، مجبور خواهند شد تا به زنجیرههای عمومی بپیوندند. تنها استثنایی که ممکن است وجود داشته باشد، Onyx متعلق به JPMorgan است، که تنها بانک زنجیرهای محسوب میشود که ارزش پیگیری دارد.

امور مالی غیرمتمرکز (DeFi)

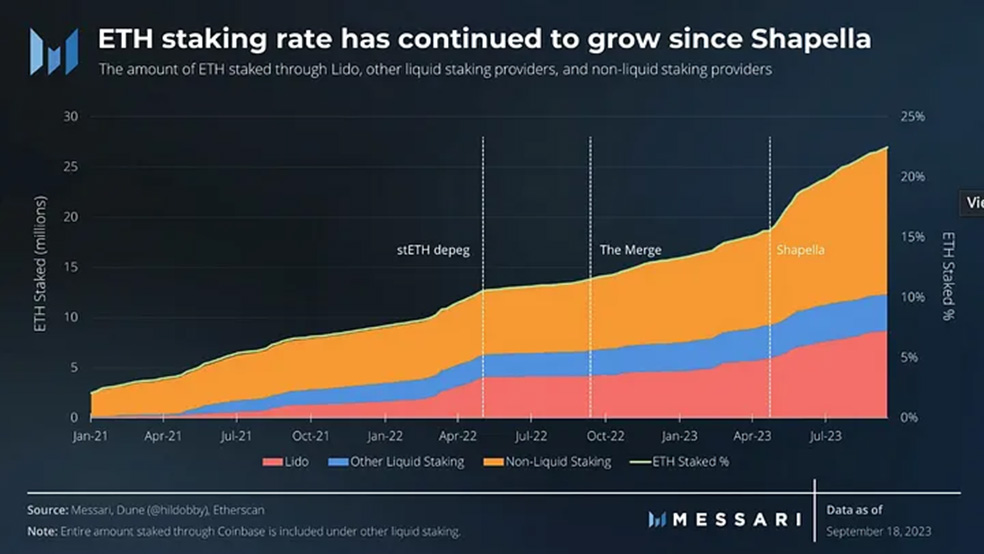

توکنهای لیکویید استیکینگ (LSTs) ابزارهای بازدهی هستند که توسط پروتکلهای لیکویید استیکینگ صادر شده و از نظر ارزش کل قفل شده (TVL)، به بزرگترین بخش دیفای تبدیل شدهاند. طبق نمودار زیر، رشد اتر استیک شده در ماه آوریل پس از ارتقا شاپلا (Shapella) که امکان برداشت را فراهم کرد، شتاب گرفته است:

حدود ۲۴ درصد از عرضه اتریوم استیک شده و لیکویید استیکینگ حدود ۴۰ درصد از بازار را به خود اختصاص داده، درحالیکه LIDO پیشگام این بخش با حدود ۷۰ درصد سهم بر بازار لیکویید استیکینگ تسلط دارد، رقبای متمرکز مانند Coinbase و سایر خدمات غیرمتمرکز مانند Rocket Pool نیز درحالرشد هستند و چشمانداز آینده هم روشن به نظر میرسد.

برای مثال، موارد استفاده مشتقات از stETH، مانند استیبل کوینهای دارای بهره، امیدوارکننده به نظر میرسند. Eigenlayer، محصول جدید و هیجانانگیزی است که امکان استیک کردن مجدد یا امکان استفاده از stETH را برای ایمن کردن شبکههای اضافی را فراهم میکند. توکنهای لیکویید استیکینگ درحالرشد هستند و اکنون اکثر فعالیتهای وامدهی Aave را تشکیل میدهند و از ETH بهعنوان وثیقه در Maker پیشی گرفتهاند؛ حتی تایید ETF اتریوم هم در سال ۲۰۲۴ دور از ذهن نیست.

سلام، واقعا مطلب مفیدی هست و در مراجع کریپتویی فارسی کم نظیر،صمیمانه از آکادمی بیت پین و خانم شبنم توایی تشکر میکنم

سلام کیوان عزیز

ممنون از همراهی شما.

سولانا جالبه اما ترون و تتر امسال از الان بردن جامو خونه بی بروبرگرد…

ممنون بابت ترجمه این مقاله

ممنون که میخونی مقالههارو مهرداد جان