تحلیل تکنیکال بر این باور استوار است که بررسی قیمتهای قبلی هر ارز دیجیتالی به پیشبینی رفتار قیمت آن در آینده کمک میکند. تحلیلگران فنی معمولاً از اندیکاتورهایی برای درک مواردی مثل چگونگی عملکرد گذشته قیمت ارز و شناسایی نقاط ورود و خروج به معاملات استفاده میکنند. اندیکاتورهای تحلیل تکنیکال متعددی برای این کار وجود دارد، اما بهطورکلی در دو دسته عمده قرار میگیرند: اندیکاتورهای پیشرو و تاخیری.

در این مقاله میخواهیم به طور جامع درباره اندیکاتور پیشرو و اندیکاتور تاخیری صحبت کنیم. برای کسب اطلاعات مفید راجع به این دو اندیکاتور مهم، تا انتهای مقاله ما را همراهی کنید.

اندیکاتور پیشرو چیست؟

پیشبینی قیمت آینده ارزهای دیجیتال

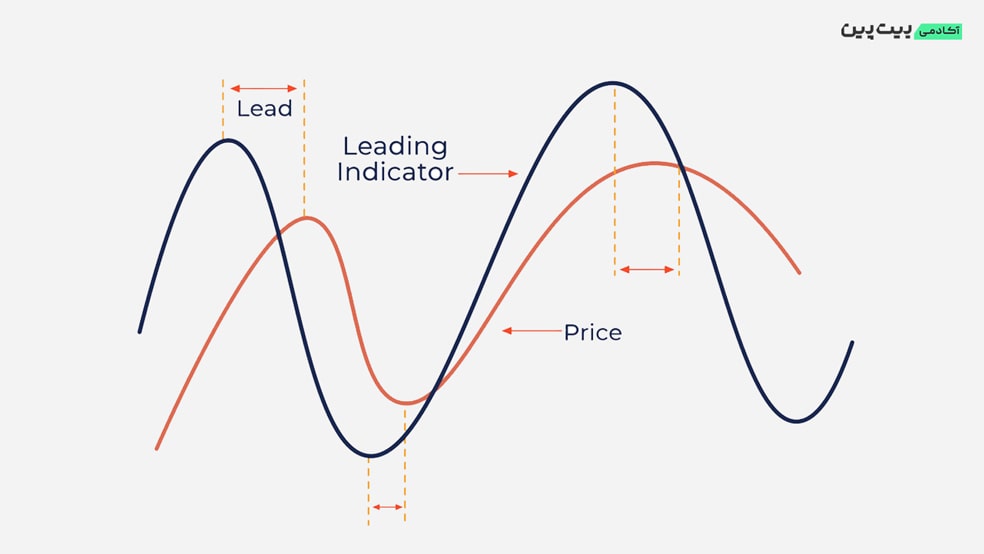

مسئلهای مهم برای تریدرهاست. اندیکاتور پیشرو (leading indicator) به همین منظور طراحی شده و به معاملهگران در این راستا کمک میکند.

اندیکاتورهای پیشرو، نشاندهنده وضعیت و عملکرد خاصی از یک ارز دیجیتال در بازار هستند. این اندیکاتورها از طریق تحلیل دادههای معاملاتی و اطلاعات بازار به دست میآیند و به کاربران اطلاعات مفیدی را در مورد روند و قیمت ارزها ارائه میدهند.

اندیکاتور یا شاخص های پیشرو بهصورت زمانبندی شده و در بازههای زمانی معین ارائه میشوند. این اندیکاتورها به معاملهگران کمک میکند تا حداکثر سود را دریافت کنند؛ به این صورت که زمان و قیمت مناسب ورود به معامله را مشخص میکنند.

مزایای استفاده از اندیکاتورهای پیشرو

اندیکاتورهای پیشرو و تاخیری هر دو دارای مزایا و معایب مخصوص به خود هستند. در این بخش به مزایای اندیکاتورهای پیشرو میپردازیم که در معاملات ارزهای دیجیتال نقش مهمی ایفا میکنند. این اندیکاتورها اطلاعاتی ارزشمند را در مورد عملکرد بازار و روند قیمتی ارزها ارائه داده و دارای مزایای منحصربهفردی هستند:

آگاهی بیشتر از بازار

اندیکاتورهای پیشرو به کاربران اطلاعات دقیق و بهروزی را از عملکرد بازار ارزهای دیجیتال ارائه میدهند. این اطلاعات به معاملهگران کمک میکند تا تصمیمات بهتری در مورد خریدوفروش کریپتوها بگیرند.

تحلیل روند قیمت

اندیکاتورهای پیشرو معمولاً الگوها و روندهای قیمتی را شناسایی میکنند و به تحلیلگران کمک میکنند تا روندهای آینده قیمت را پیشبینی کنند. این ویژگی جزو مهمترین مزایای اندیکاتور پیشرو است؛ چرا که تحلیل قیمت نقاط ورود و خروج به معامله را مشخص کرده و احتمال ضرر مالی تریدرها را به حداقل میرساند.

مقایسه ارزهای دیجیتال

این اندیکاتورها به کاربران امکان مقایسه ارزهای دیجیتال را با یکدیگر ارائه داده و اطلاعاتی از عملکرد هر ارز نسبت به دیگر ارزها را در اختیار قرار میدهند.

معایب استفاده از اندیکاتورهای پیشرو

با اینکه اندیکاتورهای پیشرو مزایای فوقالعادهای را به ارمغان میآورند، اما دارای معایبی هم هستند. در زیر به معایب اندیکاتور پیشرو میپردازیم:

احتمال خطا

اندیکاتورهای پیشرو نمیتوانند به طور دقیق تمامی نوسانات بازار را پوشش دهند و در برخی مواقع ممکن است معاملهگران را به اشتباه بیندازند. علاوهبراین، این اندیکاتورها معمولاً بر اساس دادههای گردآوری شده و الگوریتمهای محاسباتی تشکیل شدهاند. اما به دلیل ممکن بودن خطا در فرایند گردآوری و تحلیل دادهها، ممکن است اطلاعات ارائه شده توسط اندیکاتورها دقت کاملی نداشته باشد.

پیچیدگی تحلیل

تحلیل اندیکاتورهای پیشرو به مهارت و تخصص تحلیلگران حرفهای نیاز دارد. ازاینرو، ممکن است درک تحلیلهای آن برای تازهکاران پیچیده و دشوار باشد.

تأخیر در بهروزرسانی

برخی اندیکاتورهای پیشرو ممکن است در بهروزرسانی تأخیر داشته باشند. این مسئله میتواند تأثیر مستقیمی بر تحلیل و تصمیمگیریهای معاملهگران داشته باشد. در بازارهای پویا و پرتحول ارزهای دیجیتال، دسترسی به اطلاعات بهروز و بهموقع بسیار حائز اهمیت است.

اندیکاتورهای تاخیری چیست؟

اندیکاتورهای پیشرو و تاخیری هر دو برای تریدرها مفید هستند. اندیکاتورهای تاخیری (lagging indicator) معمولاً توسط تریدرها استفاده میشود. این اندیکاتورها هیچ پیشبینی برای قیمتهای آتی ارزهای دیجیتال ارائه نمیدهد، بلکه روند قیمتی موجود را ارزیابی و تأیید میکنند. به همین دلیل به آن اندیکاتور تاخیری میگویند.

با اینکه اندیکاتورهای تاخیری مزیت مهمی را برای تریدرها به ارمغان میآورند، اما اغلب سیگنالها را دیر ارسال میکنند. این موضوع گاهی فرصت عالی برای کسب سود حداکثری را از بین میبرد. بهعنوانمثال، بیشتر روندها بخش عمدهای از حرکت خود را در مراحل اولیه ایجاد میکنند، اما اندیکاتور تاخیری ممکن است تاخیر داشته و سیگنالی را پس از حرکتهای بزرگ ارائه دهد که عملاً بیفایده است.

مزایای استفاده از اندیکاتورهای تاخیری

همانند اندیکاتورهای پیشرو، اندیکاتورهای تاخیری نیز دارای مزایا و معایبی است. در این بخش مزایای اندیکاتور تاخیری را مطرح میکنیم:

اطلاعات دقیق

اندیکاتورهای تاخیری معمولاً بر اساس دادههای تاریخی واقعی و واقعههایی که قبلاً رخ دادهاند، تشکیل میشوند. این اندیکاتورها از دادههای قابلاعتماد و صحیح استفاده میکنند؛ بنابراین معاملهگران میتوانند با اطمینان بیشتری از دقت و قابلیت پیشبینی این اندیکاتورها بهره ببرند.

کاهش سیگنالهای کاذب

سیگنالهایی که اندیکاتور تاخیری ارائه میدهد، احتمال خطای بسیار کمتری نسبت به اندیکاتورهای پیشرو دارند. آنها با درنظرگرفتن حرکات قیمت گذشته، نوسانات کوتاهمدت بازار را فیلتر کرده و دلایل قابلاعتمادتری را برای روند بازار ارائه میدهند.

آگاهی از تاریخچه بازار

با بررسی اندیکاتورهای تاخیری ، میتوانیم تاریخچه بازار را بررسی کرده و درک کنیم که در چه شرایطی قیمت ارزها یا داراییها تغییر کرده است. این اطلاعات میتوانند به ما کمک کنند تا تحلیل دقیقتری از بازار داشته و استراتژیهای معاملاتی بهتری را پیاده کنیم.

معایب استفاده از اندیکاتورهای تاخیری

اندیکاتورهای تاخیری همانند هر اندیکاتور دیگری دارای معایبی است:

درک پدیدههای جدید

اندیکاتورهای تاخیری معمولاً بر اساس دادههای گذشته تشکیل شده و برای پیشبینی رویدادهای آینده ممکن است محدودیتهایی داشته باشند. این اندیکاتورها معمولاً قادر به تشخیص و درک پدیدههای جدید و غیرمنتظره در بازار نیستند.

تأخیر در تصحیح اندیکاتور

زمانی که بازار دارای تغییرات سریع است، اندیکاتورهای تاخیری ممکن است تأخیری در تصحیح خود داشته باشند. این مسئله میتواند تأثیر مستقیمی بر تصمیمگیری معاملهگران داشته باشد، زیرا اطلاعاتی که توسط اندیکاتورهای تاخیری ارائه میشود، ممکن است منسوخ یا غیرمعتبر باشد.

پیچیدگی در تحلیل دادهها

اندیکاتورهای تاخیری ممکن است دادههای بسیار حجیمی را شامل شوند که برای تحلیل و درک آنها نیاز به تخصص و ابزارهای خاصی دارد. این پیچیدگی ممکن است برای معاملهگران تازهکار یا کسانی که بازار را بهصورت تخصصی نمیشناسند، دردسرساز شده و دسترسی به اطلاعات معتبر و قابلفهم را دشوار کند.

نمونههایی از اندیکاتورهای پیشرو و تأخیری

حالا که با مفاهیم اندیکاتورهای پیشرو و تأخیری آشنا شدیم، بهتر است با نمونههایی از اندیکاتورهای معروف نیز آشنا شویم.

اندیکاتور قدرت نسبی (RSI)

اندیکاتور قدرت نسبی (RSI) جزو اندیکاتورهای پیشرو است که معاملهگران میتوانند از آن برای تشخیص اینکه آیا بازار با خرید یا فروش بیش از حد مواجه شده یا خیر، استفاده کنند. هنگامی که RSI سیگنالی میدهد، اعتقاد بر این است که بازار معکوس خواهد شد. این نشانه برای ورود و خروج به بازار بسیار مهم است.

RSI در مقیاس صفر تا ۱۰۰ نشان داده میشود. اگر RSI بالای ۷۰ را نشان دهد، اغلب خرید بیش از حد در بازار رخ داده و نمودار به رنگ قرمز درمیآید. برعکس، اگر عدد RSI پایینتر از ۳۰ باشد، فروش بیش از حدی در بازار اتفاق افتاده و نمودار با رنگ سبز ظاهر میشود.

نوسانساز تصادفی (Stochastic oscillator)

نمونه دیگری از اندیکاتورهای پیشرو، نوسانساز تصادفی یا استوکاستیک است که برای مقایسه قیمتهای بستهشدن ارزها یا سهام با محدوده قیمت در معاملات قبلی استفاده میشود.

استوکاستیک مبتنی بر این ایده است که تغییر حرکت بازار بسیار سریعتر از حجم یا قیمت است؛ بنابراین، میتوان از آن برای پیشبینی جهت حرکت بازار استفاده کرد. اگر نوسانساز به عدد ۸۰ یا بیشتر برسد، بازار حالت بیش از حد خرید به خود میگیرد، در مقابل، اگر عدد نوسانساز کمتر از ۲۰ را نشان دهد، بازار بهعنوان فروش بیش از حد در نظر گرفته میشود.

Williams %R

اندیکاتور ویلیامز R% شباهت بسیاری به نوسانساز تصادفی دارد؛ با این تفاوت که فقط مقیاسهای منفی را نشان میدهد.

بهعبارتدیگر، این اندیکاتور محدوده ۰ تا ۱۰۰- را پوشش داده و از ۲۰- و ۸۰- بهعنوان سیگنالهای خریدوفروش بیش از حد استفاده میکند. ۸۰- با رنگ سبز خود نشاندهنده احتمال افزایش قیمت است. درحالیکه خط قرمز بالای ۲۰- نشاندهنده کاهش قیمت است.

حجم تعادلی (OBV)

حجم تعادلی (On-balance volume) یکی دیگر از اندیکاتورهای پیشرو است که باتوجهبه تغییرات حجم بازار، تغییرات قیمت را پیشبینی میکند. در واقع، این اندیکاتور با کاهش یا افزایش حجم بازار، پیشبینی میکند که قیمت زیاد یا کم خواهد شد.

این اندیکاتور در اغلب مواقع میتواند درست پیشبینی کند، اما گاهی سیگنالهای اشتباه نیز منتشر میکند؛ چرا که تغییر حجم همیشه نشاندهنده یک روند نیست؛ بنابراین، معمولاً تریدرها این اندیکاتور را به همراه اندیکاتورهای تاخیری یا استراتژی مدیریت ریسک به کار میبرند.

میانگینهای متحرک (MA)

بهعنوان اندیکاتور تاخیری طبقهبندی میشود؛ زیرا بر اساس دادههای تاریخی عمل میکند. سیگنالهای خریدوفروش در این اندیکاتور زمانی تولید میشود که خط قیمت از خط MA عبور کرده یا دو خط MA با هم تلاقی داشته باشند.

میانگینهای متحرک را میتوان، بسته به اهداف معاملهگر، در هر بازه زمانی محاسبه کرد؛ اما هرچه بازه زمانی طولانیتر باشد، تأخیر نیز بیشتر میشود. بدین صورت که یک MA سیصدروزه تأخیر بسیار بیشتری نسبت به MA پنجاهروزه دارد.

باندهای بولینگر (Bollinger bands)

ابزار باند بولینگر نیز جزو اندیکاتورهای تاخیری بوده و متشکل از یک خط میانگین متحرک ساده (SMA) بیستروزه و دو باند بیرونی است. باندهای بیرونی نشاندهنده انحراف استاندارد مثبت و منفی از SMA هستند و بهعنوان معیاری برای نوسانات به کار میروند. هنگامی که نوسانات بازار افزایش یابد، فاصله این دو باند از هم بیشتر شده و با کاهش نوسانات، به هم نزدیکتر میشوند.

یکی از کاربردهای اصلی باند بولینگر در شناسایی نقاط ورود و خروج احتمالی در بازار است. وقتی قیمت به باند بالا نزدیک میشود، نشاندهنده خرید بیش از حد است. برعکس، وقتی قیمت به باند پایین نزدیک میشود، این نشان میدهد که فروش بیش از حد اتفاق افتاده است.

اندیکاتور MACD

میانگینهای متحرک یا میتوانند بهتنهایی مورداستفاده قرار گیرند یا مبنای سایر اندیکاتورهای فنی مثل MCAD باشند. در حالت کلی، MCAD را میتوان در هر دو دسته اندیکاتورهای پیشرو و تاخیری جای داد.

این ابزار از سه جز تشکیل شده است: دو خط میانگین متحرک و یک هیستوگرام.

دو خط میانگین متحرک (خط سیگنال و خط MCAD) همیشه اندیکاتورهای تاخیری هستند؛ زیرا فقط زمانی سیگنالی را ارائه میدهند که و خط از یکدیگر عبور کرده باشند، اما هیستوگرام MCAD گاهی اوقات بهعنوان اندیکاتور پیشرو نیز در نظر گرفته میشود. دلیل آن نیز استفاده از هیستوگرام برای پیشبینی تداخل سیگنال در بین دو میانگین متحرک است.

میلههای روی هیستوگرام تفاوت بین دو MA را نشان میدهد. وقتی میلهها از خط صفر مرکزی دورتر میشوند، به این معنی است که MAها از هم فاصله میگیرند.

اگرچه میتوان از هیستوگرام برای واردکردن موقعیتهای پیش رو از کراساوورها (crossovers) استفاده کرد، میانگینهای متحرک ذاتاً از قیمت بازار عقبتر هستند؛ بنابراین، بهطورکلی اندیکاتور تاخیری به شمار میرود.

تفاوت اندیکاتورهای پیشرو و تاخیری

در بالا هر دو اندیکاتورهای پیشرو و تاخیری را توضیح دادیم. همانطور که مشخص است تفاوتهایی میان این دو وجود دارد.

هر دو اندیکاتور پیشرو و تأخیری مزایا و معایب خاص خود را دارند، بنابراین بسیار مهم است که با نحوه عملکرد هر دو آشنا ضده و تصمیم بگیرید که کدام یک با استراتژی شما مطابقت دارد.

اندیکاتورهای پیشرو فوراً به قیمتها واکنش نشان میدهند که برای معاملههای کوتاهمدت و روزانه میتواند عالی باشد، اما بااینحال مستعد ارسال سیگنالهای نادرست است. برعکس، اندیکاتورهای تاخیری بسیار کندتر واکنش نشان میدهند و معاملهگران مجبورند دقت بیشتری داشته باشند. از همین رو، برای معاملات بلندمدت و نوسانی مناسب است.

به یاد داشته باشید که تکیه بر یکی از این اندیکاتورها میتواند اثرات منفی بر استراتژی داشته باشد؛ به همین دلیل است که بسیاری از تریدرها به دنبال تعادل در استفاده از هر دو نوع اندیکاتور هستند.

چگونگی استفاده از اندیکاتورهای پیشرو و تاخیری

استفاده از اندیکاتورهای پیشرو و تأخیری در معاملات ارز دیجیتال میتواند بینش ارزشمندی در مورد روند بازار و حرکتهای بالقوه قیمت ارائه دهد. در اینجا مراحلی برای استفاده مؤثر از هر دو نوع اندیکاتور در استراتژی معاملاتی آورده شده است:

-

با تفاوت میان اندیکاتور پیشرو و تأخیری آشنا باشید

اندیکاتور پیشرو تلاش میکند تا حرکتهای آتی قیمت را پیشبینی کند و سیگنالهای اولیه را برای برگشتهای احتمالی یا تغییرات روند ارائه دهند. از سوی دیگر، اندیکاتور تاخیری ، حرکت قیمتها را دنبال کرده و روند موجود را تأیید میکند.

-

اندیکاتورهای پیشرو و تاخیری مناسب را انتخاب کنید

اندیکاتورهای پیشرو و تأخیری گوناگونی در دسترس هستند، مانند میانگین متحرک، RSI، MACD و باندهای بولینگر. اندیکاتورهایی را انتخاب کنید که با سبک معاملاتی شما و بازاری که قصد معامله در آن را دارید، همسو باشد.

-

ترکیب اندیکاتورها

توصیه میکنیم ترکیبی از اندیکاتورهای پیشرو و تأخیری را برای تأیید سیگنالها و افزایش قابلیت اطمینان تجزیهوتحلیل خود در نظر بگیرید. برای مثال، میتوانید از یک اندیکاتور پیشرو برای شناسایی تنظیمات تجاری بالقوه و یک اندیکاتور تاخیری برای تأیید روند غالب استفاده کنید.

-

تنظیم اندیکاتورها در نمودارها

از پلتفرم معاملاتی یا نرمافزار نمودار استفاده کنید که به شما امکان اعمال اندیکاتورهای پیشرو و تأخیری را در نمودارهای قیمت ارائه میدهد. تنظیمات اندیکاتور را باتوجهبه ترجیحات تجاری و بازههای زمانی خود سفارشی کنید.

-

سیگنالهای اندیکاتور را تجزیهوتحلیل کنید

با نحوه تولید سیگنال هر اندیکاتور آشنا شوید. اندیکاتورهای پیشرو ممکن است سیگنالهای ورود یا خروج زودهنگام را بر اساس حرکت قیمت، حجم یا تغییر روند ارائه دهند. اندیکاتورهای تاخیری روندها را تأیید یا شرایط خرید/فروش بیش از حد را شناسایی میکنند.

-

بازههای زمانی را در نظر بگیرید

بازه زمانی را که در آن معامله میکنید، ارزیابی کرده و تنظیمات اندیکاتورهای خود را بر اساس آن تنظیم کنید. اندیکاتورهای مختلف ممکن است در بازههای زمانی خاص بهتر عمل کنند، بنابراین استراتژی خود را برایناساس تطبیق دهید.

-

اعتبارسنجی اندیکاتورهای پیشرو و تاخیری با حرکت قیمت

همیشه سیگنالهای اندیکاتور را با حرکت قیمت اعتبارسنجی کنید. به عبارت بهتر، تنها به اندیکاتورها بسنده نکنید و اطلاعات بهدستآمده از آنها را با حرکت قیمت بسنجید تا از عدم وجود خطا مطمئن شوید. برای این کار میتوانید از سطوح پشتیبانی و مقاومت، الگوهای نمودار و سایر ابزارهای تحلیل تکنیکال کمک بگیرید.

-

مدیریت ریسک را تمرین کنید

برای محافظت از سرمایه و بهحداقلرساندن زیانهای احتمالی، تکنیکهای مدیریت ریسک مناسب، از جمله تعیین سطوح توقف ضرر و کسب سود را اجرا کنید.

-

استراتژی خود را تست و اصلاح کنید

استراتژی معاملاتی خود را با استفاده از دادههای تاریخی برای ارزیابی اثربخشی آن آزمایش کنید. به طور مداوم رویکرد خود را بر اساس نتایج اصلاح کنید و با شرایط متغیر بازار سازگار شوید.

به یاد داشته باشید که اندیکاتورها ابزار هستند و هیچ اندیکاتور واحدی معاملات سودآور را تضمین نمیکند. از اندیکاتورهای پیشرو و تأخیری در کنار سایر تکنیکهای تحلیل تکنیکی و بنیادی برای تصمیمگیری آگاهانه در معاملات استفاده کنید. همچنین، به طور مرتب استراتژی خود را در صورت نیاز بررسی و تنظیم کنید.

گفتار پایانی

تریدرها از اندیکاتورهای پیشرو و تأخیری برای شناسایی بهترین فرصتها در بازار استفاده میکنند تا با کمترین ریسک و ضرر احتمالی، به سود قابلتوجهی دست پیدا کنند؛ بنابراین درک این دو اندیکاتور و نحوه استفاده از آنها برای امر تریدینگ ضروری است. در این مقاله هر دو اندیکاتور پیشرو و اندیکاتور تاخیری را به طور کامل توضیح دادیم. همچنین تفاوت میان آنها را بیان کردیم.

امیدواریم با استفاده از آنها، فرصتهای جدید را در بازار ارزهای دیجیتال شناسایی کرده و درآمد خوبی کسب کنید.

آیا تابهحال تجربه استفاده از اندیکاتور پیشرو و تأخیری را داشتهاید؟ چه تأثیری بر روی معاملات شما داشته است؟ نظرات و تجربیات خود را با ما به اشتراک گذارید.

سؤالات متداول

- اندیکاتور پیشرو چیست؟

اندیکاتور پیشرو، اندیکاتوری است که با هدف پیشبینی قیمتهای آینده ارز دیجیتال عمل کرده و سیگنالهای معاملاتی را برای داشتن معاملهای پرسود ارائه میکند.

- اندیکاتور تاخیری چیست؟

اندیکاتور تاخیری، اندیکاتوری است که عملکرد گذشته و فعلی قیمت را تجزیهوتحلیل کرده و روند قیمتی موجود را تأیید میکند.

- اندیکاتورهای پیشرو و تأخیری؛ کدام بهتر است؟

هر دو اندیکاتور پیشرو و تأخیری مهم بوده و برای انجام معامله لازماند. ازاینرو، بهتر است که از هر دوی آنها بهصورت ترکیبی استفاده شود.