الگوی کندلی هارامی (Harami)، بهعنوان الگویی بسیار مهم و نامآشنا در تحلیل تکنیکال، از دل نمودارهای شمعی به وجود آمده است. این الگو توسط درصد کثیری از معاملهگران باتجربه بهمنظور بهرهوری از روندهای صعودی و نزولی بازار مورداستفاده قرار میگیرد.

در این مقاله، قصد ما معرفی الگوی هارامی و آموزش کامل نحوه استفاده از آن است. اگر معاملهگر یا سرمایهگذار بازار ارز دیجیتال و سایر بازارهای مالی هستید، مطالعه این مقاله را به شما توصیه میکنیم.

الگوی هارامی چیست؟

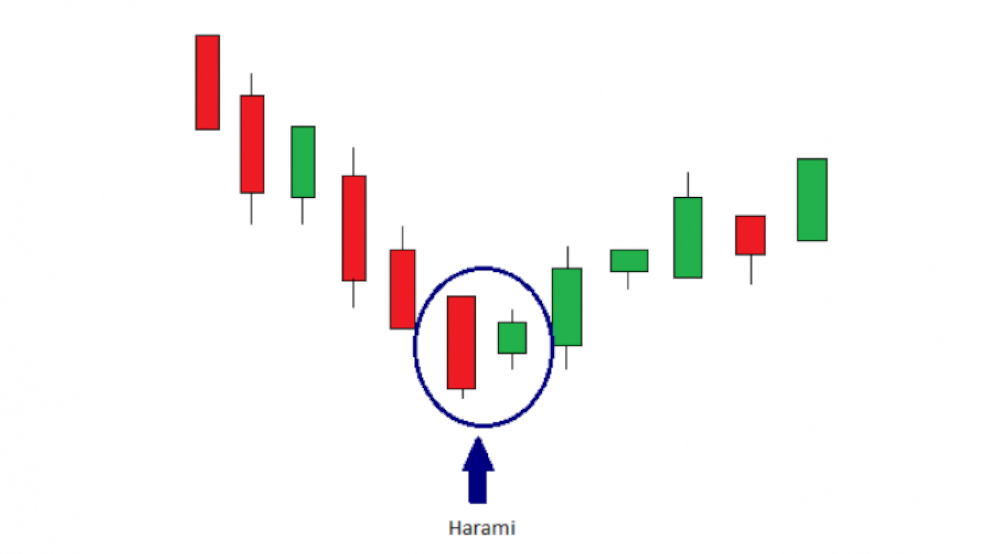

الگوی هارامی، نوعی الگوی کندلی یا نمودار شمعی معروف در تحلیل تکنیکال است که برای شناخت روندهای نزولی و صعودی بازار مورداستفاده قرار میگیرد. این الگوی کندلی با تخمین روندهای موجود بازار برای بهرهوری از نقاط برگشتی و کسب سود معاملهگران کاربرد زیادی دارد.

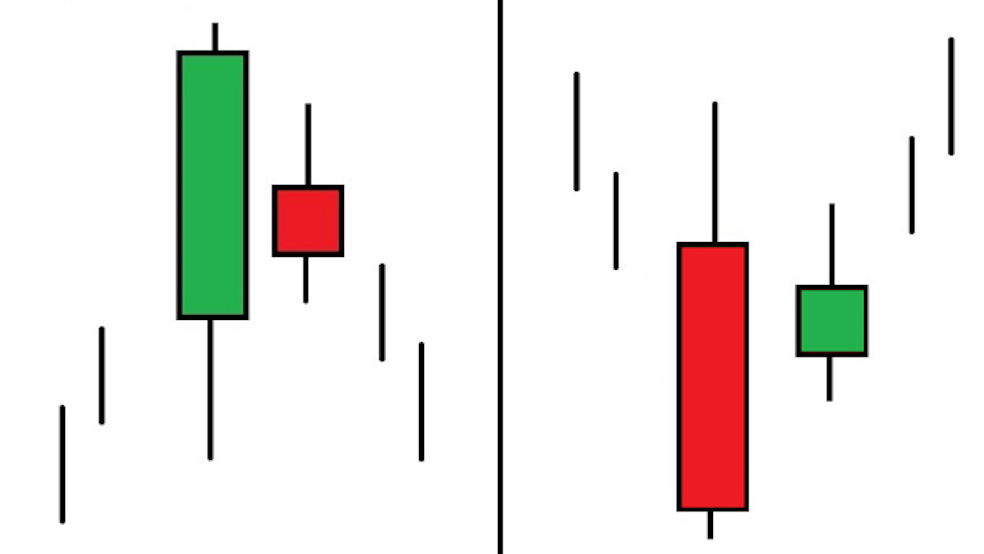

این الگوی کندلی مطابق تصویر فوق، زمانی مشاهده میشود که پس از تشکیل کندل نزولی یا صعودی قدرتمند در نواحی حمایتی و مقاومتی قیمت، کندل قیمت کوچکی در پوشش بین بالاترین و پایینترین قیمت کندل قبلی خود بهصورت کامل بسته شود.

به زبانی ساده، زمانی که کندل صعودی یا نزولی که به طور معمول بادی بلندی دارد، کندل کوچک بعدی خود را در بر بگیرد، این الگوی مهم تشکیل میشود. به همین دلیل این الگوی شمعی به نام هارامی نامگذاری شده است که به زبان ژاپنی، معنی «باردار» را میدهد. (کندل بزرگ مانند مادری است که کندل کوچک بعدی یا فرزند را در درون خود دارد.)

هارامی، مانند اکثر الگوهای نمودار شمعی میتواند نزولی یا صعودی باشد که به طور معمول در مهمترین نواحی حمایتی و مقاومتی بازار شکل میگیرد. در بخش بعدی مقاله بهمنظور آشنایی بیشتر با این الگوی مهم، به سراغ انواع آن میرویم.

انواع الگوی هارامی

الگوی کندل هارامی به هارامی صعودی و نزولی تقسیم میشود که هر کدام باتوجهبه رنگ کندل و نوع شکلگیری قابلتشخیصاند. این الگوهای صعودی و نزولی برای شناسایی روندهای نزولی و صعودی بازار و همچنین تعیین نقطه ورود و خروج معاملهگران کاربرد دارند.

هارامی صعودی

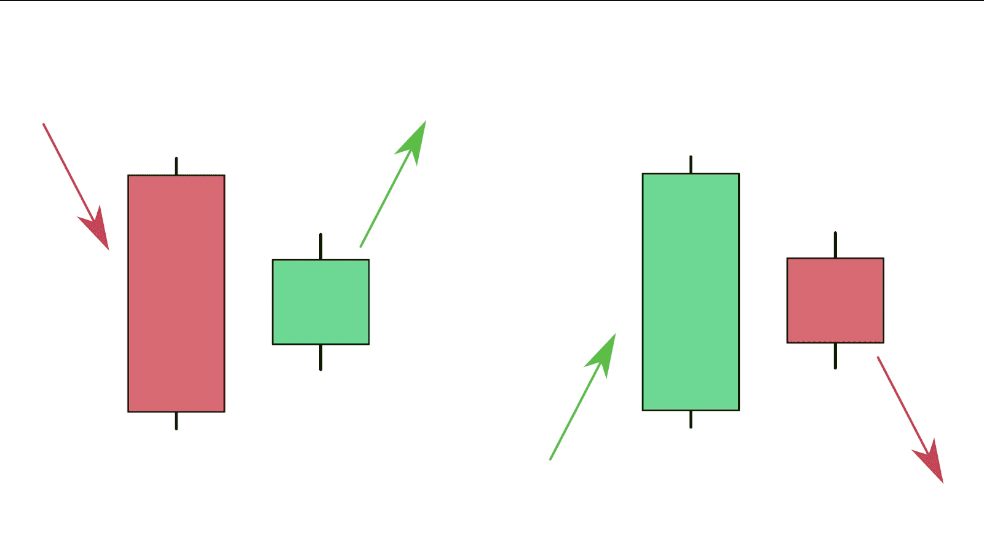

الگوی هارامی صعودی که معمولاً در پایان ریزشهای قیمت روی سطوح معتبر حمایتی تشکیل میشود، با مشاهده کندل بزرگ نزولی و به دنبال آن کندل کوچک نزولی یا صعودی شناسایی میشود. در این الگو صعودی، با تشکیل کندلی کوچک پس از کندل قدرتمند ریزشی، ضعف روند نزولی مشاهده شده و برای معاملات خرید مورداستفاده قرار میگیرد.

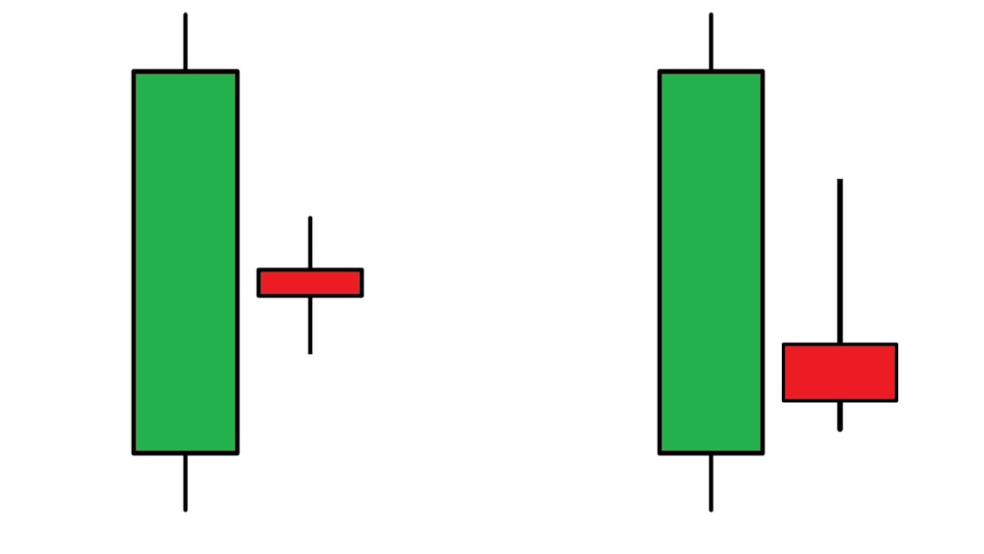

در الگوی هارامی صعودی، کندل اول همیشه نزولی است، اما کندل دوم میتواند هم نزولی و هم صعودی باشد. کندل دوم در الگوی هارامی صعودی، میتواند کوچک، متوسط و حتی بهصورت دوجی، شکل گیرد، با این حال بههیچوجه نباید در بالای قیمت بازشدن کندل نزولی اول تشکیل شود.

اگر کندل دوم شکلگرفته در دنباله کندل نزولی قدرتمند اول، کندل دوجی (Doji) باشد، به آن الگوی هارامی کراس یا هارامی صلیب میگویند که از الگوی هارامی صعودی و نزولی معمولی اعتبار بالاتری دارد.

هارامی نزولی

هارامی نزولی، بر خلاف الگوی صعودی خود، در نواحی مقاومتی مهم قیمت تشکیل میشود. این الگوی دو کندلی، با مشاهده کندل نزولی یا صعودی کوچک (کندل دوم) در همپوشانی کندل صعودی قدرتمند (کندل اول) روی نواحی مقاومتی قیمت شناسایی شده و برای معاملات فروش مورداستفاده قرار میگیرد.

به زبانی ساده، پدیدارشدن کندلی کوچک در ادامه روند صعودی قدرتمند کنونی، سیگنالی مهم برای تأیید ضعف در روند صعودی تلقی شده و با افزایش فروشندگان، دارایی پایه مدنظر، اصلاحات قیمت خود را آغاز میکند.

در الگوی هارامی نزولی، علاوه بر اهمیت کندل اول که باید کندلی قدرتمند (بادی بلند) باشد، کندل بعدی یا کندل دوم، همیشه باید در زیر قیمت بستهشدن کندل صعودی اول تشکیل شود. در هر دو الگوی نزولی و صعودی هارامی، اگر حتی سایه کندل دوم از قیمت باز و بستهشدن کندل اول عبور کند، این الگو به طور کامل نقض شده و دیگر اعتباری ندارد.

چگونه با الگوی هارامی معامله کنیم؟

برای استفاده از الگوی هارامی میتوانید نکات زیر را دنبال کنید:

- اولین بخش برای آغاز معامله با الگوی هارامی نزولی یا صعودی، تشخیص آن است. پس ابتدا باید نواحی مهم حمایتی و مقاومتی را رسم کرده و از تشکیل این الگو و اعتبار آن اطمینان کسب کنید. (برای تمرین و جلوگیری از خطا میتوانید توضیحات هر الگوی نزولی و صعودی را چند بار مرور کنید.)

- پس از تشخیص الگو هارامی نزولی یا صعودی، اعتبار سطح حمایتی و مقاومتی را که الگو در آن شکلگرفته است، بررسی کنید. اگر سطح مدنظر اعتبار زیادی نداشته باشد، احتمال خطا و رفتار خلاف انتظار بالا خواهد بود.

- پس از صحتسنجی اعتبار سطح و الگوی خود، زمان تأیید روند نزولی یا صعودی در تایم فریم شماست. تأییدیه میتواند کندل نزولی قدرتمند بعدی، واگرایی در اندیکاتور، شکست خط میانگین متحرکه، تغییرات ناگهانی حجم و هزاران عامل دیگر باشد.

- بعد از آنکه از آغاز روند نزولی یا صعودی مدنظر خود اطمینان کسب کردید، زمان تعیین نقاط ورود و خروج موقعیت نسبت به استراتژی معاملاتی است. چه معاملهگر فارکس و چه تریدر بازار اسپات و فیوچرز ارز دیجیتال باشید، علاوه بر نقاط ورود و خروج مناسب، نیازمند استاپلاس و حد سود منطقی خواهید بود.

با انجام موارد بالا، موقعیت معاملاتی شما بهراحتی تنظیم شده و میتوانید معاملات سودآوری را تجربه کنید. با این حال، اگر به دنبال استفاده صحیح از الگوی هارامی و کاهش بروز هرگونه خطا یا ضرر در معاملات خود هستید، به نکات زیر توجه کنید.

نکات مهم برای استفاده از الگوی هارامی

الگوی هارامی در تحلیل تکنیکال دارای اعتبار بالایی است که استفاده از آن به عقیده بسیاری از تریدرها خبره، بازدهی بهتری را ارائه خواهد داد. در بخش زیر، به مهمترین نکات استفاده از الگوی هارامی اشاره شده است که توجه به تکتک آنها اهمیتی بالایی دارد.

- الگوی هارامی نیز مانند هر الگوی تحلیل تکنیکال اعم از الگوهای نمودار شمعی، میتواند سیگنالهای اشتباهی را تولید کند. با پویا بودن بازارهای مالی و روند تصادفی قیمتگذاری، ابزارهای مبتنی بر تحلیل تکنیکال و قیمت نوسانات زیادی دارند.

- استفاده از الگو هارامی و هرگونه الگوی شمعی دیگر، باید در کنار استراتژی معاملاتی مشخصی صورت گیرد. الگوهای کندلی، بهتنهایی قادر به تشخیص روند و استفاده برای انجام معاملات سودده نبوده و نیازمند ترکیب با استراتژیها هستند.

- تشخیص درست الگو هارامی و صدور تأییدیه در زمان معامله با این الگو بسیار اهمیت دارد. توصیه میکنیم پیش از استفاده از این الگو در ترید زنده، بارها آن را شناسایی کرده و با معاملات آزمایشی از آن بک تست بگیرید.

- الگوی هارامی بهصورت معمول در تایم فریمهای ارجحتر مانند روزانه یا هفتگی مشاهده میشود. اگر قصد استفاده از این الگو را دارید، به اعتبار تایم فریم خود و روند قیمت غالب در این بازه زمانی دقت کنید.

- هیچگاه پیش از بستهشدن کندلها و تکمیل الگو هارامی، موقعیت معاملاتی را باز نکنید. بزرگترین اشتباه مبتدیان عجول بودن و درگیرشدن با احساسات خود در زمان ترید است.

- به شروط ذکر شده برای اعتبار الگوی هارامی دقت کنید. الگوی هارامی صعودی و نزولی تنها زمانی اعتبار دارند که کندل دوم موفق به شکست یا عبور از بالای قیمت باز یا بستهشدن کندل اول نشود.

کلام پایانی

الگو هارامی، بهعنوان الگوی دو کندلی در بازارهای مالی، امروزه بخش مهمی از استراتژی معاملاتی تریدرها را تشکیل میدهد که بسیاری از معاملهگران حرفهای و مبتدی در بازارهای مالی مختلف فارکس، بورس، سهام و ارز دیجیتال از آن استفاده میکنند.

در این مقاله سعی کردیم که به مهمترین موارد در راستای شناخت و آموزش استفاده از الگوی کندلی هارامی بپردازیم. اگر بهعنوان ترید تجربه استفاده از این الگوی کندلی را دارید، تجارب خود را در بخش نظرات با ما در میان بگذارید.

سؤالات متداول

- شکل الگوی هارامی چگونه است؟

شکل الگوی هارامی با مشاهده دو کندل نزولی و صعودی که اولی بزرگ و دیگری کوچکتر است، تشخیص داده میشود. در این الگو، پس از تشکیل کندل نزولی یا صعودی قدرتمند در نواحی مهم قیمت، کندل قیمت کوچکی در پوششی از بالاترین و پایینترین قیمت کندل قبلی خود بهصورت کامل بسته میشود.

- آیا استفاده از الگوهای هارامی در معاملات همیشه مؤثر خواهد بود؟

استفاده از الگوهای هارامی و هرگونه الگوی نمودار شمعی، همیشه برای معاملات مؤثر نخواهد بود و معاملهگران برای بازخورد بهتر و جلوگیری از ضرر، نیاز به ترکیب این الگوی کندلی با استراتژی معاملاتی خود را دارند.

- تفاوت کندل دوجی با هارامی کراس چیست؟

کندل دوجی، نوعی الگوی کندلی واحد است که بهصورت فردی (تک کندل) در قیمت شکل میگیرد. با این حال هارامی کراس یا هارامی صلیب، نوعی الگو مبتنی بر دو کندلاستیک است که کندل دوم آن را یک دوجی تشکیل میدهد.