الگوهای نموداری شکلهایی در نمودار قیمت هستند که به تحلیل ارزهای دیجیتال کمک میکنند. فرقی ندارد مبتدی باشید یا حرفهای؛ برای درک بهتر روند قیمت و پیشبینی دقیقتر روند بازار باید این الگوها را بشناسید.

در این مطلب از آموزش تحلیل ارز دیجیتال صرافی بیت پین، بهترین الگوهای تحلیل ارز دیجیتال را معرفی میکنیم تا با استفاده از آنها تصمیمات آگاهانهتری بگیرید و در معاملات خود موفقتر باشید.

الگوهای نموداری چه هستند؟

الگوهای نموداری (Chart Patterns) نمایش گرافیکی حرکات تکراری قیمت هستند که با بررسی رفتار گذشته ارز دیجیتال، به تحلیل ارز دیجیتال مختلف مثل تحلیل بیت کوین و… برای پیشبینی روند آینده آنها کمک میکنند.

این الگوها با استفاده از خطوط روند یا منحنیها ترسیم میشوند و اساس کارشان بر تکرار اتفاقات بنا شده است؛ به این معنی که اگر قیمت ارز دیجیتال در گذشته روندی مشخص داشته، احتمالاً در آینده هم همین روند تکرار خواهد شد. درست مثل آنکه بگوییم رویدادهای تاریخ به احتمال زیاد دوباره تکرار میشوند.

با استفاده از الگوهای نموداری ارز دیجیتال میتوانید حرکت بعدی قیمت را پیشبینی کنید و تشخیص و تفسیر صحیح آنها، برگ برنده شما در بازار خواهد بود.

انواع الگوهای نموداری تحلیل تکنیکال

الگوهای نموداری از نظر عملکرد و رفتار انواع مختلفی برای شناسایی روند قیمت و نقاط ورود و خروج بازار رمزارزها دارند. با این حال، بهطورکلی میتوان آنها را در سه دسته اصلی تقسیم کرد:

الگوهای دوطرفه (Bilateral)

الگوهای دوطرفه نموداری نشان میدهند که قیمت ممکن است به سمت صعودی یا نزولی حرکت کند. این الگوها در یک محدوده یا کانال مشخص ایجاد میشوند و میتوانند نشانههایی از جهت حرکت قیمت در آینده باشند.

در این الگوها، قیمت بین خطوط حمایت و مقاومت نوسان میکند و در نهایت یکی از این خطوط شکسته میشود، ولی مشخص نیست قیمت به سمت صعودی یا نزولی حرکت خواهد کرد. برخی از انواع الگوهای دوطرفه عبارتاند از:

الگوهای بازگشتی (Reversal)

این الگوها برای شناسایی موقعیتهایی استفاده میشوند که احتمال تغییر روند فعلی و معکوسشدن مسیر حرکت قیمت وجود دارد.

این الگوها به دنبال شناسایی نقاط پایان روندها هستند. اگر الگوی بازگشتی در روند صعودی ظاهر شود، به این معنی است که حرکت صعودی ضعیفشده و ممکن است روند به زودی تمام شود. بعد از تکمیل الگو، قیمت نزولی میشود.

ولی اگر الگوی بازگشتی در روند نزولی شکل بگیرد، به معنی رشد احساسات صعودی بوده و ممکن است قیمت روند افزایشی داشته باشد. انواع پترنهای بازگشتی عبارتاند از:

- سقف و کف گرد

- کنج نزولی و صعودی

- سر و شانه سقف و معکوس

- سقف و کف دوقلو (دو قله و دو دره)

الگوهای ادامهدهنده (Continuation)

این الگوها فرصتهایی را نشان میدهند که روند فعلی بعد از یک دوره تثبیت، ادامه پیدا میکند. الگوهای ادامهدهنده در میانه روند ایجادشده و بهعنوان وقفه یا اصلاح قبل از ادامه روند صعودی یا نزولی قبلی شناخته میشوند. از جمله الگوهای کلاسیک ادامهدهنده میتوان به موارد زیر اشاره کرد:

- مثلث متقارن

- پرچم مستطیل

- فنجان و دسته

بهطورکلی، الگوهای تحلیل تکنیکال از نظر ساختار و زمان هم به دستههای مختلف تقسیم میشوند:

- کوتاهمدت (Short-term): نمودارهایی هستند که در بازههای زمانی کوتاهمدت ایجاد میشوند.

- کندل استیک (Candlestick): این نمودارها شامل یک یا دو کندل هستند و جزو پرکاربردترین الگوها محسوب میشوند.

- الگوهای مالتیبار یا چندشمعی (Multi-bar): الگوهای شمعی از چند کندل (بیشتر از ۴ کندل) در نمودار قیمت تشکیل میشوند.

انتخاب الگو برای تحلیل ارز دیجیتال به ویژگیها و نحوه عملکرد آن کریپتو بستگی دارد.

معرفی بهترین الگوهای تحلیل تکنیکال ارز دیجیتال

بهتر است دنبال بهترین الگوهای تحلیل ارز دیجیتال نباشید، چون هر کدام از این الگوها بسته به وضعیت بازار، سیگنالهای مختلفی ارائه میدهند. با این حال، بعضی از آنها کاربرد بیشتری دارند و تریدرها بیشتر از آنها استفاده میکنند. در ادامه، ۱۰ الگوی پرکاربرد برای معامله ارز دیجیتال را معرفی میکنیم.

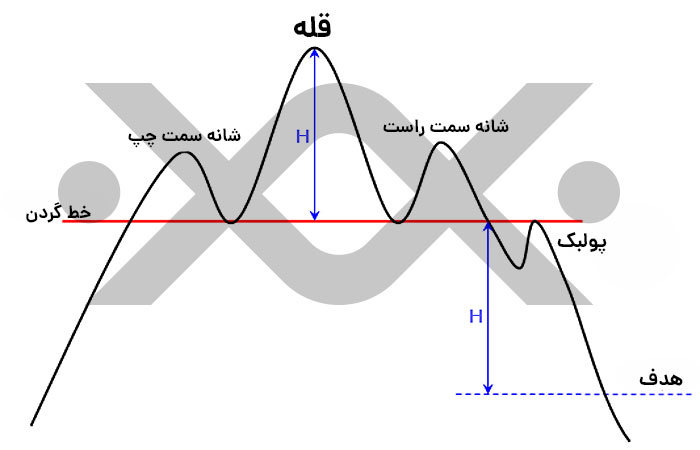

۱. الگوی سر و شانه (Head and Shoulders)

سر و شانه یکی از الگوهای بازگشتی در تحلیل تکنیکال است که تغییر روند بازار را نشان میدهد. این الگو از سه قله تشکیل شده است:

- سر (Head): بلندترین قله در وسط نمودار است.

- شانه (Shoulders): قلههای کوتاهتر در دو طرف سر هستند.

- خط گردن (Neckline): برای تکمیل الگوی سر و شانه یک خط گردن از پایینترین نقاط بین شانهها رسم میشود.

در الگوی سر و شانه اگر قیمت از خط گردن پایینتر برود، به معنی تغییر روند بازار از صعودی به نزولی است.

این الگو، یکی از نشانههای قوی برای تغییر روند قیمت ارز دیجیتال به سمت نزولی است. از الگوی بازگشتی سر و شانه میتوانید برای پیشبینی کاهش قیمت استفاده کنید؛ بهخصوص اگر قیمت با حجم زیادی از خط گردن پایینتر برود. بنابراین، وقتی قیمت به زیر خط گردن سقوط میکند، یعنی فشار فروش بر خرید غلبه کرده و احتمال ادامه روند نزولی بیشتر میشود.

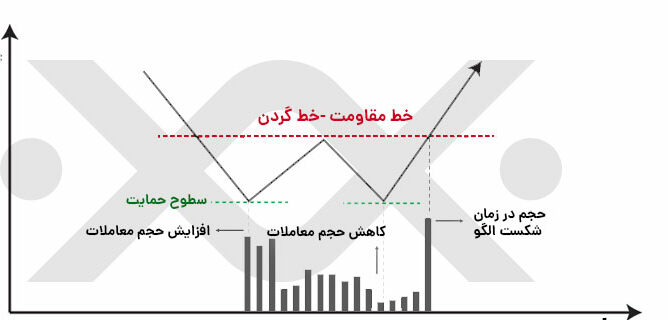

۲. الگوی دو قله و دو دره (Double Top and Double Bottom)

الگوی دو قله و دو دره یکی از الگوهای بازگشتی کلاسیک معروف است. این الگو زمانی ایجاد میشود که قیمت رمزارزها دو بار به سطوح بالا یا پایین قبلی خود برسد.

الگوی دو قله (Double-Top Pattern)

الگوی دو قله نوعی پترن بازگشتی روند نزولی است. این الگو زمانی شکل میگیرد که قیمت رمزارزی دو بار به یک نقطه قیمتی بالا میرسد و بین این دو صعود، کاهش قیمت جزئی اتفاق میافتد و قیمت به سطح حمایت برمیگردد.

اگر در تلاش دوم قیمت ارز دیجیتال نتواند از قله قبلی عبور کند، ممکن است نشانهای از شروع روند نزولی باشد. این الگو معمولاً قبل از آغاز روند نزولی بهوجود میآید و در نمودار به شکل «M» نشان داده میشود.

الگوی دو دره (Double-Bottom Pattern)

الگوی دو دره برعکس الگوی دو قله است. این الگوی بازگشتی وقتی در روند نزولی به صعودی ایجاد میشود که قیمت ارز دیجیتال دو بار به نقطه پایین میرسد و بین این دو بار، یک بهبودی جزئی رخ میدهد. در واقع، قیمت ابتدا از سطح مقاومت پایین میآید و وارد ناحیه حمایت میشود. سپس، از سطح حمایت بالا میرود و یک «خط گردن» ایجاد میشود که به معنی تغییر روند است. در نهایت، روند نزولی به صعودی تبدیل میشود؛ این الگو در نمودار به شکل حرف «W» است.

هر دو این الگو بهعنوان ابزاری مهم برای پیشبینی تغییرات صعودی و نزولی روند در آینده استفاده میشوند. بنابراین با یادگیری آموزش تحلیل تکنیکال و نحوه استفاده از این الگوها میتوانید روند بازار را بهتر شناسایی کنید.

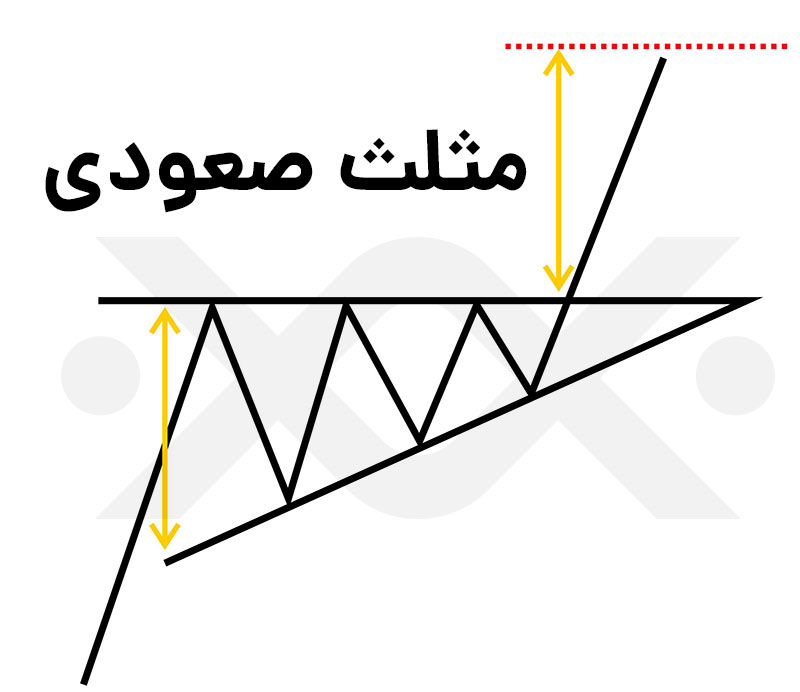

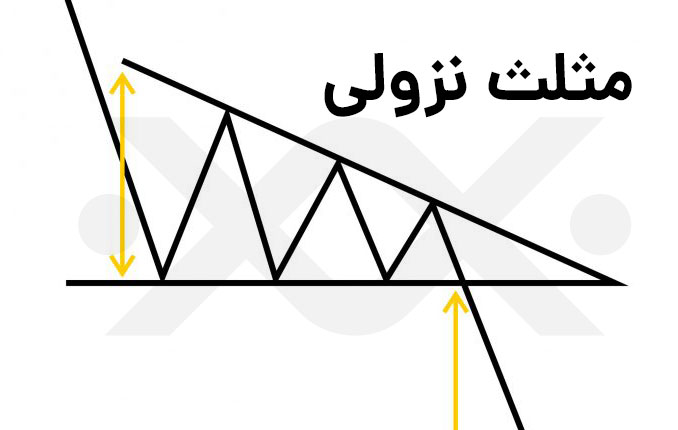

۳. الگوهای مثلتهای صعودی، نزولی و متقارن

تغییرات بازار ارزهای دیجیتال با استفاده از الگوهای دوطرفه تحلیل تکنیکال مثلثی پیشبینی میشود. این الگوها به سه نوع تقسیم میشوند:

- الگوی مثلث متقارن (Symmetrical Triangle)

- الگوی مثلث نزولی (Descending Triangle)

- الگوی مثلث صعودی (Ascending Triangle)

در ادامه عملکرد و نحوه کار هر کدام از این الگوهای مثلثی را دقیقتر بررسی میکنیم.

الگوی دو طرفه مثلثی صعودی

در الگوی مثلث صعودی، یک خط افقی از قلهها و درههای نوسانی رسم میشود که با هم مثلثی تشکیل میدهد. این مثلث روند شکست قیمت را به نمایش میگذارد.

در این الگو، خط روند و خط افقی نمایانگر سطوح حمایت و مقاومت برای ارز دیجیتال هستند. وقتی که قیمت از سطح مقاومت عبور کند، این الگو به معنی احتمال ادامه روند صعودی در همان جهت است.

الگوی دو طرفه مثلثی نزولی

برای اینکه در بازارهای نزولی بتوانید سود کسب کنید، باید به سراغ الگوی مثلثی نزولی بروید. این الگو زمانی ظاهر میشود که چندین قله پایین ایجاد شود و روند نزولی در نمودار قیمت را نشان دهد.

در نمودار قیمت ارزهای دیجیتال، الگوی مثلثی نزولی با دو خط افقی و شیبدار (که نمایانگر حمایت و مقاومت در روند هستند) قابل شناسایی است. وقتی قیمت از خط حمایت عبور میکند، فشار فروش زیاد میشود و روند نزولی بهطور مداوم ادامه پیدا میکند.

الگوی دو طرفه مثلثی متقارن

مثل هر الگوی نموداری دیگری، مثلث متقارن هم میتواند به سمت صعودی یا نزولی حرکت کند. ولی نکتهای که آن را متفاوت میکند این است که یک «الگوی ادامهدهنده» (Continuation Pattern) است، یعنی روند بازار در زمان شکلگیری این الگو تغییر نمیکند.

در این نوع الگوها، بازار به همان سمتی حرکت میکند که مثلث متقارن نشان میدهد. بنابراین، چه روند صعودی باشد و چه نزولی، این روند ادامه پیدا خواهد کرد. الگوی مثلثی متقارن از طریق قلهها و درههای متوالی بهوجود میآید و در بازارهای نوسانی، وقتی بهطور غیرمنتظرهای مثلث شکسته میشود، میتواند دو طرفه باشد.

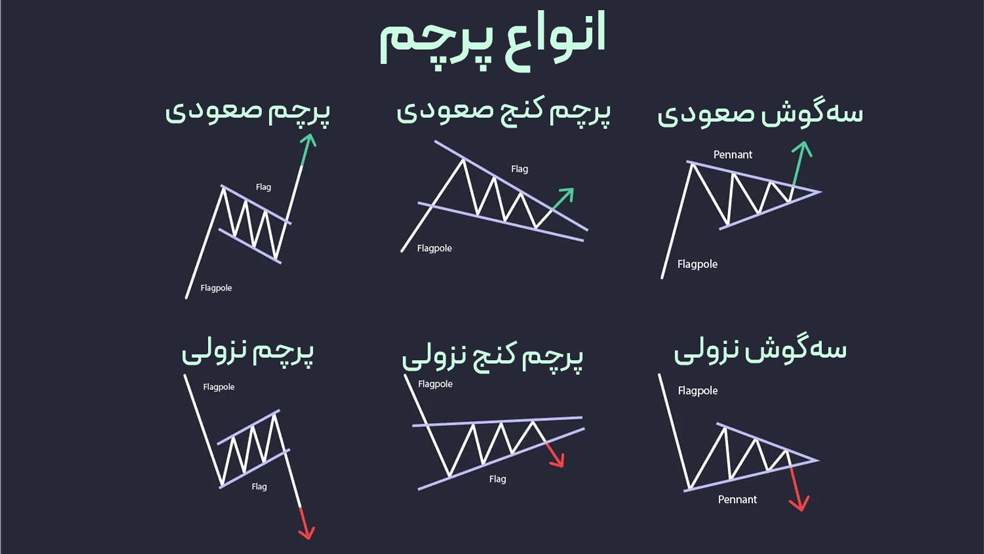

۴. الگوی پرچمها و پرچمهای سهگوش یا آویز (Flags & Pennants)

پرچم (Flag) و پرچم سهگوش (Pennant) جزو الگوهای ادامهدهنده کوتاهمدت هستند که برای شناسایی توقف یا تثبیت قیمت قبل از ادامه روند اصلی استفاده میشوند.

بعد از حرکت قوی قیمت (میله پرچم) در محدوده صعودی یا نزولی ایجاد میشود. سپس، ممکن است اصلاح جزئی در قیمت رخ دهد. قسمت اصلاحی این الگو بهصورت یک مستطیل با دو خط موازی است که شیبی مخالف روند اصلی دارد و قیمت بین آنها نوسان میکند.

برای درک بهتر، فرض کنید ارز دیجیتالی رشد زیادی را تجربه کرده است. بعد از این جهش، قیمت وارد مرحله تثبیتشده و بین دو خط روند موازی نوسان میکند. در این حالت:

- روند صعودی: قیمت در حال افزایش است.

- مرحله تثبیت: قیمت کمی اصلاح میشود ولی در محدوده مشخصی باقی میماند و الگوی پرچم را تشکیل میدهد.

- شکست: اگر قیمت از خط روند بالایی عبور کند، روند صعودی تایید شده و ادامه پیدا میکند.

الگوی پرچمهای سهگوش یا آویز

الگوی پرچم سهگوش ترکیبی از مثلث و پرچم است و زمانی ایجاد میشود که قیمت رمزارزی بعد از حرکتی صعودی، وارد مرحله تثبیت قیمت میشود. در مراحل اولیه این روند، افزایش زیادی در قیمت رخ میدهد، سپس وارد نوسانات صعودی و نزولی میشود.

این الگو ادامه یا بازگشت روند را نشان میدهد و از دو خط روند تشکیل شده که به هم نزدیک میشوند و یک مثلث کوچک میسازند. بعد از شکست این مثلث، قیمت در جهت روند قبلی حرکت کرده و الگو ادامه پیدا میکند.

تفاوت اصلی بین الگوی مثلث و پرچم سهگوش در نقطه شروع آنها است. در الگوی مثلث، تمامی قلهها و درهها روی اضلاع مثلث قرار دارند، ولی در پرچم سهگوش، اولین نقطه بازگشت خارج از مثلث است و بعد از آن قیمت وارد فاز اصلاح میشود.

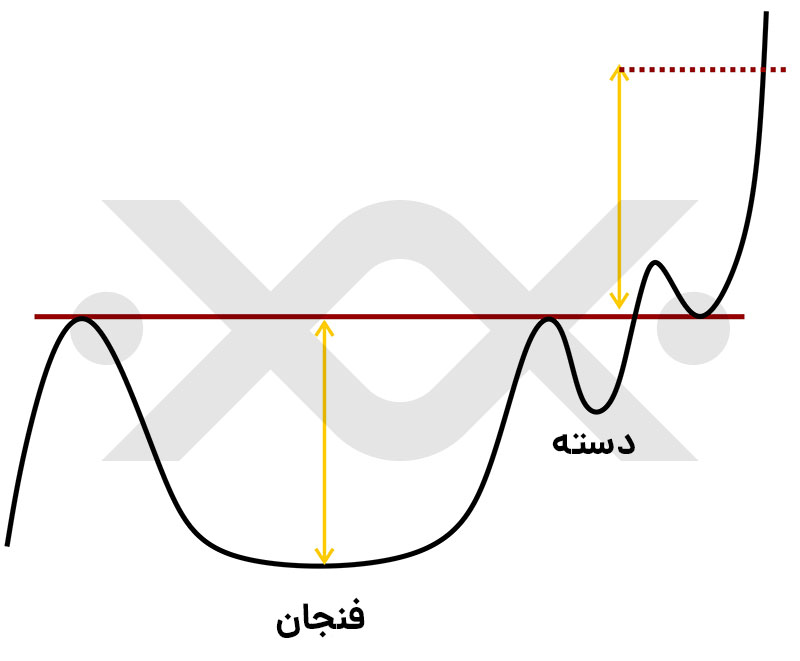

۵. الگوی فنجان و دسته (Cup and Handle)

الگوی فنجان و دسته یکی از الگوهای پرکاربرد بین معاملهگران که در تحلیل اتریوم هم کاربرد زیادی دارد و برای شناسایی روند صعودی بعد از یک دوره اصلاح قیمتی استفاده میشود. این الگو زمانی بهوجود میآید که بازار بعد از یک روند نزولی، حالتی مشابه فنجان (Cup) پیدا میکند. سپس با تشکیل دسته (Handle) به یک الگوی ادامهدهنده صعودی تبدیل میشود که فرصتی برای خرید ارز دیجیتال است.

- فنجان (Cup): بعد از یک روند صعودی، قیمت شروع به کاهش میکند و در نمودار الگو به سمت پایین میرود و شکل «U» ایجاد میشود. سپس، دوباره قیمت روند صعودی پیدا میکند تا به سطح قبلی خود برسد.

- دسته (Handle): بعد از تشکیل فنجان، الگوی دسته بعد از یک کاهش جزئی قیمت در سمت راست فنجان بهوجود میآید. این قسمت در نیمه بالای فنجان ایجادشده و تثبیت قیمت قبل از ادامه روند صعودی را نشان میدهد.

دسته (Handle) الگوی قویای محسوب میشود، چون با توقف قیمت در قسمت دسته، فرصتی مناسب برای ورود به معامله خرید ایجاد میشود. بعد از تکمیل الگو، قیمت ارز دیجیتال افزایش پیدا میکند.

در معاملات ارز دیجیتال، بعد از تشکیل دسته که در ابتدا نزولی به نظر میرسد، قیمت تغییر مسیر داده و وارد روند صعودی میشود. توجه کنید، الگوی فنجان و دسته معکوس هم وجود دارد که نشاندهنده کاهش قیمت و سیگنال فروش است.

۶. الگوی سقف یا کف گرد (Rounding Top or Bottom)

الگوی سقف یا کف گرد یکی از الگوهای بازگشتی است که برای شناسایی سیگنالهای احتمالی تغییر روند در بازارهای صعودی و نزولی استفاده میشود.

این الگو شامل بخشهایی مثل روند صعودی یا نزولی، سقف یا کف گرد و خط گردن است. هر دو الگو ساختاری شبیه به هم دارند، ولی تفاوت اصلی آنها در موقعیت سقف و کف نمودار دیده میشود.

الگوی سقف گرد (Rounding Top) ظاهری شبیه ∩ (حالت برعکس U) دارد و بعد از روندی صعودی بهوجود میآید. این الگو احتمال تغییر مسیر بازار به سمت نزولی را نمایش میدهد.

برعکس حالت قبلی، الگوی کف گرد (Rounding Bottom) شکلی شبیه U دارد و تغییر روند از نزولی به صعودی را نشان میدهد که میتواند به یک روند صعودی قوی منجر شود.

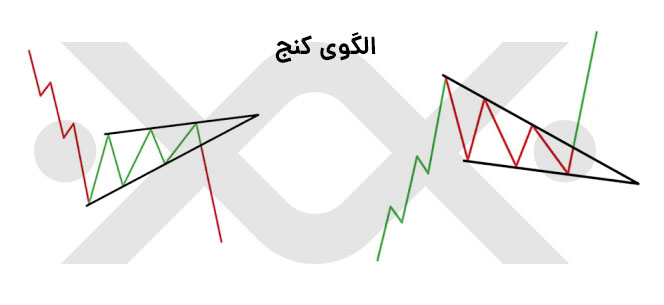

۷. الگوی کنج (Wedge)

در الگوی کنج دو خط روند روی نمودار رمزارزها رسم میشود تا سقفها و کفهای قیمتی را بررسی کند. این الگو به دو نوع صعودی و نزولی تقسیم میشود و به پیشبینی حرکت بازار کمک میکند.

کنج صعودی (Rising Wedge)

الگوی کنج صعودی از دو خط روند (حمایت و مقاومت) تشکیل میشود که هر دو در یک روند افزایشی قرار دارند. در این الگو، خط حمایت شیب بیشتری نسبت به خط مقاومت دارد. این نشان میدهد که قیمت ارز دیجیتال به سمت پایین حرکت خواهد کرد، به ویژه زمانی که قیمت از سطح حمایت عبور کند.

کنج نزولی (Falling Wedge)

این الگو هم زمانی ایجاد میشود که خطوط حمایت و مقاومت در شیب نزولی قرار داشته باشند و روندی کاهشی را نشان دهند. بنابراین، خط مقاومت شیب بیشتری نسبت به خط حمایت دارد. الگوی کنج نزولی هم به این معنی است که قیمت رمزارزی ممکن است افزایش پیدا کرده و از سطح مقاومت عبور کند.

توجه کنید که کنجهای صعودی و نزولی الگوهای بازگشتی هستند، یعنی کنج صعودی بیانگر بازگشت بازار از روند صعودی به نزولی بوده و برعکس، کنج نزولی نشانهای از بازگشت بازار از روند نزولی به صعودی است.

بهطورکلی، این الگوها روندهای صعودی و نزولی بازار ارزهای دیجیتال را نشان میدهند و با استفاده از آنها میتوانید سیگنال خرید و فروش را در زمان درست شناسایی کنید.

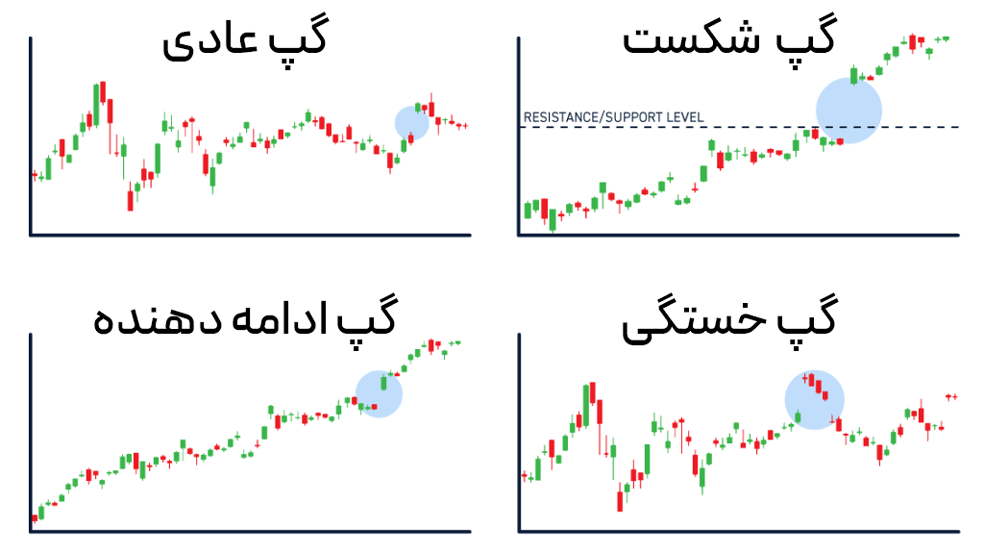

۸. الگوی گپ در تحلیل تکنیکال (Gaps)

گپها در دسته الگوهای بازگشتی قرار میگیرند و شکاف یا فاصله بین دو دوره معاملاتی را نشان میدهند که به دلیل تغییرات بزرگ قیمتی ایجاد میشود.

در واقع، الگوی گپ یا شکاف قیمتی زمانی اتفاق میافتد که بین دو کندل در نمودار قیمت ارز دیجیتال فاصلهای خالی ایجاد شود، چون قیمت بازشدن کندل جدید با قیمت بستهشدن کندل قبلی تفاوت زیادی دارد؛ این شکافها میتوانند نشانهای از تغییر روند بازار باشند.

برای مثال، ممکن است قیمت بیت کوین در پایان دوره معاملاتی روی ۸۰ هزار دلار بسته شود و بعد از انتشار خبری خاص، در شروع دوره بعدی با قیمت ۸۳ هزار دلار باز شود.

گپها انواع مختلفی دارند و میتوانند در زمان شروع، وسط یا پایان روند ایجاد شوند. نمونههایی از الگوهای گپ عبارتاند از:

- گپ شکست (Breakaway Gap): این گپ زمانی به وجود میآید که قیمت از یک الگوی مهم خارج میشود. گپهای شکست برای شناسایی روندهای جدید استفاده میشوند.

- گپ ادامهدهنده (Runaway Gap): این گپ در وسط یک روند قوی صعودی یا نزولی ایجاد میشود و نشانهای از ادامهدار بودن روند فعلی است. از این گپ میتوانید برای پیشبینی ادامه حرکت قیمت رمزارزها استفاده کنید.

- گپ خستگی (Exhaustion Gap): این گپ نزدیک به پایان روند طولانیمدت ایجاد میشود و نشانهای از خستگی بازار و احتمال تغییر روند است.

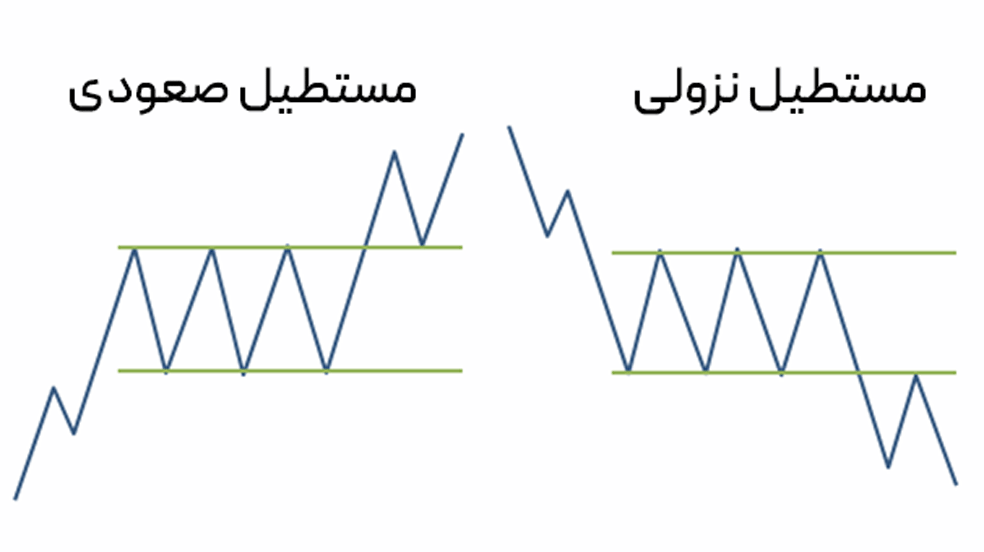

۹. الگوی مستطیل (Rectangle Pattern)

الگوی مستطیل یکی از الگوهای تحلیل تکنیکال است که میتواند هم ادامهدهنده و هم بازگشتی باشد. این الگو زمانی بهوجود میآید که قیمت برای مدت طولانی بین خطوط حمایت و مقاومت افقی نوسان کند و الگویی شبیه به مستطیل ایجاد شود.

در این وضعیت، بازار در حالت نامشخصی قرار دارد و خریداران و فروشندگان در حال رقابت برای تعیین جهت حرکت قیمت هستند. بسیاری اوقات بعد از خروج قیمت از این محدوده، یک روند جدید شروع میشود.

بیشتر تریدرها از این الگو برای پیشبینی شکستهای احتمالی و تنظیم معاملات خود استفاده میکنند. اگر قیمت بالاتر از سطح مقاومت برود، یعنی روند صعودی ادامه دارد؛ برعکس، سقوط قیمت به پایینتر از سطح حمایت به معنی حرکت نزولی است.

الگوهای مستطیلی بعد از دورههای تثبیت، به پیشبینی شکستها و تعیین جهت بازار کمک میکنند. این الگوها به سه نوع تقسیم میشوند:

الگوی مستطیل صعودی (Bullish Rectangle)

این الگوی ادامهدهنده در پایان یک روند نزولی ظاهر میشود و نشان میدهد که بعد از شکستن قیمت سطح مقاومت، احتمال ادامه روند صعودی وجود دارد.

الگوی مستطیل نزولی (Bearish Rectangle)

الگوی ادامهدهنده مستطیل نزولی هم در انتهای روند صعودی ایجاد میشود و به این معنی است که بعد از شکستن سطح حمایت، احتمالاً یک روند نزولی شروع خواهد شد.

الگوی مستطیل بازگشتی

الگوی مستطیل بازگشتی میتواند در انتهای یک روند صعودی یا نزولی ایجاد شود. اگر قیمت بعد از تشکیل مستطیل به سمت خلاف روند قبلی حرکت کند، این الگو بازگشتی محسوب میشود.

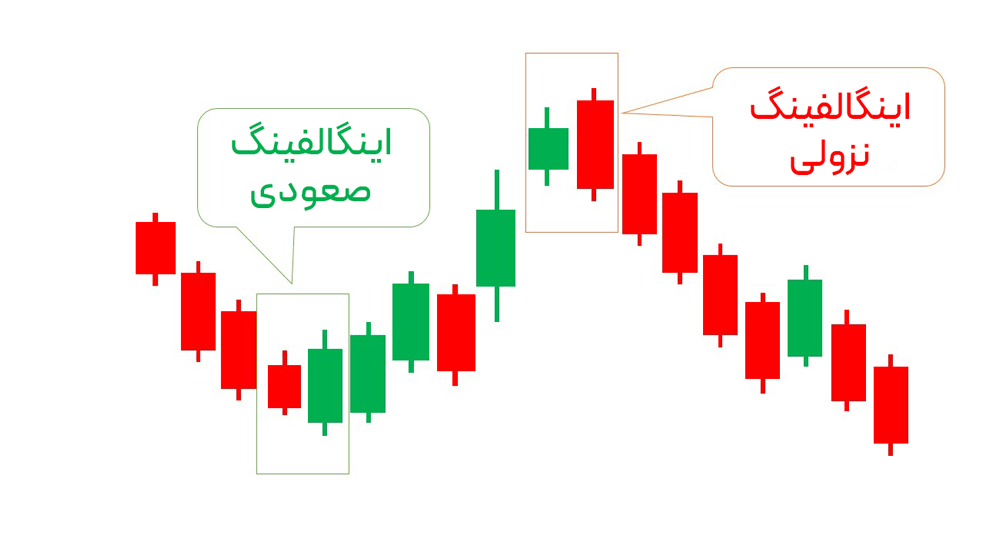

۱۰. الگوی شمعی پوششی صعودی و نزولی (Bullish and Bearish Engulfing)

الگوی اینگالفینگ یا پوششی یکی از الگوهای کندل استیک بازگشتی است که در تحلیل تکنیکال کاربرد فراوانی دارد. این الگوها در هر دو روند صعودی و نزولی ظاهر میشوند و تغییرات زیاد در روند قیمت را نشان میدهند.

الگوی پوششی صعودی (Bullish Engulfing)

در الگوی پوششی صعودی، دو کندل با رنگهای متفاوت وجود دارد:

- کندل اول کوچک و نزولی (با رنگ قرمز یا سیاه) است.

- کندل دوم بزرگ و صعودی (با رنگ سبز یا سفید) است.

در این الگو، کندل دوم که صعودی است، بهطورکامل بدنه کندل نزولی اول را در بر میگیرد و نشانهای از تغییر روند به سمت صعودی است. در واقع، نمایش این الگو در انتهای روند نزولی میتواند بیانگر تغییر روند به سمت صعودی باشد.

برای مثال، وقتی قیمت رمزارزی در حال کاهش است و بازار کمی نگرانکننده به نظر میرسد. الگوی «پوششی صعودی» ظاهر میشود. در این الگو، ابتدا کندل قرمز کوچکی روی نمودار ایجاد میشود که به معنی افت قیمت و ضعف خریداران است.

ولی طولی نمیکشد که کندل سبز بزرگتری وارد صحنه میشود و بهطور کامل کندل قرمز را در بر میگیرد. این یعنی خریداران کنترل اوضاع را به دست گرفتهاند و حالا احتمال تغییر روند نزولی به صعودی وجود دارد. این الگو را میتوان به یک موج قوی تشبیه کرد که تمام مقاومتهای قبلی را کنار میزند و نویدبخش آغاز حرکت جدیدی در بازار است.

الگوی پوششی نزولی (Bearish Engulfing)

الگوی پوششی نزولی درست برعکس الگوی پوششی صعودی است و یکی از قویترین نشانههای چرخش روند در بازار ارزهای دیجیتال محسوب میشود. این الگو هم شامل دو کندل است:

- کندل اول نزولی بزرگ

- کندل دوم صعودی کوچک

الگوی پوششی نزولی زمانی بهوجود میآید که کندل نزولی بزرگ، بهطور کامل کندل صعودی کوچک قبل از خود را در بر بگیرد. چنین تغییری در ساختار کندلها، حاکی از افزایش قدرت فروشندگان و کاهش تسلط خریداران است، موضوعی که برای تحلیلگران تکنیکال بسیار مهم است.

تا اینجا، با ۱۰ نمونه از پرکاربردترین الگوهای تکنیکال در بازار ارز دیجیتال آشنا شدیم که میتوانند به شما در تحلیل دقیقتر نمودار قیمت و روند بازار رمزارزها کمک کنند. حالا یک سوال مهم باقی میماند، چطور از این الگوها بهترین نتیجه را بگیریم؟ در ادامه، به شما میگوییم که چگونه میتوانید از این ابزارهای قدرتمند به شکل بهینه استفاده کنید.

بهترین روش استفاده از الگوها برای تحلیل تکنیکال

بهترین راه برای استفاده از الگوهای تحلیل تکنیکال این است که ابتدا انواع آنها و نحوه عملکردشان در معاملات را بهخوبی یاد بگیرید. الگوهای زیادی وجود دارند، در این مطلب ۱۰ مورد از مهمترین آنها را معرفی کردیم. بعد از درک نحوه کار این الگوها میتوانید آنها را در تایمفریمهای مختلف بازار ارز دیجیتال جستجو کنید.

برای تمرین و آزمایش این الگوها، منابع زیادی در دسترس هستند، از جمله:

- نرمافزارهای رسم نمودار

- متاتریدر (MetaTrader)

- تینکاورسیم (ThinkorSwim)

- تریدینگویو (TradingView)

نکته مهم این است که الگوهای نموداری تنها رفتار قیمت را نشان میدهند و میتوانند به شناسایی فرصتهای معاملاتی کمک کنند، ولی بهتنهایی برای ورود و خروج از معاملات رمزارزها کافی نیستند. مدیریت ریسک هنگام معامله با الگوها از خود معامله هم مهمتر است.

در واقع، هیچ الگویی همیشه ۱۰۰ درصد دقیق نیست و احتمال شکست آن وجود دارد. بنابراین باید همواره ریسک و ضررهای احتمالی را در نظر بگیرید.

برای مدیریت ریسک هنگام معامله با الگوهای تکنیکال، این سه مرحله را رعایت کنید:

- مطمئن شوید که حرکت قیمت با تحلیل شما هماهنگ است.

- حتماً سطوح حد ضرر و حد سود را تعیین کنید تا در صورت حرکت خلاف انتظار قیمت، از ضرر زیاد جلوگیری شود.

- هدف سود خود را مشخص کنید.

گاهی اوقات، بهترین تصمیم این است که دست نگه دارید و فقط قیمت را زیر نظر بگیرید تا ببینید آیا الگو مطابق پیشبینی شما عمل میکند یا خیر.

کلام آخر

الگوهای نموداری یکی از ابزارهای کاربردی در تحلیل تکنیکال ارزهای دیجیتال هستند که با بررسی دادههای گذشته قیمت، به شما کمک میکنند روندهای آینده بازار را دقیقتر پیشبینی کنید. این الگوها میتوانند صعودی یا نزولی باشند و انواع مختلفی دارند که مهمترین آنها را در این مطلب بررسی کردیم.

البته، برخی اوقات باید ترکیبی از آنها را با سایر ابزارهای تحلیل تکنیکال مثل اندیکاتورها و اسیلاتورها استفاده کنید تا پیشبینی شما دقیقتر شود. به نظر شما کدامیک از الگوهای تکنیکال میتوانند روند بازار را بهتر نشان دهند؟

سوالات متداول

- کدام الگو برای پیشبینی قیمت و روند بازار رمزارزها بهتر است؟

الگوی سر و شانه و مثلثی از رایجترین الگوها در تحلیل بازار ارز دیجیتال هستند. این الگوها بیشتر از سایر الگوها ظاهر میشوند و امکان تحلیلهای دقیقتر و تصمیمگیری بهتر را فراهم میکنند.

- سادهترین الگوی معاملاتی تحلیل تکنیکال کدام است؟

برای شروع، بهتر است با الگوهای سادهای مثل دو قله و دو دره یا سر و شانهها آشنا شوید. با گذشت زمان و کسب تجربه میتوانید سراغ الگوهای پیچیدهتری مثل مثلثهای متقارن یا کنجها بروید.