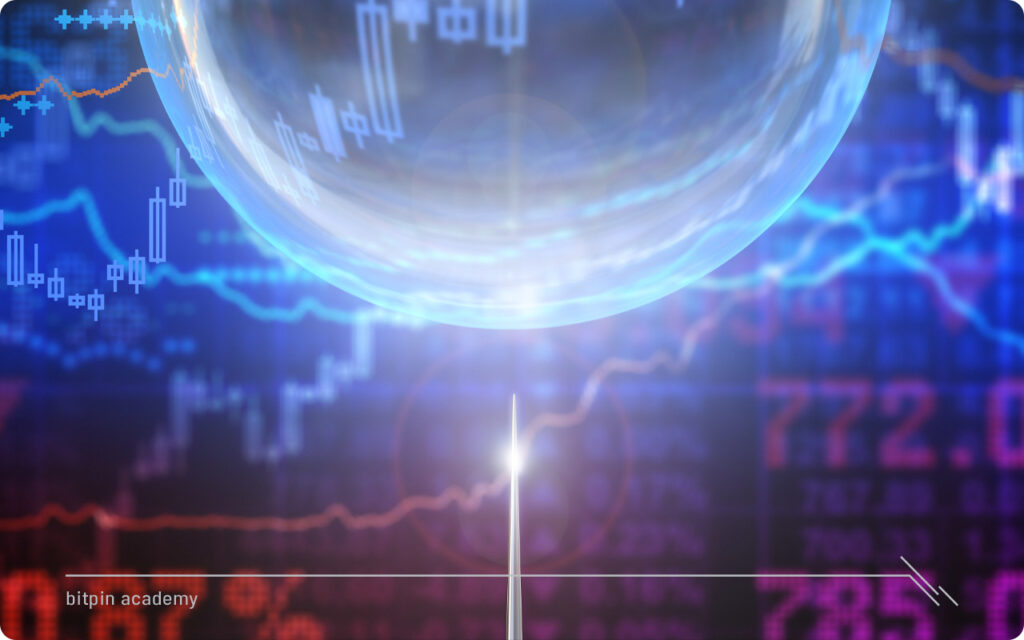

در طول تاریخ حبابهای مالی و اقتصادی بیشماری ایجاد شدهاند که همگی سرانجام یکسانی دارند و در نهایت میترکند. درواقع صدها هزار سال تکامل، همرنگ جماعت شدن و حرکت گلهای را به انسان یاد داده و همین امر هم باعث میشود که عموم مردم در بحرانهای مالی رفتار مشابهی داشته و چرخهی حبابهای مالی و اقتصادی با الگویی یکسان تکرار شوند.

علیرغم این تکرارها، هر حباب به روش منحصربهفردی ایجاد شده و میترکد، اما همهی آنها از شکلگیری تا نابودی، ۶ مرحلهی یکسان را طی میکنند و ما در این مسیر میتوانیم با تشخیص این ۶ مرحله از خود و سرمایهمان محافظت کنیم.

پیشتر در مقالهی حباب قیمت ارز دیجیتال چیست؟ دربارهی حباب قیمت ارز دیجیتال و عوامل موثر بر آن صحبت کردیم، حال در این مقاله قصد داریم دربارهی مراحل شکلگیری حبابهای مالی و اقتصادی توضیح دهیم.

کریپتومانیای دهههای ۲۰۱۰ و ۲۰۲۰ از آخرین نمونههای حبابهای مالی و اقتصادی هستند که روندی کاملاً مطابق با الگوی رفتاری این حباب داشتند؛ در این مقاله از بیت پین با ما همراه باشید تا ابتدا با مراحل شکلگیری حبابهای مالی و اقتصادی آشنا شویم و در ادامه هم به چگونگی محافظت در برابر حبابهای مالی بعدی بپردازیم.

مراحل شکلگیری حبابهای مالی و اقتصادی

حبابهای مالی و اقتصادی در ۶ مرحلهی ظهور نوآوری با پتانسیل محبوبیت در بازار، جذب سرمایهگذاران اولیه و سودآوری آنها، باد شدن حباب با موج دوم سرمایهگذاری، کاهش بودجهی مالی، وحشت جامعه و ترکیدن حباب و فراموشی و تکرار اتفاق میافتند. در این قسمت دربارهی هر مرحله توضیح میدهیم:

ظهور نوآوری جدید با کاربردهای بالقوه برای بازار انبوه

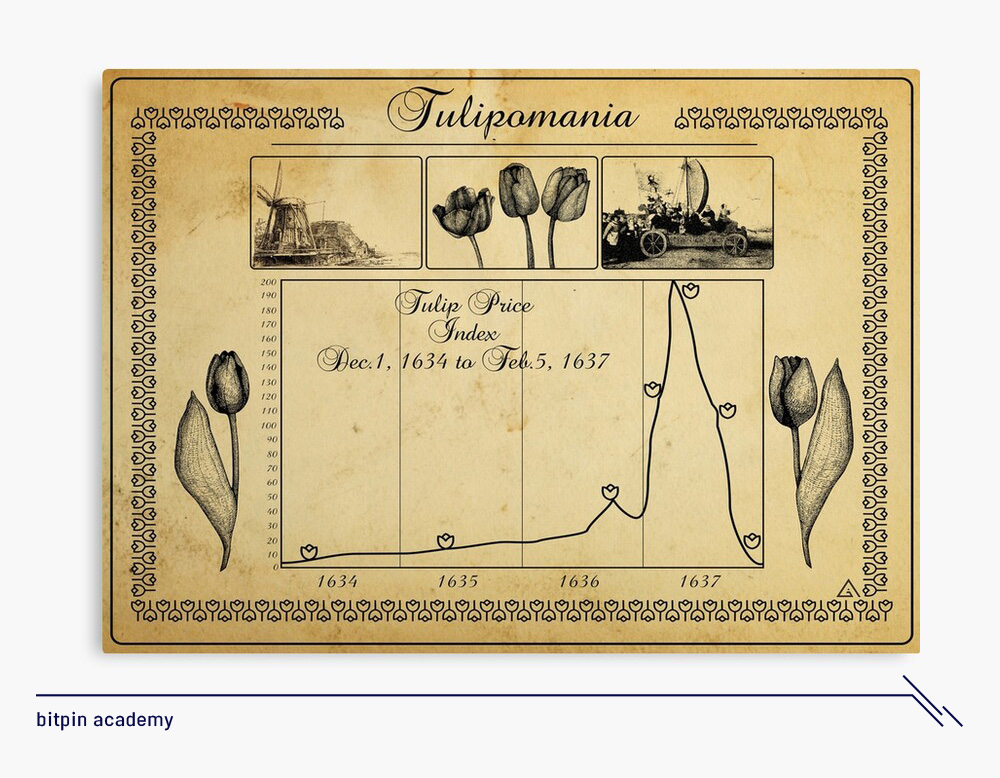

اگر دربارهی جنون و شیدایی گل لاله شنیده باشید، میدانید که این حباب مالی، بهترین مثال برای حبابهای ایجاد شده حول فناوریهای نوظهور و نویدبخش است که میتواند جامعه را به شکلی بنیادی متحول کند.

شیدایی یا جنون گل لاله (تولیپ مانیا – Tulipmania)، یکی از اولین حبابهای مالی اقتصادی تاریخ است که در قرن هفدهم با خریدِ دیوانهوار پیازِ این گل آغاز شد.

پیاز گل لاله اواخر قرن پانزدهم به اروپایغربی وارد شد و زیبایی و کمیاببودنِ آن توجه افراد زیادی را به خود جلب کرد؛ داشتن آن به وسیلهای برای فخرفروشی ثروتمندان هلندی تبدیل شد و قیمتش از درآمد سالانه یک کارگر هم بالاتر رفت. سرانجام در سال ۱۶۳۷ میلادی، حباب گل لاله ترکید، بسیاری از احتکارکنندگان ثروتشان را از دست دادند و ضربهی شدیدی به اقتصاد هلند وارد شد.

در تمام حبابهای مالی، جذابیت برای بازار انبوه باعث میشود تا شناسایی آن حباب در لحظه دشوار باشد. درواقع این حبابها تنها زمانی شکل میگیرند که بسیاری معتقد باشند، حبابی در کار نیست؛ پس نگرانیها و دغدغههای شکاکان با سر و صدای جمعیت سرکوب میشود و حباب شروع به باد شدن میکند.

طرفداران کریپتو معتقدند که ارزهای دیجیتال، پایه و اساسی برای ایجاد سیستمهای مالی غیرمتمرکز و بدون نیاز به قانونگذاری هستند و میتوانند سیستم سنتی بانکداری و ارزهای فیات را منسوخ کنند؛ اما این افراد فراموش کردهاند که سیستم سنتی بانکداری از ابتدای امر و به طور خاص برای کاهش خطرات سیستمهای مالی غیرمتمرکز و بدون قانون طراحی شدهاند.

سود بادآورده سرمایهگذاران اولیه

معمولا اولین افرادی که در هر بازاری، چه سودآور چه زیانده، سرمایهگذاری میکنند از مزیتهای مشخصی برخوردار میشوند. این افراد اغلب بازدهی عظیمی را در بازار ایجاد میکنند، اما سودآوریشان بیشتر مدیون شانس است تا مهارت! آنها اولین نفراتی هستند که سر میز غذا حاضر شدند! لوئیس دی. براندیس، سیاستمدار و حقوقدان آمریکایی دراینباره میگوید:

ضعف ماهیت انسان باعث میشود که انسانها قضاوت درستی از شایستگیهای خود نداشته باشند.

سرمایهگذاران اولیه به دستاوردهای خود میبالند و موفقیت خود را به ذکاوت و هوش خود در سرمایهگذاری نسبت می دهند. آنهادر رسانهها، افراد را به سرمایهگذاری تشویق میکنند تا با افزایش تقاضا در بازار ثروت خودشان افزایش پیدا کند. چرخهی تبلیغات، بازار را تقویت کرده و اولین سرمایهگذاران خوششانس نیز، مانند سم بنکمن فرید، نقش مبلغ و رهبر را در بازار مدرن ایفا میکنند.

باد شدن حباب با هجوم موج دوم سرمایهگذاران

در مرحلهی سوم حبابهای مالی و اقتصادی، ترس جا ماندن از بازار (FOMO یا فومو) توسط سرمایهگذاران اولیه و مبلغان تازهبهدورانرسیده تقویت میشود و افراد بیشتری در این شیدایی به آنها ملحق میشوند. سیل سرمایههای جدید باعث افزایش غیرمنطقی قیمتها شده و ارزش دارایی موردنظر، به قیمتی فراتر از خوشبینانهترین سناریوهای اولیه میرساند.

در چنین شرایطی اصول درست و آزمایششدهی سرمایهگذاری، گذاشته میشود و اصولی ساختگی برای منطقی نشان دادن این جنون، جایگزین آنها میشوند. مثال بارز این قضیه، حباب دات کام (Dot com) است که اواخر دههی ۱۹۹۰ و اوایل دههی ۲۰۰۰ در نتیجهی گسترش انفجاری اینترنت و رشد شگفتانگیز کسبوکارهای آنلاین به وجود آمد.

در آن زمان با فراگیری اینترنت و فضای مجازی، کسبوکارهای زیادی تنها با اضافهکردن حرف e به ابتدای نام شرکت خود و داتکام به انتهای آن، کسبوکار خود را الکترونیکی و اینترنتی معرفی کردند؛ افراد بسیاری با دیدن این آدرس الکترونیکی روی آنها سرمایهگذاری میکردند و شرکتها هم کمکم به این باور غلط رسیدند که دیگر نیازی به سودآوری نداشته و فقط باید کاربران بیشتری جذب کنند.

صرافیهای ارزهای دیجیتال هم گاهی در همین مسیر قرار میگیرند و خیال میکنند، دیگر به حمایتهای سیستم بانکی تنظیمشدهای که برای جلوگیری از سوءاستفادهها، طراحی شدهاند، نیازی ندارند.

کاهش تامین مالی

حبابهای مالی و اقتصادی و جنون سرمایهگذاران در نهایت ممکن است به نقطهای برسند که ارزش غیرمنطقی داراییها و شرایط سخت کاری، تورم ایجاد کند. در چنین شرایطی بانکهای مرکزی با تشدید سیاستهای مالی و کاهش تزریق پول به بازار، مانع افزایش بیشتر قیمتها شده و در نهایت فشار زیادی به قشر سرمایهگذار وارد میشود.

بدون مداخلهی سیستم بانکی مرکزی، جنون سرمایهگذاری ممکن است تا زمانی که پول به خودی خود تمام شود، ادامه پیدا کند و در زمان ترکیدن حباب، دیگر راهی برای متوقف کردن مسیر نابودی یا فروپاشی اقتصادی ناشی از تورم وجود نداشته باشد. حباب دریای جنوب یا بحران خطوط راه آهن گواهی بر چنین تجربهای هستند که در مقالهی مقایسه ارزهای دیجیتال با حباب های مالی تاریخ به طور مفصل دربارهی آنها صحبت کردهایم.

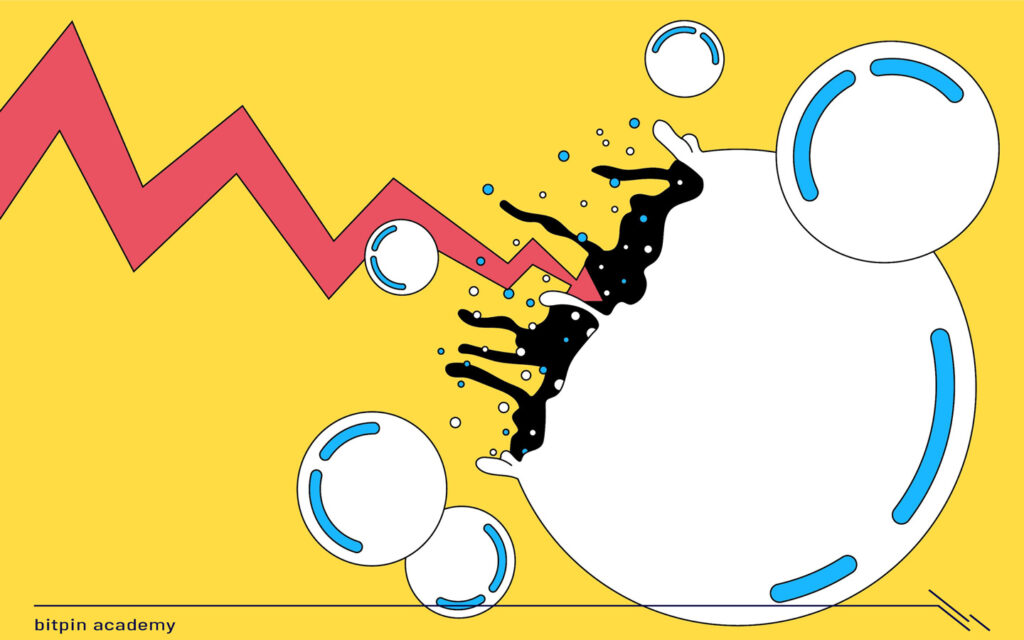

وحشت و سقوط

با تمام شدن مخزن سرمایهگذاریهای جدید، تعداد فروشندگان از خریداران بیشتر میشود و خیلی زود، سرمایهگذاران به این نتیجه میرسند که ممکن است نوآوری موردنظر آنقدر که فکر میکردند هم دستاورد مهم و باارزشی نباشد.

کاهش قیمت دارایی به زودی به وحشت از دست دادن کل سرمایه، تبدیل شده و در نتیجهی این فوبیا قیمت دارایی سقوط میکند. پس از آن، سرمایهگذاران بخت برگشته متوجه میشوند که بسیاری از شرکتها و تبلیغات تشویقکننده برای سرمایهگذاری، در بهترین حالت بسیار خوشبینانه و در بدترین حالت، کلاهبردار بودند.

فراموشی و تکرار چرخه

سرمایهگذاران متنبه، متعهد میشوند که دیگر چنین اشتباهی را تکرار نکنند؛ روایت است که برای دستیابی به اهداف عملی، حافظهی مالی باید حداکثر ۲۰ سال باقی بماند، اما متاسفانه حافظهی آدمی کوتاهتر از این مدت است و در بهترین حالت هم تعداد کمی از سرمایه گذاران، تنها یک یا دو دهه به وعدهی خود عمل میکنند.

محافظت در برابر حبابهای مالی و اقتصادی بعدی

تا اینجا دربارهی مراحل شکلگیری حبابهای مالی و اقتصادی صحبت کردیم، اما اگر داستان ترکیدن این حبابها، خیلی زود فراموش و چرخه دوباره تکرار میشود، پس چگونه میتوانیم در برابر آنها و صدمات مالی ناشی از این حبابها، از سرمایه خود محافظت کنیم؟ نیفتادن در دام حبابهای مالی و اقتصادی آسان نخواهد بود، اما رعایت چند اصل ممکن است به شما کمک کند تا به اندازهی عموم مردم، ضرر نکنید.

در برابر وسوسهها مقاومت کنید

بهترین سرمایهگذاران تاریخ، مانند وارن بافت (Warren Buffetts) و هتی گرینز (Hetty Greens)، در واکنش به جریانهای مالی سودآور عجولانه تصمیم نمیگیرند و با صبر و حوصله ابتدا بازار را تحلیل میکنند.

آنها میدانند که سرمایهگذاری موفق مانند زمان خشک شدن رنگِ تابلوی تازهنقاشیشده زمان میبرد و هیچ فرد موفقی یک شبه پولدار نمیشود. قربانیان حبابهای مالی و اقتصادی اغلب به دنبال میانبر میگردند و میخواهند در زمانی کوتاه، پول زیادی به دست آورند، اما به یاد داشته باشید که بنبستهای سرمایهگذاری بیشتر از راههای میانبرِ آن است.

همرنگ جماعت نشوید

حبابهای مالی و اقتصادی، زمانی فرصت خودنمایی پیدا میکنند که بخش قابلتوجهی از بازار باور کنند، این جنون موجه است. این توجیه حتی میتواند ترسهای رایج در این بازار را مانند ترس جا ماندن از بازار (FOMO) منطقی جلوه دهد، تا جایی که دیگر فریادهای عقل سلیم هم دیگر شنیده نمیشود.

برای مثال در آستانهی رکود بزرگ آمریکا و سقوط بازار سهام، چارلز ای. مریل، از اقتصاددانان مطرح آن زمان، هشدار داده بود که قیمت سهام به سطوح پوچ رسیده است. او درست میگفت، اما یک سال قبل از ترکیدن حباب در اکتبر ۱۹۲۹، بازار رونق گرفت و در این بین، افراد زیادی او را مورد تمسخر قرار دادند و حتی خودش هم عقل خود را زیر سوال برد و به فکر درمان افتاد.

باید بدانید که در حبابهای مالی و اقتصادی، افرادی که این حبابها را قبل از بحران تشخیص میدهند، معمولا با مخالفت جامعه روبهرو شده و اغلب نیز ترد میشوند. درواقع شاید بتوان گفت ارتباطی تنگاتنگ بین تنهایی فرد مخالف و عرضهی پول در دسترس برای دامن زدن به حبابهای مالی و اقتصادی وجود دارد.

وقتی دیگر سرمایهگذاری برای تغذیه حباب باقی نماند، فروپاشی قریب الوقوع است. بنابراین، هرچه فرد مخالف بیشتر احساس تنهایی و تردشدگی کند، حباب به مرحلهی ترکیدن نزدیکتر است.

با سرمایهگذاران محتاط و موفق مشورت کنید

نیازی نیست تا حتما خودمان گرفتار حبابهای مالی و اقتصادی شویم تا درس عبرت بگیریم، سرمایهگذاران زیادی وجود دارند که بارها از این حبابها اجتناب کردهاند و سوابق طولانی و موفقی در بازار دارند.

وارن بافت (Warren Buffetts) و چارلی مانگر (Charlie Munger)، دو نمونهی مدرن از سرمایهگذارن موفقی هستند که نه در رکود بزرگ آمریکا، نه در حباب دات کام و نه در کریپتومانیای اخیر افراط نکردند؛ شاید این دو چند فرصت سودآور را در این مسیر از دست دادند، اما درنهایت با عقل و درایتی که داشتند، در دام این حبابها گرفتار نشدند و سرمایهی خود را حفظ کردند.

پیشینه مالی هر دارایی را با دقت مطالعه کنید

تقریباً هر رویداد مالی، از جمله حبابهای مالی و اقتصادی، حداقل یک مشابه تاریخی قانعکنندهای دارند. سرمایهگذارانی که پیشینههای مالی را مطالعه میکنند و اهمیتی به هیایوهای بازار نمیدهند، میدانند که زمانِ حال آنقدرها که بیشتر مردم فکر میکنند، مرموز نیست.

سرمایهگذارانی که بدون بررسی تصمیم میگیرند، ممکن است مراحل شکلگیری حباب را تشخیص ندهند، اما کسانی که پیشینهی حبابهای مالی و اقتصادی قبلی را مطالعه کردهاند، به احتمال زیاد میتوانند هشدارها را به موقع تشخیص داده و از آنها دوری کنند.

گفتار پایانی

حبابهای مالی و اقتصادی، یکی از اتفاقات ناخوشایند در بازارهای مالی است و هیچ سرمایهگذاری نمیتواند با اطمینان بگوید از گزند آنها در امان است؛ شناسایی این حبابها سخت است و مقاومت در برابر آنها دشوار! با این حال امیدواریم که با خواندن این مقاله و عمل کردن به توصیههای آن، هم خود هم سرمایهتان از حبابهای مالی و اقتصادی بعدی در امان بمانید. شما دربارهی آسیبهای حبابهای مالی و اقتصادی چه دیدگاهی دارید؟ برای در امان ماندن از صدمات احتمالی این حبابها چه راهکارهای دیگهای پیشنهاد میدهید؟

سوالات متداول

- مراحل ایجاد و نابودی حبابهای مالی و اقتصادی چیست؟

حبابهای مالی و اقتصادی در ۶ مرحله ظهور نوآوری، جذب سرمایهگذاران اولیه، باد شدن حباب با موج دوم سرمایهگذاری، کاهش بودجه مالی، وحشت جامعه و ترکیدن حباب و فراموشی و تکرار اتفاق میافتند.

- چگونه سرمایه خود را در بحرانهای مالی و اقتصادی حفظ کنیم؟

مقاومت در برابر وسوسهها، همرنگ جماعت نشدن، مشورت با سرمایهگذاران محتاط و موفق و بررسی پیشینه مالی هر دارایی، راههایی هستند که به حفظ سرمایه شما در بحرانهای مالی و اقتصادی کمک میکنند.

من۶۰۰صد میلیون فگ خریده بودم حالا ۶۰۰تا دونه هست چطوریه

سلام سلیمان عزیز

فرآیند بهروزرسانی رمزارز فگ FEG به اتمام رسید.

هر یک میلیون عدد رمزارز فگ قبلی، تو آپدیت جدید به یک عدد فگ جدید تبدیل شده و در راستای این آپدیت، یک برداشت فگ قدیمی و یک واریز فگ جدید تو تاریخچه حساب کاربریتون قابل مشاهدهست.

به امید معاملات پرسودتون در بیت پین

پاسخ شما بابت حباب کامل بود ممنون از اینکه کارشناس های خوبی برای راهنمایی سرمایه گذار ها دارین

ما رو امیدوار به سرمایه گذاری می کنید ممنون🙏

سلام محمد عزیز

از اینکه همراه ما هستید، نهایت تشکر رو داریم.

ممنون از نظرات دلگرمکننده شما

موفق و پرسود باشید.

واقعا عالی و پرمعنا و منطقی .ممنون…

ممنون که همراهمون هستی نعمت عزیز 🙂