فاندینگ ریت (Funding Rate) یکی از مفاهیم مهم در بازار معاملات مشتقات ارزهای دیجیتال، بهویژه در معاملات فیوچرز دائمی (Perpetual Futures) است. درک صحیح از فاندینگ ریت برای معاملهگران حرفهای و تازهکار اهمیت زیادی دارد؛ زیر این شاخص میتواند تأثیر قابل توجهی بر روند کوتاه/میان مدت بازار و سودآوری معاملات داشته باشد.

در مقاله پیش رو، به طور جامع به بررسی مفهوم شاخص فاندینگ ریت در ارز دیجیتال خواهیم پرداخت. در پایان یاد خواهیم گرفت که فاندینگ ریت چیست، چگونه محاسبه میشود و چه تأثیری بر معاملات فیوچرز دارد. همچنین، نحوه استفاده از فاندینگ ریت در استراتژیهای معاملاتی و بهترین صرافیها برای معامله با کمترین نرخ فاندینگ را نیز بررسی خواهیم کرد.

شاخص فاندینگ ریت چیست؟

به عبارت ساده، شاخص فاندینگ ریت (که به آن نرخ تأمین مالی هم میگویند) نرخی است که معاملهگران قراردادهای آتی دائمی (فیوچرز) در بازار ارزهای دیجیتال پرداخت یا دریافت میکنند. این نرخ، که معمولاً هر هشت ساعت یکبار محاسبه و اعمال میشود، به عنوان مکانیزم تعادلی عمل میکند تا قیمت قراردادهای آتی دائمی را به قیمت نقدی دارایی پایه نزدیک نگه دارد.

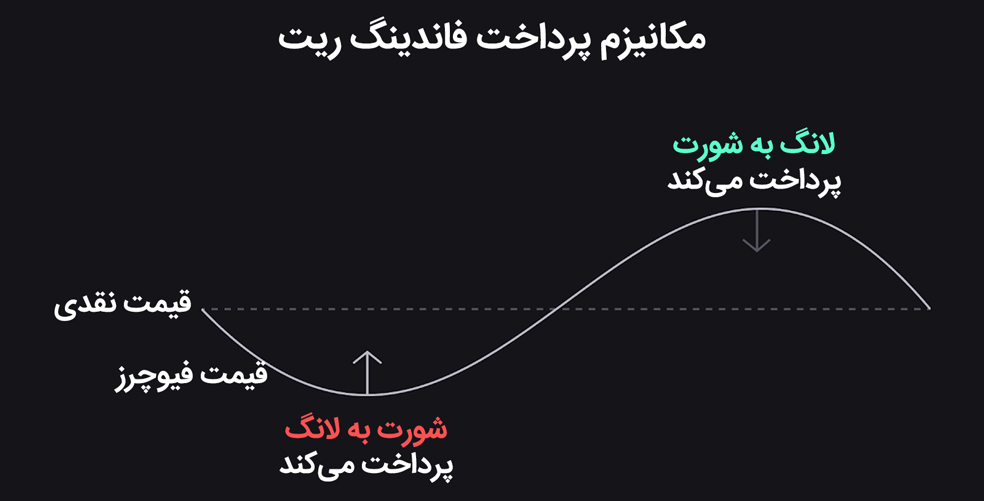

- فاندینگ ریت مثبت: زمانی که قیمت قراردادهای فیوچرز بالاتر از قیمت نقدی (اسپات) باشد، فاندینگ ریت مثبت خواهد بود. در این حالت، معاملهگرانی که پوزیشن لانگ (Long) دارند، باید فاندینگ ریت را به معاملهگرانی که پوزیشن شورت (Short) دارند، پرداخت کنند.

- فاندینگ ریت منفی: اگر قیمت دارایی در بازار فیوچرز پایینتر از قیمت نقدی بیت کوین باشد، فاندینگ ریت منفی خواهد بود. در این شرایط، معاملهگرانی که پوزیشن شورت دارند، باید فاندینگ ریت را به معاملهگرانی که پوزیشن لانگ دارند، پرداخت کنند.

به طور خلاصه، فاندینگ ریت سازوکاری است که تعادل بین بازار فیوچرز و بازار نقدی را حفظ کرده و از اختلاف قیمت بیش از حد بین این دو بازار جلوگیری میکند.

کاربرد فاندینگ ریت چیست؟

با اینکه شاید نام آن را کمتر شنیده باشید، اما فاندینگ ریت نقش مهمی در اکوسیستم معاملات مشتقات بازار رمزارزها ایفا میکند. در ادامه پنج مورد از مهمترین کاربردهای فاندینگ ریت را آوردهایم:

- حفظ تعادل بین قیمت در بازار فیوچرز و اسپات: مهمترین کاربرد فاندینگ ریت، نزدیک نگه داشتن قیمت دارایی در بازار آتی و نقدی است. این امر به حفظ کارایی و عادلانه بودن بازار کمک میکند.

- علامتی برای احساسات بازار: شاخص فاندینگ ریت میتواند بینشی در مورد احساسات غالب در بازار ارائه دهد. فاندینگ ریت مثبت نشاندهنده احساسات صعودی (Bullish) و غلبه خریداران است، در حالی که فاندینگ ریت منفی بیانگر احساسات نزولی (Bearish) و غلبه فروشندگان است.

- فرصتهای معاملاتی: برخی از معاملهگران از تفاوت در نرخ فاندینگ ریت بین صرافیهای مختلف برای کسب سود استفاده میکنند. این استراتژی که آربیتراژ فاندینگ (Funding Arbitrage) نامیده میشود، شامل خرید و فروش همزمان یک دارایی در دو صرافی با نرخهای فاندینگ متفاوت میشود.

- مدیریت ریسک: معاملهگران حرفهای با در نظر گرفتن فاندینگ ریت در محاسبات خود، میتوانند مدیریت ریسک انجام داده و از پوزیشنهای بلندمدت در شرایط نامساعد فاندینگ ریت اجتناب کنند.

- تأثیر بر سودآوری: پرداخت یا دریافت منظم فاندینگ ریت میتواند تأثیر قابل توجهی بر سودآوری معاملات داشته باشد، بهویژه در معاملاتی که با لوریج بالا انجام میشوند.

با درک عمیقتر کاربردهای نرخ تأمین مالی، معاملهگران میتوانند تصمیمات آگاهانهتری بگیرند و از این مفهوم مهم در استراتژیهای معاملاتی خود به نفع خود استفاده کنند.

بررسی انواع فاندینگ ریت

به طور عمده، فاندینگ ریت در بازارهای فیوچرز کریپتو به دو شکل اصلی ظاهر میشود:

- فاندینگ ریت مثبت (Positive Funding Rate)

زمانی اتفاق میافتد که قیمت قراردادهای آتی دائمی بالاتر از قیمت اسپات باشد. در این حالت، معاملهگران با پوزیشن لانگ، فاندینگ ریت را به معاملهگران با پوزیشن شورت پرداخت میکنند.

همانطور که گفتیم، فاندینگ ریت مثبت نشاندهنده احساسات بولیش در بازار است و اغلب در شرایطی رخ میدهد که تقاضا برای پوزیشنهای لانگ بیشتر از پوزیشنهای شورت باشد. این حالت با کندلهای سبز در نمودار فاندینگ ریت نمایش داده میشود.

- فاندینگ ریت منفی (Negative Funding Rate)

زمانی رخ میدهد که قیمت قراردادهای فیوچرز پایینتر از قیمت نقدی باشد. در این شرایط، معاملهگران با پوزیشن شورت، فاندینگ ریت را به معاملهگران با پوزیشن لانگ پرداخت میکنند.

فاندینگ ریت منفی بیانگر احساسات Bearish در بازار است و معمولاً زمانی اتفاق میافتد که تقاضا برای پوزیشنهای شورت بیشتر از پوزیشنهای لانگ باشد. این وضعیت با کندلهای قرمز در نمودار فاندینگ ریت مشخص میشود.

البته نکته مهم این است که فاندینگ ریت مثبت یا منفی لزوماً به معنای سودآوری یا زیاندهی پوزیشن نیست، بلکه صرفاً جهت جریان وجوه بین معاملهگران لانگ و شورت را نشان میدهد.

نکته: علاوه بر این دو نوع اصلی، برخی صرافیها فاندینگ ریت خنثی (Neutral Funding Rate) را نیز ارائه میدهند که در آن، نرخ فاندینگ برابر با صفر است و هیچ پرداختی بین معاملهگران لانگ و شورت انجام نمیشود.

| وضعیت قیمت | وضعیت فاندینگ ریت | نتیجهگیری | |

| روند صعودی بازار | کاهشی | کاهشی | نسبتاً صعودی |

| روند صعودی بازار | خنثی | کاهشی | صعودی |

| روند صعودی بازار | افزایشی | کاهشی | بسیار صعودی |

| روند نزولی بازار | افزایشی | افزایشی | نسبتاً نزولی |

| روند نزولی بازار | خنثی | افزایشی | نزولی |

| روند نزولی بازار | کاهشی | افزایشی | بسیار نزولی |

عوامل تعیین کننده نرخ فاندینگ ریت چیست؟

نوسانات اندیکاتور فاندینگ ریت به عوامل متعددی بستگی دارد. در واقع این شاخص همخوانی زیادی با نمودار قیمت ندارد، بلکه مواردی مثل احساسات تریدرها، اهرم (لوریج) بازار و عواملی دیگر روی آن تأثیر میگذارد. در ادامه چهار مورد از مهمترین عوامل تأثیرگذار روی این شاخص را تشریح میکنیم.

- لوریج استفاده شده توسط معاملهگران

- سیاست صرافیهای ارز دیجیتال

- احساسات تریدرها

- نرخ بهره و نرخ پرمیوم

با شناخت این عوامل تأثیرگذار، معاملهگران میتوانند درک بهتری از سازوکار بازار فیوچرز و چگونگی تعیین نرخ فاندینگ ریت داشته باشند. ازاینرو، در ادامه هر یک از این عوامل را تشریح خواهیم کرد.

لوریج استفاده شده توسط معاملهگران

هرچه معاملهگران در تریدهای خود از لوریج (اهرم) بالاتری استفاده کنند، تأثیر نوسانات قیمت بر سود یا ضرر معاملات آنها نیز بیشتر خواهد بود. در نتیجه، استفاده گسترده از لوریج بالا میتواند منجر به نوسانات شدیدتر در اندیکاتور فاندینگ ریت شود.

همچنین، استفاده بیش از حد از لوریج میتواند ریسک نقدینگی در بازار را افزایش دهد. اگر تعداد زیادی از معاملهگران با لوریج بالا در یک جهت مشابه پوزیشن داشته باشند و بازار در جهت مخالف حرکت کند، ممکن است موجی از لیکوئید حسابها رخ دهد و منجر به نوسانات شدید قیمت شود.

بنابراین، معاملهگران باید در استفاده از لوریج احتیاط کنند و همیشه ریسکهای مرتبط با آن را در نظر بگیرند. مدیریت صحیح ریسک و استفاده معقولانه از لوریج، کلید موفقیت در معاملات فیوچرز است.

سیاست صرافیهای ارز دیجیتال

صرافیهای مختلف ارز دیجیتال سیاستها و قوانین خاص خود را در رابطه با نرخ فاندینگ ریت دارند. این سیاستها میتوانند تأثیر قابل توجهی بر نحوه محاسبه و اعمال نرخ تأمین مالی داشته باشند.

- یکی از جنبههای کلیدی سیاست صرافی، فرمول محاسبه نرخ فاندینگ است. برخی صرافیها ممکن است از فرمولی ساده و شفاف استفاده کنند، در حالی که سایر صرافیها ممکن است فرمولهای پیچیدهتر و چندلایهای داشته باشند که متغیرهای بیشتری را در نظر میگیرد.

- صرافیها میتوانند فاصله زمانی بین محاسبه و اعمال نرخ فاندینگ را نیز خودشان تعیین کنند. برخی صرافیها ممکن است نرخ فاندینگ را به صورت ساعتی محاسبه و اعمال کنند، در حالی که سایرین ممکن است فواصل طولانیتری مانند هر هشت یا حتی هر ۲۴ ساعت را انتخاب کنند.

- سیاستهای مربوط به حداقل و حداکثر نرخ فاندینگ نیز میتواند متفاوت باشد. برخی صرافیها ممکن است محدودیتهایی برای نرخ فاندینگ تعیین کنند تا از نوسانات بیش از حد جلوگیری شود، در حالی که سایر صرافیها ممکن است اجازه دهند نرخ به طور نامحدود نوسان کند.

- صرافیها ممکن است ویژگیهای منحصر به فردی را برای قراردادهای فیوچرز خود ارائه دهند که بر نرخ فاندینگ تأثیر بگذارد. مثلاً بعضی از صرافیها ممکن است سیستمهای تشویقی یا تخفیفاتی برای معاملهگران فعال در نظر بگیرند که میتواند نرخ فاندینگ پرداختی آنها را کاهش دهد.

احساسات تریدرها

احساسات و روانشناسی بازار نقش مهمی در نوسانات قیمت و نرخ فاندینگ ریت ایفا میکند. مثلاً وقتی اکثر معاملهگران نسبت به آینده یک رمزارز خوشبین هستند و انتظار دارند قیمت آن افزایش یابد، تمایل به باز کردن پوزیشنهای لانگ بیشتر میشود. این حالت منجر به افزایش قیمت قراردادهای فیوچرز نسبت به قیمت بازار نقدی میشود و در نتیجه، نرخ فاندینگ ریت مثبت خواهد شد.

از سوی دیگر، زمانی که احساسات منفی در بازار غالب است و اکثر معاملهگران انتظار کاهش قیمت را دارند، تمایل به باز کردن پوزیشنهای شورت افزایش مییابد. این امر باعث میشود قیمت قراردادهای فیوچرز پایینتر از قیمت اسپات برود و نرخ فاندینگ ریت منفی شود.

با این حال، ارزیابی دقیق احساسات بازار میتواند چالشبرانگیز باشد. معاملهگران اغلب از شاخصها و ابزارهای مختلفی برای سنجش احساسات استفاده میکنند، مانند:

- نسبت معاملات لانگ به شورت: این نسبت نشان میدهد که چه تعداد از معاملهگران در یک ارز خاص پوزیشن لانگ یا شورت دارند.

- حجم معاملات: افزایش ناگهانی در حجم معاملات میتواند نشانهای از تغییر در احساسات بازار باشد.

- شاخصهای ترس و طمع: این شاخصها با استفاده از دادههای مختلف، مانند نوسانات قیمت، حجم معاملات و فعالیت رسانههای اجتماعی، سطح کلی احساسات بازار را ارزیابی میکنند.

با این حال، باید توجه داشت که احساسات بازار همیشه قابل اعتماد نیستند و میتوانند به سرعت تغییر کنند. گاهی اوقات، احساسات مثبت یا منفی بیش از حد میتواند منجر به حرکات قیمتی اغراقآمیز و حتی حبابهای قیمتی شود.

نرخ بهره و نرخ پرمیوم

نرخ بهره و نرخ پرمیوم دو مؤلفه اصلی در هنگام محاسبه نرخ فاندینگ ریت هستند. هر یک از این نرخها نقش خاصی در تعیین نرخ نهایی فاندینگ دارند.

- نرخ بهره

نرخ بهره بخش ثابت فرمول فاندینگ ریت است که توسط صرافی تعیین میشود. این نرخ معمولاً بر اساس عوامل مختلفی مانند نرخ بهره بینبانکی، هزینه وجوه صرافی و شرایط کلی بازار تنظیم میشود.

نرخ بهره اغلب به صورت درصد سالانه بیان میشود، اما در محاسبات شاخص فاندینگ ریت به صورت هشت ساعته یا روزانه در میآید. به عنوان مثال، اگر نرخ بهره سالانه ۲.۵٪ باشد، نرخ بهره ۸ ساعته برابر با ۲.۵ تقسیم بر ۱۰۹۵ (تعداد دورههای ۸ ساعته در یک سال) خواهد بود.

- نرخ پرمیوم

نرخ پرمیوم بخش متغیر شاخص فاندینگ ریت است که اختلاف قیمت بین قراردادهای فیوچرز و قیمت نقدی را نشان میدهد. هدف اصلی نرخ پرمیوم، حفظ همگرایی قیمت قراردادهای فیوچرز با بازار اصلی است.

وقتی قیمت فیوچرز بالاتر از قیمت اسپات باشد، نرخ پرمیوم مثبت است. در مقابل، زمانی که قیمت فیوچرز پایینتر از قیمت اسپات باشد، نرخ پرمیوم منفی خواهد بود.

نرخ پرمیوم به طور مداوم با توجه به تغییرات قیمت در بازار فیوچرز و اسپات بهروز میشود و میتواند در طول زمان نوسان داشته باشد.

در نهایت، نرخ فاندینگ ریت از ترکیب نرخ بهره و نرخ پرمیوم به دست میآید. این ترکیب به گونهای طراحی شده است که انگیزهای برای معاملهگران فراهم کند تا قیمت قراردادهای فیوچرز را به قیمت اسپات نزدیک نگه دارند و از اختلاف قیمت بیش از حد بین این دو بازار جلوگیری کنند.

نحوه محاسبه نرخ فاندینگ ریت به همراه فرمول

همانطور که اشاره کردیم، برای محاسبه نرخ فاندینگ ریت، صرافیهای مختلف از فرمولهای متفاوتی استفاده میکنند. با این حال، اصول کلی محاسبه در اکثر صرافیها مشابه است. در اینجا فرمولی نمونه برای محاسبه شاخص فاندینگ ریت آورده شده است:

نرخ فاندینگ ریت = (قیمت فیوچرز – قیمت نقدی) ÷ قیمت نقدی × ۱۰۰٪

به عبارت سادهتر، نرخ فاندینگ ریت برابر است با اختلاف قیمت بین قراردادهای فیوچرز و قیمت نقدی، تقسیم بر قیمت نقدی و ضرب در ۱۰۰ درصد.

برای مثال، اگر قیمت فیوچرز بیتکوین ۵۰ هزار دلار و قیمت لحظهای آن ۴۹ هزار دلار باشد، نرخ فاندینگ ریت برابر خواهد بود با:

(۵۰٫۰۰۰ – ۴۹٫۰۰۰) ÷ ۴۹٫۰۰۰ × ۱۰۰٪ = ۲.۰۴٪

در این مثال، نرخ فاندینگ ریت مثبت ۲.۰۴ درصد است، به این معنی که معاملهگران لانگ باید این درصد بهره را به معاملهگران شورت بپردازند.

مقدار دلاری پرداختی فاندینگ ریت برای هر معاملهگر به اندازه پوزیشن و لوریج او بستگی دارد. فرمول کلی برای محاسبه مقدار پرداختی فاندینگ ریت به صورت زیر است:

مقدار پرداختی = ارزش پوزیشن × نرخ فاندینگ ریت

به عنوان مثال، اگر یک معاملهگر با پوزیشن ۱۰٫۰۰۰ دلاری و لوریج ۱۰x در معرض نرخ فاندینگ ریت ۰.۰۱٪ قرار داشته باشد، مقدار پرداختی وی برابر خواهد بود با:

۱۰٫۰۰۰ × ۱۰ × ۰.۰۱٪ = ۱۰ دلار

بنابراین، معاملهگر بسته به اینکه پوزیشن لانگ باز کرده یا شورت، باید ۱۰ دلار بابت فاندینگ ریت بپردازد یا دریافت کند.

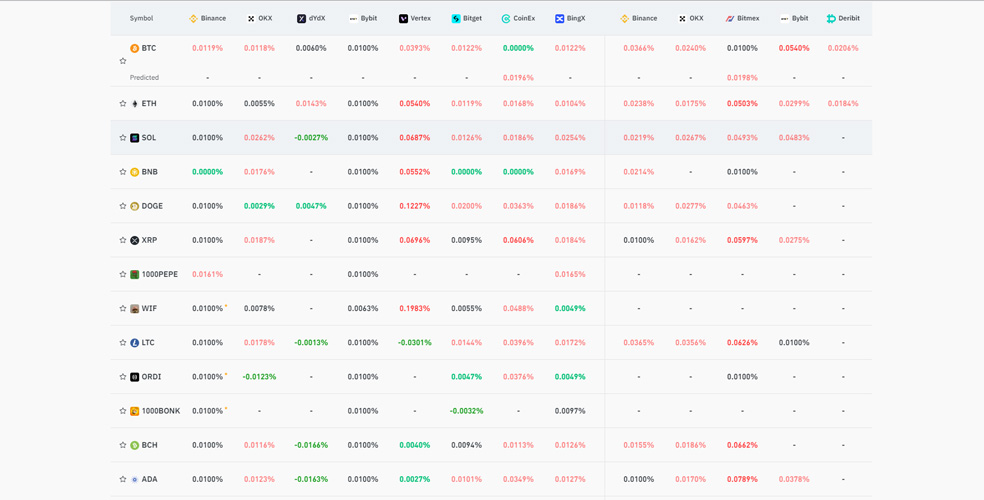

بهترین صرافیهای رمزارزی با کمترین کارمزد فاندینگ ریت

قطعاً مقدار کارمزد فاندینگ ریت یکی از فاکتورهاییست که هنگام انتخاب صرافی برای معاملات فیوچرز، باید در نظر گرفت. کارمزدهای پایینتر میتواند سودآوری معاملات را افزایش و هزینههای معاملات را نیز کاهش دهد. در این بخش، برخی از بهترین صرافیهای رمزارزی با کمترین کارمزد فاندینگ ریت را معرفی کردهایم:

- Binance: یکی از بزرگترین و محبوبترین صرافیهای رمزارزی است که کارمزدهای فاندینگ ریت پایینی را رائه میدهد. این صرافی مجموعه وسیعی از جفت ارزهای فیوچرز را داراست و معمولاً کارمزدهای پایینی در حدود ۰.۰۱ تا ۰.۰۵ درصد دریافت میکند.

- Bybit: بایبیت صرافی معروفی است که بر معاملات مشتقات رمزارزها تمرکز دارد. این صرافی کارمزدهای فاندینگ ریت پایین و ساختار کارمزد منعطفی را ارائه میدهد. کارمزدهای نرخ تأمین مالی در Bybit معمولاً در محدوده ۰.۰۱ تا ۰.۰۳ درصد است.

- Deribit: دریبیت، صرافی مخصوص معاملات مشتقات است که بر قراردادهای آپشن و فیوچرز بیتکوین و اتریوم تمرکز دارد. این صرافی کارمزدهای پایین فاندینگ ریت در حدود ۰.۰۱ تا ۰.۰۲ درصدی را ارائه میدهد و به دلیل ساختار کارآمد و کاربرپسند خود شناخته شده است.

- Huobi: هیوبی هم یکی دیگر از صرافیهای برجسته در زمینه معاملات فیوچرز رمزارزی است. کارمزد فاندینگ ریت این صرافی در محدوده ۰.۰۲ تا ۰.۰۳ درصد قرار گرفته و طیف گستردهای از جفت ارزها را نیز پشتیبانی میکند.

کلام آخر

اگر تجربه معامله در بازارهای فیوچرز را داشته باشید، ممکن است تابهحال به شاخص فاندینگ ریت توجهی نکرده باشید. با مطالعه این مقاله، حالا میدانید که فاندینگ ریت چیست و وجود آن در بازار کریپتو چه اهمیتی دارد.

در آخر لازم است متذکر شویم که مثبت یا منفی شدن فاندینگ ریت، صرفاً علامتی برای صعودی یا نزولی بازار نیست و تنها سوگیری معاملهگران آن صرافی واحد را نشان میدهد. بنابراین بهتر است این شاخص را مبنای تصمیمگیریهای خود قرار ندهید.

اگر سوال، پیشنهاد یا نکته بخصوصی در رابطه با شاخص فاندینگ ریت دارید، میتوانید آن را در زیر همین مقاله با ما یا بیت پینیهای دیگر به اشتراک بگذارید.

سوالات متداول

- آیا فاندینگ ریت در معاملات اسپات هم وجود دارد؟

خیر، فاندینگ ریت فقط در معاملات فیوچرز ارزهای دیجیتال وجود دارد و در معاملات بازار اسپات اعمال نمیشود.

- تاثیر Funding Rate بر لیکوئید شدن چیست؟

فاندینگ ریت بالا میتواند حاشیه سود را کاهش دهد و ریسک لیکوئید شدن پوزیشنها را افزایش دهد، بهویژه در معاملات با لوریج بالا.

- کدام صرافی کمترین کارمزد فاندینگ ریت را دارد؟

بایننس، بایبیت، دریبیت و هیوبی از جمله صرافیهایی هستند که کارمزدهای رقابتی و پایین فاندینگ ریت را ارائه میدهند.

- فاندینگ ریت مثبت چه معنایی دارید؟

فاندینگ ریت مثبت نشان میدهد که قیمت فیوچرز بالاتر از قیمت اسپات است و معاملهگران لانگ باید به معاملهگران شورت وجهی را پرداخت کنند.

سلام

کسی میدونه دریافت و پرداخت فاندینگ فی حلاله یا حروم؟

سلام عالی بود استفاده کردم