معاملات در بازارهای مالی برای افراد مبتدی دلهرهآور به نظر میرسد. بهخصوص زمانی که صحبت از اندیکاتورها و شاخصهای گوناگون برای تشخیص شرایط مختلف به میان میآید. برای مثال، یکی از مفیدترین اما گیجکنندهترین ابزارها برای معاملهگران تازهکار، اندیکاتور RSI است. RSI اندیکاتور محبوبی در تحلیل تکنیکال است که معاملهگران بازارهای مالی از آن برای شناسایی شرایط بازار استفاده میکنند.

در این مقاله قصد داریم ابزار RSI را به زبان ساده توضیح دهیم. ما نحوه عملکرد RSI، بهترین تنظیمات RSI و نحوه افزودن آن در تریدینگ ویو را بررسی خواهیم کرد. با درک این موارد میتوانید تصمیمات آگاهانهتری در مورد اندازه موقعیت، مدیریت ریسک و توسعه یک استراتژی معاملاتی کارآمد بگیرید.

اندیکاتور RSI چیست؟

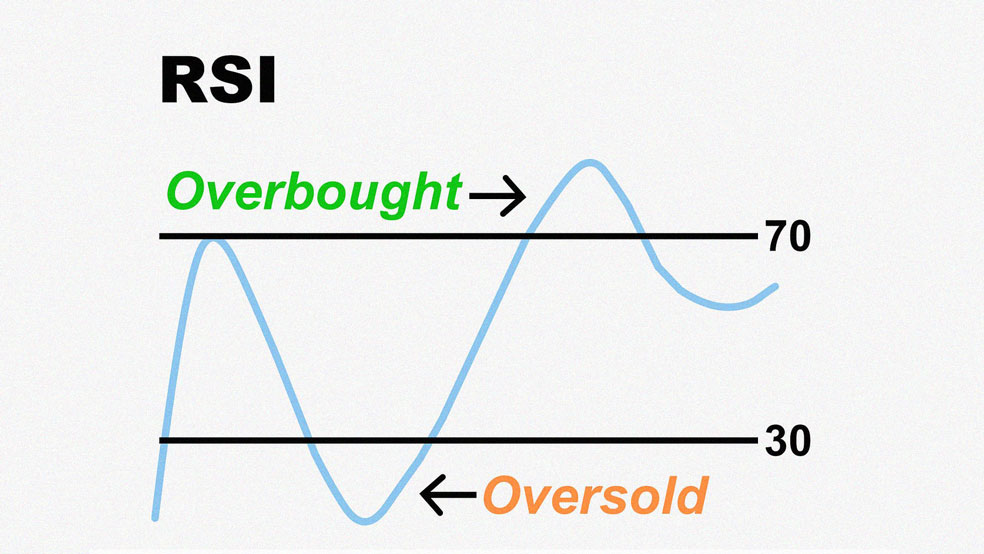

شاخص قدرت نسبی (RSI) یک نوسانگر مومنتوم (Momentum) است که سرعت و تغییر حرکات قیمت یک سهام یا دارایی را اندازهگیری میکند تا شرایط اشباع خرید (Overvalued) یا اشباع فروش (Undervalued) را در قیمت آن دارایی ارزیابی کند.

RSI بهصورت یک نوسانگر (نمودار خطی) بر روی مقیاسی از صفر تا ۱۰۰ نمایش داده میشود. این اندیکاتور توسط J. Welles Wilder توسعه یافته و در کتاب برجسته او در سال ۱۹۷۸ با عنوان «مفاهیم جدید در سیستمهای معاملات تکنیکال» معرفی شده است.

RSI فراتر از تشخیص سهام یا داراییهای اشباع خرید و فروش عمل میکند. این اندیکاتور همچنین میتواند نشانگر سهامی باشد که ممکن است برای یک تغییر روند (Trend Reversal) یا پولبک (Pullback) یا اصلاح قیمتی آماده شوند. در واقع، RSI میتواند زمان خرید و فروش را به شما اعلام کند.

- یک RSI بالاتر از ۷۰ نشاندهنده وضعیت اشباع خرید است.

- عددی کمتر از ۳۰ نیز نشاندهنده اشباع فروش است.

اندیکاتور RSI مخفف چه عبارتی است؟

اندیکاتور RSI مخفف عبارت Relative Strength Index و به معنی شاخص قدرت نسبی است. این اندیکاتور بهمنظور تشخیص صعود یا نزول قیمت در بازههای زمانی خاص طراحی شده است و تریدرهای زیادی از آن استفاده میکنند.

فرمول و نحوه محاسبه اندیکاتور RSI

شاخص قدرت نسبی (RSI) بهعنوان اندیکاتوری بر اساس شتاب عمل میکند و قدرت یک دارایی را در روزهایی که قیمت آن بالا میرود با قدرت آن در روزهایی که قیمت پایین میآید، مقایسه میکند. مقایسه این نتایج با عملکرد قیمت میتواند به معاملهگران ایدهای از عملکرد احتمالی یک دارایی در آیندهای نزدیک بدهد.

RSI، زمانی که همراه با سایر اندیکاتورهای تحلیل تکنیکال استفاده شود، میتواند به معاملهگران در تصمیمگیری آگاهانهتر در معاملات کمک کند؛ اما سوال اینجاست چگونه آن را محاسبه کنیم؟

محاسبه RSI یک فرایند دومرحلهای است که با فرمول زیر آغاز میشود:

۱۰۰ – [۱۰۰ تقسیم بر (۱ + میانگین زیان تقسیم بر میانگین سود)] RSI=

میانگین سود یا زیان استفاده شده در این محاسبه، میانگین درصد سود یا زیان در یک دوره زمانی مشخص (دوره بازنگری) است. این فرمول از یک مقدار مثبت برای میانگین زیان استفاده میکند.

در مرحله دوم، دورههایی که قیمت با کاهش روبرو است، محاسبه میانگین سود، صفر در نظر گرفته میشود. به همین ترتیب، دورههایی که قیمت با افزایش همراه است، محاسبه میانگین زیان، صفر لحاظ میشود.

توجه داشته باشید که تعداد روزهای استاندارد که برای محاسبه مقدار اولیه RSI استفاده میشود، ۱۴ روز است.

بیایید کلیه مراحل را با یک مثال پیش رویم:

بهعنوانمثال، فرض کنید بازارهای ارزهای دیجیتال در ۷ روز از ۱۴ روز گذشته با افزایش قیمت بسته شده باشد و میانگین سود اولیه ۱% باشد. ۷ روز باقی مانده همگی با کاهش قیمت بسته شده باشند بهطوریکه میانگین زیان اولیه ۰.۸% باشد.

مرحله اول محاسبه RSI

۵۵.۵۵ = ۱۰۰ – [۱۰۰ / (۱ + (میانگین زیان ۱۴ روزه تقسیم بر میانگین سود ۱۴ روزه))] RSI=

۱۰۰ – [۱۰۰ / (۱ + ((۰.۸% / ۱۴) / (۱% / ۱۴)))] RSI=

زمانی که اطلاعات ۱۴ دوره در دسترس قرار گرفت، محاسبه دوم قابلانجام است. هدف این محاسبه، نرمسازی نتایج است بهگونهای که RSI تنها در بازارهای با روند صعودی یا نزولی قوی به ۱۰۰ یا صفر نزدیک شود.

مرحله دوم محاسبه اندیکاتور RSI

۱۰۰ – [۱۰۰ / (۱ + (مجموع میانگین زیان ۱۳ دوره قبل و زیان جاری) / (مجموع میانگین سود ۱۳ دوره قبل و سود جاری))] RSI=

روش خواندن اندیکاتور RSI

فرض کنید پس از محاسبه عدد ۷۰ را به دست آوردید. این عدد نشاندهنده اشباع خرید و احتمال نزول قیمت در آینده است. اگر در این شرایط، شاهد واگرایی صعودی در RSI باشیم، میتوان احتمال داد که روند نزولی قیمت به پایان رسیده و روند صعودی جدیدی آغاز خواهد شد.

و بالعکس! اگر عدد بهدستآمده از محاسبه بسیار پایین بوده و نزدیک به صفر باشد، اشباع فروش اتفاق افتاده و احتمال صعود قیمت در آینده وجود دارد.

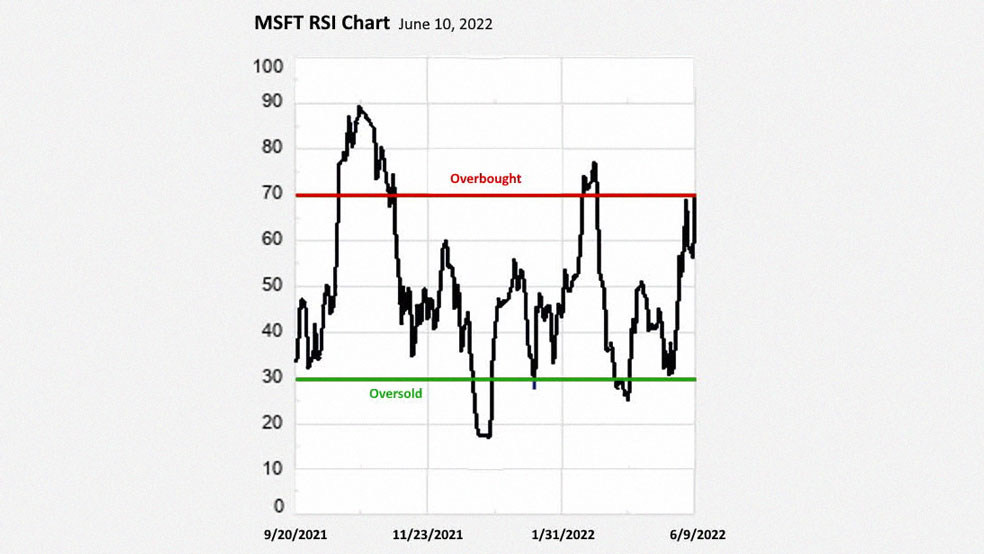

بیایید نگاهی به نمودار RSI سهام شرکت مایکروسافت (MSFT) برای دوره زمانی ۲۰ سپتامبر ۲۰۲۱ تا ۹ ژوئن ۲۰۲۲ بیندازیم.

این نمودار به ما میگوید که قیمت سهام مایکروسافت در بخشی از اکتبر ۲۰۲۱ وارد محدوده اشباع خرید شده و مجدداً در فوریه ۲۰۲۲ برای مدت کوتاهی به این محدوده وارد شده است. همچنین، سهام MSFT در دسامبر ۲۰۲۱ وارد محدوده اشباع فروش یا به عبارتی کمارزش شده است.

زمانی که نمودار RSI یک سهم در کنار نمودار قیمت آن قرار میگیرد و هر دو نمودار دارای یک خط زمان مشترک در محور X هستند، الگوهای قدرتمندی ظاهر میشوند. این الگوها شتاب (حرکت) یک سهام را در مقابل قیمت آن نشان میدهند.

اندیکاتور RSI چه اطلاعاتی به ما میدهد؟

در حالت کلی، اندیکاتور RSI اطلاعات زیر را در اختیار سرمایهگذاران و تریدرها قرار میدهد:

- عدد زیر ۳۰: بهعنوان یک سیگنال صعودی در نظر گرفته میشود.

- عدد بالای ۷۰: بهعنوان یک سیگنال نزولی در نظر گرفته میشود.

- عدد ۸۰ و بالاتر: نشاندهنده اشباع خرید قوی است.

- عدد ۲۰ و پایینتر: نشاندهنده اشباع فروش قوی است.

- داراییهای اشباع خرید ممکن است برای اصلاح قیمت یا تغییر روند آماده باشند.

- داراییهای اشباع فروش ممکن است برای جهش قیمتی آماده باشند.

- در نمودار RSI نقاط قابل تشخیصی وجود دارد که سرمایهگذار میتواند بر اساس آنها وارد ترید ارز دیجیتال شود.

آشنایی با کاربردهای اندیکاتور آر اس آی

اندیکاتور RSI در تحلیل تکنیکال به کار میرود و شاخص خوبی برای تشخیص صعود یا نزول قیمت در آینده نزدیک است. البته این تنها کاربرد آر اس آی نیست. در زیر کاربردهای آن را عنوان میکنیم:

- شناسایی سطوح اشباع خریدوفروش: شناسایی سطوح اشباع خرید (بالای ۷۰) و اشباع فروش (زیر ۳۰) از جمله مهمترین کاربرد اندیکاتور RSI است. در سطوح اشباع خرید، احتمال نزول قیمت و در سطوح اشباع فروش، احتمال صعود قیمت وجود دارد.

- شناسایی واگرایی: واگرایی زمانی اتفاق میافتد که RSI در خلاف جهت قیمت حرکت میکند. واگرایی صعودی (RSI صعودی، قیمت نزولی) نشاندهنده احتمال پایان روند نزولی و شروع روند صعودی است. در مقابل، واگرایی نزولی (RSI نزولی، قیمت صعودی) احتمال پایان روند صعودی و شروع روند نزولی را نشان میدهد.

- تأیید روند: RSI میتواند برای تأیید روند صعودی یا نزولی قیمت به کار رود. در روند صعودی، RSI باید بالای ۵۰ بوده و در روند نزولی، باید زیر ۵۰ باشد.

- شناسایی نقاط ورود و خروج: RSI میتواند برای شناسایی نقاط مناسب برای ورود یا خروج از معاملات استفاده شود. بهعنوانمثال، میتوان از RSI برای خرید در سطوح اشباع فروش و فروش در سطوح اشباع خرید استفاده کرد.

- تعیین حد ضرر و حد سود: تعیین حد ضرر و حد سود در معاملات از دیگر کاربردهای اندیکاتور RSI است. برای مثال، میتوان از RSI برای تعیین حد ضرر در سطوح بالای ۷۰ و حد سود در سطوح زیر ۳۰ استفاده کرد.

آموزش تنظیمات اندیکاتور RSI

همانند سایر اندیکاتورها، میتوان از RSI در تریدینگ ویو استفاده کرد. افزودن RSI به تریدینگ ویو بسیار ساده است. برای استفاده از اندیکاتور RSI ابتدا با ایمیل معتبر خود یک حساب کاربری ایجاد کنید و با همان اطلاعات وارد شوید. در ادامه آموزش اندیکاتور RSI در تریدینگویو طی کنید:

مراحل افزودن اندیکاتور RSI در تریدینگ ویو:

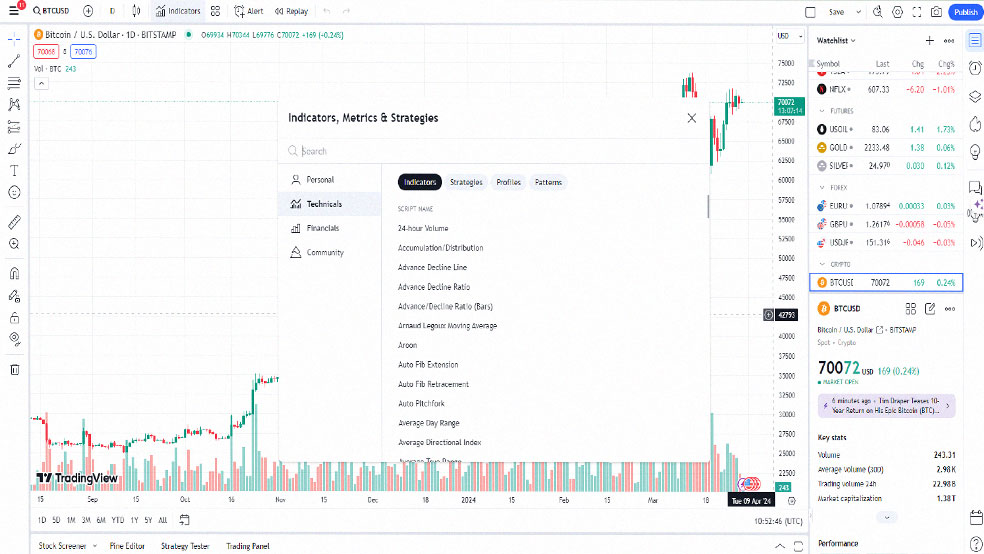

گام ۱: ابتدا تریدینگ ویو را باز کنید و نام نماد یا شاخص بازار را جستجو کنید.

گام ۲: برای باز کردن لیست تمام اندیکاتورها به منوی Indicators (شاخصها) بروید.

گام ۳: اکنون یک پنجره بازشو به نام Indicators, Metrics & Strategies را مشاهده خواهید کرد.

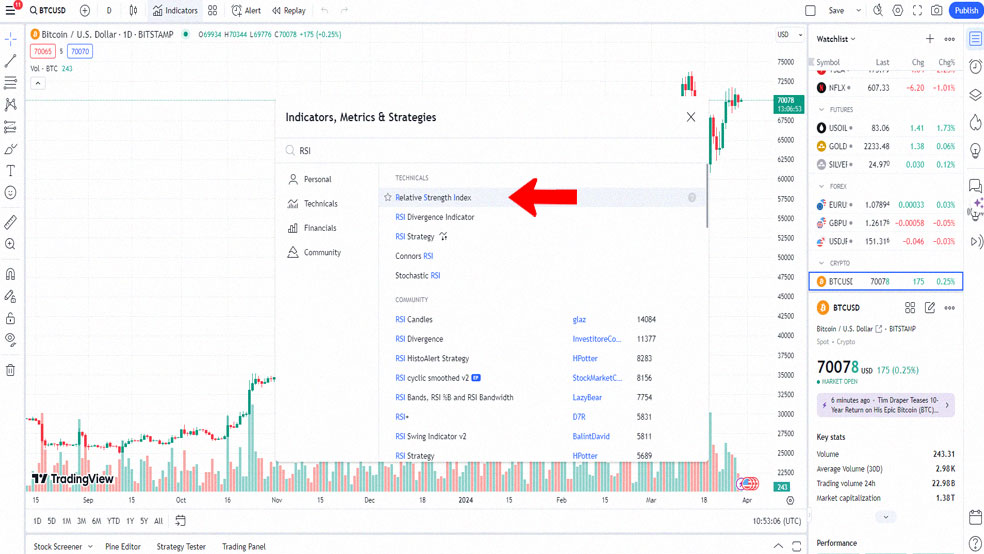

گام ۴: عبارت RSI را تایپ کنید.

گام ۵: روی RSI کلیک کنید تا این اندیکاتور روی نمودار اعمال شود.

گام ۶: حالا میبینید که اندیکاتور RSI درست زیر نوارهای حجم رسم شده است.

تنظیمات پیشفرض RSI که دوره زمانی ۱۴ روزه را در نظر میگیرد، برای اکثر معاملهگران، بهویژه معاملهگران نوسانی، مناسب است. اما برخی معاملهگران روزانه (معاملهگرانی که در یک روز چندین بار خریدوفروش میکنند) هنگام استفاده از اندیکاتور RSI برای معاملات روزانه، تنظیمات متفاوتی را انتخاب میکنند. آنها تمایلی به استفاده از تنظیمات پیشفرض ۱۴ ندارند؛ زیرا معتقدند سیگنالهای معاملاتی کمی را تولید میکند. در نتیجه، برخی از معاملهگران برای افزایش حساسیت نوسانگر RSI، دوره زمانی نمودار خود را کاهش میدهند، درحالیکه برخی دیگر دوره زمانی RSI را کمی پایینتر تنظیم میکنند.

واگرایی در اندیکاتور RSI چیست؟

واگرایی اصطلاحی است که تحلیلگران تکنیکال برای توصیف سیگنالهایی استفاده میکنند که قیمتها را در جهت مخالف یک اندیکاتور تکنیکال نشان میدهد. واگرایی میتواند مثبت یا منفی باشد، جایی که واگرایی مثبت نشان میدهد قیمت یک دارایی به پایینترین حد جدیدی رسیده است درحالیکه مقدار اندیکاتور در حال افزایش است. از طرف دیگر، واگرایی منفی زمانی اتفاق میافتد که قیمت به بالاترین حد جدیدی برسد درحالیکه اندیکاتور به پایینترین حد جدیدی رسیده است.

باتوجهبه تعریف واگرایی، حال واگرایی در RSI به چه معناست؟ واگرایی بین نحوه حرکت قیمت یک دارایی و نوسانگر RSI ممکن است نشاندهنده احتمال تغییر روند باشد؛ بنابراین، زمانی که قیمت دارایی به بالاترین سطح جدید برسد و RSI به پایینترین سطح جدید برسد، معاملهگر میتواند واگرایی نزولی را تشخیص دهد. واگرایی صعودی در سناریوی معکوس رخ میدهد.

البته واگرایی انواع مختلفی دارد که در مقاله «واگرایی و همگرایی قیمت در معامله چیست؟» بیشتر درباره آنها صحبت کردهایم.

استراتژیهای اندیکاتور RSI

برای اینکه بتوانید از اندیکاتور RSI بهترین بهره را ببرید، لازم است که استراتژیهای آن را شناخته و آنها را به کار ببرید.

سطوح اشباع خریدوفروش RSI (OBOS)

این استراتژی را میتوان یک استراتژی مبتنی بر خط روند RSI در نظر گرفت؛ زیرا هدف آن پیشبینی زمان جهش قیمت از روی خط روند (Trendline) است که فرصتی برای ورود به معامله فراهم میکند.

اگر RSI کمتر از ۳۰ باشد، به این معنی است که بازار در وضعیت اشباع فروش قرار دارد و ممکن است قیمت در نهایت افزایش یابد. پس از تأیید روند معکوس، میتوان سفارش خرید ثبت کرد. برعکس، اگر RSI بیشتر از ۷۰ باشد، به این معنی است که بازار در وضعیت اشباع خرید قرار دارد و ممکن است قیمت بهزودی کاهش یابد. پس از تأیید روند معکوس، میتوان سفارش فروش ثبت کرد.

سطح میانی RSI، ۵۰ است که محدوده بالایی (صعودی) و پایینی (نزولی) را از هم جدا میکند. به طور معمول، در یک روند صعودی، RSI بالاتر از ۵۰ و در یک روند نزولی، RSI پایینتر از سطح ۵۰ قرار خواهد داشت.

واگرایی دو دورهای RSI

این استراتژی گاهی اوقات بهعنوان استراتژی معاملاتی RSI 14 شناخته میشود. یک RSI با دوره زمانی کوتاهتر ۵ روزه (RSI 5) را روی RSI بلندمدتتر (پیشفرض) ۱۴ (RSI 14) اعمال کنید و منتظر تقاطعهای آنها باشید. در استراتژی معاملاتی RSI 14، مواقعی پیش میآید که بازار قبل از تغییر جهت، به سطوح اشباع فروش یا اشباع خرید نمیرسد. یک RSI با دوره زمانی کوتاهتر به تغییرات اخیر قیمت واکنش بیشتری نشان میدهد، بنابراین میتواند علائم اولیه برگشت روند را نشان دهد.

هنگامی که RSI 5 از RSI 14 عبور میکند، به این معنی است که قیمتهای اخیر در حال افزایش هستند.

سپس یک سیگنال خرید ایجاد میشود و کراس (تقاطع) ۵ در مقابل ۱۴ زمانی اتفاق میافتد که RSI 5 دورهای (آبی) در وضعیت اشباع فروش (زیر ۳۰) قرار داشته باشد.

هنگامی که RSI 5 از RSI 14 پایینتر میرود، به این معنی است که قیمتهای اخیر در حال کاهش هستند. این یک سیگنال فروش است. کراس ۵ در مقابل ۱۴ زمانی باید رخ دهد که RSI 5 دورهای (آبی) در وضعیت اشباع خرید (بالای ۸۰) باشد.

معاملهگران باتجربه ممکن است متوجه شوند که ترکیب استراتژی معاملاتی RSI با نقاط محوری (Pivot Points) به طور قابلتوجهی عملکرد معاملات آنها را بهبود میبخشد.

خطوط روند RSI

میتوانید با وصل کردن بالاترین و پایینترین نقاط بر روی نمودار RSI، خطوط روند (Trendlines) را ترسیم کرده و بر اساس شکستهشدن این خطوط معامله کنید.

برای رسم خط روند صعودی RSI، سه نقطه یا بیشتر را در خط RSI که در حال افزایش است به هم وصل کنید. خط روند نزولی نیز با وصل کردن سه نقطه یا بیشتر در خط RSI که در حال کاهش است، رسم میشود.

شکسته شدن خط روند RSI ممکن است نشاندهنده ادامه روند قیمت یا معکوس شدن آن باشد. بهخاطر داشته باشید که شکسته شدن خط روند RSI معمولاً قبل از شکسته شدن خط روند در نمودار قیمت اتفاق میافتد و بنابراین یک هشدار اولیه و فرصتی بسیار زودهنگام برای معامله به شما میدهد.

اندیکاتور Stochastic RSI چیست و چه کاربردی دارد؟

استوکاستیک RSI (StochRSI) یک اندیکاتور تکنیکال است که برای اندازهگیری قدرت و ضعف اندیکاتور قدرت نسبی (RSI) در یک بازه زمانی مشخص استفاده میشود. مقادیر StochRSI از RSI به دست میآیند. به عبارت ساده، یک نوسانگر استوکاستیک روی مجموعهای از مقادیر RSI اعمال میشود؛ بنابراین، این اندیکاتور بر اساس قیمت است.

از فرمول استوکاستیک برای مقایسه قیمت پایانی سهام با محدوده قیمتی آن برای پیشبینی نقاط برگشت قیمت استفاده میشود. معاملهگران میتوانند از طریق این فرمول تشخیص دهند که آیا مقادیر RSI در وضعیت اشباع خرید یا اشباع فروش قرار دارند یا خیر. نوسانگر StochRSI به لطف استفاده از هر دو اندیکاتور شتاب، اندیکاتور حساستری است که با عملکرد تاریخی خاصی تنظیم شده است.

کاربردهای اندیکاتور Stochastic RSI عبارتاند از:

- شناسایی نقاط اشباع خریدوفروش

- شناسایی روندهای کوتاهمدت

- تأیید سیگنالهای سایر اندیکاتورها

- شناسایی واگرایی

- تعیین سطوح حمایتی و مقاومتی

گفتار پایانی

یادگیری تفسیر اندیکاتور RSI به تریدرها در زمینه تصمیمگیری برای خرید یا فروش کمک بسزایی میکند. شناسایی شرایط اشباع خرید/فروش، برگشت روند و واگراییها به تریدرها این امکان را میدهد تا زمان ورود و خروج به معاملات را با دقت بیشتری تعیین کنند.

بااینحال، نباید از RSI بهعنوان تنها اندیکاتور استفاده کرد. ترکیب سیگنالهای RSI با سایر اشکال تحلیل تکنیکال، احتمال موفقیت را بیشتر میکند. همواره به یاد داشته باشید که هیچ اندیکاتوری کامل نیست؛ اما استفاده سنجیده از RSI میتواند شانس موفقیت معاملهگر را افزایش دهد.

با ادامه یادگیری بهترین شیوههای استفاده از RSI، معاملهگران میتوانند در طول زمان از کاهش قدرت روند و برگشتهای نوظهور به نفع خود استفاده کنند. تحلیل RSI تضمینی برای سودآوری نیست، اما میتواند یک استراتژی معاملاتی نوظهور را به طور قابلتوجهی تقویت کند.

شما از چه اندیکاتورهای دیگری برای تحلیل بازار استفاده میکنید؟ کدام یک بهترین نتیجه را در پی دارد؟

تمام روندهای طولانی مدت آر اس آی بالای 70 است و راحت پایین نمی آید.

اینجوری که همه روندهای طولانی مدت را از دست خواهیم داد.

چه توجیهی برای آن دارید

مهدی جان سلام

به طور کلی اندیکاتور RSI یک ابزار مکمل هست. این یعنی شما باید فقط تأیید رو از این اندیکاتور بگیرید، نه اینکه فقط از این اندیکاتور برای معاملاتتون استفاده کنید.

پرسود و شادکام باشی

سلام

واقعا عالی بود مرسی از وقتی که برای آموزش میزارید