رقابت ماینرهای بیت کوین و اعتماد و اعتقاد راسخ آنها به شبکه، با رسیدن نرخ هش به قله تاریخی جدید، بیش از پیش نمایان است. بااینحال، شرایط در رسته سرمایهگذاران متفاوت است و اعتماد به بازار، حداقل در کوتاه مدت، کاهش یافته و حجم نقلوانتقالات صرافیها شروع به رکود کرده است.

در هفته ۳۷ از هفتهنامه تحلیل آنچین گلسنود، قصد داریم به موضوعات زیر بپردازیم:

- نرخ هش فاصله بسیار اندکی با قله تاریخی خود دارد؛ پدیدهای که نشاندهنده تداوم سرمایهگذاری و اعتماد ماینرها به شبکه بیت کوین، آن هم با وجود کم شدن درآمدشان، دارد.

- تعاملات سرمایهگذاران با صرافیها در حال کاهش است، به طوریکه حجم نقلوانتقالات مربوط به این پلتفرمها، خبر از کاهش تمایل افراد به ترید و سرمایهگذاری میدهد.

- ETF های بیت کوین و اتریوم روزهایی با خروج سرمایه را سپری میکنند، گرچه تمایل سرمایهگذاران به ETF های بیت کوین، از نظر مقیاس و اندازه به مراتب بزرگتر از اتریوم است.

ماینرها

ماینرها همچنان مشارکتکنندگان اصلی شبکه بیت کوین و تنها منبع خلق کوین جدید هستند. ماینرها قدرت هش لازم برای کشف بلاک معتبر بعدی را ارائه داده و به صورت خودکار هم پاداش خود را به شکل کوین تازه ضرب شده و کارمزد تراکنشهای جای گرفته در آن بلاک، دریافت میکنند.

این باعث میشود که صنعت ماینینگ بیت کوین به صنعتی چالشبرانگیز تبدیل شود، چرا که فعالان آن نه روی هزینههای انرژی کنترلی دارند و نه میزان درآمد خود (قیمت بیت کوین).

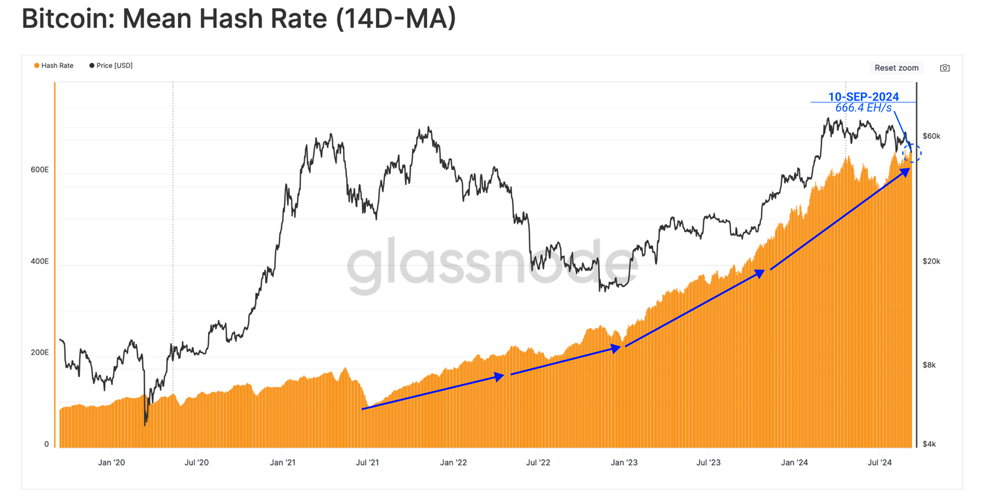

با وجود این وضعیت دشوار و پر فرازونشیب، ماینرهای بیت کوین به خرید و گسترش تعداد ASIC های خود ادامه داده و باعث شدند که نرخ هش شبکه (میانگین ۱۴ روزه) موج افزایشی جدیدی را آغاز کرده و حالا به ۶۶۶٫۴ اگزاهش/ثانیه برسد؛ یعنی ۱٪ کمتر از قله تاریخی خود.

میانگین نرخ هش (میانگین ۱۴ روزه)

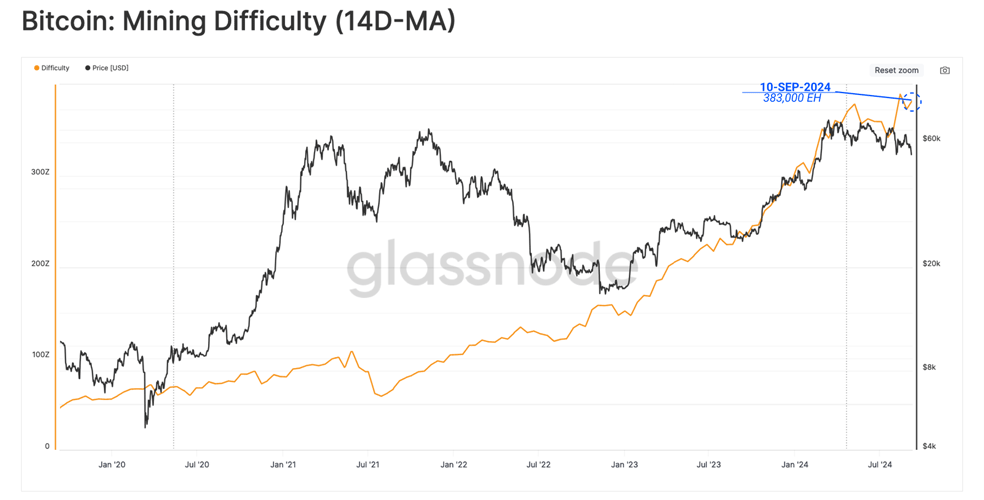

با افزایش نرخ هش، سختی شبکه هم بیشتر شده و یافتن بلاک جدید به انرژی و قدرت پردازشی بیشتری هم نیاز پیدا میکند. همانطور که در مقاله «بیت کوین چیست» هم توضیح دادیم، شبکه این رمزارز هر ۲ هفته به طور خودکار و متناسب با فراز و فرود نرخ هش، سختی شبکه را تنظیم میکند.

در حال حاضر، میانگین تعداد هش لازم برای استخراج یک بلاک حوالی ۳۳۸ هزار اگزاهش است. در تمام عمر بیت کوین، این دومین مقدار ثبت شده برای سختی شبکه است و به خوبی ادامه روند رشد صنعت ماینینگ را نشان میدهد.

سختی شبکه (میانگین ۱۴ روزه)

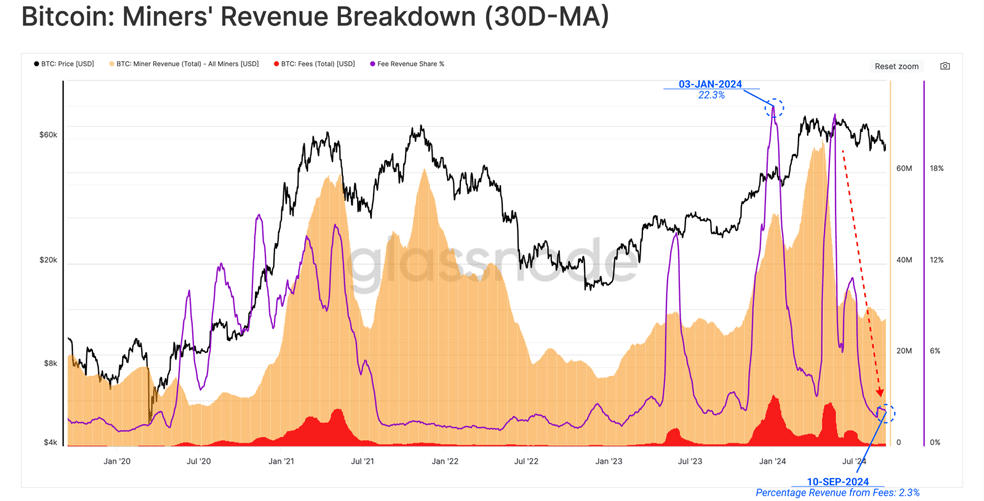

بااینوجود، از زمان ثبت قله تاریخی قیمت در مارس امسال، درآمد ماینرها کاهشی محسوس را تجربه کرده است. البته بخش بزرگی از این درآمد به خاطر کاهش کارمزد تراکنشهای شبکه است. این وضعیت ناشی از کاهش نقلوانتقالات پولی و همچنین کاهش کارمزد تراکنشهای مرتبط با پروتکل رونز و کتیبهها است.

بااینحال، به دلیل باقی ماندن قیمت بیت کوین در بالای سطح ۵۵ هزار دلار و فاصله ۲۲ درصدی از قله تاریخی، درآمد ماینرها از پاداش بلاک نسبتاً بالا است.

- درآمد از پاداش بلاک: ۸۲۴ میلیون دلار

- درآمد از کارمزد تراکنشها: ۲۰ میلیون دلار

تفکیک درآمد ماینرها (میانگین ۳۰ روزه)

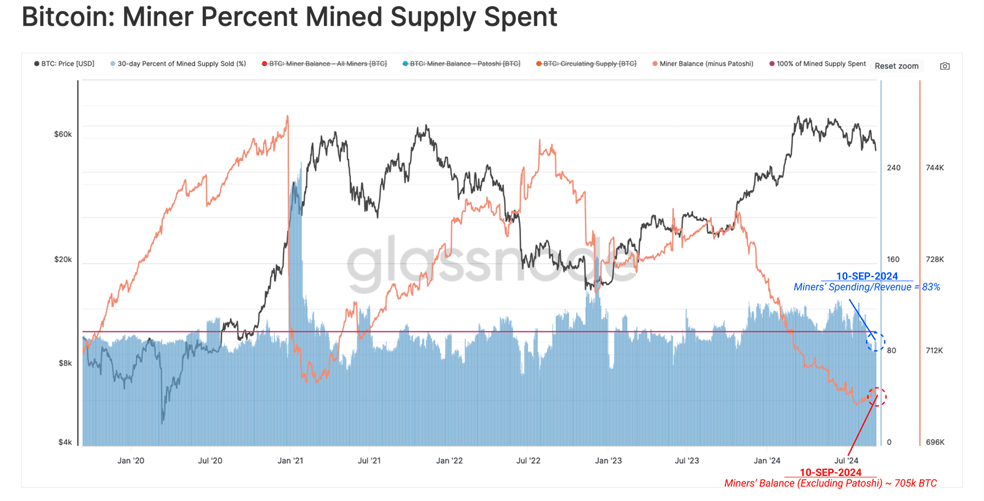

با کاهش درآمد، میتوان انتظار درجاتی از فشار مالی روی فعالان این بازار را داشته باشیم. میتوانیم نسبت موجودی استخراج شده و عرضه شده را در یک بازه ۳۰ روزه اندازه بگیریم تا این فرضیه را بهتر بررسی کنیم.

- معامله بیشاز ۳۰۰ کوین دیگر

- دریافت وام و اعتبار معاملاتی

- سرعت بالا در تکمیل سفارشات

- باتهای معاملهگر متنوع

- پشتیبانی ۲۴ ساعته

به خاطر ماهیت رقابتی و هزینهبر صنعت ماینینگ، ماینرها معمولاً بخش بزرگی از کوینهای استخراج شده خود را برای پوشش هزینههای جاری در بازار عرضه میکنند. نکته جالب توجه اینجاست که ماینرها به تازگی تغییر رویکرد داده و به جای عرضه کل موجودی استخراج شده، بخشی از کوینهای ارزشمند خود را در خزانه حفظ میکنند.

این نشاندهنده تحول جالبی است؛ چرا که ماینرها معمولاً رفتاری چرخهای دارند و در طول ریزشها فروشنده و در صعودها هودلر هستند. این افزایش نرخ هش و سختی نشاندهنده افزایش هزینههای جاری برای تولید BTC است؛ چیزی که در نهایت روی سودآوری فعالان شبکه در آینده تأثیر منفی خواهد گذاشت.

درصد عرضه کوینهای استخراج شده توسط ماینرها

توافقات بیرمق

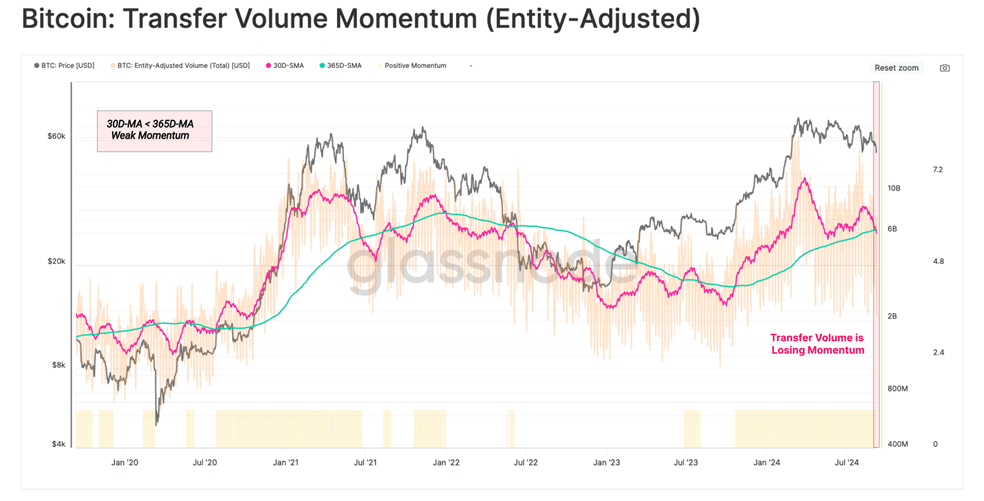

اندازه حجم نقلوانتقالات آنچین هم سنجشگری جالب برای وضعیت پذیرش و سلامت شبکه است. با فیلتر کردن حجم نقلوانتقالات شخصی، میبینیم که شبکه بیت کوین هم اکنون روزانه ۶٫۲ میلیارد دلار ثروت را جابجا میکند.

البته حجم توافقات شبکه در حال ریزش و بازگشت به سمت میانگین سالانه است و این یعنی کاربری شبکه دوباره در حال کاهش است. به طور کلی، این یک پدیده منفی و به قول معروف «بیریش (Bearish)» است.

مومنتوم حجم نقلوانتقالات (تعدیل شده با اشخاص)

کاهش تمایل به ترید

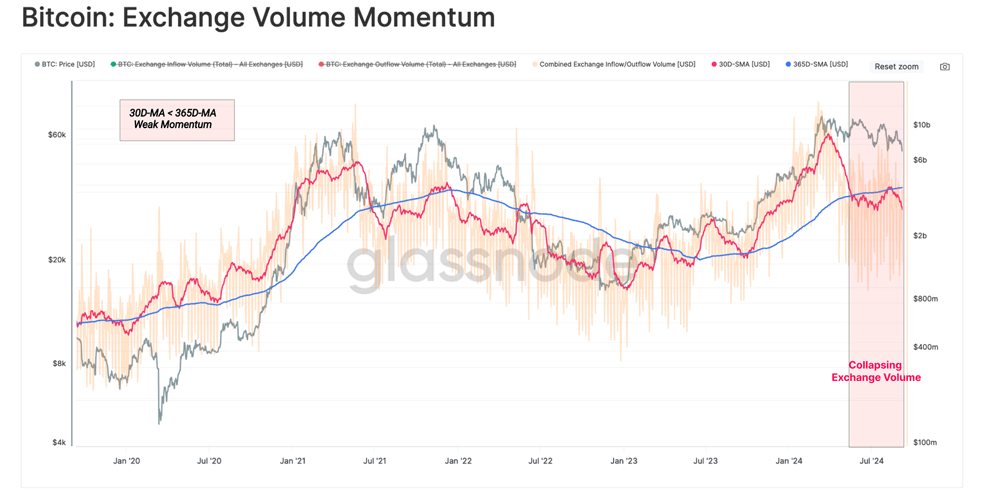

در بازار رو به تکامل بیت کوین، صرافیهای متمرکز به اصلیترین محل برای سفتهبازی و کشف قیمت تبدیل شدهاند. ازاینرو، میتوانیم حجم نقلوانتقالات آنچین این پلتفرمها را به عنوان نمایانگر فعالیت سرمایهگذاران و تمایل به ترید آنها در نظر بگیریم.

با بکارگیری ساختار۳۰ و ۳۶۵ روزه برای مومنتوم ورود و خروج سرمایه صرافیها، به وضوح میبینیم که میانگین ماهانه به زیر نسخه سالانه کشیده شده است. این مهر تأییدی بر کاهش تقاضای سرمایهگذاران و انگیزه کم برای معامله در قیمتهای کنونی است.

مومنتوم حجم صرافیها

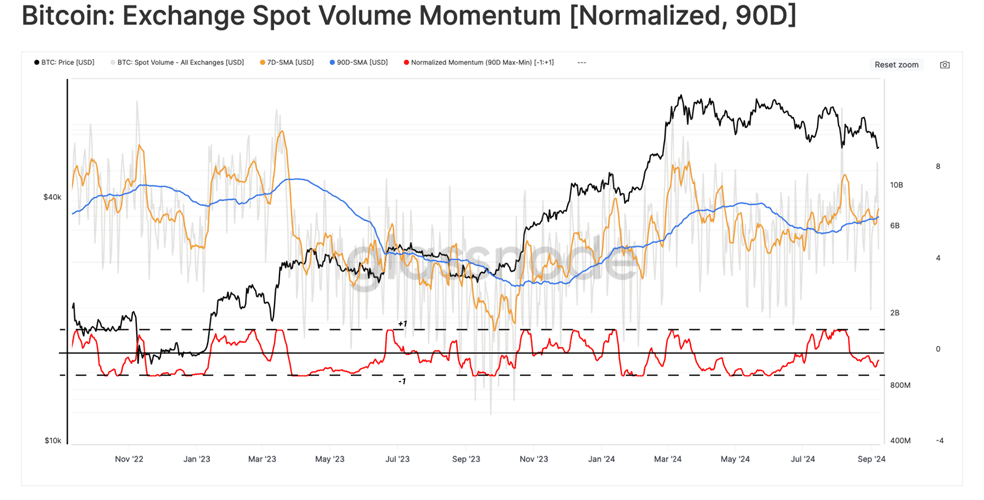

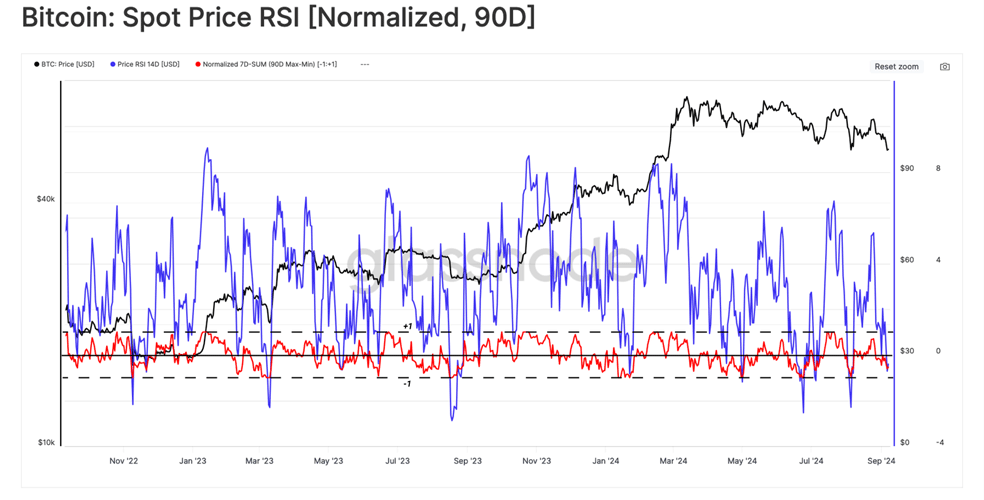

در ادامه نگاهی به حجم معاملات نقدی در صرافیها میندازیم. در اینجا یک اسکالِر MinMax ۹۰ روزه بکار میگیریم که مقادیر یک دوره زمانی را در بازه ۱+ تا ۱- نرمالیزه کرده و به نمایش میگذارد.

با اینکار به یافته مشابهی میرسیم، چراکه مومنتوم حجم معاملات نقدی در حال رکود است. این پدیده هم بار دیگر فرضیه رکود معاملات و تمایل به ترید در سه ماهه گذشته را تأیید میکند.

مومنتوم حجم معاملات نقدی صرافی (نرمالیزه شده، ۹۰ روزه)

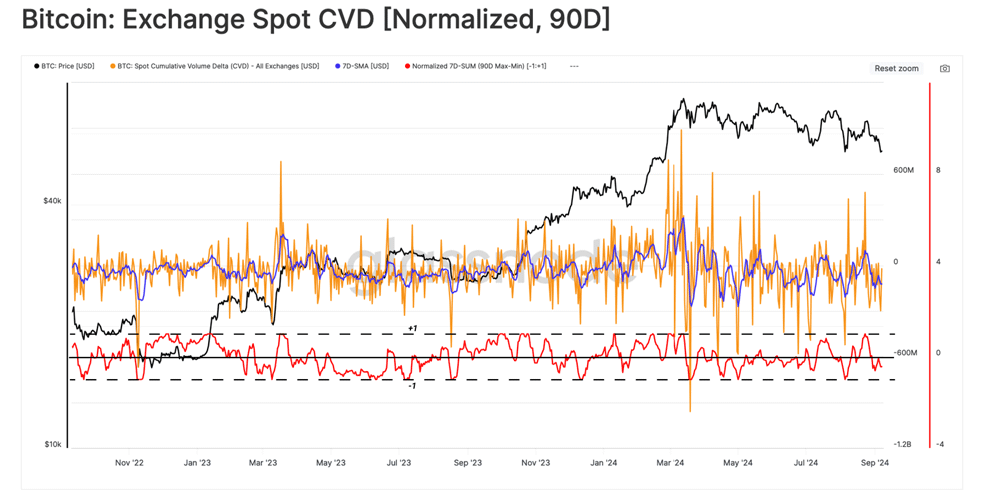

شاخص CVD هم میتواند تعادل بین فشار خرید و فروش بازار نقدی را با تقریب و دقت خوبی اندازهگیری کند. با بکارگیری رویکردی مشابه، میبینیم که فشار فروش سرمایهگذاران در طول ۹۰ روز گذشته افزایش یافته و یکی از دلایل ریزشهای اخیر بوده است.

شاخص CVD نقدی صرافی (نرمالیزه شده، ۹۰ روزه)

در آخر، میتوانیم مومنتوم رفتار قیمت بیت کوین را ارزیابی کنیم. در اینجا میتوانیم بلاتکلیفی و تردید سرمایهگذاران را ببینیم؛ چرا که در طول ماه آگوست مکرراً این شاخص بین محدوده منفی و مثبت جابجا شده است. این در مقایسه با دو شاخص قبلی، جو منفی ماههای قبل را نشان میدهد.

شاخص RSI نقدی (نرمالیزه شده، ۹۰ روزه)

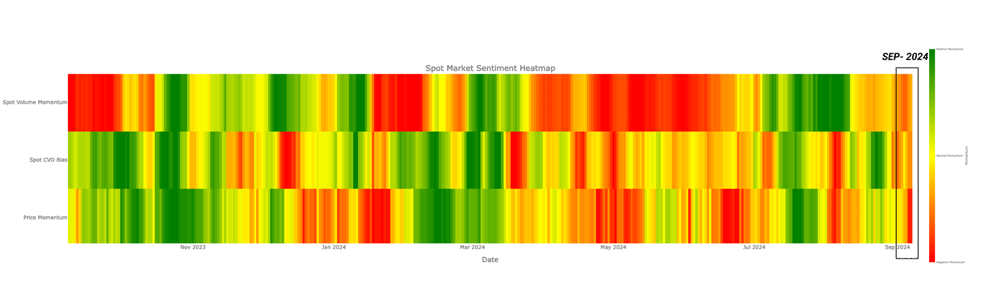

با ترکیب تحولات MinMax حجم معاملات، CVD و رفتار قیمت بیت کوین، میتوانیم هیت مپی برای جو روانی بازار ایجاد کنیم که بین مقادیر ۱+ و ۱- نوسان میکند. در ادامه چارچوبی برای این هیت مپ آوردهایم:

- 🟢 مقادیر نزدیک به ۱ نشاندهنده ریسک بالاست

- 🟡 مقادیر نزدیک ۰ نشاندهنده ریسک متعادل است

- 🔴 مقادیر نزدیک ۱ – نشاندهنده ریسک کم است

همه اندیکاتورها نشاندهنده آن است که بازار در مقایسه با ۹۰ روز گذشته، در حال ورود به محدوده کم ریسک است. این همگرایی در میان اندیکاتورهای بازار نقدی بررسی شده، به معنای کاهش حجم فروش (مومنتوم حجم معاملات نقدی)، همزمان با ریزش ملایم قیمت (CVD کمتر از ۰) است. چنین ساختاری میتواند نسبت به فشارهای جدید حساس باشد و در نهایت به هر سمت بریک-اوت کند.

هیت مپ بازار

ETF ها

ETF های اتریوم هم چندین ماه بعد از بیت کوین، به بازار آمریکا معرفی شدند. این دو نقش اولین ورودیهای کریپتویی به بازار سنتی آمریکا را داشته و حالا تمامی شرکت ها و بانکهای آمریکایی به خرید این رمزارزها دسترسی دارند.

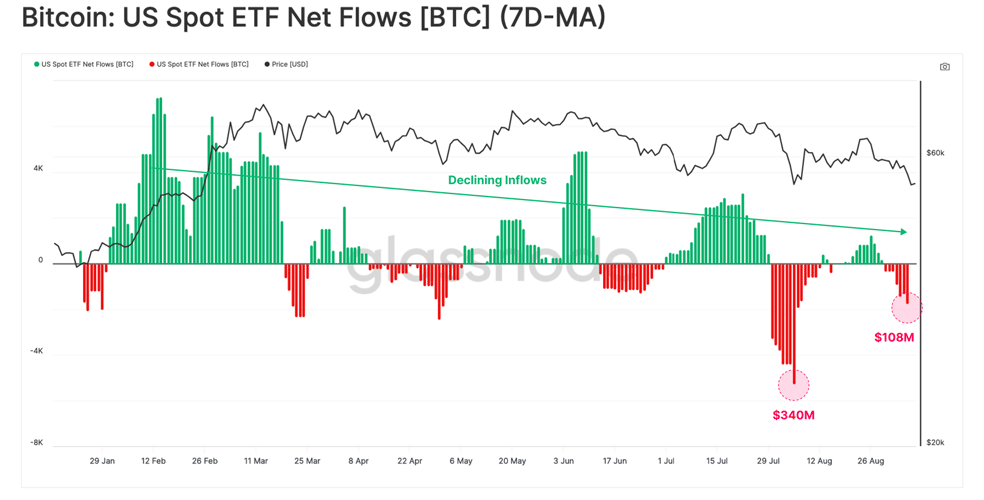

با نگاهی به ETF های بیت کوین میتوانیم ببینیم که جریان سرمایه دلاری از آگوست ۲۰۲۴ شروع به کاهش کرده و حالا هم شاهد خروج هفتهای ۱۰۷ میلیون دلار سرمایه از این صندوقها هستیم.

جریان سرمایه ETF های نقدی بیت کوین (میانگین ۷ روزه)

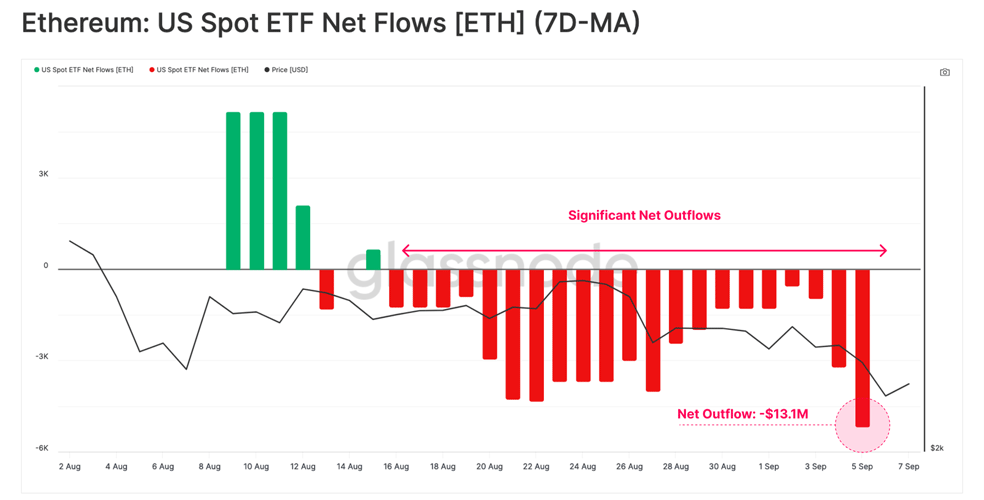

اما تقاضا برای ETF های اتریوم نسبتاً کمرمق بوده و خروج سرمایه شدیدتری را هم تجربه کرده است. البته این پدیده بیشتر به خاطر خروج سرمایه از صندوق ETHE گریاسکیل بوده که با تقاضای متعادل از سوی دیگر صندوقها همراه نشده است.

- معامله بیشاز ۳۰۰ کوین دیگر

- دریافت وام و اعتبار معاملاتی

- سرعت بالا در تکمیل سفارشات

- باتهای معاملهگر متنوع

- پشتیبانی ۲۴ ساعته

در مجموع، ETF های اتریوم ۱۳٫۱ میلیون دلار خروج سرمایه را تجربه کردهاند. همین امر به خوبی نشاندهنده عدم تعادل بین تقاضا برای بیت کوین و اتریوم را، حداقل در وضعیت کنونی بازار، نشان میدهد.

جریان سرمایه ETF های نقدی اتریوم (میانگین ۷ روزه)

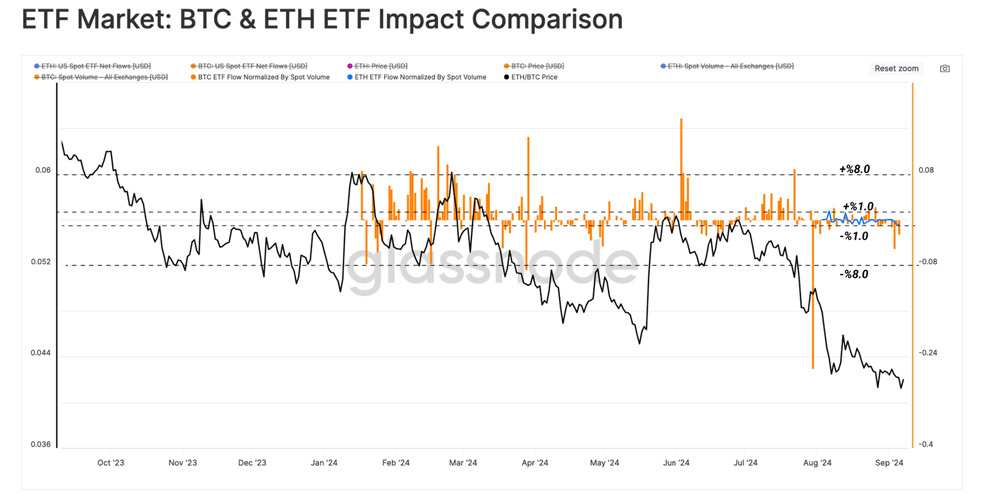

برای اندازهگیری تأثیر ETF ها در بازارهای بیت کوین و اتریوم، حجم جریان سرمایه ETF ها را با حجم معاملات نقدی نظیر آن نرمالیزه کردیم. این نسبت به ما اجازه میدهد که اهمیت و وزن ETF ها در هر بازار را مقایسه کنیم.

همانطور که در نمودار زیر هم نشان داده شده، تأثیر نسبی ETF ها در بازار اتریوم با محدوده + و – ۱ درصد از حجم معاملات نقدی برابری میکند، درحالیکه این مقدار برای بیت کوین + و – ۸ درصد است. این به ما میگوید که با وجود نرمالیزه کردن، تمایل برای ETF های بیت کوین به مراتب بزرگتر از اتریوم است.

مقایسه تأثیر ETF ها روی بیت کوین و اتریوم

جمع بندی نهایی

ماینرها نمایشی کمنظیر از ایمان خود به بیت کوین را نشان دادهاند. به طوریکه نرخ هش با وجود کاهش درآمد به قله تاریخی خود نزدیک شده است. البته از آنجاییکه ماینرها رفتاری چرخهای دارند و در روند نزولی فروشنده و در گاوبازیهای بازار هودلر هستند، درجاتی از فشار فروش را در ریزشهای اخیر از آنها دیدهایم.

در کنار این، تعاملات سرمایهگذاران با صرافیها هم کم و کمتر شده و این از کاهش حجم نقل و انتقالات صرافیها مشهود است. این وضعیت در حوزه موسسات مالی هم دیده میشود، به طوریکه هر دو گروه ETF های بیت کوین و اتریوم خروج سرمایه را تجربه کردهاند.

سلام لطفا سوئیس چیز رو هم قرار بدید این رمز ارز فوق العاده است.