در بازارهای مالی، تریدر و سرمایهگذار به سبک و استراتژی بخصوص خود عمل میکند. برای ساخت این روشها، الگوها، اندیکاتورها و ابزارهای تحلیل مختلفی ایجاد شده که یکی از آنها الگوی فنجان و دسته (Cup and Handle) است. این الگو به دلیل شکل منحصر بهفرد آن که شبیه به یک فنجان با دسته است، به این نام خوانده میشود.

الگوی فنجان و دسته معمولاً در بازارهای صعودی ظاهر میشود و نشاندهنده ادامه روند صعودی است. با این حال، در برخی موارد، این الگو میتواند به عنوان الگویی بازگشتی نیز عمل کند. به همین خاطر، تشخیص درست این الگو میتواند به معاملهگران کمک کند تا نقاط ورود و خروج مناسبی را در بازار شناسایی کنند.

در ادامه این مقاله، با نحوه تشخیص و استفاده از الگوی فنجان و دسته آشنا خواهیم شد و هرآنچه که شما باید درباره این ابزار تکنیکالی بدانید را به طور کامل تشریح خواهیم کرد.

الگوی فنجان و دسته چیست؟

الگوی کاپ (Cup Pattern) یا همان الگوی فنجان و دسته، یکی از الگوهای کلاسیک در تحلیل تکنیکال است. این الگو زمانی شکل میگیرد که قیمت یک دارایی (معمولاً) پس از روندی صعودی، دچار اصلاح قیمت شده و پس از طی دورهای نزولی، مجدداً به سمت بالا حرکت میکند.

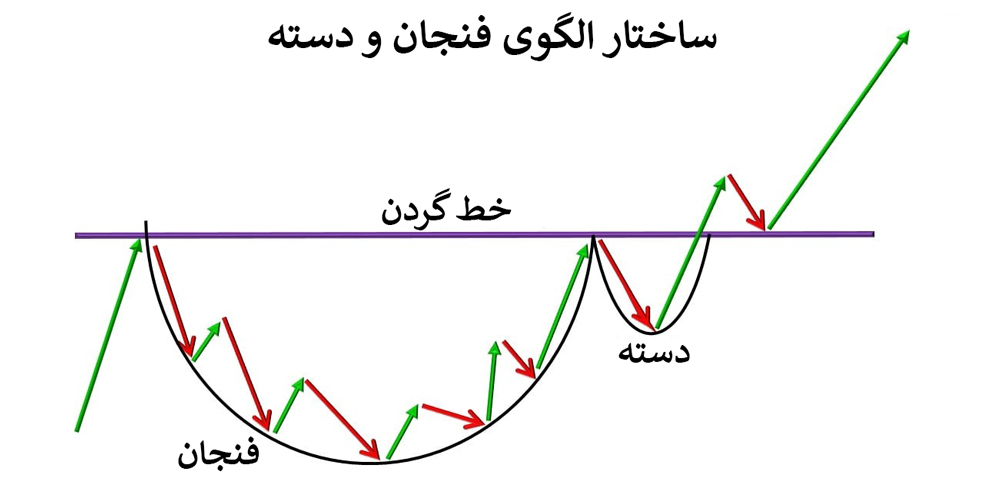

شکل این الگو از دو بخش اصلی تشکیل شده است: فنجان و دسته.

- بخش فنجان: شبیه به حرف «U» است؛ چیزی که نشاندهنده افت قیمت و سپس بازگشت آن به سطح قبلیست.

- بخش دسته: پس از تکمیل فنجان، قیمت وارد دوره تثبیت میشود که به آن دسته میگوییم. این دوره اصلاح قیمت، معمولاً حجم معاملات پایینتری نسبت به دوره فنجان دارد.

زمانی که قیمت از سطح مقاومتی دسته عبور کند، احتمال شروع روندی صعودی جدید افزایش مییابد. در واقع، الگوی فنجان و دسته سیگنالی صعودی است که برای تشخیص نقطه ورود مناسب به ترید استفاده میشود.

مخترع الگوی فنجان چه کسی است؟

الگوی فنجان و دسته اولین بار در سال ۱۹۸۸ توسط ویلیام اونیل (William O’Neil)، تحلیلگر تکنیکال و موسس مجله اینوستورز بیزینِس دِیلی (Investor’s Business Daily)، در کتاب «چگونه در بورس پولدار شویم» (How to Make Money in Stocks) معرفی شد.

اونیل در این کتاب، بهطور دقیق به بررسی ویژگیهای این الگو و نحوه استفاده از آن در ترید پرداخت. او همچنین در مقالات متعددی در مجله خود، جزئیات فنی بیشتری را درباره این الگو ارائه کرد و آن را بهعنوان یکی از قدرتمندترین ابزارهای تحلیل تکنیکال کلاسیک مطرح کرد.

از زمان معرفی این الگو توسط اونیل، الگوی فنجان و دسته به یکی از پرکاربردترین ابزارهای تحلیل تکنیکال در میان معاملهگران تبدیل شده است. بسیاری از تحلیلگران تکنیکال در کنار سایر ابزارها و شاخصهای تکنیکی از این پترن برای شناسایی سیگنالهای معاملاتی و تصمیمگیری در مورد نقاط ورود و خروج از بازار استفاده میکنند.

کاربرد الگوی کاپ اند هندل برای بازار صعودی است یا نزولی؟

الگوی کاپ اند هندل در اصل الگویی ادامهدهنده صعودی است. این بدان معناست که این الگو معمولاً در روندهای صعودی ظاهر میشود و سیگنالی مبنی بر ادامه روند صعودی قبلی است.

وقتی در روندی صعودی، بازار دچار اصلاح یا حرکت نزولی موقتی میشود، ممکن است الگوی فنجان و دسته شکل بگیرد. این الگو نشان میدهد که پس از دورهای استراحت و تثبیت قیمت، احتمالاً خریداران دوباره وارد بازار خواهند شد و قیمت را به سمت بالا هدایت خواهند کرد.

بااینحال، در برخی موارد خاص ممکن است بهعنوان الگویی بازگشتی (ریورسال) نیز عمل کند. این اتفاق زمانی میافتد که روند نزولی بلندمدتی در حال شکلگیری باشد و الگوی فنجان و دسته در انتهای این روند ظاهر شود. در چنین شرایطی، این الگو میتواند پایان روند نزولی و آغاز روند صعودی جدیدی را نشان دهد.

بنابراین، اگرچه کاربرد اصلی الگوی فنجان و دسته در بازارهای صعودی است، اما تحت شرایط خاص، این الگو میتواند در بازارهای نزولی نیز دیده شود.

الگوی کاپ و دسته چه شکلی است؟

همانطور که تا به اینجای مقاله تشریح کردیم، شکل کلاسیک الگوی فنجان و دسته از دو بخش اصلی تشکیل شده است:

فنجان (Cup)

- شبیه به حرف انگلیسی «U» است؛ یعنی نمودار قیمت یک منحنی ایجاد کرده است.

- نشاندهنده یک روند نزولی موقت و سپس صعود تدریجی قیمت تا سطح قبلی است.

- عمق فنجان معمولاً بین یکسوم تا دوسوم روند صعودی قبلی است.

- فنجانهای کمعمق یا خیلی عمیق، سیگنالهای ضعیفتری هستند.

- حجم معاملات در طول تشکیل فنجان به تدریج کاهش مییابد.

دسته (Handle)

- یک اصلاح قیمت کوچک بعد از تشکیل فنجان است.

- شبیه به پرچم (Flag) یا گُوه (Wedge) کوچک رو به پایین است.

- حجم معاملات در طول تشکیل دسته نسبتاً پایین است.

- ریزش قیمت در دسته معمولاً کمتر از یکسوم ارتفاع فنجان است.

الگوی کاپ و هندل زمانی کامل میشود که قیمت بتواند از سطح مقاومتی بالای دسته عبور کند؛ سطحی که به آن خط گردن (Neckline) میگویند. شکست این خط گردن به همراه افزایش حجم معاملات، سیگنال مناسبی برای ورود به پوزیشن خرید است.

بسته به تایم فریم نمودار، مدت زمان تشکیل الگوی فنجان و دسته میتواند از چند ساعت تا چند ماه متغیر باشد. بدیهی است که همانند سایر الگوهای تکنیکالی، هر چه بازه زمانی بیشتر باشد، اعتبار این الگو نیز بیشتر خواهد بود.

نحوه تشخیص الگوی فنجان و دسته عادی و معکوس در نمودار

تشخیص الگوی فنجان و دسته به خاطر شکل منحصر بهفردی که دارد، ممکن است اندکی دشوار باشد. برای اینکه بتوانیم نسخه عادی و معکوس این الگو را صحیح تشخیص دهیم، باید سه مرحله زیر را طی کنیم.

تشکیل فنجان

- ابتدا یک روند صعودی مشخص و قابلتوجه را شناسایی کنید.

- سپس اصلاحی نزولی با شیب ملایم را که به اندازه یکسوم تا دوسوم از لگ صعودی قبلی باشد، پیدا کنید.

- در انتهای اصلاح نزولی، دوره تثبیت قیمت با نوسانات کم را مشاهده خواهید کرد که کف فنجان است.

- در ضمن بهتر است که حجم معاملات در طول تشکیل فنجان، کاهش یابد.

تشکیل دسته

- پس از شناسایی الگوی فنجان، به دنبال اصلاح نزولی دیگری با شیب ملایم بگردید.

- عمق این اصلاح معمولاً کمتر از یکسوم ارتفاع فنجان است.

- حجم معاملات در طول تشکیل دسته هم نسبتاً پایین باقی میماند.

شکست خط گردن

- پس از تکمیل دسته، قیمت شروع به حرکت به سمت بالا میکند.

- زمانی که قیمت بتواند از سطح مقاومتی بالای دسته (خط گردن) عبور کند، الگو تأیید شده است.

- شکست خط گردن باید با افزایش قابل توجه حجم معاملات همراه باشد.

تشخیص الگوی کاپ وارونه هم مراحل بالا را دارد، با این تفاوت که شکل فنجان و دسته برعکس و رو به پایین است. برای شناسایی این الگو به نکات زیر توجه کنید:

- به جای روند صعودی، باید روندی نزولی داشته باشید.

- اصلاح نمودار و تشکیل منحنی فنجان در این الگو صعودی است.

- دسته به جای حرکت رو به پایین، رو به بالا حرکت میکند.

- شکست خط گردن به معنای عبور قیمت از سطح حمایتی پایین دسته و تداوم ریزش نمودار است.

بهطورکلی، حجم معاملات در هر الگویی به تأیید و افزایش احتمال موفقیت آن کمک میکند. همچنین، استفاده از سایر ابزارهای تحلیل تکنیکال مانند اندیکاتورها و سطوح حمایت و مقاومت در کنار این پترن، میتواند دقت سیگنال خرید و فروش را افزایش دهد.

الگوی فنجان و دسته چه محدودیتهایی دارد؟

علیرغم محبوبیت و کارایی الگوی فنجان و دسته، حتی این الگو هم مثل سایر ابزارهای تحلیل تکنیکال، محدودیتها و نقاط ضعفی دارد. در ادامه به سه مورد از مهمترین محدودیتهای این الگو میپردازیم.

تاثیرگذاری روند کلی بازار

یکی از مهمترین عواملی که میتواند بر موفقیت الگوی فنجان و دسته تأثیر بگذارد، روند کلی بازار است. اگر بازار در یک روند نزولی قوی باشد، احتمال ناموفق بودن این الگو افزایش مییابد. در مقابل، در بازارهای صعودی قوی، احتمال موفقیت این الگو بیشتر است (برای نسخه استاندارد).

بنابراین، معاملهگران باید دائماً روند کلی بازار را زیر نظر داشته باشند و از ترید بر خلاف روند غالب بپرهیزند. استفاده از ابزارهایی مانند خطوط روند، میانگینهای متحرک و همچنین مفهوم پرایس اکشن میتواند به درک بهتر روند کلی بازار کمک کند.

احتمال خطا در بازارهای کم نوسان

الگوی فنجان و دسته در بازارهایی که نوسانات قیمتی زیادی دارند، عملکرد بهتری دارد. در بازارهای کم نوسان یا راکد، ممکن است سیگنالهای نادرستی توسط این الگو ایجاد شود.

در چنین شرایطی، معاملهگران باید محتاطتر عمل کنند و از سایر ابزارهای تحلیلی برای تأیید سیگنالهای معاملاتی استفاده کنند. همچنین، تنظیم حد ضرر (Stop Loss) و حد سود (Take profit) مناسب، میتواند ریسک معاملات را کاهش دهد.

تاثیرگذاری حجم معاملات کل بازار

حجم معاملات یکی از عوامل کلیدی در تأیید سیگنالهای الگوی فنجان و دسته است. با این حال، گاهی اوقات به دلیل تأثیرگذاری حجم معاملات کل بازار، ممکن است تشخیص سیگنالهای خرید و فروش دشوار باشد.

به عنوان مثال، در شرایطی که حجم معاملات کل بازار به دلایلی مانند تعطیلات یا رویدادهای خاص کاهش یافته، ممکن است پرایس اکشن سهمی خاص هم تحت تأثیر قرار گیرد. در چنین شرایطی، اتکا به حجم معاملات میتواند گمراهکننده باشد.

معاملهگران باید حجم معاملات را در کنار سایر عوامل تکنیکی و بنیادی تحلیل کنند و از نگاه تکبعدی به این مسئله پرهیز کنند. استفاده از اندیکاتورهای حجمی مانند OBV و VWAP نیز میتواند در این راه مفید باشد.

آموزش نحوه معامله با الگوی کاپ و دسته

پس از شناسایی الگوی فنجان و دسته در نمودار قیمت، نوبت به اجرای استراتژی میرسد. این مرحله به مراتب مهمتر از تشخیص الگو است؛ چرا که اگر نتوانید نقطه ورود و مدیریت ترید درستی نداشته باشید، نمیتوانید سود چندانی از این الگو بگیرید. در این بخش، مراحل اصلی ترید با استفاده از این الگو را بررسی میکنیم.

گام اول: تعیین نقطه ورود

- پس از تکمیل الگوی کاپ و هندل، منتظر شکست خط گردن بمانید.

- بهترین نقطه ورود، کمی بالاتر از خط گردن و بعد از تأیید شکست آن است.

- حجم معاملات هنگام شکست خط گردن باید افزایش قابل توجهی داشته باشد تا بریک-اوت معتبر باشد.

گام دوم: تعیین حد ضرر

- قطعاً برای مدیریت ریسک باید حد ضرر را در سطحی مناسب قرار دهید.

- حد ضرر معمولاً کمی پایینتر از کف دسته قرار میگیرد.

- اگر قیمت به زیر این سطح برگردد، به احتمال زیاد الگو نقض شده و باید از معامله خارج شوید.

گام سوم: تعیین حد سود

- برای تعیین حد سود، ارتفاع فنجان را از نقطه شکست خط گردن اندازهگیری کنید.

- این اندازه را به نقطه شکست اضافه کنید تا حد سود بالقوه (احتمالی) به دست آید.

- با رسیدن قیمت به این هدف، میتوانید سود خود را به طور کامل یا جزئی برداشت کنید.

- البته تعیین حد سود به استراتژی شما هم بستگی دارد؛ مثلاً در پرایس اکشن، گرفتن سودی دو برابر مقدار حد ضرر کاملاً ایدهآل است.

گام چهارم: مدیریت ریسک و پوزیشن

- همواره از قواعد مدیریت ریسک و سرمایه پیروی کنید.

- حجم پوزیشن خود را متناسب با ریسک و سرمایه خود تعیین کنید (نباید بیشتر از ۲٪ کل سرمایه شما باشد).

- در صورت تغییر شرایط بازار یا نقض الگو، آمادگی خروج زودهنگام از معامله را داشته باشید.

تمرین و انجام بکتست، به بهبود بهرهوری این استراتژی و افزایش سود و کاهش ضرر کمک زیادی میکند. همانطور که پیشتر هم گفتیم، ابزارها و روشهای تحلیلی دیگر هم میتوانند مکمل این الگو باشند.

مثالهایی از الگوی فنجان و دسته در بازار ارز دیجیتال و بورس

در این بخش، چند نمونه واقعی از الگوی فنجان و دسته را در بازارهای مختلف بررسی میکنیم تا درک بهتری از نحوه عملکرد این الگو در عمل داشته باشیم.

مثال اول: بیتکوین (BTC)

در نمودار روزانه بیت کوین، میتوان الگوی فنجان و دستهای را در بازه زمانی نوامبر ۲۰۱۸ تا می ۲۰۱۹ مشاهده کرد. این الگو بعد از روند نزولی سهمگین سال ۲۰۱۸ شکل گرفت و برخلاف معمول، الگویی بازگشتی بود که منجر به اتمام روند نزولی شد.

پس از عبور نمودار قیمت از خط گردن این الگو، روند صعودی قدرتمندی آغاز شد که منجر به رشد بیش از ۱۴۰ درصدی قیمت بیت کوین شد. همانطور که در تصویر هم مشاهده میکنید، الگوهای فنجان و دسته چندان شکل بینقصی ندارند. بنابراین در هنگام تشخیص آنها بهتر است کمی منعطف برخورد کنید.

مثال دوم: سهام شرکت اپل (AAPL)

در نمودار قیمت روزانه AAPL هم میتوان الگوی ادامهدهنده کاپ و هندل را مشاهده کرد. این الگو با اینکه دوره تثبیت (کف فنجان) اندکی داشته، ولی در نهایت توانسته روند صعودی بسیار قدرتمندی را به مدت حدود ۱۰ ماه آغاز کند.

همانطور که در تصویر مشاهده میکنید، نمودار قیمت در محدوده خطر گردن الگو با مقاومتهایی روبرو شده است. همین امر به وضوح به ما میگوید که برای افزایش موفقیت در معاملات مبتنی بر این الگو، باید منتظر شکست خط گردن و تأیید آن باشیم.

مثال سوم: طلا

سیر تشکیل الگوی فنجان در نمودار قیمت طلا، از آپریل ۲۰۱۸ تا مارس ۲۰۱۹ به طول انجامید. این فرآیند طولانی، در روندی نسبتاً خنثی رخ داد و باعث شد که روند صعودی قدرتمندی ایجاد شود. نمودار قیمت بعد از شکست خط گردن در حوالی سطح ۱۳۲۰ دلار، روند صعودی قدرتمندی را آغاز کرد تا حوالی ۱۵۵۰ دلار صعود کرد.

در این مثال میبینیم که الگوی فنجان و دسته در روندی خنثی (تریدینگ رنج) رخ داده است. با اینکه احتمال موفقیت این الگو در این موقعیت کمتر است، ولی موفقیت آن باعث جهش تندی در نمودار شد.

این مثالها نشان میدهند که الگوی فنجان و دسته، میتواند در روند و تایم فریمهای مختلفی شکل بگیرد. بنابراین معاملهگران باید با دیدی باز به نمودار نگاه کنند و با تشخیص بهموقع و استفاده از استراتژی مناسب، از فرصتهای سودآور بازار بهره ببرند.

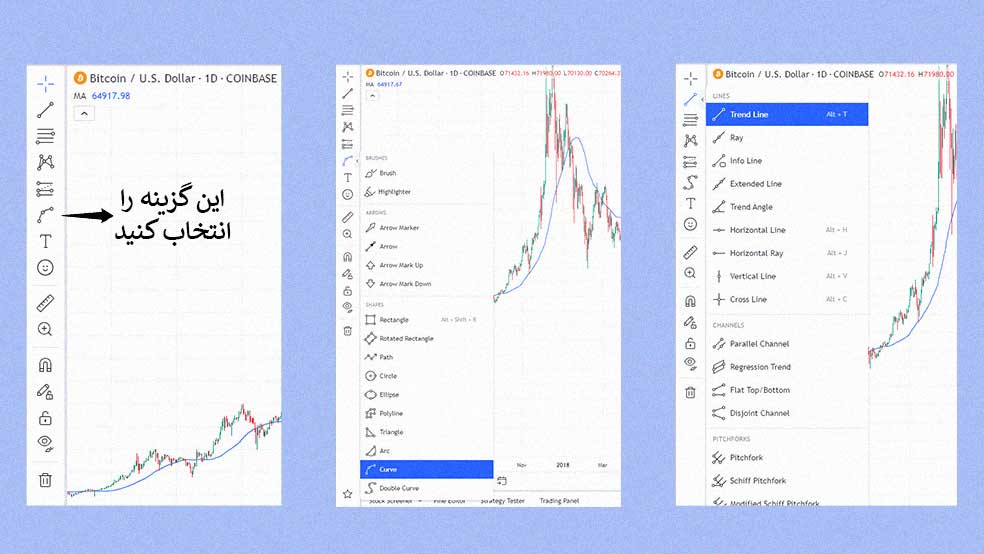

آموزش رسم الگوی فنجان و دسته در تریدینگ ویو

برای رسم الگوی فنجان و دسته، در ابتدا باید در منوی سمت چپ برنامه تریدینگ ویو، گزینه ششم را که در تصویر زیر هم مشخص کردهایم، برگزینید و سپس در منوی باز شده، گزینه «Curve» را انتخاب کنید تا ابزار رسم منحنی در اختیار شما قرار بگیرد.

این ابزار سه نقطه ابتدایی، میانی و انتهایی دارد که به کمک آن میتوانید منحنی را در جای درست الگوی کاپ قرار دهید. برای ترسیم دسته هم تنها کافی است به سراغ ابزار «Trend Line» بروید. همچنین برای ترسیم خط گردن هم در همین منو گزینه «Horizontal Line» یا همان «Trend Line» را انتخاب کنید و آن را به شک نقطه چین در آورد.

نکات مهم در مورد الگوی فنجان و دسته

این الگو به علت ساختار نسبتاً پیچیدهای که دارد، کمیابتر از سایر الگوهاست. شکل و ظاهر فنجان و دسته هم در بازار واقعی چندان ایدهآل نیست. به همین خاطر، برخی از نکات کلیدی را که در استفاده از الگوی فنجان و دسته باید مدنظر داشته باشید را آوردهایم.

- شکلگیری کامل الگوی فنجان و دسته میتواند زمانبر باشد، بنابراین صبر و انضباط ضروری است.

- منتظر تأیید سیگنال خرید باشید و از ورود زودهنگام به بازار خودداری کنید.

- حجم معاملات کم در زمان شکست، میتواند نشانهای از شکست کاذب باشد.

- تعیین حد ضرر و انتخاب محل درست آن، مهمترین بخش استفاده از این الگو، یا به طور کلی ترید در بازارهای مالی است.

- الگوی فنجان و دسته در تایمفریمهای مختلف ظاهر میشود. تایمفریم بالاتر (مانند هفتگی یا ماهانه) نسبت به تایم فریمهای پایینتر (مانند ساعتی) سیگنالهای معتبرتری ارائه میدهد.

- ترکیب الگوی کاپ و هندل با مضامین پرایس اکشن یا اندیکاتورها، به طرز قابل توجهی موفقیت را افزایش میدهد.

- هیچگاه بیشتر از ۲٪ سرمایه خود را در یک ترید (یا چند ترید همزمان) وارد نکنید و به هیچ عنوان حد ضرر خود را بزرگتر نکنید.

کلام آخر

معاملهگری در انواع بازارهای مالی، نیاز به توانایی کنترل احساسات و داشتن دیدی بیطرفانه و منطقی دارد. بااینحال، لازمه شناخت موقعیتهای خوب معاملاتی نیاز به شناخت الگوهای تکنیکالی دارد. یکی از همین الگوها که در این مقاله به تشریح کامل آن پرداختیم، الگوی فنجان و دسته است.

البته نباید فراموش کرد که هیچ ابزار یا استراتژی منفردی، نمیتواند بهتنهایی موفقیت در معاملات را تضمین نماید. الگوی کاپ و هندل نیز از این قاعده مستثنی نیست و باید در کنار سایر روشهای تحلیلی و با در نظر گرفتن مدیریت ریسک و سرمایه بهکار گرفته شود.

امید است این مقاله، گامی هرچند کوچک، در مسیر ارتقای دانش و بینش شما در حوزه تحلیل تکنیکال و معاملهگری بوده باشد. اگر سبک و استراتژی بخصوصی با الگوی Cup and Handle دارید که بتواند در بهبود راندمان تریدرها مفید باشد، یا اگر سوال بخصوصی در این باره دارید، میتوانید نظر و سوال خود را در زیر این مقاله مطرح کنید.

سوالات متداول

- چطور الگوی دسته و فنجان را شناسایی کنیم؟

ابتدا در روند به دنبال اصلاحی باشید که با دورهای تثبیت و ادامه تدریجی روند همراه باشد. با این حرکت الگوی فنجان تکمیل میشود. سپس به دنبال اصلاح کوچک دیگری باشید و منتظر باشید که خط گردن برای ادامه روند شکسته شود.

- علت تشکیل الگوی فنجان و دسته چیست؟

این الگو به خاطر ثبت سود معاملهگران در روند شکل میگیرد. در واقع تریدرها بعد از روندی نسبتاً طولانی، شروع به خروج میکنند و بعد از مدتی دوباره شروع به ورود میکنند در جهت روند میکنند. همین امر باعث میشود که الگوی فنجان و دسته از نوع ادامهدهنده باشد.

- اعتبار و درصد خطای الگوی کاپ و دسته چقدر است؟

در صورت حمایت الگو با حجم معاملات، میتوان انتظار درصد موفقیت ۶۰ تا ۷۰ درصدی را از این الگو داشت.