حالا که بیش از ۷ ماه از حرکت خنثی و افقی نمودار قیمت بیت کوین میگذرد، واگرایی قابل توجهی بین عرضه و تقاضا در بازار در حال وقوع است. با توجه به حجم معاملات کم آنچین و بازارهای فیوچرز و رفتار غالب هودلرها، انتظار افزایش شدید نوسانات در آینده نزدیک را داریم.

در هفته ۴۲ از هفتهنامه تحلیل آنچین بیت کوین وبسایت گلسنود، به موضوعات زیر خواهیم پرداخت:

- قدرت تقاضای بازار از زمان ثبت قله تاریخی در مارس، کاهشی قابل توجه داشته است؛ به طوریکه با حرکت خنثی نمودار قیمت، توجه سرمایهگذاران به بازار کمتر شده است.

- در سمت عرضه، کوینهای در دسترس هم کاهش محسوسی داشته است؛ به طوریکه چندین سنجشگر «موجودی فعال» به سطوح پایین خود رسیدهاند.

- دادههای گذشته نشان داده که کاهش عرضه و موجودی در دسترس بازار منجر به افزایش نوسانات شده است.

- این پدیده نشاندهنده ایجاد تعادلی بین ثروت در اختیار تقاضای جدید و هودلرها بوده و عمدتاً طول عمر زیادی هم ندارد.

تقاضایی که کمرمق است!

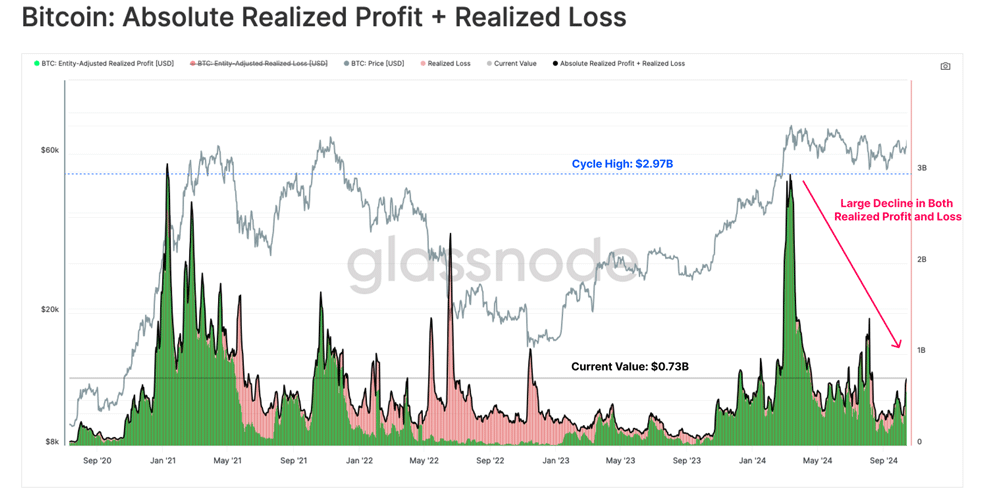

نرخ ورود سرمایه جدید از زمان رسیدن نمودار به قله تاریخی ۷۳ هزار دلار در مارس ۲۰۲۴، همچنان روندی کاهش داشته است. به دلیل ماهیت همتا به همتای شبکه بیت کوین، خریداران و فروشندگان به صورت یک به یک با هم تطبیق داده میشوند. بنابراین، اندازهگیری شاخصهای سود محقق شده یا زیان محقق شده میتوانند به عنوان نمایندهای برای سنجش میزان سرمایه جدید وارد یا خارج شده از شبکه عمل کنند.

با استفاده از این چارچوب، میتوانیم ببینیم که بازار بیت کوین در حال حاضر روزانه حدود ۰٫۷۳ میلیارد دلار سرمایه جدید وارد شبکه میکند. این رقم هرچند کم نیست، اما بهطور قابل توجهی کمتر از اوج ۲٫۹۷ میلیارد دلاری ثبت شده در مارس است.

قدر مطلق سود و زیاد محقق شده

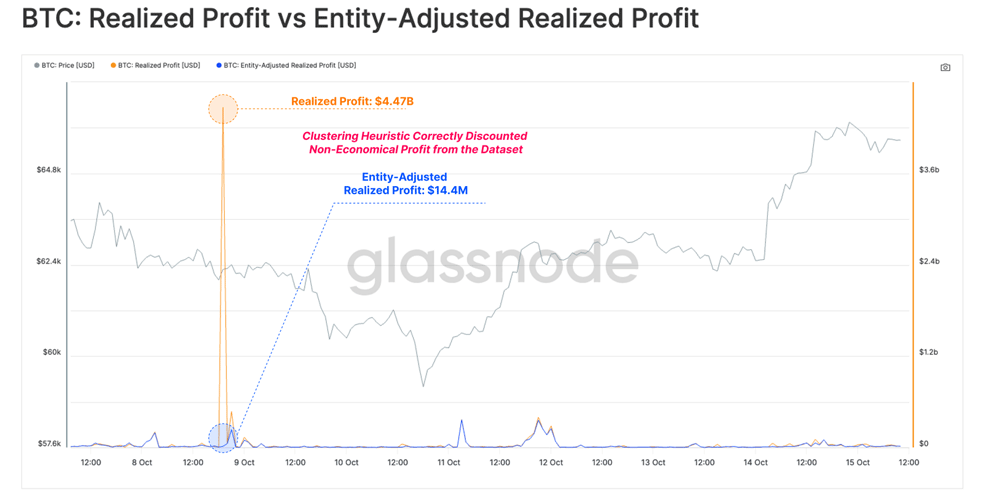

در نسخه خام و فیلترنشده این شاخص، میتوان یک جهش قابل توجه و جالب در سود محقق شده را در تاریخ ۸ اکتبر دید. با این حال، همین جهش در نسخه تعدیل شده با اشخاص معرفی شده توسط گلسنود، دیده نمیشود.

این افزایش سود به دلیل جابجاییهای داخلی بزرگ توسط کلاستر WBTC (رپد توکن) بود، زیرا ساختار مالکیت درون بلاک چینی آن توسط BitGo منتقل شد.

الگوریتمهای خوشهبندی اختصاصی گلسنود با موفقیت این تراکنش غیر اقتصادی را شناسایی کرده و به درستی آن را از مجموعه دادههای خالص حذف کردند. این موضوع به خوبی مزایای فیلتر تعدیل براساس اشخاص را برای دادههای تراکنشهای آنچین نشان میدهد.

مقایسه شاخص سود محقق شده و نسخه تعدیل شده آن

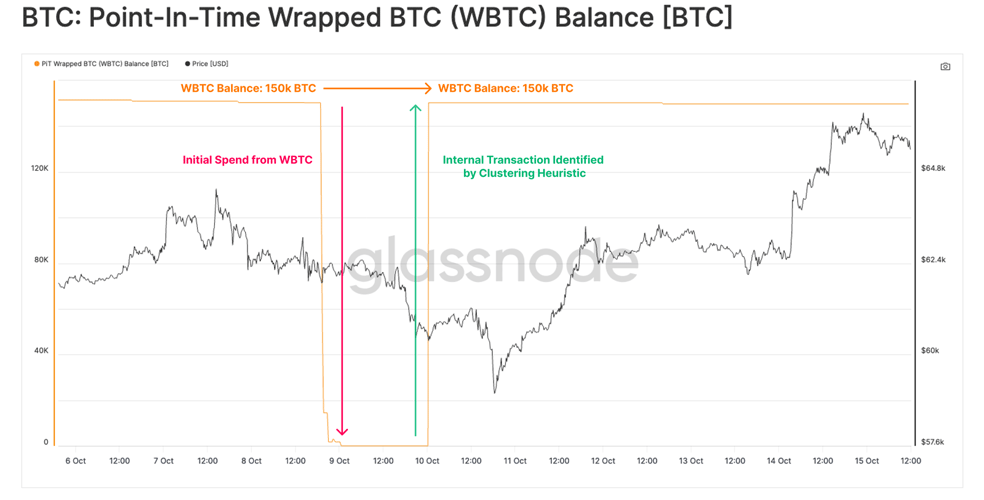

نسخه نقطهدرزمان شاخص موجودی WBTC یک شاخص صرفاً افزایشی را نشان میدهد که تاریخچه آن تغییرناپذیر بوده و در حین ثبت نقطه داده، وضعیت کلاسترها را ثبت میکند.

از این منظر، میتوانیم کاهش اولیه در موجودی WBTC را در زمان وقوع و سپس بازگشت آن به سطح قبلی را ببینیم، زیرا الگوریتم خوشهبندی خودکار گلسنود، این انتقال را به درستی به عنوان جابجاییهای داخلی طبقهبندی کرد.

موجودی نقطهدرزمان رپد بیت کوین (WBTC)

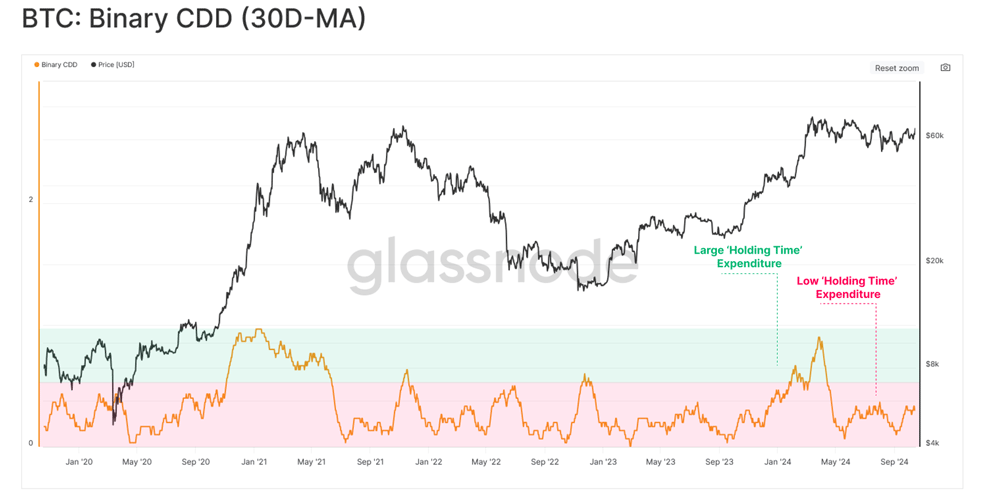

با بازگشت به ارزیابی سمت تقاضا، میتوانیم از شاخص CDD دودویی به عنوان سنجشگری دیگر برای فشار تقاضا استفاده کنیم. این شاخص میزان «زمان نگهداری» در بازار را ردیابی میکند، یعنی زمانی که هولدرهای قدیمی حجمهای بزرگی را معامله میکنند را پایش میکنند (چیزی که با ورود خریداران جدید متعادل میشود).

- معامله بیشاز ۳۰۰ کوین دیگر

- دریافت وام و اعتبار معاملاتی

- سرعت بالا در تکمیل سفارشات

- باتهای معاملهگر متنوع

- پشتیبانی ۲۴ ساعته

حالا میتوانیم حجم نسبتاً کمی از تخریب روز کوین را مشاهده کنیم، چیزی که نشان میدهد سرمایهگذاران بلندمدت در محدوده قیمتی فعلی نسبتاً غیرفعال باقی ماندهاند.

معیارهای ما برای شدت قدرت تقاضا، نشان میدهند که توجه سرمایهگذاران و ورود تقاضای جدید در این محدوده قیمت نسبتاً کم بوده و تا به اینجای سال میلاد، موج دوم قابل توجهی دیده نشده است.

شاخص CDD دودویی (میانگین ۳۰ روزه)

موجودی بیت کوین کمیاب شده!

پس از اینکه وجود یک سمت تقاضای تا حدی کمرونق را تأیید کردیم، عاقلانه است که نیروی مقابل آن، یعنی سمت عرضه و موجودی را بررسی کنیم. در اینجا، ما «موجودی» را به عنوان حجم کوینهایی که مشارکتکنندگان بازار مایل به خرج کردن و معامله با آنها هستند، در نظر میگیریم.

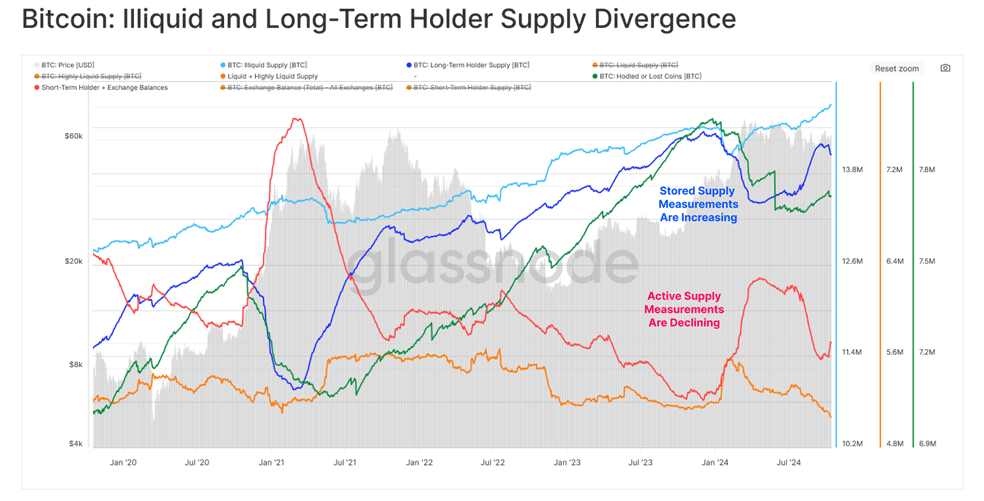

نمودار زیر چندین معیار از «موجودی در دسترس» را نشان میدهد، از جمله موجودی هولدرهای کوتاه مدت و موجودی شدیداً نقد (Highly Liquid). در ادامه این موارد را با شاخصهای «موجودی ذخیرهشده یا انباشتهشده» مانند موجودی هولدرهای بلندمدت یا موجودی گاو صندوقی (Vaulted) مقایسه میکنیم.

با این کار میتوانیم افزایش چندین ماهای در شاخصهای «موجودی ذخیرهشده» ببینیم که ترجیح به هودلینگ در میان هولدرهای موجود را نشان میدهد. این امر به کاهش متعاقب در شاخصهای «موجودی فعال» منجر شده که نشان میدهد کوینهای کمتری در محدوده قیمتی فعلی آماده معامله هستند.

واگرایی موجودی غیر جاری و موجودی هولدرهای بلند مدت

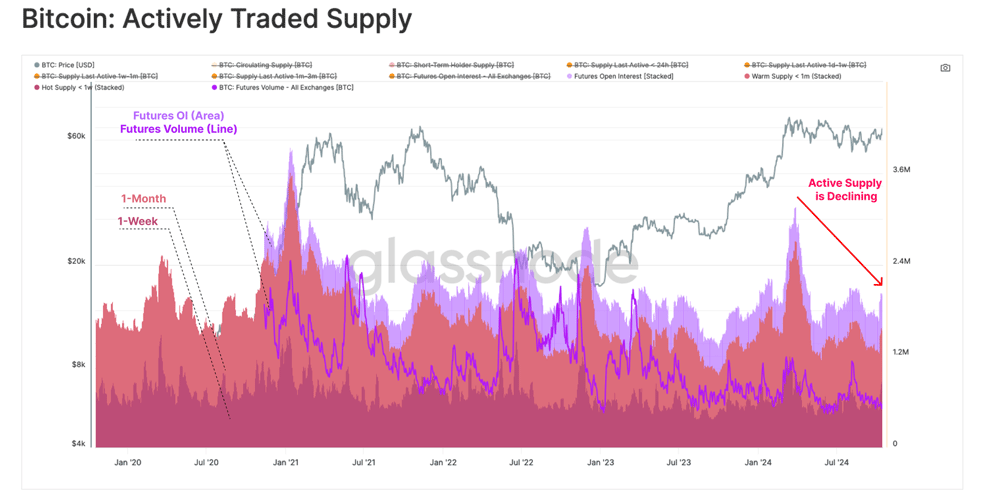

حالا میتوانیم جزئیات بیشتری به معیارهای «عرضه در دسترس» خود اضافه کنیم. مثلا میتوانیم گروه «موجودی گرم» را ارزیابی کنیم که با استفاده از شاخصههای «سن کوین» موجودی را سنجیده و بهطور مشخص بر کوینهایی تمرکز میکند که در ماه گذشته جابهجا شدهاند.

با مطالعه طبقهبندی هولدرهای بلندمدت و هولدرهای کوتاهمدت، تأیید کردیم که احتمال خرج کردن بهشدت با مدت زمانی که کوین نگه داشته شده، مرتبط است. بنابراین، «موجودی گرم» زیرمجموعه مؤثری از کوینها را شامل میشود که میتوانیم بهطور منطقی انتظار جابجاییشان را داشته باشیم.

همچنین میتوانیم حجم معاملات باز و حجم معاملات تکمیل شده در بازارهای آتی را بهعنوان شکلی از «در دسترس بودن موجودی» در بازارهای مشتقه در نظر گرفته و انتظار داشته باشیم که بهطور فعال معامله شوند.

در مجموع، این سنجشگر موجودی فعال از زمان ثبت قله تاریخی در ماه مارس نصف شده است. این پدیده به وضوح نشان میدهد که حجم پایین معاملات آنچین و کاهش فعالیت در بازارهای آتی بر کاهش تمایل به ترید و سفتهبازی سرمایهگذاران دلالت دارد.

موجودی فعال برای ترید

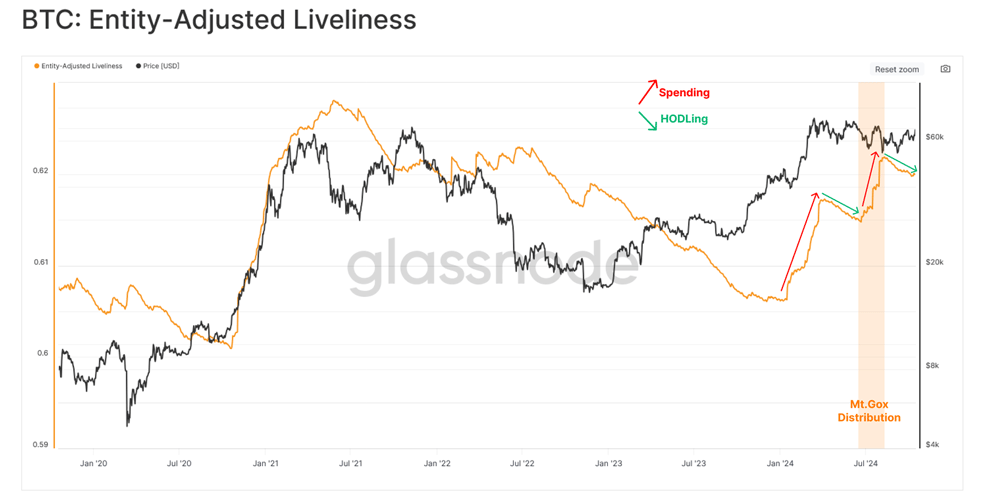

شاخص Liveliness یک ابزار جذاب و کاربردی است که تعادل همیشگی بین تخریب روز کوین (خرج کردن) و خلق روز کوین (هودلینگ) را ارزیابی میکند. با این شاخص، افزایش قابل توجهی در خرج کردن را بین ماههای جولای و آگوست مشاهده میکنیم؛ پدیدهای که شامل بازتوزیع کوینهای Mt Gox به طلبکاران هم میشود.

شاخص Liveliness در حال حاضر در یک روند نزولی پایدار قرار دارد، که ترجیح قوی مشارکتکنندگان بازار برای HODL کردن موجودی خود را نشان میدهد و این امر شاخصهای موجودی در دسترس ما را بیشتر محدود میکند.

شاخص Livelines تعدیل شده با اشخاص

سرمایهگذاران بین چرخهای

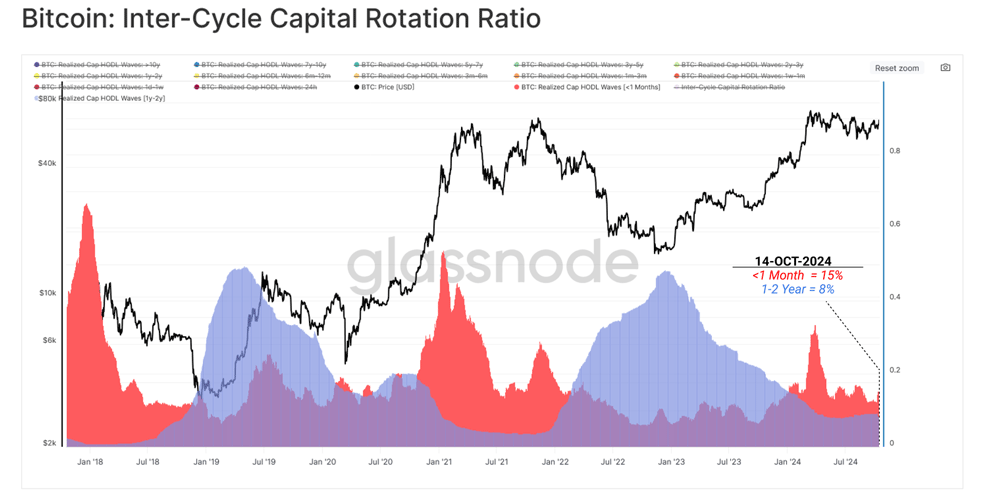

حالا که هر دو سمت تقاضای در حال کاهش و موجودی در حال محدود شدن را تجزیه و تحلیل کردهایم، میتوانیم این ارزیابی را با بررسی نسبت ثروتی که توسط این دو گروه نگهداری میشود، تقویت کنیم. ما رفتار این گروهها را تحت چارچوب زیر در نظر میگیریم.

- اندیکاتور کوتاهمدت [کمتر از ۱ ماه] 🔴 سرمایه محقق شده یا ثروتی که در ۳۰ روز گذشته منتقل شده است. این گروه بهطور نزدیکی با تقاضا مرتبط است، از جمله سرمایهگذاران جدیدی که سرمایه تازهای را وارد بازار میکنند.

- اندیکاتور بلندمدت [۱ تا ۲ سال] 🔵 این بخش از موجودی در مرحله شکلگیری کف بازار نزولی به اوج میرسد. این گروه نشاندهنده سرمایهگذاران بلندمدت و بیتوجه به قیمتی هستند که در طول بازار خرسی خرید و انباشت کردهاند.

با مقایسه مستقیم ثروت خریداران با اعتقاد هودلرها، متوجه حضور پررنگ اما رو به کاهش تقاضای جدید میشویم. تقاضای جدید هم اکنون بهطور قابل توجهی بالاتر از بازار نزولی ۲۰۲۲ است، اما با اوجهای ماه مارس فاصله بسیار زیادی دارد.

هنوز افزایش شدید و پایداری در تقاضای جدید که معمولاً با اوجهای چرخهای همراه است، ندیدهایم. به همین ترتیب، هنوز افزایش فشار هودلینگ را که معمولاً در طول بازارهای نزولی عمیق مشاهده شده، تجربه نکردهایم.

این وضعیت، بازار فعلی را در یک دوره تعادل نسبتاً منحصربهفرد قرار میدهد که تقریباً نقطه میانی بین دو افراط چرخهای است.

نسبت چرخش سرمایه بین چرخهای

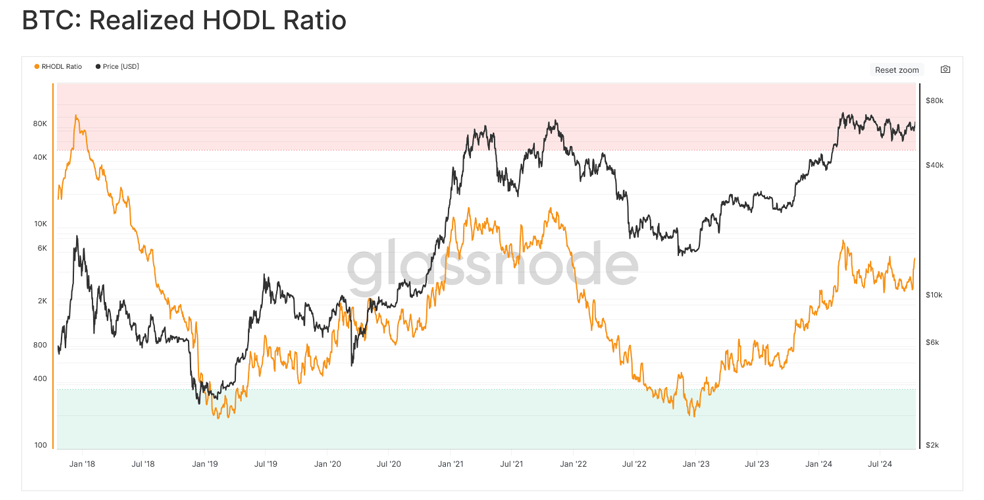

حالا میتوانیم این تعادل ثروت را با استفاده از نسبت هودل محقق شده بیشتر بررسی کنیم. نقطه میانی ذکر شده در بالا، در اینجا هم منعکس شده است، بهطوری که RHODL بالا نشاندهنده حضور سرمایهگذاران جدید است اما هنوز به اوجی نرسیده که با اشباع تقاضا همخوانی داشته باشد.

نسبت هودل محقق شده (RHODL)

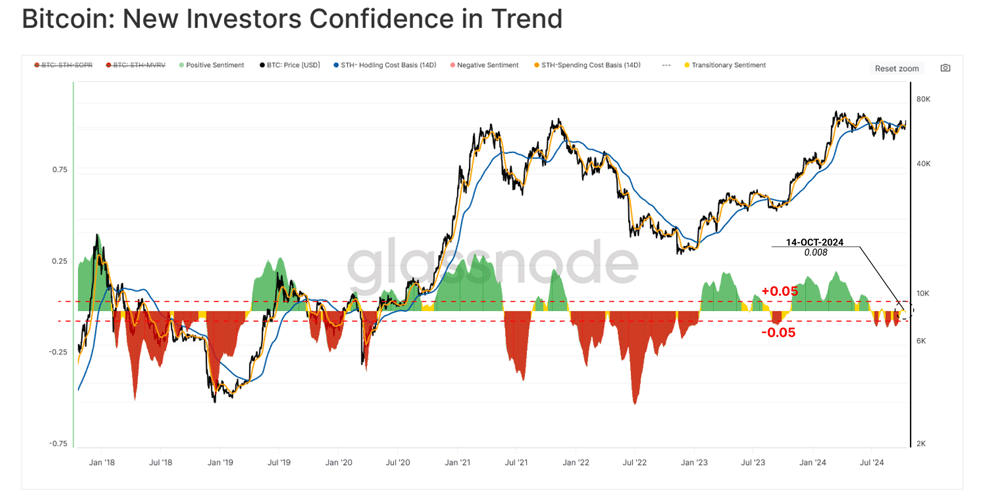

اعتماد سرمایهگذاران جدید به روند بازار نیز در محدوده خنثی باقی مانده که نشان میدهد قیمت عرضه خریداران جدید تفاوت چشمگیری با قیمت خرید اولیه ندارد.

با وجود احساسات تا حدی منفی در شرایط پرتلاطم اخیر بازار، سطح اعتماد سرمایهگذاران جدید بهطور قابل توجهی بالاتر از بازارهای ۲۰-۲۰۱۹ و ۲۰۲۱ است.

اعتماد سرمایهگذاران جدید به روند

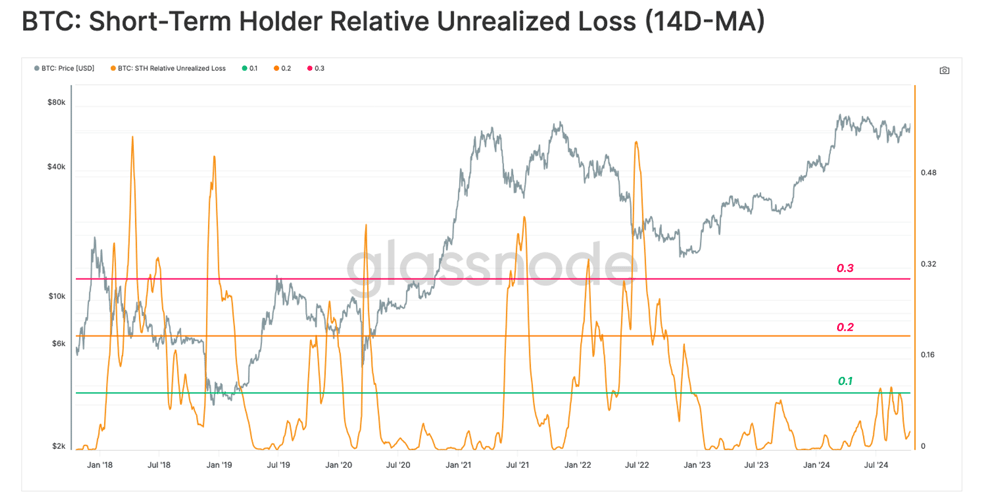

کمبود ضرر محقق نشده سرمایهگذاران جدید هم این استحکام را نشان داده و تأکید میکند که هنوز کاهش چشمگیری در سودآوری سرمایهگذاران ندیدهایم. این به ما میگوید که فشار مالی و ترس محدودی توسط هولدرهای بیت کوین تجربه شده، اما شدت آن به حدی نیست که مشابه با روندهای نزولی عمیق باشد.

ضرر محقق نشده نسبی هولدرهای کوتاه مدت (میانگین ۱۴ روزه)

جمع بندی نهایی

واگرایی قابل توجهی بین نیروهای عرضه و تقاضا در حال رشد است. قدرت تقاضای بازار از زمان ثبت قله تاریخی جدید کاهش یافته، درحالیکه چندین سنجشگر خبر از کاهش و محدودیت «موجودی فعال» میدهد. با توجه به رویدادهای گذشته، کاهش موجودی بیت کوین در دفعات گذشته، منجر به تشدید نوسانات قیمت شده است.