بازار بیت کوین این روزها دوره رکود خود را تجربه میکند، به طوریکه عرضه و تقاضا رمق چندانی ندارند. کپ محقق شده بازار با سکون خود، حداقل مقدار ورود و خروج سرمایه به بازار را نشان میدهد و این یعنی بازار به حالت سکون وارد شده، اما نوساناتی شدید در راه است.

در هفته ۳۸ از تحلیلنامه آنچین گلسنود، به موضوعات زیر خواهیم پرداخت:

- تقاضای بازار ارز دیجیتال همچنان کمرمق است و اندازه سرمایه خروجی و ورودی کوچک باقی مانده است.

- هودلینگ، اصلیترین رفتار سرمایهگذاران در این روزهاست، به طوریکهه حجم موجودی قابل عرضه در بازار در حال کاهش و کوینها اغلب در ولتها خفته و در حال تبدیل شدن به هولدر بلند مدت هستند.

- رفتار قیمت در طول ۶ ماه گذشته، کمجان و راکد بوده و باعث شده که نسبت ریسک فروشنده به سطوح پایین رسیده و نوسان شدید آینده را نشان دهد.

کمرمقی تقاضای بازار

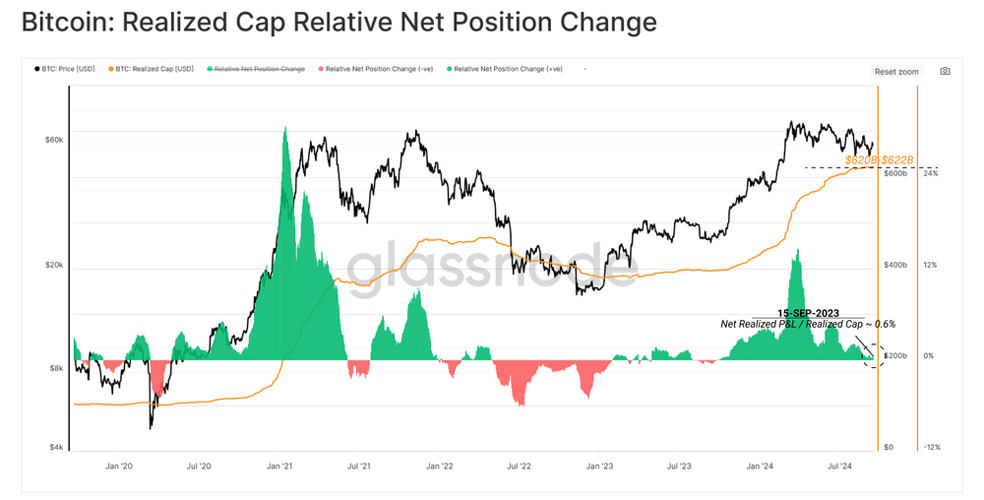

کپ محققشده، یک شاخص پایهای است که ارزیابی جریان خالص سرمایه ورودی و خروجی به شبکه بیت کوین را ارائه میدهد.

با توجه به اینکه بازار در شش ماه گذشته در یک روند نزولی اما محدود به دامنه خاصی معامله شده است، هم جریان ورودی و هم جریان خروجی سرمایه به حالت توقف رسیدهاند. کپ محقق شده در دو ماه گذشته به اوج خود رسیده و در سطح ۶۲۲ میلیارد دلار ثابت مانده است. این امر نشان میدهد که اکثر سکههایی که در حال معامله هستند، در نزدیکی قیمت اولیه خرید خود معامله میشوند.

تغییر وضعیت نسبی کپ محقق شده

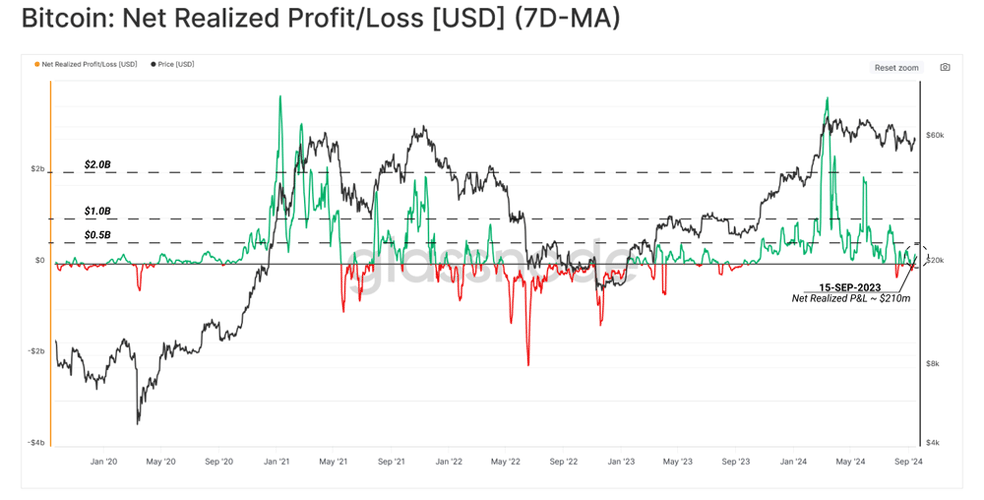

با ارزیابی شاخص سود/زیان محقق شده خالص، میتوانیم مشتق اول سرمایه محقق شده، یعنی تغییر روزانه در جریانهای سرمایه درون بلاک چینی بیت کوین را مشاهده کنیم. هنگامی که این شاخص مثبت است، نشاندهنده خلق خالص سرمایه (کوینهایی که با سود معامله میشوند) است و زمانی که منفی باشد، تخریب سرمایه (کوینهایی که با ضرر جابجا میشوند) را نشان میدهد.

در حال حاضر، میتوانیم مشاهده کنیم که نیروهای سود و زیان تقریباً برابر هستند، که منجر به رکود جریان خالص و نوسان عمومی حول مرز صفر میشود. این امر به درجهای از تعادل که در بازار ایجاد شده اشاره دارد و شباهتهایی با دوره آگوست تا سپتامبر ۲۰۲۳ دارد.

سود/ضرر محقق شده خالص (میانگین ۷ روزه)

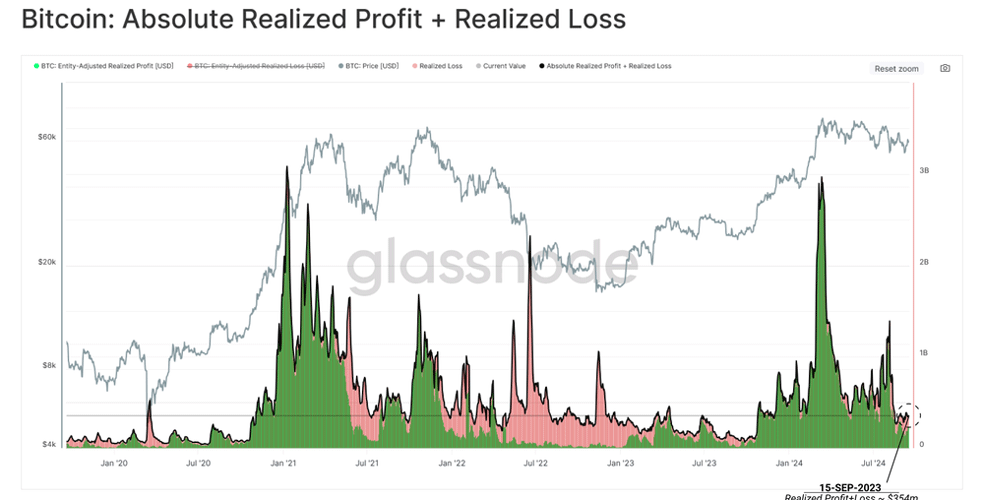

میتوانیم سود و زیان محقق شده را به عنوان معیاری برای سنجش سرمایه اضافی مورد نیاز فروشنده برای جدا شدن از کوین خود، در نظر بگیریم. بنابراین با این چارچوب، میتوانیم با بررسی تمایل فروشنده به معامله با قیمتی بالاتر (سود) یا پایینتر (زیان) از قیمت خرید، از این شاخص به عنوان معیاری برای ارزیابی تقاضای بازار استفاده کنیم.

قدر مطلق سود، به اضافه زیان محقق شده از زمان قله تاریخی ماه مارس، به طور قابل توجهی کاهش یافته که نشان میدهد فشار خرید کلی در محدوده قیمت فعلی کاهش یافته است.

قدر مطلق سود محقق شده + ضرر محقق شده

محدودیت عرضه بازار

پس از ارزیابی طرف تقاضای بازار، منطقی است که شاخصهای طرف عرضه را نیز بررسی کنیم تا تحلیلی جامع از دو نیروی متضاد بازار ارائه دهیم.

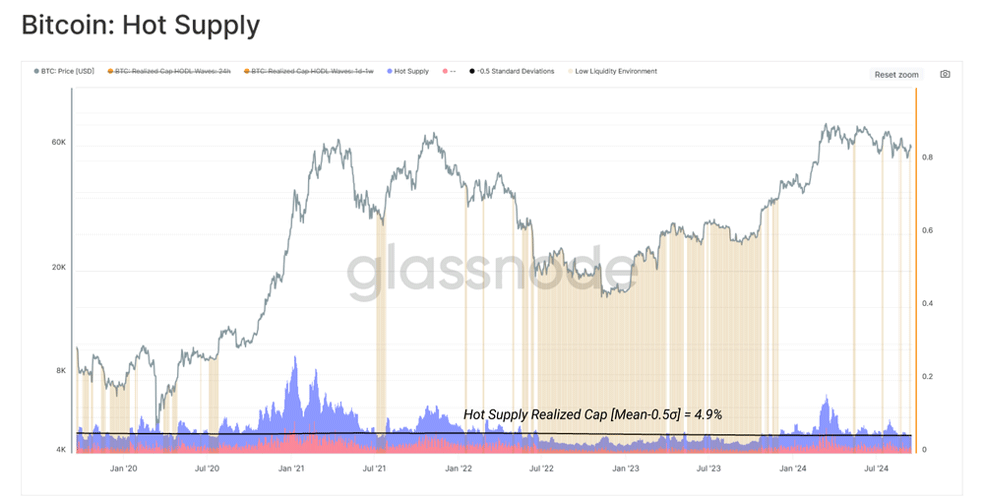

شاخص «موجودی داغ» یکی از شاخصهایی است که میتوانیم برای تخمین کوینهای آماده برای معامله و جابجایی استفاده کنیم. این حجم موجودی نشاندهنده ثروتی است که در کوینهای با عمر یک هفته یا کمتر نگهداری میشود. با تکیه بر این فرض که مدت زمان کوتاه نگهداری در بازار احتمال معامله مجدد کوین را افزایش میدهد، ما این گروه سنی متمایز را یکی از آمادهترین گروهها در پاسخ به نوسانات بازار در نظر میگیریم.

ثروت فعلی که توسط کوینهایی با عمر کمتر از یک هفته نگهداری میشود، به محدوده نقدینگی رسیده و تنها ۴٫۷٪ از کل ثروت شبکه را تشکیل میدهد. این امر نشاندهنده محدود شدن مداوم طرف عرضه است، زیرا اکثریت قریب به اتفاق کوینها دارای عمری بیش از یک هفته هستند.

موجودی داغ

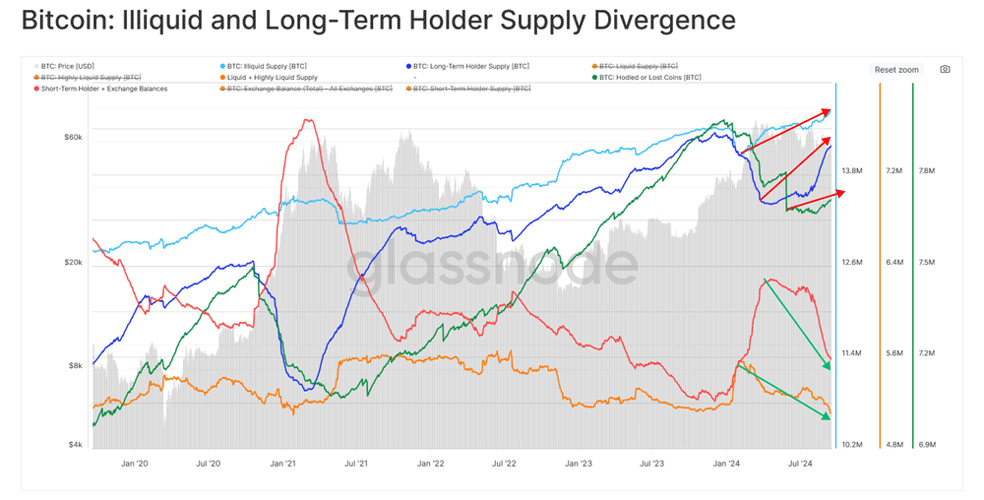

وضعیت مشابهی را از طریق نمودار واگراییهای عرضه مشاهده میکنیم. در اینجا، چندین شاخص موجودی در دسترس را بررسی میکنیم، مانند موجودی هولدرهای کوتاهمدت و موجودی با نقدشوندگی بالا. قصد داریم این شاخص ها را با شاخصهای موجودی ذخیره شده یا نگهداری شده مانند موجودی هولدرهای بلندمدت یا موجودی گاو صندوقی (Vaulted) مقایسه میکنیم.

یکی از مشاهدات، شیوع و غلبه رفتار هودلینگ در میان مشارکتکنندگانی است که منجر به افزایش سریع «موجودی ذخیره شده» میشود. این امر نشاندهنده محدود شدن کلی طرف عرضه است، زیرا حجم کوینهایی که برای معامله فعال در دسترس هستند، همچنان در حال کاهش است.

واگرایی موجودی غیر جاری و هولدرهای بلند مدت

رشد نقدینگی استیبل کوینها

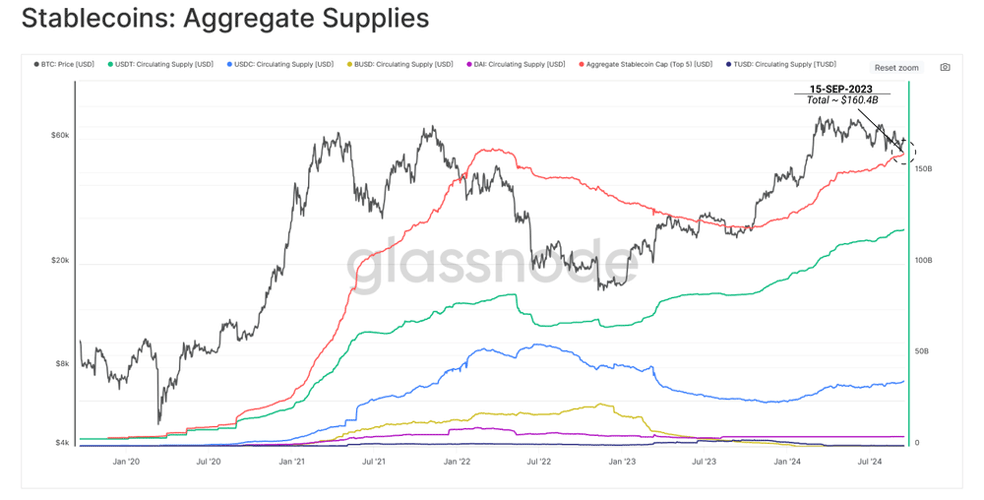

استیبل کوینها همچنان ارز مرجع ترجیحی در صرافیهای متمرکز و غیرمتمرکز هستند. به همین دلیل، رشد کل سرمایه استیبل کوین میتواند به عنوان شاخصی برای تقاضا و اشتیاق سرمایهگذاران مورد استفاده قرار گیرد.

این روزها موجودی کل استیبل کوینها در حال افزایش است و با ۱۶۰٫۴ میلیارد دلار، درست زیر رکورد تاریخی قرار دارد. این میتواند به عنوان نشانهای سازنده تلقی شود که نشاندهنده انباشت سرمایه دلاری بومی بازار کریپتو است که به راحتی قابل تبدیل به داراییهای دیجیتال است. با این حال، همچنین میتوانیم استنباط کنیم که این سرمایه استیبل کوین در این مرحله به طور فعال به سمت داراییهای پرریسک چرخش نمیکند.

موجودی کل استیبل کوینها

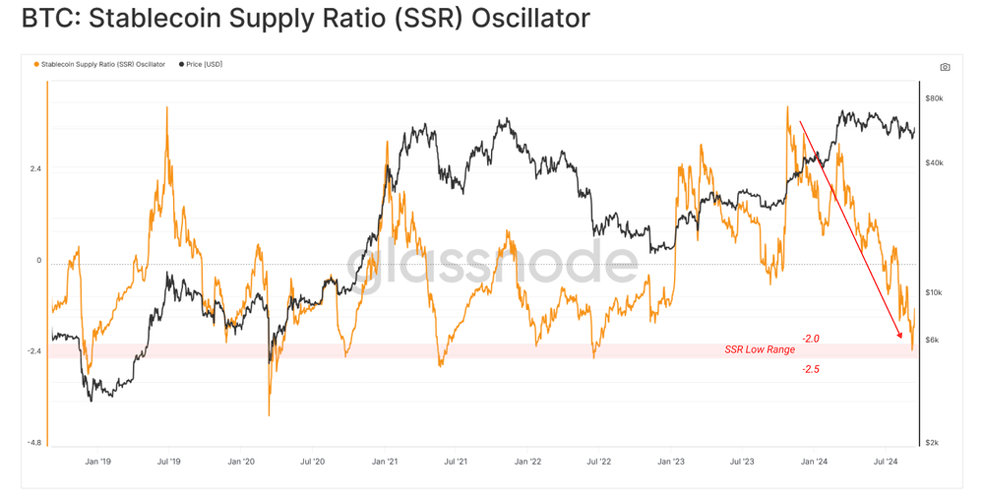

اوسیلاتور SSR (نسبت موجودی استیبل کوین) ارزش بازار بیت کوین را با کل موجودی در گردش استیبل کوینها مقایسه میکند. این را میتوان تحت تفسیر زیر در نظر گرفت:

- زمانی که SSR پایین است، موجودی فعلی استیبلکوین «قدرت خرید» بیشتری برای خرید بیت کوین دارد.

- زمانی که SSR بالا است، موجودی فعلی استیبل کوین «قدرت خرید» کمتری برای خرید بیت کوین دارد.

واگرایی بین ارزش بازار محدود به دامنه بیت کوین و افزایش موجودی استیبل کوین، اوسیلاتور SSR را به پایینترین سطح تاریخی رسانده است. این نشان میدهد که قدرت خرید سرمایهگذاران بر پایه استیبل کوین در حال افزایش است، با یک اثر بازگشتی که در آن قدرت خرید بالاتر میتواند منجر به بهبود طرف تقاضا در آینده شود.

اوسیلاتور نسبت موجودی استیبل کوین

انتظار برای تشدید نوسانات

با نوسان قیمت در یک محدوده مشخص طی شش ماه گذشته، نوسان شروع به محدود شدن و فشرده شدن میکند، شبیه به یک فنر در حال جمع شدن! پس از چنین دوره طولانی بدون حرکت قابل توجه قیمت، انتظار فزایندهای برای نوسان بیشتر در مسیر پیش رو وجود دارد.

- معامله بیشاز ۳۰۰ کوین دیگر

- دریافت وام و اعتبار معاملاتی

- سرعت بالا در تکمیل سفارشات

- باتهای معاملهگر متنوع

- پشتیبانی ۲۴ ساعته

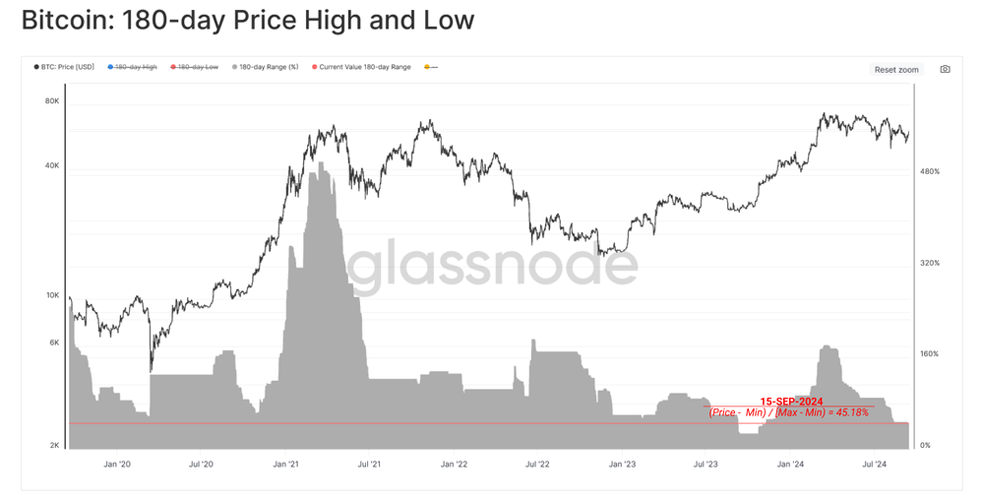

ما میتوانیم فشردگی نوسان بازار را با اندازهگیری درصد محدوده بین سقف و کف نقاط قیمت در ۱۸۰ روز گذشته، ارزیابی کنیم. بر اساس این شاخص، تنها در آگوست ۲۰۲۳ و می ۲۰۱۶، محدوده قیمتی ۱۸۰ روزه محدودتری مشاهده شده است. این امر نشاندهنده محدودیت نسبی ساختار فعلی بازار است.

سقف و کف ۱۸۰ روزه نمودار قیمت

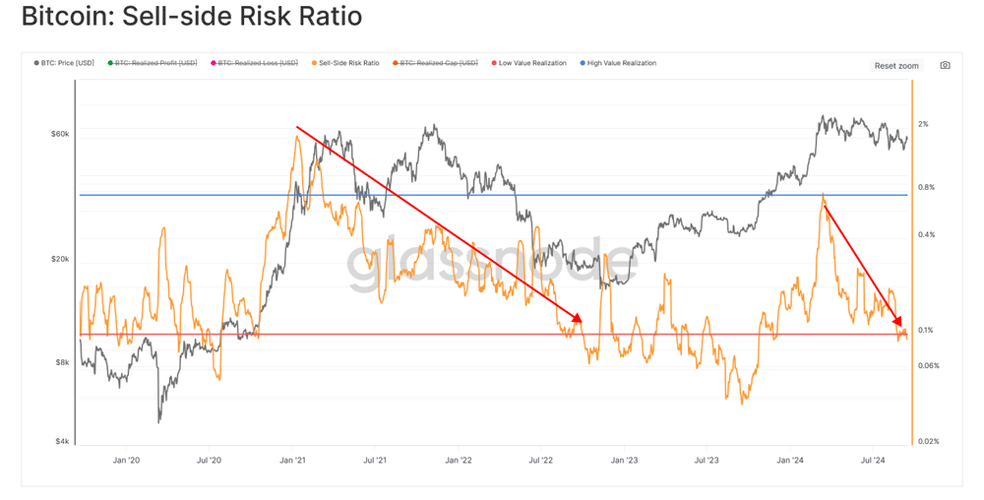

حالا میتوانیم با استفاده از نسبت ریسک فروشسنده این نوسان را ارزیابی کنیم. این ابزار مجموع قدر مطلق سود و ضرر محقق شده توسط سرمایهگذاران نسبت به اندازه بازار (کپ محقق شده) را ارزیابی میکند. این شاخص را میتوانیم طبق چارچوب زیر بررسی کنیم:

- مقادیر بالا نشاندهنده آن است که سرمایهگذاران کوینهای خود را با سود و ضرری بزرگ به نسبت مبنای هزینه عرضه میکنند. این وضعیت به ما میگوید که بازار به دنبال بازیابی تعادل بوده و نوسانات شدیدی را تجربه میکند.

- مقادیر کم نشاندهنده آن است که بیشتر کوینها در نزدیکی مبنای هزینه خود در بازار عرضه میشوند و بازار به تعادلی نسبی رسیده است. این وضعیت خبر از تعادل سود و ضرر بازار در قیمت فعلی و بازاری کمنوسان میدهد.

نسبت ریسک فروشنده در حال حاضر به زیر باند مقدار کم کشیده شده و به ما میگوید که بازار حداقل مقدار تحقق سود و ضرر را تجربه میکند. تفسیر این وضعیت این است که بازار به تعادل رسیده و افزایش انگیزه سرمایهگذاران برای عرضه نیاز به نوسان قیمت دارد.

نسبت ریسک فروشنده

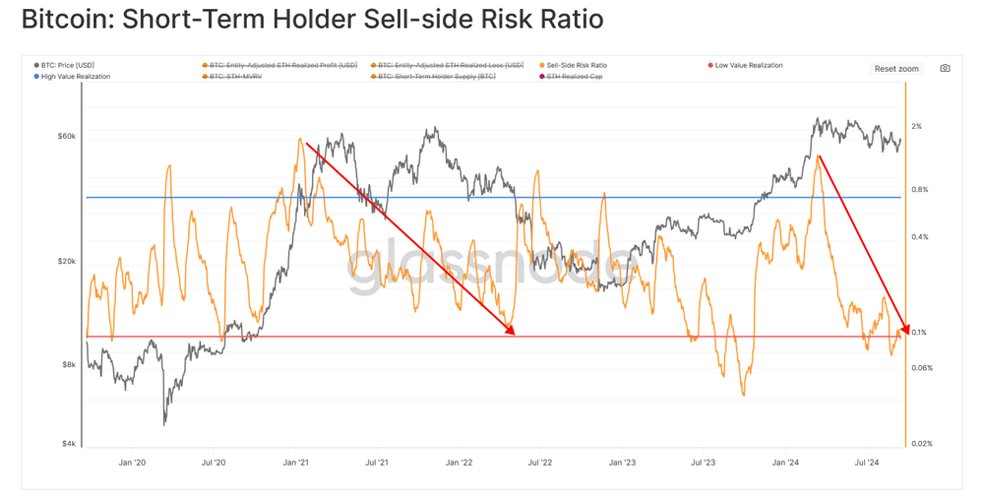

در هنگام بررسی هولدرهای کوتاه مدت، ارزیابی بالا هم دخیل بودهاند. تاریخ نشان داده که وقتی ریسک فروشنده STH ها به کمترین حد خود برسد، یعنی تقاضای سرمایهگذاران جدید به شدت کم شده است.

نسبت ریسک فروشنده هولدرهای کوتاه مدت

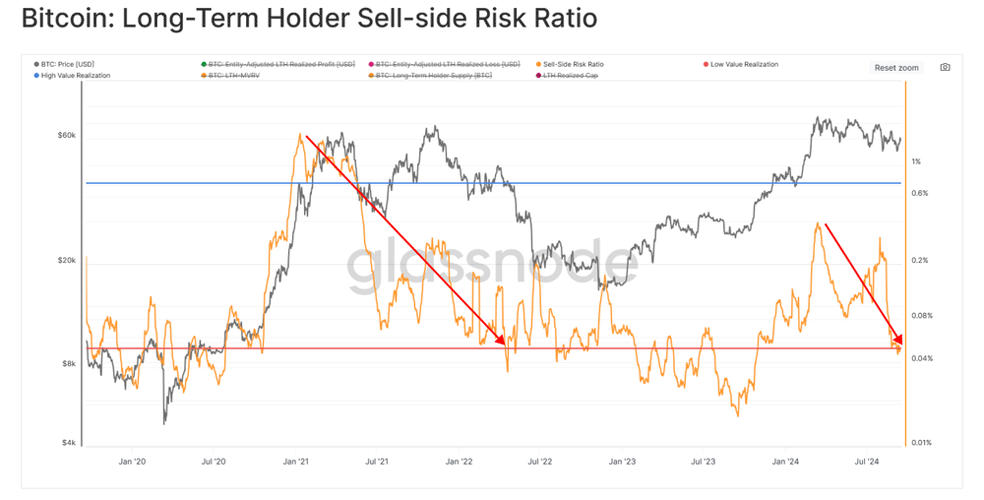

به طور مشابه، ریسک فروشنده هولدرهای بلند مدت هم به کف باند مقدار کم خود رسیده و این یعنی حتی سرمایهگذاران صبور هم تعاملات آنچین خود را در قیمت کنونی کاهش دادهاند.

نسبت ریسک فروشنده هولدرهای بلند مدت

جمع بندی نهایی

وضعیت فعلی بازار بیت کوین، در کلماتی مثل تعادل، رکود، کمرمقی و کاهش فعالیت خلاصه میشود. سمت تقاضای بازار با کاهش جریان سرمایه قابل توجهی مواجه شده و کپ محقق شده هم در طول ۲ ماه گذشته تغییری نکرده است.

از طرف دیگر، سمت عرضه بازار هم محدود شده و کوینهای آماده معامله کاهش یافته است. بااینحال، رشد موجودی استیبل کوین، قدرت خرید بیشتر در آینده را نشان میدهد و تنشی بین کمیرمقی فعلی و تقاضای بالقوه ایجاد میکند. این نوعی فنر فشرده شده را در بازار نشان میدهد که منجر به نوسانات شدید در آینده نزدیک خواهد شد.

عظیم فرزند جبار خخخ