با استفاده از شاخص بریکداون جدید، حالا میتوانیم نواحی ضرر محققنشده شدید و سرمایه سرمایهگذاران را جداسازی کنیم. در هفته بیستم از هفتهنامه تحلیل گلسنود، چارچوب جدیدی را برای ارزیابی خستگی فروشندگان در تایمفریمها و گروههای سرمایهگذاران مختلف معرفی خواهیم کرد. در ادامه این مقاله به موضوعات زیر خواهیم پرداخت:

- در طول یک روند صعودی، سرمایهگذاران بلند مدت معمولاً سودآوری بالایی دارند. بنابراین اغلب ضررهای محقق شده از طرف هولدرهای کوتاه مدت است و همین امر میتواند اطلاعات مهمی درباره نقاط چرخش ریزشها ارائه دهد.

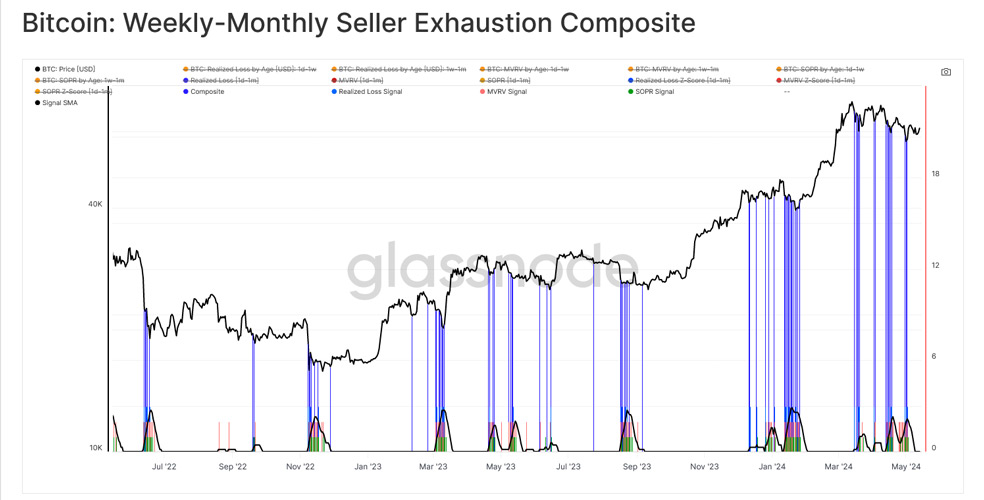

- با توجه به اینکه نقاط چرخش از درون به بیرون شکل میگیرند، چارچوبی را با استفاده از شاخص بریکداون سنی ارائه کردهایم تا خستگی فروشندگان در میان تریدرهای روزانه و سرمایهگذاران هفتگی/ماهانه را مشخص کنیم.

- ما در این چارچوب، از شاخصهای آنچین برای ارزیابی ضررهای محقق شده و محقق نشده کلاس سرمایهگذاران مورد نظر، به عنوان سنجشی برای واکنش آنها به ریزش قیمت، استفاده میکنیم.

ساخت چارچوب خستگی فروشندگان

در زمان تحلیل و بررسی یک روند صعودی در تایمفریم کلان، رفتار قیمت عمدتاً به شکل نوسانات صعودی، به همراه اصلاحات قیمت گهگاهی دیده میشود. همه سرمایهگذاران میدانند که بازارهای مالی هیچگاه برای همیشه صعودی نیستند و همین واقعیت، نوعی موش و گربه بازی را در میان عرضه و تقاضای بازار ایجاد میکند تا با همین کشمکشها، سقفها و کفهای نمودار شکل بگیرند.

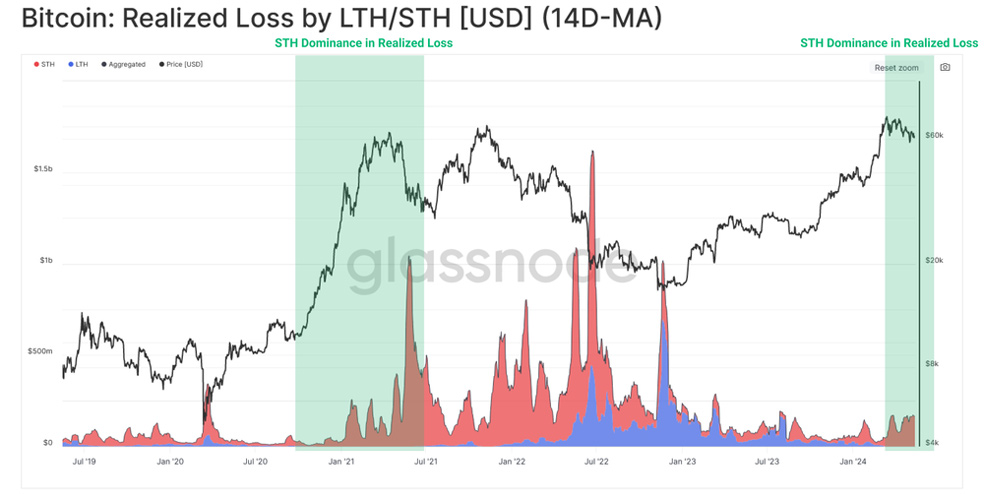

کار خود را با ارزیابی ضرر محقق شده برای هولدرهای کوتاه مدت و بلند مدت شروع میکنیم. با اینکار میبینیم که ضررهای محقق شده با هولدرهای بلند مدت (آبی)، تقریباً همیشه در طول ریزشهای قیمت در روندهای نزولی رخ میدهد. از طرف دیگر، ضررهای خریداران جدید بازار تقریباً در همه فازهای بازار دیده میشود، گروهی که اصلیترین ضرردههای بازار در طول روندهای صعودی هستند.

در این مقاله، از همین واقعیت که هولدرهای کوتاه مدت تنها گروه ضررده این روزهای بازار هستند، برای تعیین دورههای خستگی فروشندگان استفاده میکنیم. هدف از این کار، تعیین نقاط چرخش در طول اصلاحات و تثبیت در روندهای صعودی کلان است.

در اینجا، خستگی فروشندگان (Seller Exhaustion) را به عنوان نقاط بیش فروش در نظر میگیریم؛ یعنی جایی که اغلب فروشندگانی که احتمال تسلیم بالایی داشتند، این کار را کردهاند. از آنجایی که هر فروشنده، همتای خریداری دارد، به طور همزمان میتوانیم دورههایی که تمام فشار فروش با ورود سرمایه خریداران جذب میشود را بررسی کرده و در نتیجه کفهای موقت را پیشبینی کنیم.

نقاط چرخش در روندهای بازار، در ابتدا از تایمفریمهای کوچکتر منعکس شده (دقیقه تا ساعت) و بعد به سمت تایمفریمهای بالاتر (روز و ماه) میروند. برای درک بهتر این خصوصیت، شاخص بریکداون سنی (Age Breakdown) را برای تجزیه دو گروه مجزای سرمایهگذاران در گروه STH ها استفاده میکنیم:

- تریدرهای روزانه (گروه ۲۴ ساعته)

- تریدرهای هفتگی/ماهانه (گروه ۱ روزه تا ۱ ماهه)

به منظور مدلسازی نقاط فشار و واکنش شدید اقتصادی، از سه شاخص سود/ضرر که در تعیین شدت فشار تحمل شده توسط سرمایهگذاران کمک میکنند، استفاده میکنیم.

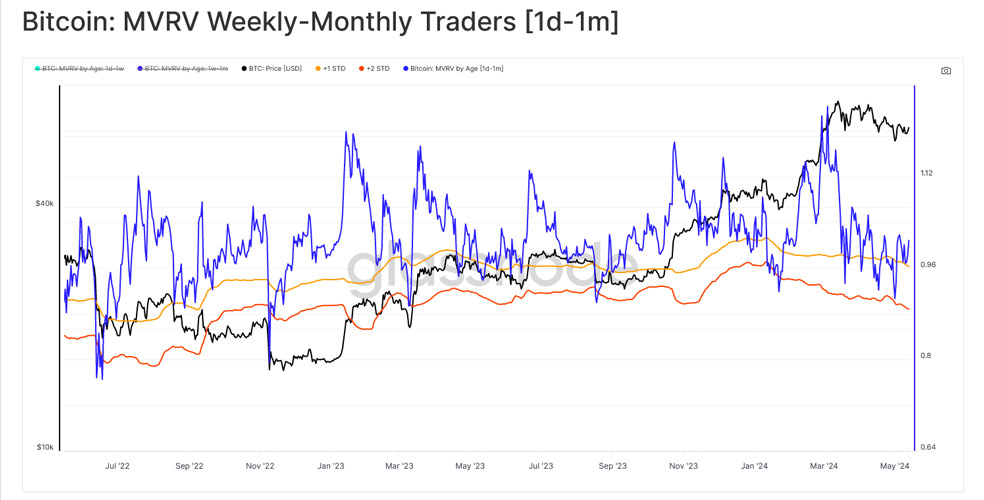

- نسبت MVRV که سود یا ضرر محقق نشده در اختیار سرمایهگذاران هر گروه را ارزیابی میکند.

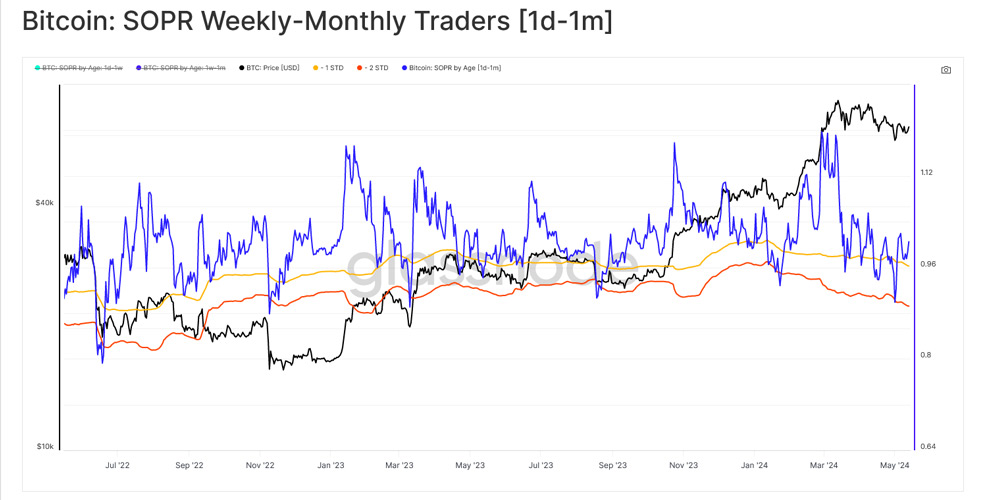

- SOPR که میانگین اندازه سود یا ضرر محقق شده توسط هر گروه را ارزیابی میکند.

- ضرر محقق شده که مقدار دلاری ضرر هر گروه را به نمایش میگذارد.

تریدرهای روزانه

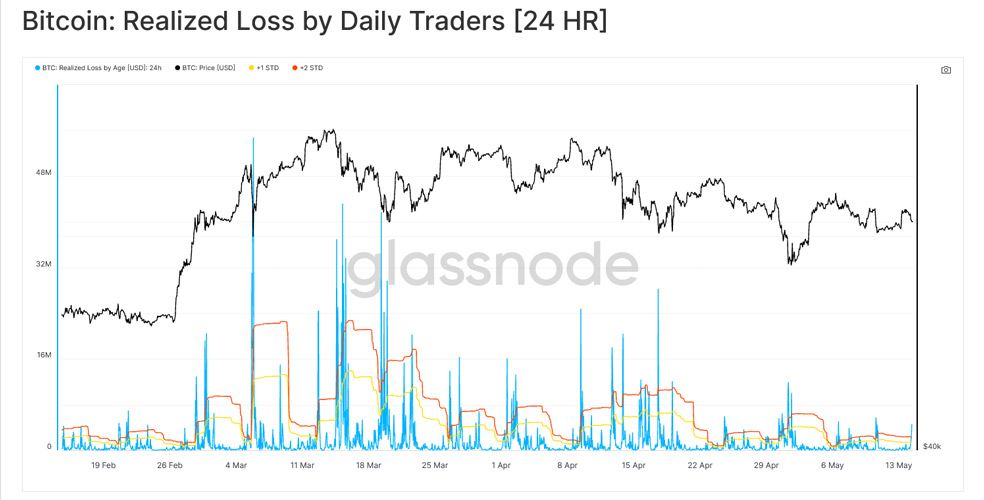

در ابتدا کار را با ارزیابی گروه تریدرهای روزانه شروع میکنیم و بریکداون سنی ۲۴ ساعته را مورد استفاده قرار میدهیم.

این نوع از شاخص، به طور ذاتی سریعترین گروه است و بیشترین حساسیت را نسبت به قیمت داشته و تقریباً به صورت آنی به همه نوسانات نمودار قیمت واکنش نشان میدهد. بنابراین این گروه سیگنالهای قدرتمندی از خستگی فروشندگان ارائه میکند، ولی به خاطر ماهیت پر نوسان این تایم فریم، نویز آن هم بیشتر است.

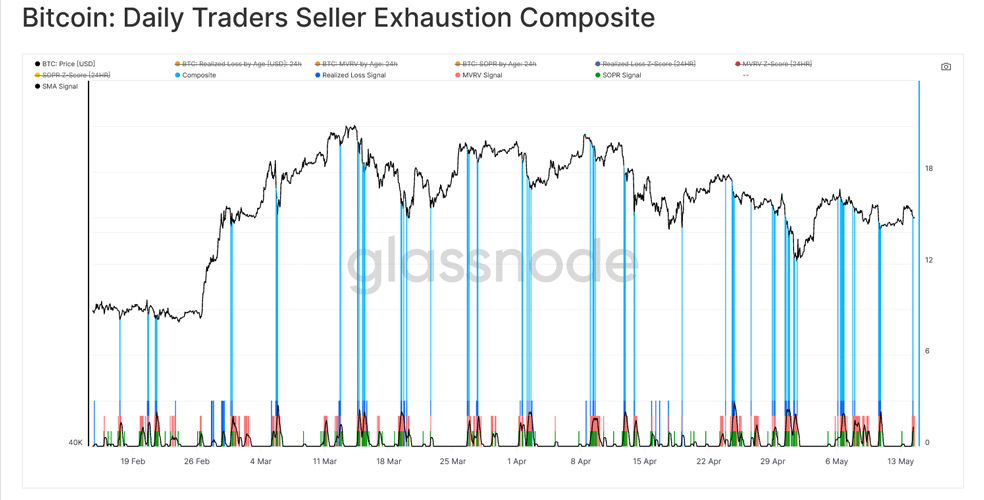

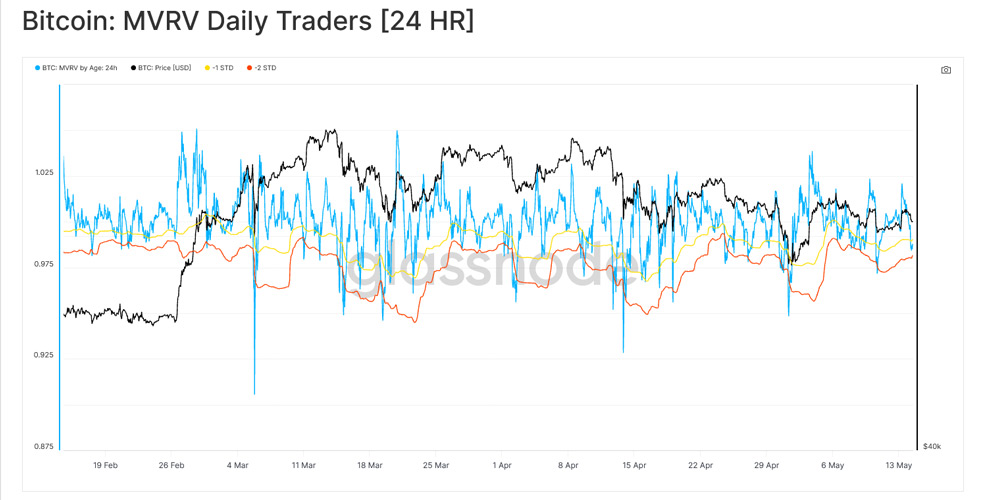

در ابتدا، نمره استاندارد MVRV (با دوره ۹۰ نقطه دادهای) را برای گروه تریدرهای روزانه بررسی میکنیم. در اینجا میبینیم که این شاخص به خاطر نوسانات روزانه قیمت، دائماً بین سقف و کف خود نوسان میکند و همین نوسانات روی سود/ضرر محقق نشده این گروه تأثیر میگذارد.

از آنجایی که ما به دنبال سیگنالهای خستگی فروشندگان در طول اصلاح میگردیم، نقاطی را که نمره استاندارد MVRV به زیر ۱ – رسیده را جدا میکنیم. اینها نقاط اوج ضرر محقق نشده هستند و نواحی فشارهای قابل توجه روی تریدرهای روزانه را نشان میدهند.

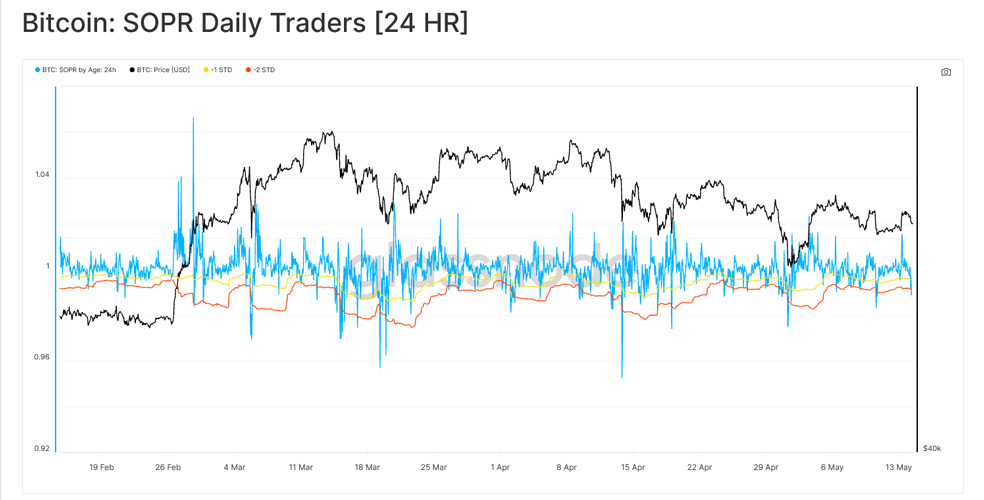

در مرحله بعدی، شاخص SOPR را بکار میگیریم تا بفهمیم که این فشار مالی محقق نشده منجر به اتفاقی شده و ضررهای روی کاغذ، محقق شدهاند یا خیر. بار دیگر، مقادیر کمتر از σ ۱ – نمره استاندارد این شاخص را که دورههای ریز تسلیم و فشار فروش عظیم نشان میدهند، جدا میکنیم.

در آخر میتوانیم مشاهدات بالا را با ارزیابی مقدار دلاری ضررهای محقق شده توسط گروه تریدرهای روزانه تأیید کنیم. در اینجا، مقدار قدر مطلق فشار فروش را اندازهگیری میکنیم. با حفظ تداوم و بکارگیری نمره استاندارد برای ضررهای محقق شده، میتوانیم دورههای ریزتسلیم (micro-capitulation) که با مقادیر بالای σ ۲ مشخص میشوند را تأیید کنیم.

تریدرهای هفتگی/ماهانه

حالا وقت آن رسیده که به سراغ تریدرهای هفتگی/ماهانه برویم. در ابتدای این کار میبینیم که نوسانات این سیگنال به طرز معناداری کاهش یافته است. البته این تغییر قابل انتظار است، چرا که وقتی باندهای سنی بزرگتر میشود، میانگین مبنای هزینه هم ملایمتر میشود. حساسیت این گروه به نوسانات قیمت، مراتب کمتر از تریدرهای روزانه است، اگرچه احتمال تجربه نوسانات این گروه بیشتر است، چرا که نمودار نقدی در حوالی مبنای هزینه این گروه پرنوسان میشود.

با بررسی نمره استاندارد ۱تا ۳۰ روزه MVRV، میبینیم که در مقایسه با نسخه ۲۴ ساعته، به مراتب حساسیت کمتری نسبت به نوسانات قیمت دارد. در نتیجه، این نسخه از شاخص MVRV حرکات کُندتری دارد و به طور کلی سیگنالهای کمتری ایجاد کرده و نویز کمتری هم دارد.

نمودار زیر، مناطقی را نشان میدهد که نمره استاندارد MVRV در آنها به زیر میانه (مقادیر منفی نمره استاندارد)رسیده است. با این کار میتوانیم مواقعی را که ضررهای محقق نشده از باند سنی ۱ تا ۳۰ روزه بیشتر شده، مشخص کنیم.

بار دیگر، از شاخص نمره استاندارد SOPR برای تأیید اینکه ضررهای روی کاغذ این گروه سرمایهگذاران، آنها را وادار به ثبت ضرر و تسلیم کرده یا خیر، استفاده میکنیم. مشابه با شاخص نمره استاندارد MVRV، نقاطی را که نمره استاندارد به زیر میانه میرود را جدا کردیم. با این کار میبینیم که ضررهای محقق شده از تایمفریم کوچک به بزرگتر سرایت میکند.

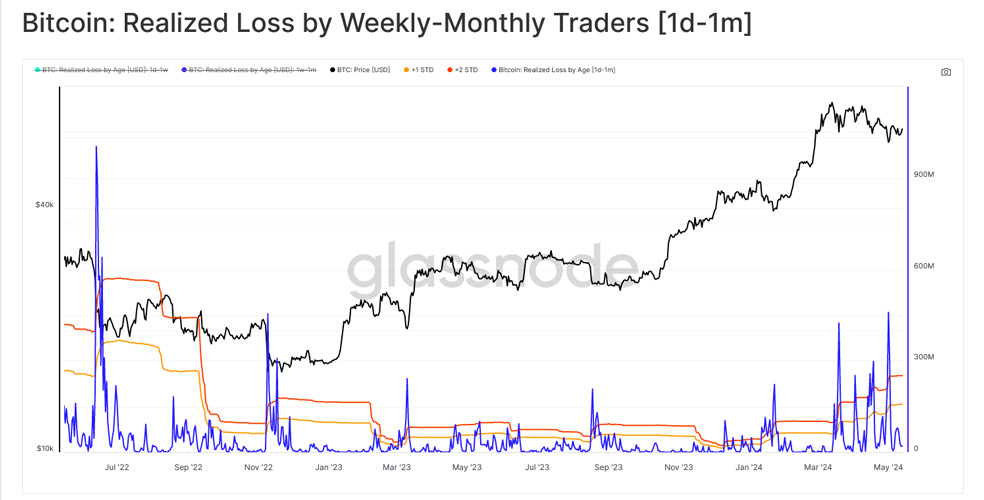

در پایان هم آخرین لایه تلاقی دادهها را با استفاده از نمره استاندارد ضرر محقق شده بررسی میکنیم. در این شاخص، مقادیر نمره استاندارد σ۲+ بالای میانه را مشخص کردهایم تا ضررهای دلاری قابل توجهی را که توسط تریدرهای هفتگی/ماهانه محقق شدهاند، تأیید کنیم.

جمع بندی نهایی

دادههای آنچین حجم خارقالعادهای از دادههای شفاف پیرامون موضعگیری، عوامل رفتاری و واکنشهای انواع مشارکتکنندگان بازار را به تحلیلگران و سرمایهگذاران ارائه میدهند. با استفاده از همین اطلاعات، میتوانیم مدلها و ابزارهایی را برای بررسی تغییرات رفتاری سرمایهگذاران در واکنش به تحرکات نمودار خلق کنیم.

با استفاده از شاخص جدید بریکداون، میتوانیم زیرگروههای سرمایهگذاران را بر مبنای باندهای سنی آنها جداسازی کنیم. سپس از سه شاخص آنچین جانبی که سودآوری این گروه سرمایهگذاران را نشان میدادند، کمک گرفتیم تا نقاط ریزتسلیمی که منجر به ثبت کفهای موقتی قیمت در روندهای صعودی میشوند، تعیین کنیم.

این چارچوب به ما کمک میکند که انگیزهها و واکنشهای سرمایهگذاران در نواحی خستگی فروشندگان را بهتر درک کنیم.