فرض کنید تریدری هستید که روند بازار ارزهای دیجیتال را دنبال میکنید. هدف شما بهعنوان یک دنبالهرو روند، این است که به دنبال حرکت (صعودی یا نزولی) بگردید، روی آن سرمایهگذاری کنید و تا زمانی که حرکت ضعیف یا معکوس شود، از آن بهرهمند شوید. حال فرض کنید سهامی پیدا میکنید که به نظر میرسد روند صعودی دارد. آیا فوراً آن را خریداری میکنید یا اول آن را ارزیابی میکنید؟ آیا راهی برای تشخیص اینکه پشت این روند حرکت واقعی وجود دارد یا خیر، هست؟ و اگر قیمت شروع به عقبنشینی کند، آیا راهی برای زمانبندی خرید خود برای مطابقت با نقطه مورد انتظار شتاب صعودی سهام وجود دارد؟

خبر خوش این است که بله! شاخصهایی وجود دارند که میتوانند به افزایش احتمال موفقیت شما کمک کنند. یکی از شاخصهای محبوب که برای همین کار طراحی شده است، «میانگین متحرک همگرایی یا واگرایی» یا بهاختصار MACD است؛ اما اندیکاتور MACD چیست؟

اندیکاتور MACD چیست؟

نوسانگر میانگین متحرک همگرایی/واگرایی (MACD) که توسط جرالد آپل در اواخر دهه هفتاد ساخته شد، به دلیل سادگی و کارایی کلی، یکی از محبوبترین اندیکاتورهای حرکت است.

MACD که مخفف عبارت میانگین متحرک همگرایی واگرایی (Moving Average Convergence Divergence) است، یکی از پرکاربردترین اندیکاتورهای مومنتوم در تحلیل تکنیکال به شمار میرود.

MACD با محاسبه اختلاف بین دو بازه زمانی که مجموعهای از سریهای زمانی تاریخی هستند، به تعریف قدرت حرکت و جهتگیری آن کمک میکند. این اندیکاتور از میانگین متحرک دو بازه زمانی متفاوت (معمولاً قیمتهای پایانی تاریخی اوراق بهادار) استفاده کرده و با کم کردن این دو میانگین متحرک، خطی به نام اسیلاتور مومنتوم (که به آن «واگرایی» هم میگویند) را محاسبه میکند.

ملاک اصلی برای انتخاب این دو بازه زمانی این است که یکی از آنها کوتاهتر از دیگری باشد. برای محاسبه میانگین متحرک در MACD، معمولاً از میانگین متحرک نمایی (EMA) استفاده میشود.

اجزای مهم تشکیلدهنده مکدی (MACD)

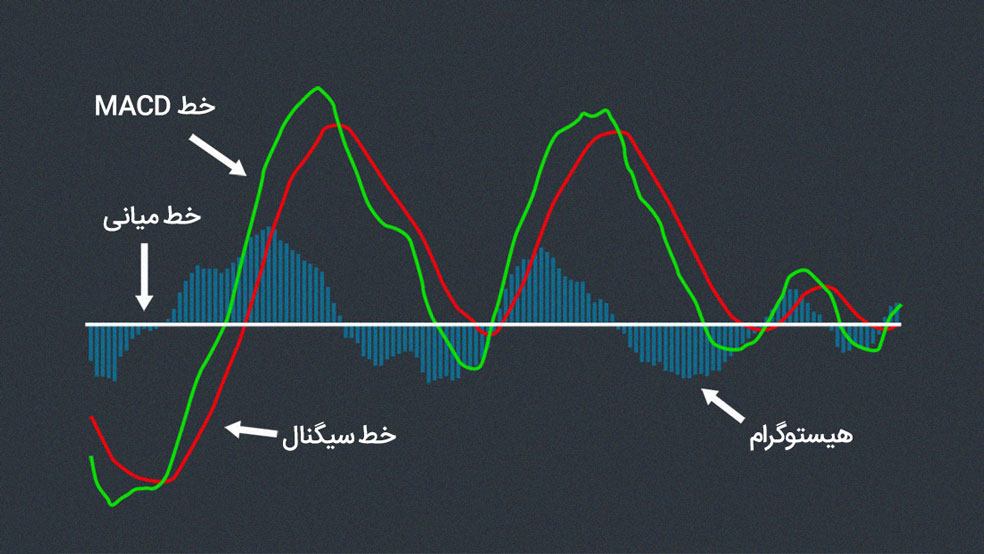

نشانگر MACD اجزای مختلف و عملکردهای زیادی دارد، اما بهطورکلی از سه بخش اصلی تشکیل شده است:

· خط مکدی

خط MACD اختلاف بین دو میانگین متحرک را نشان میدهد. میانگین متحرکهای مورداستفاده در MACD معمولاً EMA (میانگین متحرک نمایی) هستند و دورههای زمانی متفاوتی برای آنها در نظر گرفته میشود. دوره زمانی کوتاهتر معمولاً ۱۲ روز و دوره زمانی بلندتر ۲۶ روز است. خط MACD با کمکردن EMA 26 روزه از EMA 12 روزه به دست میآید.

· خط سیگنال

این خط، یک میانگین متحرک از خود خط MACD است.

· هیستوگرام مکدی

نمودار هیستوگرام با استفاده از تفاوت بین خط MACD و خط سیگنال ساخته میشود. هیستوگرام در زیر نمودار قیمت قرار میگیرد و ستونهای آن میتوانند سبز یا قرمز باشند. ستونهای سبز نشاندهنده قدرت صعودی MACD و ستونهای قرمز نشاندهنده قدرت نزولی آن هستند.

بهعبارتدیگر، هیستوگرام یک نوسانگر افقی است که توسط یک خط مبنا یا خط صفر به دو بخش تقسیم میشود. این نمودار نشان میدهد خط MACD بالاتر یا پایینتر از خط سیگنال قرار دارد. بعلاوه، اندازه ستونهای هیستوگرام نشان میدهد که خط MACD چقدر از خط سیگنال فاصله دارد. برای درک بهتر، میتوانید دوباره به شکل بالا مراجعه کنید.

احتمالاً این توضیح کمی گیجکننده است، پس بیایید با هم به شکل زیر نگاهی بیندازیم و بعد تکتک اجزا را با جزئیات بیشتری بررسی کنیم.

این تصویر نشاندهنده اجزای زیر است:

- خط MACD (خط خاکستری): این خط همانطور که قبلاً گفتیم، اختلاف بین دو میانگین متحرک نمایی است؛ یکی با دوره ۱۲ روزه و دیگری با دوره ۲۶ روزه.

- خط سیگنال (خط بنفش): این خط یک میانگین متحرک ۹ روزه از خود خط MACD است. خط خاکستری که سریعتر حرکت میکند، وزن بیشتری به قیمتهای اخیر میدهد، در حالی که خط بنفش با گرفتن میانگین طی ۹ دوره، آنها را نرمتر میکند.

توجه کنید هنگامی که این دو خط از هم جدا میشوند (واگرایی میکنند)، ستونهای هیستوگرام بزرگتر میشوند.

تا اینجا با مفهوم میانگین متحرک آشنا شدیم. مقایسه یک میانگین متحرک سریع و یک میانگین متحرک کند، روش مفیدی است اما MACD فراتر از آن عمل میکند.

در MACD، ابتدا خط MACD با کم کردن میانگین متحرک نمایی ۲۶ روزه (EMA) از میانگین متحرک نمایی ۱۲ روزه به دست میآید (به عبارتی سریع منهای کند). چرا؟ این محاسبه برای نشان دادن ارتباط بین این دو میانگین طراحی شده است، بهگونهای که تأکید بیشتری روی دادههای قیمتی اخیر داشته باشد.

خط سیگنال، یک میانگین متحرک ۹ روزه (یا ۹ دورهای) از خود خط MACD است. بهعبارتدیگر، این خط یک میانگین متحرک از اختلاف بین دو میانگین متحرک دیگر است، یا میتوان گفت نسخه «کندتری» از اختلاف بین یک میانگین متحرک سریع و یک میانگین متحرک کند است.

اما چرا از میانگین متحرک دو میانگین متحرک دیگر استفاده میشود؟ محاسبه خط سیگنال، خط MACD را «صافتر» کرده و یک میانگین متحرک حتی کندتر ایجاد میکند که بهعنوان همتای خط MACD سریع عمل میکند.

تفسیر و خواندن اندیکاتور مکدی در معاملات

برای خواندن اندیکاتور MACD، باید به میانگینهای متحرک (خط MACD و خط سیگنال) و ارتباط آنها با هیستوگرام توجه کنیم.

- موقعیت خطوط: زمانی که خط MACD بالاتر از خط سیگنال قرار بگیرد، ستونهای هیستوگرام نیز بالاتر از خط صفر قرار میگیرند که نشاندهنده یک سیگنال صعودی (Bullish) است. برعکس، هنگامی که خط MACD پایینتر از خط سیگنال است، ستونهای هیستوگرام هم پایینتر از خط صفر قرار میگیرند که معمولاً نشاندهنده یک سیگنال نزولی (Bearish) است.

- تقاطع خطوط: بسیاری از معاملهگران، تقاطع صعودی خطوط (که در شکل زیر نشان داده شده است) را بهعنوان نقاط خرید و تقاطع نزولی را بهعنوان نقاط فروش (یا فروش استقراضی) در نظر میگیرند؛ اما این تنها یک تفسیر از تقاطع خطوط است و الزاماً بهترین راه برای استفاده از MACD نیست. استفاده از اندیکاتور MACD ترکیبی از علم و هنر است. بهتر است قبل از اتکا به این اندیکاتور در استراتژی خریدوفروش خود، با آن تمرین کنید و ببینید چطور در معاملاتتان کاربرد دارد.

این تصویر، همان اندیکاتور MACD از شکل بالا را نشان میدهد، اما این بار با نمودار واقعی قیمت سهام ترکیب شده است.

انواع واگراییها در اندیکاتور مکدی

واگرایی در اندیکاتور مکدی به دو صورت اتفاق میافتد:

واگرایی عادی (Regular Divergence) در اندیکاتور مکدی

واگرایی عادی زمانی اتفاق میافتد که قیمت یک ارز دیجیتال همچنان روند صعودی داشته باشد و قلههای قیمتی بالاتری را ثبت کند؛ اما در همین حال، اندیکاتور MACD مربوطه قلههای پایینتری را نشان دهد.

در مثال بالا، بیت کوین در حال اصلاح قیمت است و قعرهای قیمتی پایینتری را ثبت میکند. بااینحال، اندیکاتور MACD قعرهای بالاتری را نشان میدهد که تضعیف حرکت نزولی و احتمالاً آغاز یک روند صعودی دیگر را نشان میدهد. همانطور که میبینیم، بیت کوین طی چند هفته تقریباً ۲۰ درصد افزایش قیمت را تجربه میکند.

واگرایی مخفی (Hidden Divergence) در اندیکاتور مکدی

واگرایی مخفی (Hidden Divergence) یکی از روشهای معاملاتی بسیار کاربردی است که در زمان استفاده از نوسانگرهایی مثل MACD به کار میآید.

واگرایی مخفی زمانی اتفاق میافتد که قیمت یک ارز دیجیتال با روند کلی بازار هم جهت باشد؛ اما اندیکاتور مربوطه جهتگیری متفاوتی را نشان دهد. بهطورکلی، واگرایی پنهان را میتوان به دو نوع «صعودی» و «نزولی» تقسیم کرد.

- واگرایی پنهان صعودی: این نوع واگرایی اغلب در اصلاح قیمت یک روند صعودی رخ میدهد. در این حالت، قیمت ارز دیجیتال کف قیمت بالاتری از کف قبلی ثبت میکند (یعنی روند صعودی ادامه دارد) اما اندیکاتور همچنان کف پایینتری را نشان میدهد. این سیگنال معمولاً به تریدرها هشدار میدهد که شاید زمان مناسب برداشت سود (خروج از معامله خرید) فرا رسیده باشد.

- واگرایی پنهان نزولی: این نوع واگرایی، برعکس حالت صعودی است. در اینجا، قیمت ارز دیجیتال سقف قیمت پایینتری از سقف قبلی ثبت میکند (یعنی روند صعودی در حال تضعیف است) اما اندیکاتور سقف بالاتری را نشان میدهد. این سیگنال، خبر از احتمال تغییر روند (از صعودی به نزولی) داده و به تریدرها هشدار میدهد که برای جلوگیری از ضرر، اقدام به توقف ضرر (حد ضرر) و فروش دارایی خود کنند.

واگرایی پنهان همچنین میتواند نشاندهنده اصلاح قیمت عمیقتری باشد.

اتریوم، پس از یک بهبود ضعیف از اصلاح قیمت در می ۲۰۲۱، یک الگوی واگرایی پنهان نزولی را تشکیل داد. در این الگو، قیمت اتریوم سقف قیمت پایینتری را نشان میدهد، درحالیکه اندیکاتور MACD دقیقاً برعکس عمل کرده و سقف بالاتری را نشان میداد. این سیگنال، حاکی از احتمال ادامه روند نزولی در آینده نزدیک را بود. همینطور هم شد؛ اندکی بعد، قیمت اتریوم ۳۵ درصد دیگر کاهش یافت.

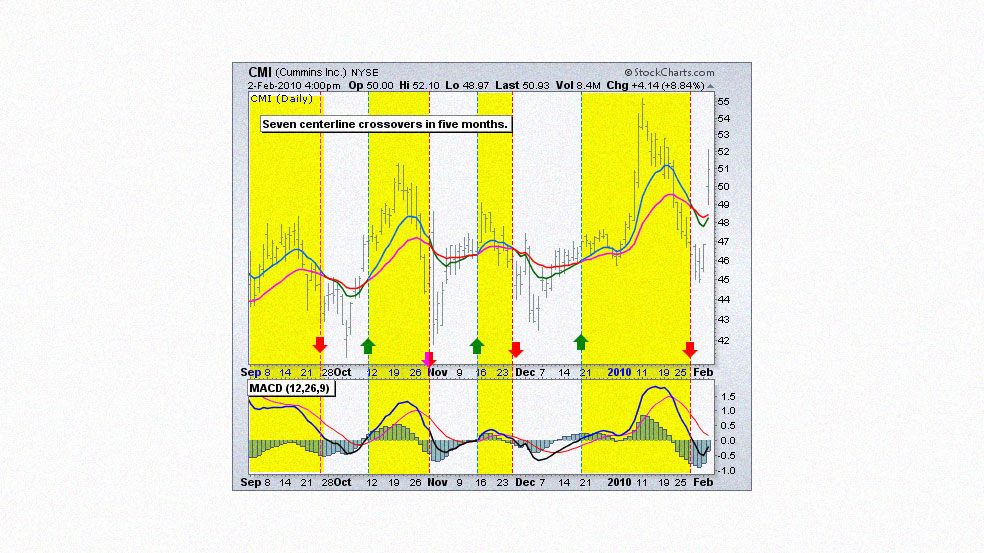

چگونه سیگنالهای کاذب را در اندیکاتور مکدی شناسایی کنیم؟

گاهی در اندیکاتور MACD شاهد سیگنالهای کاذبی هستیم که باعث گمراهی و اتخاذ تصمیمات نادرست میشوند. برای جلوگیری از این اتفاق بهتر است بهسرعت آنها را شناسایی کنید. برای این منظور میتوانید راهکارهای زیر را دنبال کنید:

· تایید اعتبار سیگنالها با حجم معاملات

یکی از رایجترین روشها برای اعتبارسنجی الگوهای نمودار یا روند، بررسی حجم معاملات است. حجم، میزان فعالیت معاملاتی است که در یک دوره زمانی مشخص رخ میدهد و نشاندهنده قدرت و اطمینان بازیگران بازار است.

ه طور کلی، یک الگو یا روند معتبر باید با افزایش حجم معاملات در جهت حرکت مورد انتظار همراه باشد و در فازهای تثبیت یا اصلاح، حجم معاملات کاهش یابد.

· استفاده از چندین تایم فریم (چشمانداز زمانی)

تحلیل الگوها و روندهای نمودار با استفاده از چندین تایم فریم (چشمانداز زمانی) به شما کمک میکند تا دیدگاه و درک بهتری از رفتار قیمت به دست آورید و روند اصلی را از نوسانات کاذب تشخیص دهید. برای مثال، اگر در حال معامله روی یک نمودار روزانه هستید، میتوانید به نمودارهای هفتگی و ماهانه نیز نگاهی بیندازید تا روند بلندمدت و سطوح مهم حمایت و مقاومت را شناسایی کنید.

· تایید با اندیکاتورها و نوسانگرها

یکی دیگر از روشهای شناسایی و کاهش احتمال برخورد با سیگنالهای کاذب، استفاده از اندیکاتورها و نوسانگرها بر روی الگوها و روندهای نمودار است. اندیکاتورها و نوسانگرها محاسبات ریاضی هستند که از قیمت و حجم معاملات برای تولید سیگنال و اندازهگیری حرکت، جهت و قدرت بازار استفاده میکنند.

انواع مختلفی از اندیکاتورها و نوسانگرها وجود دارد، مانند میانگینهای متحرک، خطوط روند، MACD، RSI اندیکاتور، استوکاستیک، باندهای بولینگر و اصلاحات فیبوناچی. با استفاده از این ابزارها، میتوانید سیگنالهای الگوها و روندهای نمودار را تایید یا رد کرده و همچنین واگراییهای بالقوه و شرایط اشباع خریدوفروش را شناسایی کنید. برای مثال، اگر قیمت از یک الگوی گُوهای (Wedge) شکسته شود، اما اندیکاتور MACD واگرایی نزولی نشان دهد، این میتواند حاکی از یک سیگنال کاذب یا برگشت قیمت باشد. از طرف دیگر، اگر قیمت از یک خط روند جهش کند و RSI شرایط فروش بیش از حد (Oversold) را نشان دهد، این میتواند نشاندهنده یک سیگنال معتبر یا ادامه روند صعودی باشد.

بهکارگیری اندیکاتور مکدی در معاملات به چند روش است؟

تفسیر اندیکاتور MACD نسبتاً ساده است.

- مثبت بودن MACD: هنگامی که MACD مثبت است، نشان میدهد که قیمت سهام در حال روند صعودی است و دارای قدرت حرکت کوتاهمدت (مومنتوم) مثبت است یا در حال کسب آن است.

- منفی بودن MACD: هنگامی که MACD منفی است، قیمت در حال روند نزولی است و در حال کسب قدرت حرکت کوتاهمدت منفی است.

زمانی که میانگینهای متحرک نمایی ۱۲ روزه و ۲۶ روزه روی یک قیمت خاص همگرا میشوند (که نشاندهنده عدم وجود قدرت حرکت در هر دو جهت قیمت است)، خط MACD به صفر نزدیک شده و در نزدیکی خط میانی نمودار قرار میگیرد. هر چه خط MACD در هر جهتی، بالاتر یا پایینتر از خط سیگنال باشد (یعنی هر چه دو میانگین متحرک نمایی واگرایی بیشتری داشته باشند)، قدرت حرکت کوتاهمدت قیمت سهام بیشتر در نظر گرفته میشود.

با در نظر گرفتن این موضوع، از MACD میتوان بهعنوان شاخصی برای معاملات مبتنی بر مومنتوم استفاده کرد. اگر واگرایی قوی بین دو میانگین متحرک نمایی وجود داشته باشد، قیمت سهام دارای قدرتی است که ازبینرفتن رفتن آن به زمان نیاز دارد. تغییر ناگهانی در شیب MACD همچنین میتواند نشاندهنده شروع این کاهش قدرت باشد و هشدار دهد که شاید زمان خروج از موقعیت معاملاتی فرا رسیده باشد. اگرچه نمودار MACD دارای محدودیت بالایی یا پایینی نیست، اما بررسی دادههای تاریخی MACD برای یک سهام خاص جهت درک اینکه چه عددی برای آن سهام یک MACD بسیار مثبت یا منفی در نظر گرفته میشود، کار نسبتاً آسان و مفیدی است.

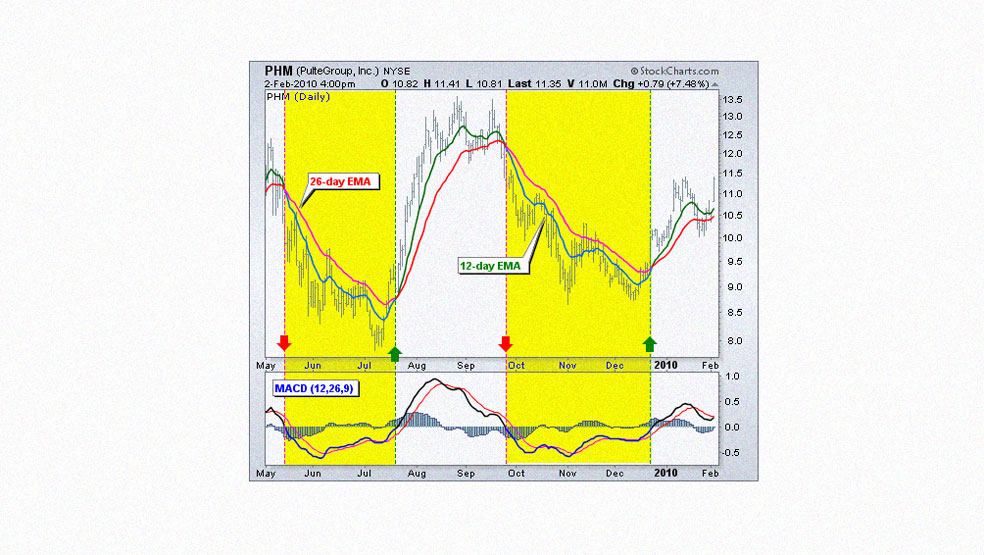

روش تقاطع خط سیگنال

هنگامی که خط MACD از بالا یا پایین خط سیگنال عبور کند (که به آن تقاطع گفته میشود)، هیستوگرام روی نمودار نیز از منفی به مثبت یا برعکس تغییر خواهد کرد. این یک سیگنال رایج MACD است و نشان میدهد که MACD (و در نتیجه قدرت حرکت قیمت سهام) در حال تغییر است؛ زیرا خط سیگنال باید نسبت به تغییرات خط MACD با تأخیر عمل کند.

تقاطعها ممکن است چند روز یا چند هفته طول بکشند و باید با احتیاط معامله شوند، بهخصوص اگر سهام موردنظر نوسانات قیمت زیادی داشته باشد. بااینحال، تقاطعها میتوانند روشی دقیقتر برای شناسایی تضعیف یا تقویت مومنتوم نسبت به صرفاً جستجوی نقاط تغییر جهت در خط MACD باشند.

روش تقاطع خط صفر

برای اینکه به سیگنالهای MACD اطمینان بیشتری پیدا کنید، باید روند کلی بازار را نیز در نظر بگیرید. اگر جهت کلی بازار با جهت سیگنال همسو باشد، میتوان به اعتبار آن سیگنال بیشتر اعتماد کرد.

این سیگنال شباهت زیادی به سیگنال قبلی دارد. با این تفاوت که در اینجا، خط MACD بهجای اینکه از خط سیگنال عبور کند، از خط صفر عبور میکند.

- عبور صعودی از خط صفر: هنگامی که خط MACD مثبت میشود (از پایین به بالا از خط صفر عبور میکند)، نشاندهنده یک روند صعودی است.

- عبور نزولی از خط صفر: هنگامی که خط MACD منفی میشود (از بالا به پایین از خط صفر عبور میکند)، نشاندهنده یک روند نزولی است.

بهطورکلی، هر چه خط MACD در یک جهت خاص (بالا یا پایین خط صفر) از آن خط فاصله بیشتری داشته باشد، نشاندهنده یک روند قویتر در آن جهت است.

روش تقاطع خط میانی

یکی دیگر از سیگنالهای رایج MACD، تقاطع خط میانی است.

- تقاطع صعودی خط میانی: زمانی که خط MACD از بالای خط صفر عبور کرده و مثبت شود، یک تقاطع صعودی خط میانی رخ میدهد. این اتفاق زمانی میافتد که میانگین متحرک نمایی ۱۲ روزه سهام (قیمت سهام موردنظر) بالاتر از میانگین متحرک نمایی ۲۶ روزه قرار گیرد.

- تقاطع نزولی خط میانی: زمانی که خط MACD از زیر خط صفر عبور کرده و منفی شود، یک تقاطع نزولی خط میانی رخ میدهد. این اتفاق زمانی میافتد که میانگین متحرک نمایی ۱۲ روزه پایینتر از میانگین متحرک نمایی ۲۶ روزه قرار گیرد.

مدتزمان این تقاطعها میتواند بسته به قدرت روند، چند روز یا چند ماه طول بکشد. تا زمانی که روند صعودی پایدار باشد، خط MACD مثبت باقی میماند. همچنین تا زمانی که روند نزولی پایدار باشد، خط MACD منفی باقی میماند.

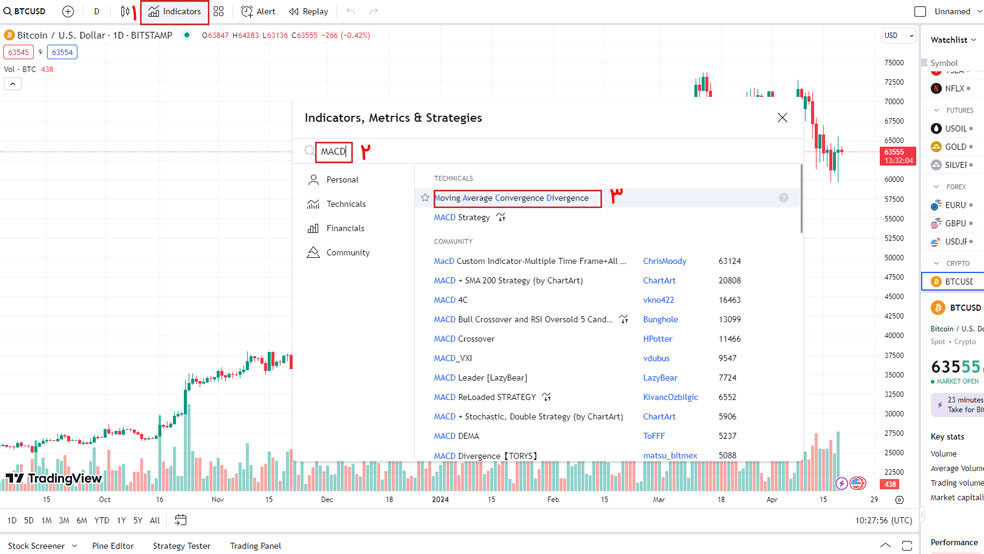

چگونه اندیکاتور مکدی MACD را راهاندازی کنیم؟

راهاندازی اندیکاتور MACD در پلتفرمهای معاملاتی مختلف، به طور جزئی با یکدیگر متفاوت است. بااینحال، مراحل کلی کار به شرح زیر است:

انتخاب پلتفرم معاملاتی

اولین قدم، انتخاب پلتفرم معاملاتی موردنظر شماست. پلتفرمهای محبوبی مانند TradingView، MetaTrader، Coinigy، و Binance همگی از اندیکاتور MACD پشتیبانی میکنند.

اضافه کردن اندیکاتور MACD

پس از ورود به پلتفرم معاملاتی خود، باید اندیکاتور MACD را به نمودار قیمت ارزی که میخواهید آن را تحلیل کنید، اضافه کنید. این کار معمولاً از طریق منوی Indicators یا Chart در پلتفرم انجام میشود. ادامه آموزش را با پلتفرم تریدینگ ویو ارائه میدهیم.

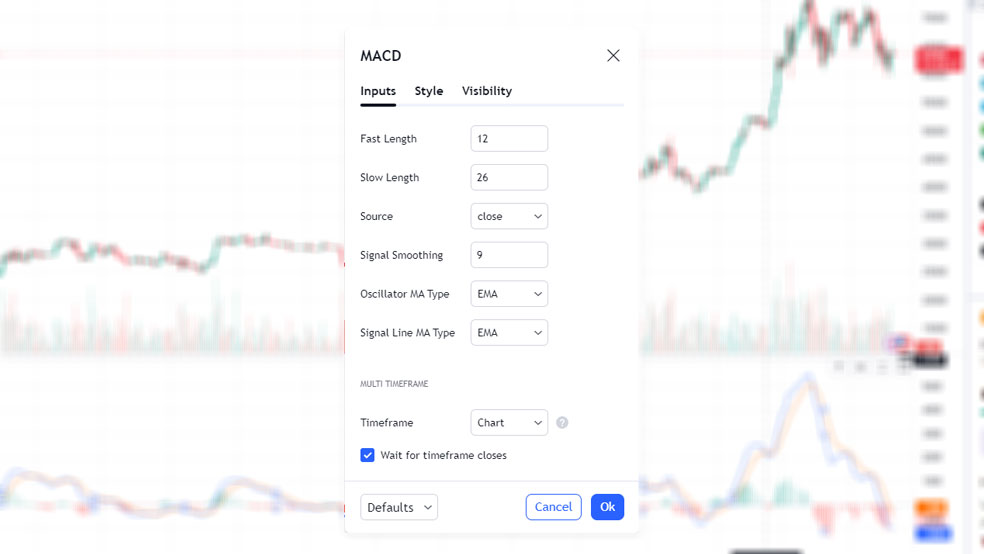

درست کردن تنظیمات بخش Input

در اندیکاتور MACD، تنظیمات ورودی مختلفی وجود دارد که میتوانید آنها را برای شخصیسازی نحوه نمایش و عملکرد اندیکاتور تنظیم کنید.

- انتخاب تایم فریم (Timeframe): در بخش اول تنظیمات ورودی، میتوانید تایم فریم دلخواه خود را برای محاسبات اندیکاتور انتخاب کنید. تایم فریمهای رایج شامل روزانه، هفتگی، ماهانه و سالانه هستند. انتخاب تایم فریم مناسب به استراتژی معاملاتی شما و بازه زمانی که میخواهید تحلیل کنید، بستگی دارد.

- تعداد کندلهای خط MACD (Fast EMA): در بخش دوم، میتوانید تعداد کندلهایی را که برای محاسبه خط MACD استفاده میشود، تنظیم کنید. این عدد نشاندهنده میانگین قیمت در تعداد کندلهای مشخصشده است. مقادیر رایج برای این پارامتر بین ۱۰ تا ۳۰ است. هرچه این عدد کوچکتر باشد، خط MACD به نوسانات کوتاهمدت قیمت حساستر خواهد بود و هرچه این عدد بزرگتر باشد، خط MACD نوسانات بلندمدتتر را نشان خواهد داد.

- تعداد کندلهای خط سیگنال (Slow EMA): در بخش سوم، میتوانید تعداد کندلهایی را که برای محاسبه خط سیگنال استفاده میشود، تنظیم کنید. این عدد نیز مانند خط MACD، نشاندهنده میانگین قیمت در تعداد کندلهای مشخصشده است. مقادیر رایج برای این پارامتر بین ۲۰ تا ۵۰ است. خط سیگنال بهعنوان خط میانگین متحرک خط MACD عمل میکند و از آن برای تشخیص سیگنالهای خریدوفروش استفاده میشود.

- مقیاس اندازهگیری میانگین متحرک (MA Smoothing): در بخش چهارم، میتوانید مقیاس اندازهگیری میانگین متحرک را تنظیم کنید. این پارامتر بر صافسازی خطوط MACD و سیگنال و در نتیجه، کاهش نویز و افزایش وضوح آنها تاثیر میگذارد. مقادیر رایج برای این پارامتر بین ۱ تا ۵ است. هرچه این عدد بزرگتر باشد، خطوط صافتر خواهند بود و نویز کمتری خواهند داشت.

- میزان فشردگی (Signal Smoothing): در بخش پنجم، میتوانید میزان فشردگی را تنظیم کنید. این پارامتر بر نحوه محاسبه قیمتهایی که برای میانگینگیری استفاده میشوند، تاثیر میگذارد. مقادیر رایج برای این پارامتر بین ۰ تا ۱۰۰ است. هرچه این عدد بزرگتر باشد، قیمتها بیشتر فشرده میشوند و نوسانات آنها کمتر خواهد شد.

- نوع خط MACD: در بخش ششم، میتوانید نوع خط MACD را برای نمایش انتخاب کنید. میتوانید از بین خطوط مختلف مانند خط صاف، خط نقطهای و خط هیستوگرام یکی را انتخاب کنید.

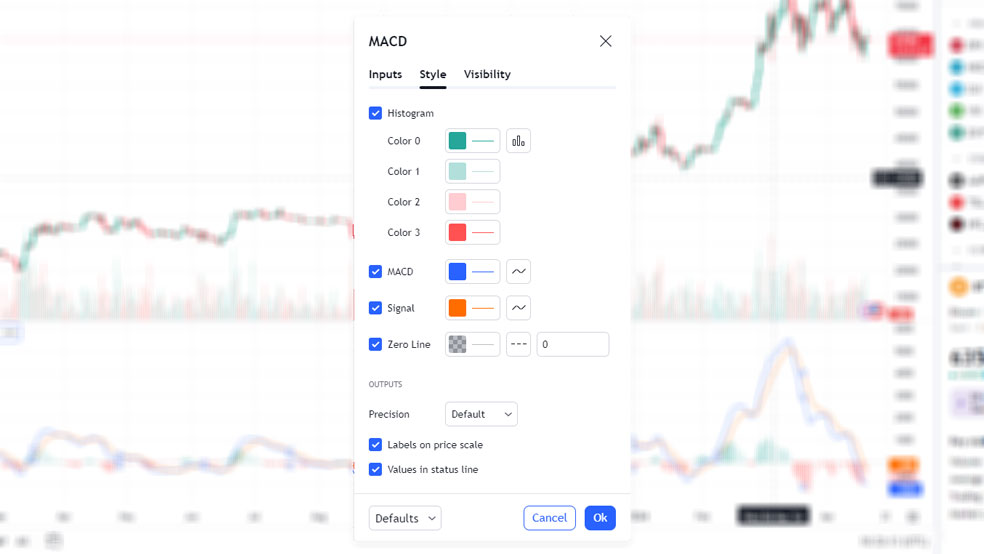

درست کردن تنظیمات بخش Style

بخش Style در اندیکاتور MACD به شما امکان میدهد که ظاهر و نحوه نمایش اندیکاتور را مطابق با سلیقه و نیاز خودتان شخصیسازی کنید. این بخش شامل شش تنظیمات اصلی است:

- رنگ هیستوگرام صعودی: در این قسمت میتوانید رنگ هیستوگرام را در زمانی که خط MACD بالاتر از خط سیگنال است و نشاندهنده روند صعودی قیمت است، تنظیم کنید. رنگهای رایج برای این قسمت سبز یا آبی هستند.

- رنگ هیستوگرام صعودی ضعیف: در این قسمت میتوانید رنگ هیستوگرام را در زمانی که خط MACD نزدیک به خط سیگنال است و نشاندهنده یک روند صعودی ضعیف است، تنظیم کنید. رنگهای رایج برای این قسمت سبز روشن یا آبی روشن هستند.

- رنگ هیستوگرام نزولی ضعیف: در این قسمت میتوانید رنگ هیستوگرام را در زمانی که خط MACD نزدیک به خط سیگنال است و نشاندهنده یک روند نزولی ضعیف است، تنظیم کنید. رنگهای رایج برای این قسمت قرمز روشن یا نارنجی روشن هستند.

- رنگ هیستوگرام نزولی: در این قسمت میتوانید رنگ هیستوگرام را در زمانی که خط MACD پایینتر از خط سیگنال است و نشاندهنده روند نزولی قیمت است، تنظیم کنید. رنگهای رایج برای این قسمت قرمز یا نارنجی هستند.

- رنگ خط MACD: در این قسمت میتوانید رنگ خط MACD را تنظیم کنید. رنگهای رایج برای این قسمت آبی یا سبز هستند.

- رنگ خط سیگنال: در این قسمت میتوانید رنگ خط سیگنال را تنظیم کنید. رنگهای رایج برای این قسمت نارنجی یا قرمز هستند.

- تنظیمات پیشفرض (Defaults): با کلیک بر روی دکمه «Defaults» در این قسمت، میتوانید تمام تنظیمات بخش Style را به حالت پیشفرض خود بازگردانید.

تنظیم نمودارها در بازه زمانی کوتاهمدت

تنظیمات پیشفرض اندیکاتور MACD برای بازههای زمانی متوسط طراحی شدهاند. بااینحال، شما میتوانید این تنظیمات را برای مطابقت با استراتژی معاملاتی و سبک ترجیحی خودتان تغییر دهید. در اینجا دو مجموعه تنظیمات برای بازههای زمانی کوتاهمدت ارائه شده است:

تنظیمات برای بازههای زمانی کوتاهمدت:

- خط MACD: میانگین متحرک نمایی ۶ روزه

- خط سیگنال: میانگین متحرک نمایی ۱۳ روزه

- طول سیگنال: ۱

تنظیم نمودارها در بازه زمانی بلندمدت

برای بازههای زمانی بلندمدت نیز میتوانید از تنظیمات اندیکاتور MACD زیر استفاده کنید:

تنظیمات برای بازههای زمانی بلندمدت:

- خط MACD: میانگین متحرک نمایی ۲۴ روزه

- خط سیگنال: میانگین متحرک نمایی ۵۲ روزه

- طول سیگنال: ۹

این تنظیمات سیگنالهای MACD را صافتر و آنها را برای معاملات بلندمدت مناسبتر میکنند.

گفتار پایانی

MACD یک میانگین متحرک است که بهترین عملکرد را با دادههای روزانه از خود نشان میدهد. همانطور که تقاطع میانگینهای متحرک ساده (SMAs) ۹ و ۱۴ روزه ممکن است برای برخی از معاملهگران سیگنال معاملاتی ایجاد کند، تقاطع خطوط MACD بالاتر یا پایینتر از خط سیگنال آن نیز میتواند یک سیگنال جهتدار تولید کند. MACD بر اساس میانگینهای متحرک نمایی کار میکند که وزن بیشتری به دادههای اخیر میدهد. به همین دلیل، میتواند به سرعت به تغییرات جهتگیری در روند قیمت فعلی واکنش نشان دهد.

تقاطع خطوط MACD مهم است، اما برای اطمینان، باید تاییدیه این سیگنال را از طریق سایر ابزارهای تحلیل تکنیکال مانند RSI یا الگوهای کندل استیک در نمودار قیمت دریافت کنید. از آنجایی که MACD یک اندیکاتور دنبالهرو است، بهتر است قبل از انجام معامله، منتظر تایید روند قیمت در جهت سیگنال باشید.

شما از چه شاخصهایی برای تحلیل تکنیکال استفاده میکنید؟ نام آن را در بخش نظرات برای ما بنویسید.

سوالات متداول

- آیا اندیکاتور MACD یک اندیکاتور پیشرو یا با تاخیر است؟

MCAD را میتوان در هر دو دسته اندیکاتورهای پیشرو و تاخیری جای داد. درواقع، یک اندیکاتور تاخیری با برخی ویژگیهای پیشرو است.

- محدودیتهای اندیکاتور MACD چیست؟

محدودیتهای اندیکاتور MACD عبارتند از: تأخیر در ارائه سیگنال، ایجاد سیگنالهای کاذب، عدم تناسب با تمام بازارها و عدم پیشبینی قطعی قیمتها.