در روزهایی که بیت کوین در ثبت قله تاریخی جدید ناکام مانده، قصد داریم به بررسی مشارکت هولدرهای کوتاه و بلند مدت در عرضه و تقاضای بازار بپردازیم. همچنین از شاخصهای بریک-داون جدید گلسنود هم برای ارزیابی رفتار عرضه و تأثیر زیرگروههای مختلف سرمایهگذاران بلند مدت روی بازار بهره خواهیم برد.

در این نسخه از هفتهنامه گلسنود، به سراغ تشریح موضوعات زیر خواهیم رفت:

- از زمان ثبت قله تاریخی ۷۳ هزار دلار، بازار حرکتی خنثی و افقی را پیش گرفته است. همچنین تخمین میزنیم که مومنتوم تقاضا از اوایل ماه مِی منفی شده باشد.

- مبنای هزینه هولدرهای کوتاه مدت را به عنوان روشی برای بررسی جریان سرمایه به بازار تحلیل میکنیم.

- برای تحلیل سمت عرضه بازار، به هولدرهای بلند مدت مراجعه میکنیم و میفهمیم که مقدار سود محققنشده این گروه، با مقادیر اوج گذشته فاصله معناداری دارد.

- با نگاهی به رفتار عرضه هولدرهای بلند مدت، میبینیم با اینکه این گروه تنها ۴ تا ۸ درصد از حجم معاملات را به خود اختصاص داده، سود محققشده این عرضهها معمولاً ۳۰ تا ۴۰ درصد از کل سود محققشده در روندهای صعودی است. این یافته به ما میگوید که ثروت کوینهای قدیمیتر، به تدریج در حال تحقق سود توسط دستان الماسی بازار است.

پایش سمت تقاضای بازار

در هفته ۱۸ تحلیل گلسنود، روشی برای تعیین جهت و شدت جریان سرمایه خروجی و ورودی به بازار معرفی کردیم. در واقع ما در آن هفته با استفاده از میانگین مبنای هزینه باندهای سنی مختلف گروه هولدرهای کوتاه مدت، چارچوبی جدید خلق کردیم:

- وقتی مبنای هزینه این گروهها در یک روند صعودی قرار میگیرد، به معنای ورود سرمایه به بازار است؛ زیرا خریداران جدید، کوینها را در سطوح قیمت بالاتری خرید میکنند (عکس این موضوع برای روند نزولی است).

- زمانی که قیمت نقدی به بالا یا زیر این مبنای هزینه میرسد، میتوانیم میزان سود محققشده نزد هر گروه را با شاخص نسبت MVRV اندازهگیری کنیم.

- میتوانیم مقادیر MVRV را به عنوان سنجشگری از انگیزه سرمایهگذاران برای ثبت سود (مقادیر بالا)، یا علامتی از خستگی فروشندگان (مقادیر پایین)، در نظر بگیریم.

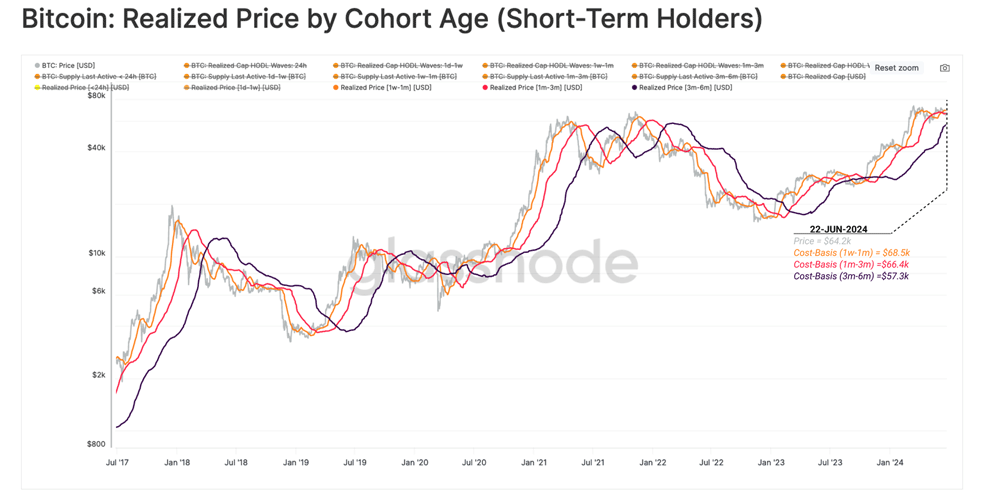

کار خود را با مقایسه قیمت نقدی بازار با مبنای هزینه دو زیرگروه شروع میکنیم:

- 🟠 هولدرهایی با کوینهای ۱ تا ۴ هفته

- 🔴 هولدرهایی با کوینهای ۱ تا ۳ ماهه

با این کار، میتوانیم زمان تغییرات کلان جریان سرمایه در طول مراحل ابتدایی روندهای صعودی و نزولی را بهتر تشخیص دهیم. نمودار زیر به خوبی نشان میدهد که این دو مدل قیمت، چگونه در طول روند صعودی ۲۴-۲۰۲۳ از نمودار حمایت کردند.

از اواسط ماه ژوئن، نمودار نقدی به زیر مبنای هزینه هر دو زیرگروه ۱ تا هفتهای 🟠 (۶۸٫۵۰۰ دلار) و هولدرهای ۱ تا ۳ ماهه 🔴 (۶۶٫۴۰۰ دلار) کشیده شد. اگر این وضعیت ادامه یابد، طبق دادههای گذشته میتواند سطح اعتماد سرمایهگذاران را تضعیف کرده و خطر افزایش عمق و زمان اصلاح را افزایش دهد.

قیمت محققشده گروههای سنی (هولدر کوتاه مدت)

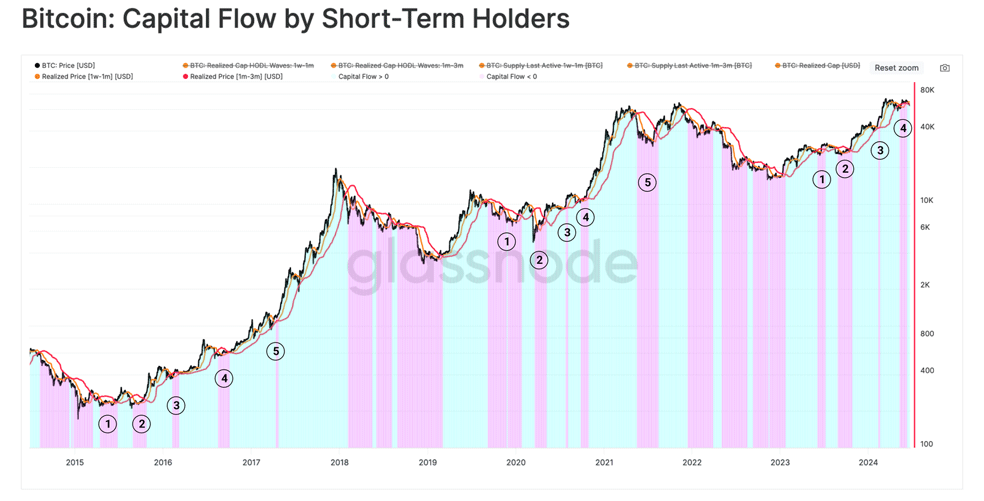

همچنین میتوانیم مومنتوم بازار را با مقایسه مبنای هزینه این گروهها با یکدیگر، ارزیابی دقیقتری کنیم. نمودار زیر نشانگر موارد زیر است:

- جریان سرمایه ورودی 🟦 زمانی که مبنای هزینه هولدرهای ۱ تا ۴ هفتهای به بالای مبنای هزینه ۱ تا ۳ ماههها میرود. این نشانگر مومنتوم مثبت تقاضا و ورود سرمایه جدید به بازار است.

- جریان سرمایه خروجی 🟪 زمانی که مبنای هزینه هولدرهای ۱ تا ۴ هفتهای، به زیر مبنای هزینه ۱ تا ۳ ماههها کشیده میشود. این ساختار علامتی از کاهش مومنتوم تقاضای بازار بوده و خروج سرمایه از بازار را نشان میدهد.

در طول روندهای صعودی گذشته، ساختار منفی جریان سرمایه تا پنج مرتبه رخ داده است. همچنین میتوانیم ببینیم که این ساختار از می تا اوایل ژوئن امسال هم حاکم بوده است.

جریان سرمایه هولدرهای کوتاه مدت

نگاهی به سمت عرضه بازار

برای دستیابی به دیدگاهی کلان نسبت به وضعیت کنونی بازار، میتوانیم شاخصهایی را که رفتار هولدرهای بلند مدت (LTH) را نشان میدهند، بکار بگیریم. گروه LTH ها، عضو اصلی سمت عرضه در روندهای صعودی است، زیرا این گروه کوینهای خود را توزیع و سودهای خود را ثبت میکند.

در واقع سقفهای چرخهای بازار زمانی ایجاد میشوند که LTH ها، شدت و حجم فروش خود را افزایش میدهند و در نهایت تقاضای بازار را خسته میکنند.

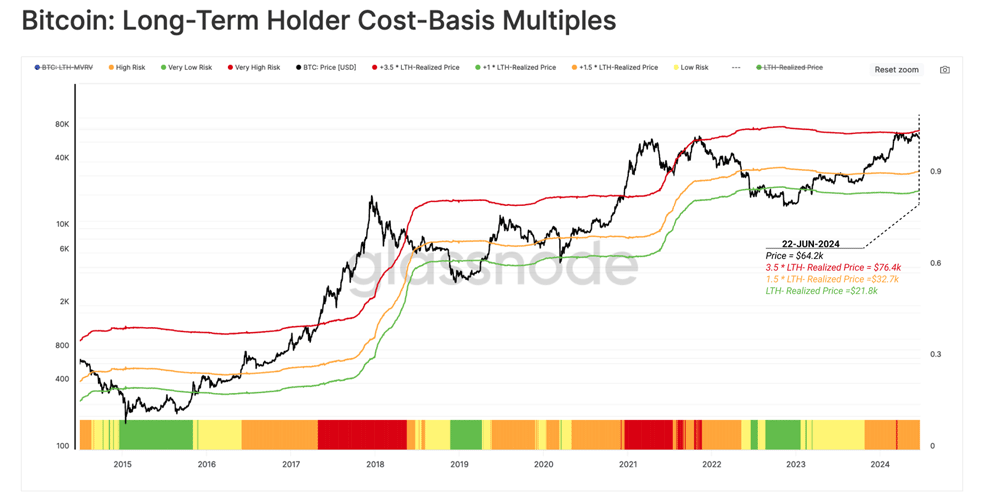

نمودار زیر، قیمت نقدی را با ضریبهای مهم اعمال شده در متوسط مبنای هزینه LTH ها (قیمت محققشده LTH ها) مقایسه میکند.

- ۱.۰ × قیمت محققشده LTH 🟢 که با فاز کفسازی روندهای نزولی و شروع فاز ریکاوری بازار همزمان است.

- ۱.۵ × قیمت محققشده LTH 🟠 فاز ریکاوری از فاز تعادل بلند مدت یک روند صعودی را نشان میدهد. در این مرحله، قیمت نرخ رشد کمتری دارد و به طور میانگین، LTH ها حدود ۵۰٪ سود محققنشده دارند.

- ۳.۵ × قیمت محققشده LTH 🔴 مرزی مشخص بین فاز تعادل و فاز سرخوشی (Euphoria) روند صعودی ترسیم میکند. این مرحلهایست که قیمت به سرعت رشد میکند و LTH هایی که حالا سود محققنشده ۲۵۰٪ و بیشتر دارند، عرضه خود را شدت میدهند.

حال اگر این چارچوب را در چرخههای اخیر بکار بگیریم، میبینیم که روند صعودی کنونی از نگاه کلان، بسیار مشابه با چرخه ۲۰۱۷ حرکت کرده است. نکته جالب اینجاست که دوره تثبیت اخیر در حوالی قله تاریخی، با همان مرز تعادل و سرخوشی که در ضریب ۳.۵ قیمت محققشده LTH 🔴 تشریح کردیم، همخوانی جالبی دارد.

ضریبهای مبنای هزینه هولدرهای بلند مدت

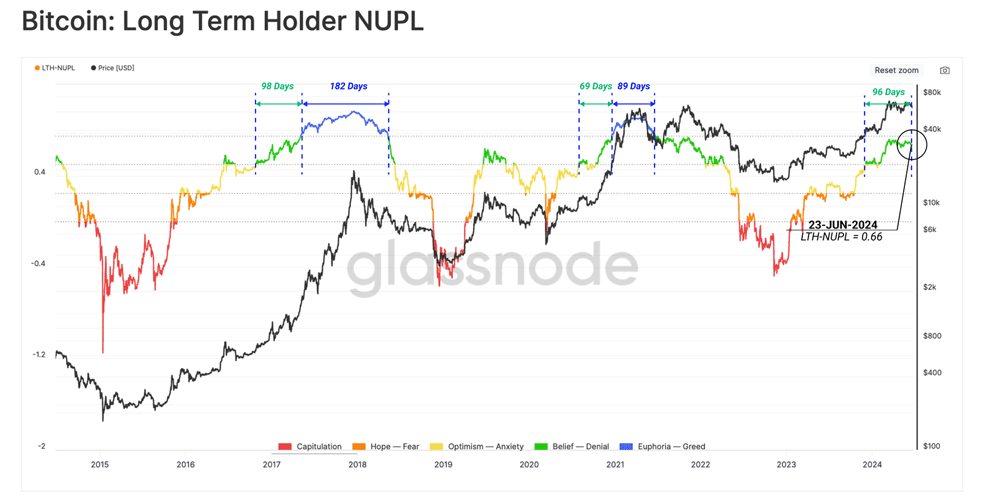

اندازه سودهای محققنشده نزد LTH ها را میتوان به عنوان سنجشگری از انگیزه این گروه برای عرضه کوینها و جمع کردن اندوختههای خود در نظر گرفت. میتوانیم این محرک روانی برای عرضه را با شاخص LTH-NUPL به نمایش بگذاریم.

در زمان نگارش این مقاله، شاخص LTH-NUPL در سطح ۰.۶۶ قرار داشت، سطحی که با فاز پیش از سرخوشی 🟢 همخوانی عجیبی دارد. حدود ۹۶ روز است که این وضعیت پابرجاست و از این حیث شباهت بسیار جالبی با چرخه ۱۷-۲۰۱۶ دارد. این میتواند به این معنا باشد که اصلاح کنونی، شاید آخرین فرصت برای خرید بیت کوین در قیمتهای جذاب باشد.

NUPL هولدرهای بلند مدت

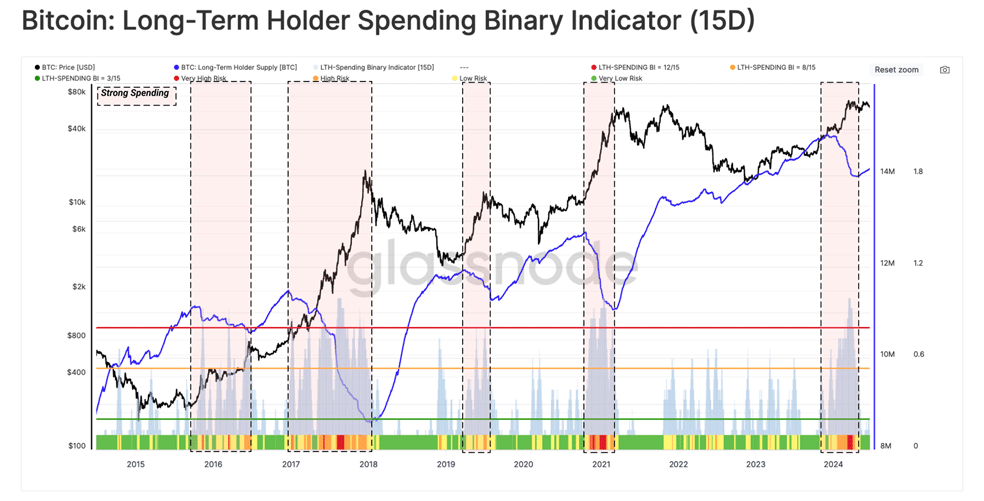

با استفاده از شاخص دودویی عرضه هولدرهای بلند مدت، میتوانیم دورههایی که این گروه درحال عرضه پرقدرت بودند را ببینیم. در طول این رویدادها، کل موجودی این گروه، دائماً و با سرعت کاهش مییابد.

با این کار میتوانیم دورههای عرضه LTH زیر را تشخیص بدهیم:

- عرضه ضعیف 🟩 زمانی که موجودی LTH، ۳ روز از ۱۵ روز اخیر کاهشی بوده است.

- عرضه ملایم زمانی 🟧 که موجودی LTH حداقل در ۸ روز از ۱۵ روز اخیر کاهش یافته است.

- عرضه شدید زمانی 🟥 که موجودی LTH ها در بیش از ۱۲ روز از ۱۵ روز گذشته، کاهش یافته است.

شاخص دودویی عرضه هولدرهای بلند مدت

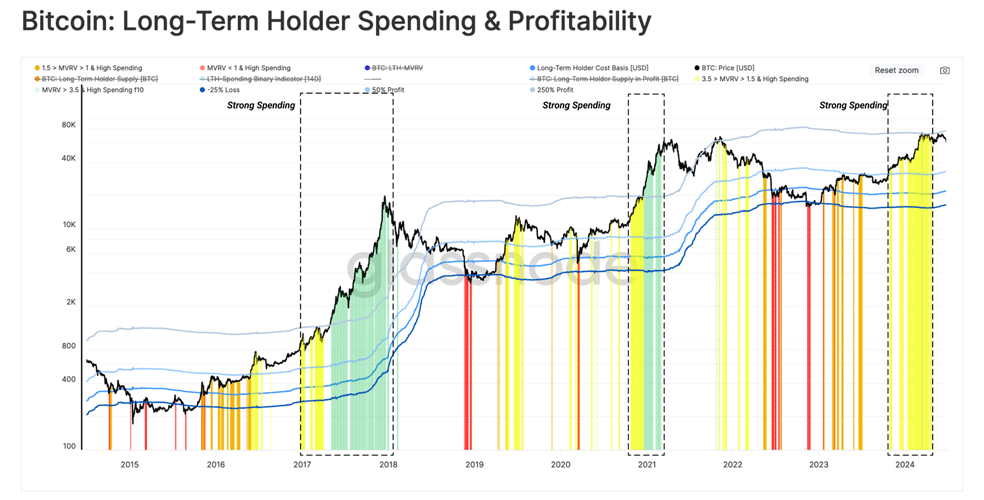

نمودار بعدی، ترکیبی از دو مدل قبلیست تا در ارزیابی جو روانی و رفتار هولدرهای بلند مدت به ما کمک کند. این اندیکاتور، انگیزه این گروه برای ثبت سود را با رفتار عرضه واقعی آنها ترکیب میکند.

برای نمایش بهتر، چهار دوره از تغییرات رفتاری و سرمایهگذاری LTH ها را مشخص میکنیم:

- تسلیم 🟥 زمانی که قیمت نقدی پایینتر از مبنای هزینه LTH هاست و ازاینرو، هرگونه عرضه سنگین با ترس و تسلیم سرمایهگذاران همراه میشود.

- انتقال 🟧 زمانی که نمودار قیمت اندکی بالاتر از مبنای هزینه LTH ها قرار گرفته و عرضههای گهگاهی و سبکی هم رخ میدهد. این وضعیت نشاندهنده فعالیت روزانه و معمولی این سرمایهگذاران است.

- تعادل 🟨 بعد از ریکاوری از یک دوره نزولی طولانی و زمانی است که بازار به دنبال یافتن تعادلی بین جریان اندک تقاضای جدید، نقدینگی کم و توزیع گهگاهی هولدرهای ضررده چرخه قبلی است. عرضه سنگین LTH ها در این مرحله، معمولاً منجر به جهشها یا اصلاحات شدید و سریع میشود.

- سرخوشی 🟩 زمانی است که LTH-MVRV به بالای سطح ۳.۵ رسیده و طبق دادههای گذشته با رسیدن قیمت به قله تاریخی قبلی همخوانی دارد. در این دوره، LTH ها به طور میانگین سود ۲۵۰ درصدی را در اختیار دارند. بازار وارد فاز سرخوشی میشود و همین امر باعث میشود که این سرمایهگذاران کوینهای خود را با قیمتهای به مراتب بالاتر بفروشند.

با استفاده از این چارچوب، میتوانیم دوره تشدید عرضه LTH ها را طول سه ماهه چهارم ۲۰۲۳ و سه ماهه اول ۲۰۲۴ را ببینیم. این یعنی بازار در این دوره در مرحله تعادل بوده است.

عرضه و سودآوری هولدرهای بلند مدت

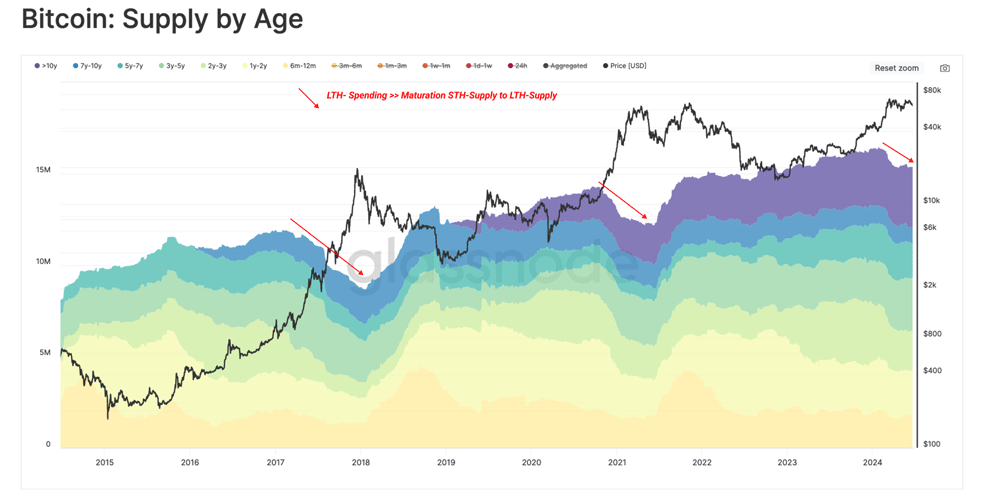

تشریح عرضه دستان الماسی

شاخص قبلی دورههایی را که مجموع موجودی هولدرهای بلند مدت کاهش مییافت، نشان میداد. به طور مشابه، میتوانیم زیرگروههای هولدرهای کوتاه مدتی که مسئول ایجاد فشار فروش هستند را هم بررسی کنیم.

تفکیک موجودی بر اساس سن

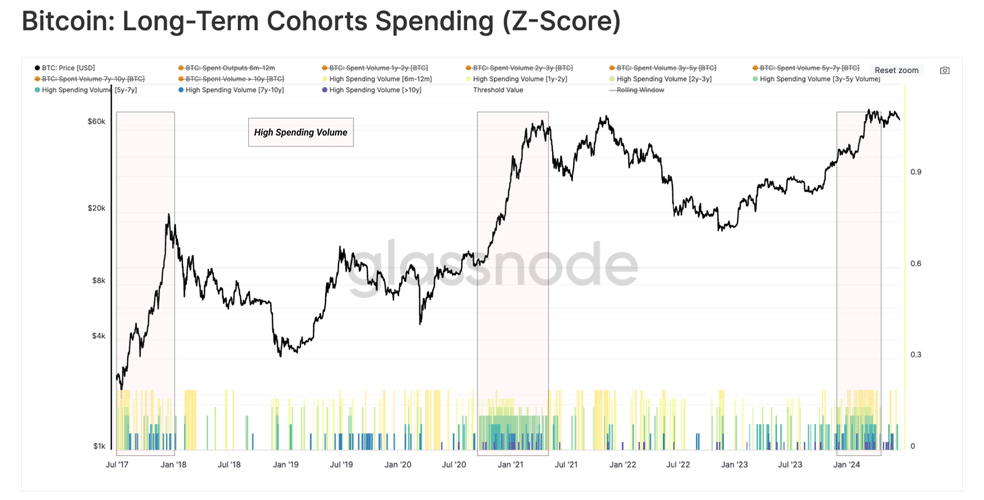

برای ارزیابی مشارکت هر زیرگروه LTH ها، میتوانیم روزهایی که حجم عرضه آنها حداقل یک انحراف معیار بالاتر از متوسط سالانه است را مشخص کنیم.

با اینکه جهشهای گاهوبیگاهی از فعالیت عرضه در هر گروه دیده میشود، تکرر روزهای عرضه سنگین در طول فاز سرخوشی روندهای صعودی، رشدی چشمگیر میکند. این نشاندهنده الگوی رفتاری نسبتاً مداوم سرمایهگذاران بلند مدتی است که در طول جهشهای قیمت، ثبت سود میکنند.

نمره استاندارد عرضه گروه هولدرهای بلند مدت

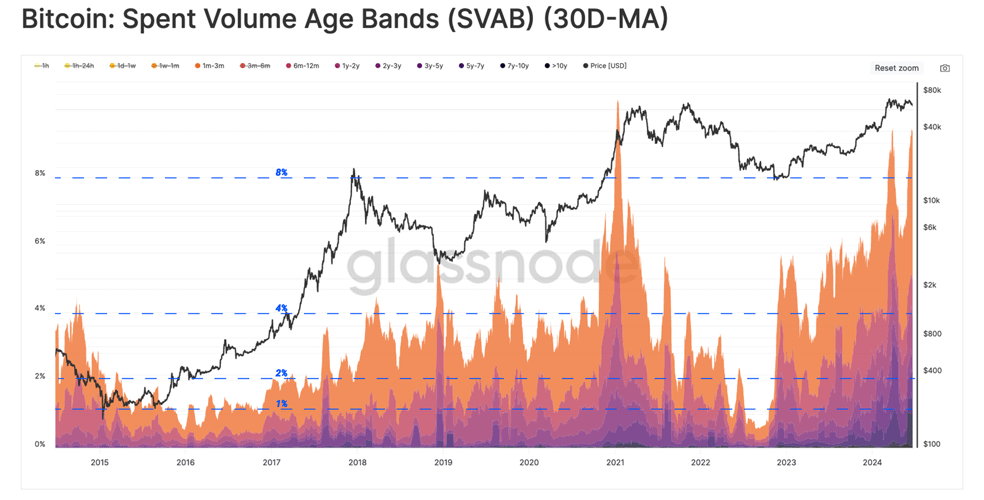

با توجه به اینکه تنها ۴ تا ۸٪ از حجم نقلوانتقالات روزانه آنچین متعلق به LTH هاست، میتوانیم شاخص آنچین دیگری را بکار بگیریم تا تأثیر نسبی این گروه در سمت عرضه بازار را بررسی کنیم.

حجم عرضه باندهای سنی (میانگین ۳۰ روزه)

با وجود سهم کوچک LTH ها از حجم عرضه، این کوینها به طرز چشمگیری بالاتر (یا پایینتر) از قیمت اولیه خرید عرضه میشوند. ازاینرو، اندازه سود یا ضرر محققشده توسط این گروه میتواند دیدگاه ارزشمندی نسبت به الگوهای رفتاری LTH ها ارائه دهد.

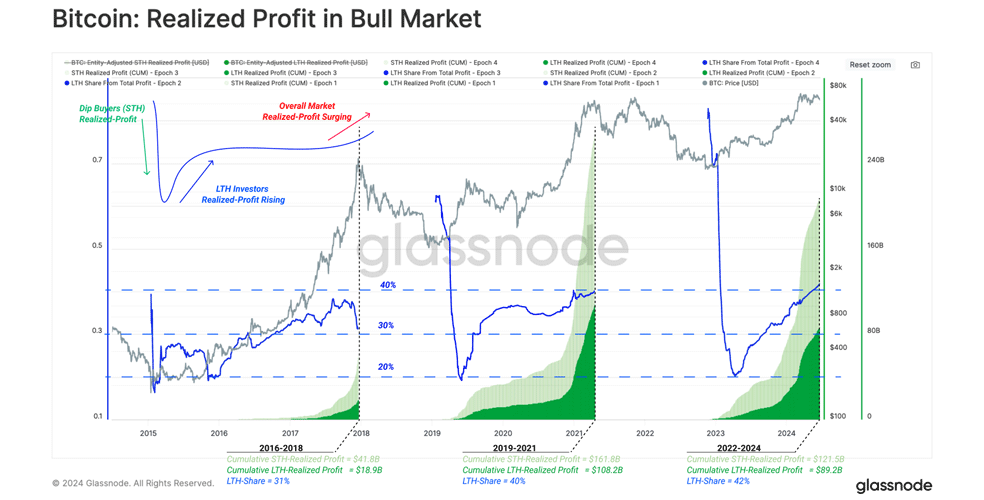

نمودار زیر، مجموع حجم سود محققشده توسط هولدرهای بلند مدت در طول روندهای صعودی را نشان میدهد. چیزی که با بررسی این شاخص فهمیدیم این است که LTH ها معمولاً ۲۰ تا ۴۰٪ از کل سود ثبت شده در این زمان را به خود اختصاص دادهاند.

با اینکه حجم عرضه روزانه LTH ها تنها ۴ تا ۸ درصد از کل عرضه است، این گروه تا ۴۰٪ از سود ثبتشده سرمایهگذاران را به خود اختصاص داده است.

سود محققشده در روند صعودی

جمع بندی نهایی

از آنجایی که از اوایل ماه مارس تاکنون، بازار در یک روند خنثی و افقی قرار گرفته، از مبنای هزینه هولدرهای بلند مدت و کوتاه مدت استفاده کردهایم تا وضعیت عرضه و تقاضای بازار را بررسی کنیم.

با استفاده از تغییرات مبنای هزینه زیرگروههای هولدرهای کوتاه مدت، ابزاری را خلق کردیم تا مومنتوم جریان سرمایه به شبکه را بسنجد. نتایج به دست آمده تأیید کرد که قله تاریخی ماه مارس بعد از دورهای از خروج سرمایه (مومنتوم منفی) ثبت شده است.

در ادامه، عرضه زیرگروههای مختلف هولدرهای بلند مدت را نیز بررسی کردیم. نتیجه به دست آمده نشان داد که تکرر روزهایی با عرضه سنگین در طول فاز سرخوشی روندهای صعودی رشدی چشمگیر دارد. نکته جالب توجه اینجاست که حجم معاملات هولدرهای بلند مدت تنها ۴ تا ۸ درصد از حجم روزانه است، اما حدود ۴۰٪ از سود روزانه بازار توسط این گروه محقق میشود.