زمانی که سخن از تحلیل تکنیکال و شناسایی جهت حرکت قیمت ارزهای دیجیتال به میان میآید، نام الگوها و اندیکاتورهای تحلیل تکنیکال مختلفی به ذهن میرسند. یکی از پرکاربردترین این الگوها، الگوی سر و شانه (Head and Shoulders Pattern یا بهاختصار H&S) است.

الگو سر و شانه در تمام بازههای زمانی کاربرد دارد و به همین دلیل، انواع معاملهگران و سرمایهگذاران از آن استفاده میکنند. ازآنجاییکه الگوی سر و شانه سطوح ورود، خروج و حد سود را بهراحتی بر روی نمودار مشخص میکند، استفاده از آن برای معامله بسیار آسان است.

پس بیایید ابتدا با الگوی H&S آشنا شده و نحوه شناسایی، رسم و معامله با آن را آموزش دهیم.

الگوی سر و شانه چیست؟

الگوی سر و شانه در تحلیل تکنیکال استفاده میشود. این یک شکل خاص نموداری است که نشاندهنده تغییر روند صعودی به نزولی است. این الگو بهصورت یک خط پایه با سه قله ظاهر میشود، بهطوریکه دو قله بیرونی از نظر ارتفاع به هم نزدیک هستند و قله میانی بلندتر است.

الگوی سر و شانه که اولینبار در دهه ۱۹۰۰ توسط چارلز داو توصیف شد، زمانی شکل میگیرد که قیمت سهام یا ارز دیجیتال به بالاترین حد خود رسیده و سپس به پایین خط پایه حرکت صعودی قبلی بازگردد. بعد از آن، قیمت از قله قبلی بالاتر میرود تا «سر» را تشکیل دهد و سپس به خط پایه اصلی برمیگردد. در نهایت، قیمت سهام دوباره در حدود سطح اولین قله الگو به اوج خود میرسد قبل از اینکه دوباره سقوط کند.

مهم است که الگوی سر و شانه معکوس را با الگوی ادامهدهنده اشتباه نگیرید. سر و شانه معمولی، حداقل به اندازه یک موج قیمت معمولی در روند پیش از خود است. اگر الگوی سر و شانه در مقایسه با امواج قیمت اطرافش بسیار کوچک به نظر برسد، ممکن است نشانگر الگوی ادامهدهنده باشد.

کارشناسان، الگوی سر و شانه را یکی از قابلاعتمادترین الگوهای برگشت روند معرفی میکنند. این یکی از چندین الگوی سر است که با درجات مختلف دقت، نشان میدهد که یک روند صعودی به پایان خود نزدیک میشود.

اجزای اصلی الگوی سر و شانه

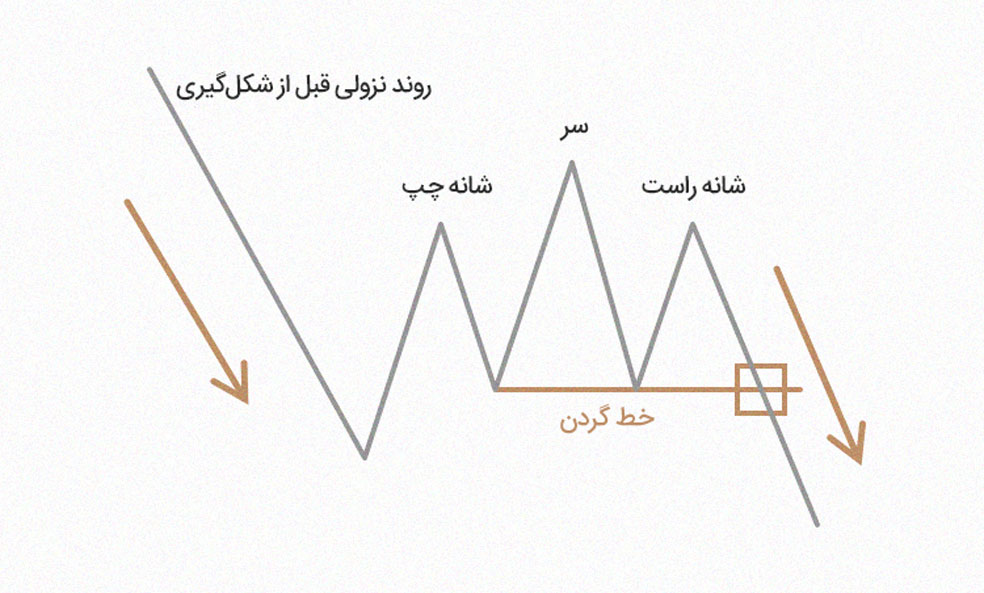

بیایید برای درک بهتر اجزای اصلی الگوی سر و شانه، با یک مثال و تصویر پیش رویم. به تصویر زیر توجه کنید:

همانطور که میبینید، الگوی سر و شانه از چهار قسمت اصلی تشکیل میشود:

- سر (Head): بلندترین قله در میان سه قله الگو است.

- شانه چپ (Left Shoulder): اولین قله در سمت چپ الگو است که ارتفاعی کوتاهتر از سر دارد.

- شانه راست (Right Shoulder): دومین قله در سمت راست الگو است که ارتفاعی تقریباً برابر با شانه چپ دارد.

- خط گردن (Neckline): خطی افقی است که از پایینترین نقاط شانه چپ و شانه راست عبور میکند.

ایجاد این الگو روی نمودار از شانه چپ شروع میشود. سپس قیمت، سر را تشکیل میدهد که نسبت به شانه چپ، بلندتر یا کوتاهتر است (بستگی به نوع الگو دارد).

بعد از آن، شانه راست شکل میگیرد که معمولاً همسطح با شانه چپ است. خط گردن در انتهای شکلگیری الگو رسم میشود و میتواند افقی، نزولی یا صعودی باشد.

انواع Head And Shoulders در تحلیل تکنیکال

دو نوع الگوی سر و شانه اصلی در تحلیل تکنیکال داریم: الگوی سقف (Top) و الگوی کف یا معکوس (Low).

الگوی سقف

الگوی سر و شانه سقف، یک الگوی برگشتی نزولی است که در انتهای یک روند صعودی تشکیل میشود. این الگو یکی از الگوهای معتبر در تحلیل تکنیکال به شمار میرود.

این نوع الگو به ترتیب زیر تشکیل میشود:

- شانه چپ: در انتهای یک روند صعودی قوی شکل میگیرد.

- سر: پس از تشکیل قله شانه چپ، قیمت بالا رفته و بالاترین نقطه الگو را تشکیل میدهد.

- گردن: خطی افقی است که از پایینترین نقاط شانه چپ و راست عبور میکند و نقش حمایتی دارد.

- شانه راست: مجدداً قیمت افزایش مییابد؛ اما این بار به ارتفاع سر نمیرسد (شانه راست). سپس قیمت کاهش پیدا میکند تا برابر با اولین دره بین شانه چپ و سر (یا حداقل پایینتر از قله شانه چپ) شود.

- خط گردن شکسته میشود: در نهایت، قیمت با نفوذ به پایین خط گردن (پس از تشکیل شانه راست) و ادامه روند نزولی، الگوی سر و شانه سقف را کامل میکند.

الگوی کف یا معکوس

الگوی سر و شانه تنها در سقف قیمت تشکیل نمیشود، بلکه میتواند در کف قیمت نیز با مفهوم برعکس ظاهر شود. این الگو با نام «سر و شانه کف» یا «سر و شانه معکوس» شناخته میشود. برخلاف الگوی سر و شانه سقف، این الگو در انتهای یک روند نزولی شکل میگیرد و نشاندهنده احتمال پایان روند نزولی و آغاز یک روند صعودی است.

این نوع الگو به ترتیب زیر تشکیل میشود:

- شانه چپ: در انتهای یک روند نزولی قوی شکل میگیرد.

- سر: پس از تشکیل کف شانه چپ، قیمت پایین آمده و پایینترین نقطه الگو را تشکیل میدهد.

- گردن: خطی افقی است که از بالاترین نقاط شانه چپ و راست عبور میکند و نقش مقاومتی دارد.

- شانه راست: مجدداً قیمت کاهش مییابد؛ اما این بار به پایین سر نمیرسد (شانه راست). سپس قیمت افزایش مییابد تا اینکه تقریباً برابر با اولین قله بین شانه چپ و سر (یا حداقل بالاتر از کف شانه چپ) شود.

- خط گردن شکسته میشود: در نهایت، قیمت با نفوذ به بالای خط گردن (پس از تشکیل شانه راست) و ادامه روند صعودی، الگوی سر و شانه کف را کامل میکند.

آموزش رسم الگوی سر و شانه برای تحلیل تکنیکال

الگوی سر و شانه را میتوانید در پلتفرمهای تحلیل تکنیکال مختلف مثل تریدینگ ویو رسم کنید. برای این منظور به وبسایت تریدینگ ویو بروید و رمزارز موردنظر خود را انتخاب کنید.

در نوار سمت چپ، روی علامت الگوها که شبیه به گراف است، کلیک کنید تا لیست پترنها نمایش داده شود. از میان آنها، گزینه Head and Shoulders Pattern را انتخاب کنید. اکنون باید الگو را در نمودار قیمت رمزارز موردنظر خود تشخیص داده و اقدام به رسم الگو کنید.

تایید سیگنالها

توجه داشته باشید که حتی زمانی که قیمت سهام یا ارز دیجیتال از خط گردن عبور میکند، به این معنا نیست که لزوماً در همان جهت ادامه پیدا خواهد کرد. برای تایید روند، باید دو عامل دیگر را نیز در نظر بگیرید:

- حجم معاملات: تعداد سهام معامله شده، نشاندهنده قدرت پشت یک حرکت قیمت است. در الگوی سر و شانه کلاسیک (نمودار بالا را ببینید)، حجم معاملات با افزایش قیمت به سمت سر و سپس با جهش مجدد برای تشکیل شانه راست، شروع به کاهش میکند که نشاندهنده عدم اشتیاق سرمایهگذاران است. افزایش ناگهانی حجم معاملات در زمان عبور قیمت از زیر خط گردن، حاکی از آن است که فشار فروش شدید باقی خواهد ماند. اگر هیچ یک از این سیگنالهای حجم در حال وقوع نباشد، ممکن است کاهش قیمت کوتاهمدت باشد، هرچند هیچ تضمینی وجود ندارد.

- تایم فریم: روندهای برگشتی نیازمند روندهای قوی پیش از شکلگیری خود هستند. یک قانون رایج این است که روند صعودی منتهی به الگو، حداقل باید دو برابر فاصله بین شانهها طول داشته باشد. این امر باعث میشود که احتمالاً هرگونه برگشت روند بهاندازهای قابلتوجه باشد که بتوان روی آن معامله کرد و این قانون صرفنظر از اینکه به دنبال یک فرصت روزانه یا طولانیتر باشید، اعمال میشود.

آموزش انجام معامله با الگوی Head And Shoulders

اکنون که با الگوی سر و شانه به خوبی آشنا شدید، نوبت آن است که نحوه انجام معامله به کمک آن را یاد بگیرید.

به یاد داشته باشید که همیشه تا تکمیل الگو صبر کنید. دلیل این امر آن است که ممکن است یک الگو اصلاً شکل نگیرد یا الگوی نیمهکاره در آینده تکمیل نشود. الگوهای نیمهکاره یا تقریباً کامل باید زیر نظر باشند، اما تا زمانی که الگو خط گردن را نشکسته، نباید هیچ معاملهای انجام شود.

در الگوی سر و شانه، پس از رسیدن قیمت به قله شانه راست، منتظر حرکت قیمت به پایین خط گردن هستیم؛ اما برعکس، در الگوی سر و شانه معکوس، پس از شکلگیری شانه راست، منتظر حرکت قیمت به بالای خط گردن میمانیم.

هنگامی که الگو تکمیل میشود، میتوان یک معامله را آغاز کرد. قبل از ورود به معامله، آن را برنامهریزی کنید، نقاط ورود، حد ضرر، حد سود و همچنین هر گونه متغیری را که باعث تغییر حد ضرر یا حد سود شما میشود، یادداشت کنید.

رایجترین نقطه ورود زمانی است که «بریکاوت (Breakout)» رخ میدهد – خط گردن شکسته شده و معامله انجام میشود. نقطه ورود دیگر به صبر بیشتری نیاز دارد و با احتمال ازدستدادن حرکت همراه است. این روش شامل انتظار برای «پولبک» به خط گردن پس از وقوع «بریکاوت» است. این روش محتاطانهتر است زیرا میتوانیم ببینیم که آیا پولبک متوقف میشود و جهت اصلی بریکاوت از سر گرفته میشود یا خیر. در غیر این صورت، ممکن است معامله از دست برود. هر دو روش در ادامه نشان داده شدهاند.

تعیین حد ضرر (Stop Loss)

در الگوی سر و شانه سقف (کلاسیک)، حد ضررها، درست بالای شانه راست (الگوی سقف) و پس از نفوذ به خط گردن قرار داده میشوند. بهعنوان یک جایگزین، میتوان از سر الگو بهعنوان حد ضرر استفاده کرد، اما این ریسک بسیار بزرگتری به همراه دارد و در نتیجه باعث کاهش نسبت ریسک به پاداش الگو میشود.

در الگوی معکوس، حد ضرر درست پایین شانه راست قرار میگیرد. مجدداً، حد ضرر را میتوان در سر الگو قرار داد، اگرچه این کار ریسک بیشتری را برای معاملهگر به همراه دارد.

در نمودار بالا، پس از انجام معامله، حد ضرر در ۱۰۴ دلار (کمی پایینتر از شانه راست) قرار میگیرد.

تعیین حد سود (Take Profit)

هدف سود برای این الگو، اختلاف قیمت بین سر و پایینترین نقطه یکی از شانهها است. سپس این اختلاف از سطح شکست خط گردن (در سقف بازار) کم میشود تا یک حد سود برای پایین رفتن قیمت به دست آید.

برای کف بازار، این اختلاف به قیمت شکست خط گردن اضافه میشود تا یک هدف سود برای افزایش قیمت به دست آید.

برای مثال، باتوجهبه تصویر بالا، هدف سود برای الگوی سر و شانه معکوس به شرح زیر خواهد بود:

۱۱۳.۲۰ دلار (این بالاترین قیمت بعد از شانه چپ است) – ۱۰۱.۱۳ دلار (این پایینترین قیمت سر است) = ۱۲.۰۷ دلار

سپس این اختلاف به قیمت شکست (که در الگوی سر و شانه معمولی کم میشود) اضافه میشود. قیمت شکست تقریباً ۱۱3.25 دلار است که به ما یک هدف سود ۱۲۵.۳۲ دلاری (۱۱3.25 دلار + ۱۲.۰۷ دلار) میدهد.

گاهی اوقات سرمایهگذاران باید مدت زمان زیادی، تا چند ماه، بین مشاهده شکست و رسیدن به هدف سود ایدهآل منتظر بمانند. نظارت بر معاملات خود بهصورت لحظهای میتواند به شما در پیشبینی نتایج آنها کمک کند.

استفاده از الگوی سر و شانه چه مزایا و معایبی به همراه دارد؟

استفاده از الگوها در تحلیل تکنیکال بسیار رایج است و تریدرها به کمک آنها میتوانند تصمیمات درست و بهجایی در معاملات خود بگیرند؛ اما هر الگویی ممکن است در کنار مزایا، معایبی هم داشته باشد. در این بخش مزایا و معایب الگوی Head and Shoulders را بیان میکنیم.

مزایای الگوی سر و شانه

همانطور که در توضیحات بالا هم متوجه شدید، این الگو دارای مزایای زیادی برای معاملهگران در بازههای زمانی مختلف است. این مزایا عبارتاند از:

- قابلتشخیص برای معاملهگران باتجربه: این الگو برای معاملهگران باتجربه بهراحتی قابلشناسایی است.

- تعریف ریسک و سود مشخص: سطوح ورود و خروج برای معاملات کوتاهمدت و بلندمدت و فاصله حد ضرر با نقاط ورود بهراحتی قابلتعیین است، بهخصوص با تاییدیههای مربوط به باز و بستهشدن قیمت.

- بهرهمندی از نوسانات بزرگ بازار: بازه زمانی شکلگیری الگوی سر و شانه نسبتاً طولانی است، بنابراین بازار میتواند از قیمت ورود تا قیمت خروج نوسان قابل توجهی داشته باشد.

- قابلاستفاده در تمام بازارها: از این الگو میتوان در بازارهای فارکس و سهام استفاده کرد.

معایب الگوی سر و شانه

با اینکه این الگو میتواند دید بسیار خوبی درباره جهت حرکت قیمت بدهد، گاهی ممکن است با چالشهایی روبرو شود:

- احتمال از دست دادن الگو توسط معاملهگران تازهکار: خط گردن در الگوی سر و شانه همیشه صاف نیست و ممکن است شیب داشته باشد که میتواند باعث سردرگمی معاملهگران تازهکار شود.

- احتمال فاصله زیاد حد ضرر: حرکت نزولی شدید قیمت در بازههای زمانی طولانی میتواند منجر به فاصله زیاد حد ضرر شود.

- احتمال تغییر خط گردن: اگر قیمت به سمت خط گردن برگردد (پولبک)، ممکن است مجدداً آن را تست کند که باعث سردرگمی برخی معاملهگران میشود.

گفتار پایانی

الگوی سر و شانه در تمام بازههای زمانی شکل میگیرد و بهصورت بصری قابلتشخیص است. با اینکه گاهی اوقات تشخیص این الگو میتواند ذهنی باشد، شکل کامل آن با مشخصکردن نقاط ورود، حد ضرر و حد سود، اجرای یک استراتژی معاملاتی را آسان میکند.

این الگو از یک شانه چپ، سر و سپس شانه راست تشکیل شده است. رایجترین نقطه ورود، شکسته شدن خط گردن است و حد ضرر کمی بالاتر از شانه راست (در سقف بازار) یا کمی پایینتر از شانه راست (در کف بازار) قرار داده میشود. حد سود نیز با کم کردن (در سقف بازار) یا اضافه کردن (در کف بازار) تفاوت بین قیمت سر و پایینترین نقطه یکی از شانهها به قیمت شکست خط گردن، به دست میآید.

این الگو سیستم کاملی نیست، اما روشی برای معامله در بازار را بر اساس حرکات منطقی قیمت در اختیار معاملهگران قرار میدهد.

شما از چه الگویی برای تحلیل تکنیکال و شناسایی روند قیمت استفاده میکنید؟

سوالات متداول

- الگوی سر و شانه چیست؟

الگوی سر و شانه یک الگوی کلاسیک در تحلیل تکنیکال است که نشاندهندهی برگشت روند صعودی به نزولی است.

- تفاوت الگوی کف با الگوی سقف در چیست؟

الگوی کف نشاندهنده احتمال پایان روند نزولی و شروع روند صعودی است؛ در حالی که الگوی سقف احتمال پایان روند صعودی و شروع روند نزولی را نشان میدهد.