در روزهایی که بازار در حال هضم بزرگترین ریزش چرخه کنونی است، شکوتردید در میان سرمایهگذاران بازار ارز دیجیتال کاملاً به چشم میخورد. بااینحال، به نظر میرسد که در لایههای زیرین بازار، شاهد بازگشت رفتار هودلینگ و انباشت کوین هستیم.

در این نسخه از هفتهنامه تحلیل آنچین بیت کوین گلسنود، قصد داریم به موضوعات زیر بپردازیم:

- بعد از چندین ماه توزیع نسبتاً سنگین سرمایهگذاران، ظاهراً رفتار سرمایهگذاران بیت کوین در حال بازگشت به هودلینگ و انباشت کوین است.

- فعالیت بازارهای نقدی نشان میدهد که سوگیری جمعی در روزهای اخیر به سمت فروش تمایل میکند و هنوز این وضعیت تغییری نکرده است.

- در مقایسه با زمان شکسته شدن قله تاریخی در چرخههای قبلی، در حال حاضر مقدار ثروت در اختیار هولدرهای بلند مدت نسبتاً زیاد است.

- به طور کلی، وضعیت آنچین خبر از ایمان راسخ سرمایهگذاران به پادشاه ارزها میدهد.

بازگشت به هودلینگ

با ریکاوری آهسته و پیوسته بازار از ریزش سهمگین هفته گذشته، عدم قطعیت و شکوتردید مشهودی در میان سرمایهگذاران دیده میشود. ازاینرو، با تحلیل واکنش آنچین سرمایهگذاران به این روزهای پرنوسان، متوجه تمایل دوباره آنها به هودلینگ میشویم.

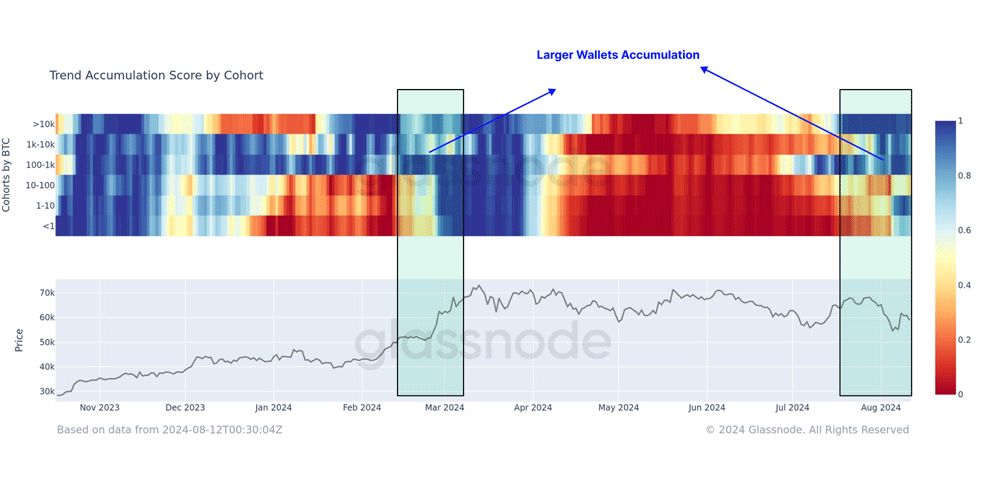

از زمان ثبت قله تاریخی جدید در ماه مارس، بازار وارد فاز طولانی مدتی از توزیع کوین از طرف انواع اندازههای والت شد. در طول چند هفته گذشته، این روند علائم اولیه بازگشت را نشان میدهد؛ مخصوصاً در والتهای بزرگتر که معمولاً مرتبط با صندوقهای ETF هستند. حالا به نظر میرسد که این والتهای بزرگ بیشتر تمایل به انباشت و صبر دارند.

نمره گرایش به انباشت – تفکیک والتها

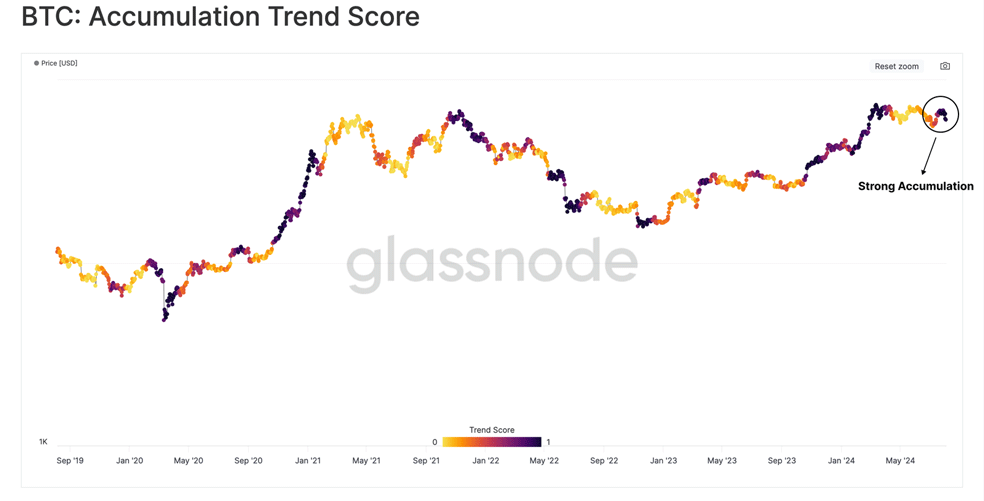

نمره گرایش انباشت (ATS)، تغییر وزندار موجودی والتهای بازار را اندازه میگیرد. این شاخص هم به خوب نشان میدهد که رفتی جمعی بازار به سمت انباشت تمایل دارد.

این تمایل به انباشت سرمایهگذاران به حدی بوده که باعث شده شاخص ATS به بالاترین مقدار خود یعنی ۱٫۰ برسد. این یعنی بیشترین میزان انباشت در ماه اخیر رخ داده است.

شاخص نمره گرایش به انباشت

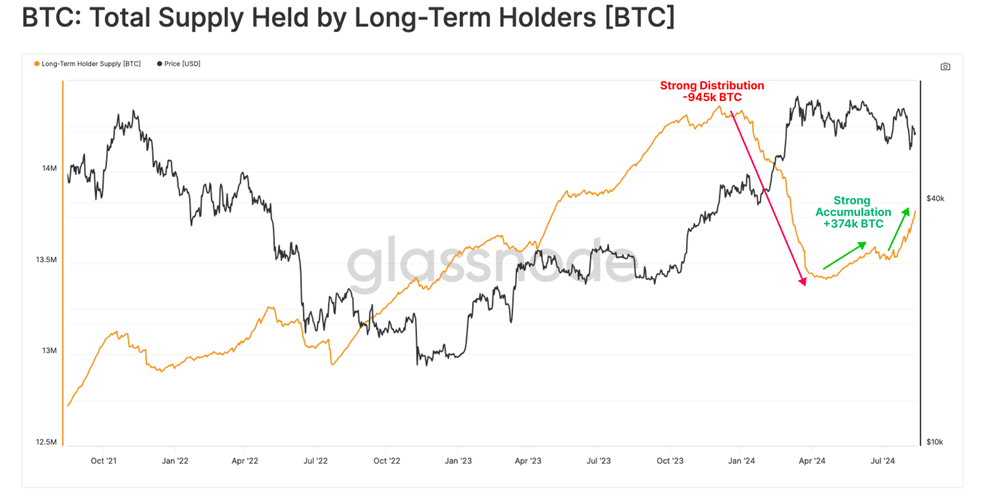

این پدیده در میان هولدرهای بلند مدتی که در طول مسیر حرکت قیمت به سمت قله تاریخی جدید، به شدت داراییهای خود را کاهش دادند، شهودیت بیشتری دارد. این گروه حالا دوباره به هودلینگ علاقمند شده است؛ به طوریکه در ۳ ماه گذشته، روزانه بیش از ۳۷۴ هزار واحد BTC به جمع LTH ها میپیوندد.

این پدیده به ما میگوید که رغبت سرمایهگذاران به نگه داشتن کوینهایشان، بسیار بیشتر از تمایل آنها به عرضه و فروش است.

کل موجودی در اختیار هولدرهای بلند مدت

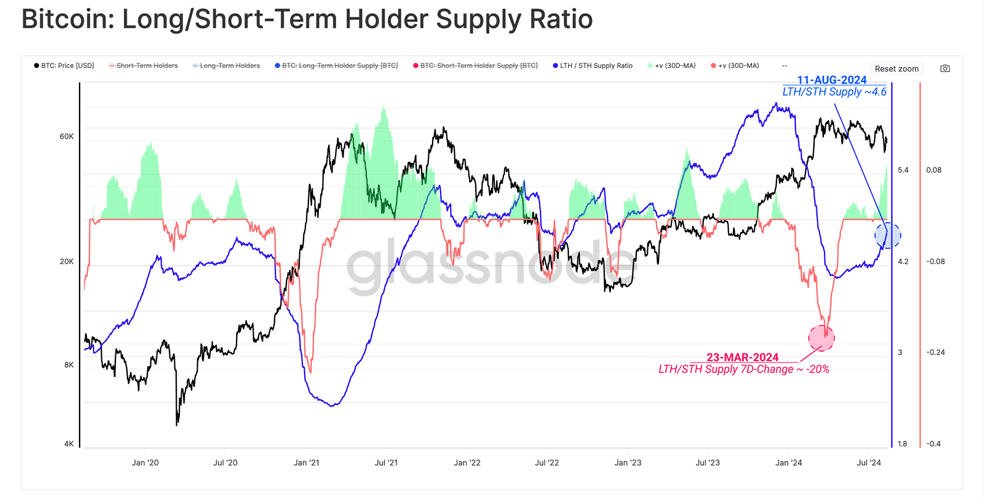

در ادامه میتوانیم تغییرات ۷ روزه موجودی LTH ها به عنوان ابزاری برای ارزیابی نرخ تغییر موجودی جمعی آنها را بکار بگیریم.

در اینجا میتوانیم توزیع عظیم LTH هایی را که در دورههای قلهسازی کلان بازار معمول است، در زمان ثبت قله تاریخی مارس ببینیم. کمتر از ۱٫۷٪ از روزهای معاملاتی بیت کوین، فشار توزیع سنگینتری را تجربه کردهاند. البته اخیراً این شاخص به محدوده مثبت بازگشته و این یعنی LTH ها تمایل بیشتری به حفظ کوینهای خود دارند.

نسبت موجودی هولدرهای کوتاه/بلند مدت

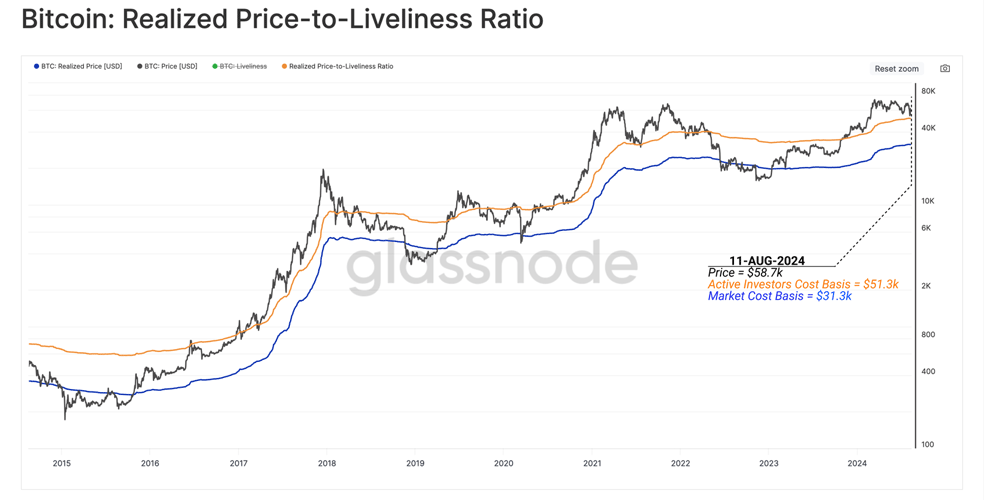

با وجود توزیع شدید کوین از آپریل تا جولای، قیمت نقدی در بالای سطح مبنای هزینه سرمایهگذاران فعال که نشاندهنده میانگین قیمت خرید کوینهای فعال بازار است، باقی مانده است.

به طور کلی، مبنای هزینه سرمایهگذاران فعال را به عنوان آستانه کلیدی در تعیین جو منفی و مثبت سرمایهگذاران در نظر میگیرند. از آنجاییکه بازار در نزدیکی این سطح با قدرت نسبتاً خوبی با حمایت مواجه شده، یعنی سرمایهگذاران به طور کلی نسبت به وضعیت کوتاه تا میان مدت بازار خوشبین هستند.

نسبت قیمت محققشده به سرزندگی

ارزیابی سوگیری در بازار نقدی

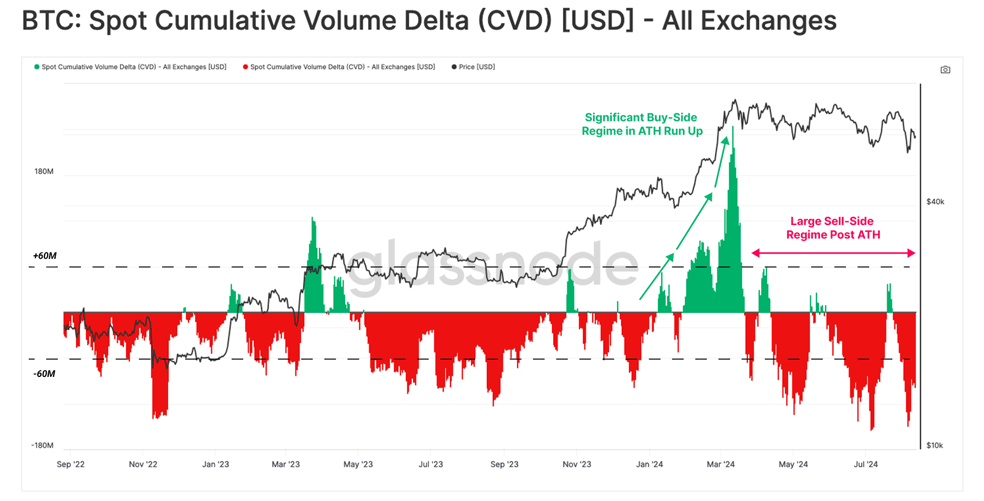

حالا که از لحاظ تکنیکال، بازار در یک روند نزولی قرار گرفته، میتوانیم شاخص CVD را برای تخمین تعادل کنونی بین فشارهای خرید و فروش بازار نقدی، بکار بگیریم.

این شاخص برای ارزیابی مومنتوم میان مدت بازار و همچنین مانع و محرک قیمت، بکار میآید. با این شاخص به خوبی میبینیم که از زمان ثبت قله تاریخی جدید، بازار به طور مداوم تحت فشار فروش بوده است.

دلتای حجم کلی بازار نقدی – همه صرافیها

مقادیر مثبت CVD خبر از فشار خرید خالص میدهند، در حالیکه مقادیر منفی فشار فروش بیشتر را نشان میدهند.

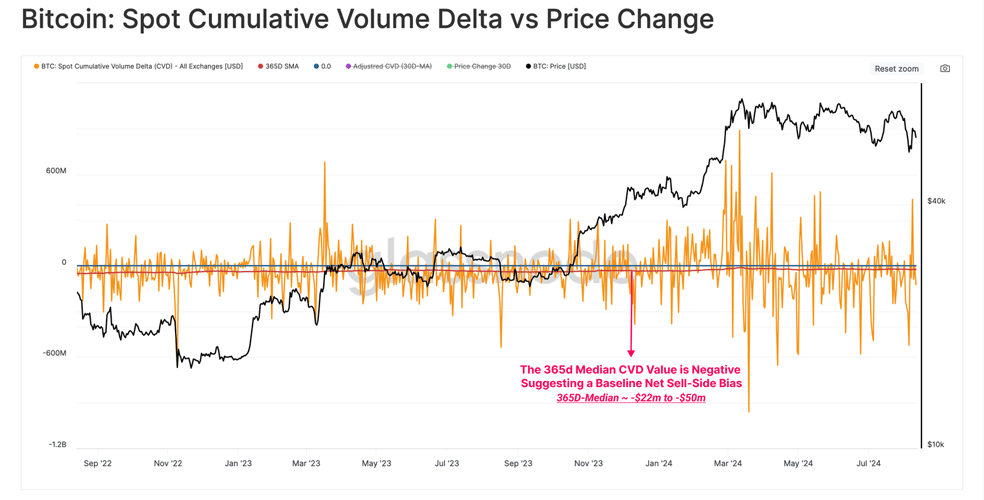

حال وقتی میانگین سالانه شاخص CVD نقدی را تحلیل میکنیم، میبینیم که مقدار میانگین در طول ۲ سال گذشته بین ۲۲ – تا ۵۰ – میلیون دلار نوسان داشته و بیشتر بودن فشار فروش را نشان میدهد.

مقایسه دلتای حجم کل بازار نقدی و تغییرات قیمت

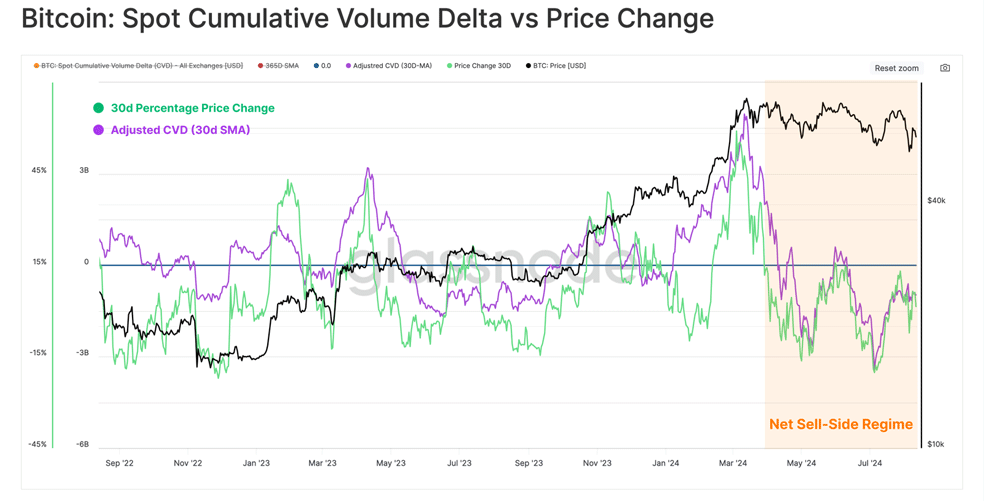

حال اگر این میانگین طولانی مدت را به عنوان پایه تعادل CVD در نظر بگیریم، میتوانیم نسخه تعدیلشده این شاخص را ایجاد کنیم که این سوگیریهای ضمنی را محاسبه و اصلاح میکند.

وقتی شاخص CVD تعدیلشده بازار نقدی (میانگین ۳۰ روزه) را با درصد تغییر ماهانه قیمت مقایسه میکنیم، همبستگی بسیار جالبی را میبینیم.

با این چارچوب، به راحتی میتوان شکست بریک-اوت اخیر نمودار به بالای ۷۰ هزار دلار را با ضعف تقاضا در بازار نقدی (CVD منفی) توجیه کرد. از طرف دیگر، زمانی میتوان از بازگشت تقاضا در بازار نقدی صحبت کرد که شاخص CVD تعدیل شده به نواحی مثبت خود بازگردد.

مقایسه دلتای حجم کل بازار نقدی با تغییرات قیمت

ما کجای چرخه هستیم؟

رفتار قیمت پرتلاطم بازار در ماههای اخیر، منجر به کاهش قابل ملاحظه فشار توزیع LTH ها شده است. این اتفاق باعث شده درصد ثروت در اختیار این گروه در ابتدا تثبیت شده و بعد شروع به رشد کند.

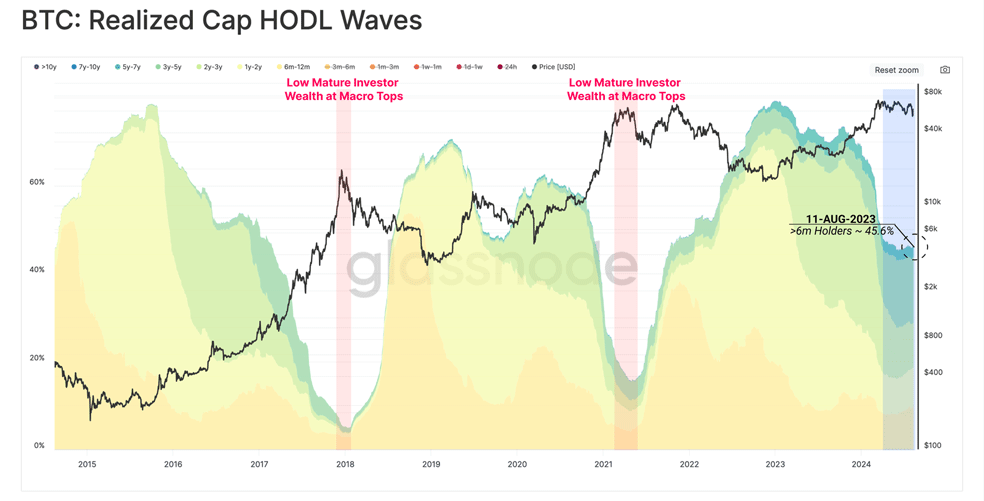

با وجود فشار فروش عظیم LTH ها در مسیر ثبت قله تاریخی جدید، ثروت در اختیار سرمایهگذاران بلند مدتتر در مقایسه با بریک-اوتهای قبلی از قله تاریخی، نسبتاً زیاد بوده است.

- معامله بیشاز ۳۰۰ کوین دیگر

- دریافت وام و اعتبار معاملاتی

- سرعت بالا در تکمیل سفارشات

- باتهای معاملهگر متنوع

- پشتیبانی ۲۴ ساعته

این یعنی اگر قیمت بیت کوین در آینده رشد کرد، باز هم باید منتظر توزیع کوین از طرف هولدرهای بلند مدت باشیم. همچنین نشان میدهد که با وجود حرکت افقی و حتی نزولی نمودار قیمت در ماههای اخیر، این سرمایهگذاران تمایلی به عرضه کوینهای خود در قیمتهای پایینتر ندارند.

هر دو یافته خبر از هولدرهایی مصممتر، مقاومتر و صبورتر بازار میدهند.

امواج هودل کپ محققشده

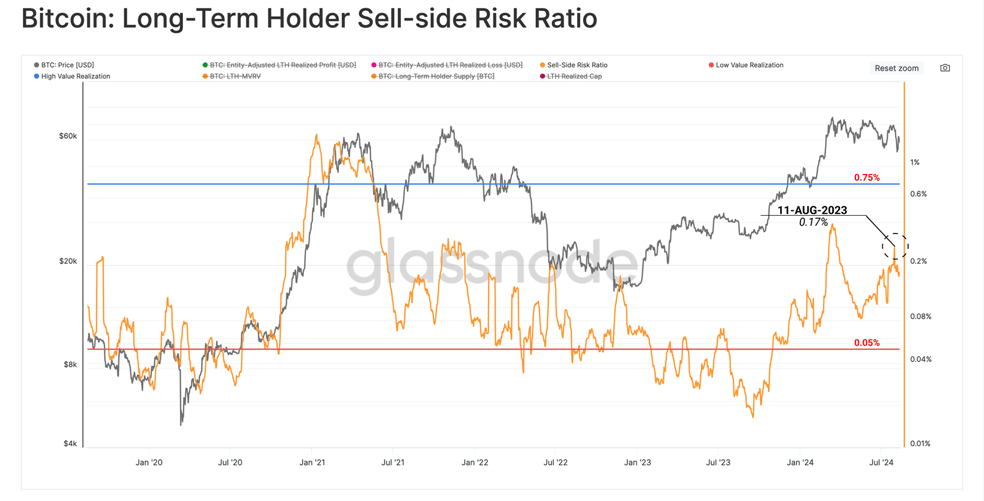

در آخر میتوانیم این ارزیابی را با استفاده از نسبت ریسک فروش LTH ها تقویت کنیم. این شاخص، مجموع سود و ضرر محققشده توسط سرمایهگذاران را نسبت به اندازه بازار دارایی (کپ محققشده) اندازه میگیرد. این شاخص را میتوان با چارچوب زیر مورد تحلیل قرار داد:

- مقادیر زیاد نشاندهنده عرضه کوینها با سود یا ضرری بزرگ به نسبت مبنای هزینه است. این شاخص به ما میگوید که بازار به بازیابی تعادل نیاز دارد و در ادامه شاهد نوسانات شدیدتری خواهیم بود.

- مقایدر کم نشاندهنده آن است که اکثر کوینها در سطح قیمتی نزدیک مبنای هزینه عرضه شدهاند و بازار به درجاتی از تعادل رسیده است. این وضعیت معمولاً رکود ثبت سود و ضرر در یک محدوده قیمت را نشان میدهد و علامتی از بازاری کم نوسان است.

هم اکنون، شاخص نسبت ریسک فروش LTH ها در مقایسه با دورههای شکست قله تاریخی قبلی در سطوح پایینتری قرار گرفته است. این یعنی اندازه سود ثبت شده توسط گروه هولدرهای بلند مدت در مقایسه با چرخههای قبلی بازار کمتر است. در واقع این پدیده مهر تأیید دیگری بر انتظار LTH ها برای صعود بیشتر قیمت است.

نسبت ریسک فروش هولدرهای بلند مدت

جمع بندی نهایی

با وجود وضعیت چالشبرانگیز و پرتلاطم بازار در ماههای اخیر، صبر و ایمان هولدرهای بلند مدت به قوه خود باقی است و حتی در این اوضاع، رفتارشان بیشتر به انباشت متمایل شده است.

در مقایسه با دورههای قبلی ثبت قله تاریخی، درصد ثروت در اختیار این سرمایهگذاران بیشتر و روبهرشد است و این یعنی سرمایهگذاران برای عرضه و فروش کوینهای خود منتظر قیمتهای بالاتری هستند. علاوهبراین، نبود فروش از روی ترس در روزهایی که بزرگترین ریزش قیمت در چرخه کنونی رخ داد، نشان از ایمان محکمتر هولدرها دارد.