امروزه در دنیای رمزارزها بحثهای زیادی دربارهی مقایسهی ارزهای دیجیتال با بزرگترین حبابهای اقتصادی مطرح است و افراد زیادی در این حوزه، داراییهای دیجیتالی را نوعی حباب مالی معرفی میکنند.

اما این مقایسه تا چه حد میتواند درست باشد؟ آیا واقعا ارزهای دیجیتال با بزرگترین حبابهای اقتصادی قابل مقایسه هستند؟ در این مقاله از بیت پین قصد داریم دربارهی بزرگترین حبابهای اقتصادی تاریخ و مقایسهی آنها با حباب ارزهای دیجیتال توضیح داده و به سوالات بالا پاسخ دهیم.

حبابهای مالی و اقتصادی

حبابهای مالی و اقتصادی زمانی شکل میگیرند که تمام جنبههای مالکیت، معنای واقعی خود را از دست داده، قیمت به طور مصنوعی و غیرمنطقی بالا رفته و پس از آن دیگر مردم تنها به امید واهی افزایش زودهنگام قیمتها دل میبندند. پس از آن در نتیجهی اشتیاق سوداگرانهی سرمایهگذاران، قیمت دارایی موردنظر بیش از حد بالا رفته و حباب بزرگتر میشود. درواقع حبابهای مالی با ایجاد توهم افزایش تقاضا برای یک دارایی، باعث بالا رفتن قیمت آن دارایی میشوند.

پیشتر در مقالهی ۶ مرحله ایجاد حبابهای مالی و اقتصادی و نابودی آنها دربارهی مراحل شکلگیری این حبابها به طور کامل توضیح دادیم، حال در این مقاله از بیت پین با ما همراه باشید تا با پنج حباب اقتصادی مهم تاریخ آشنا شویم و با مقایسه ارزهای دیجیتال با بزرگترین حبابهای اقتصادی تاریخ، چشماندازی دربارهی آیندهی این رمزارزها و بازار کریپتوکارنسی داشته باشیم.

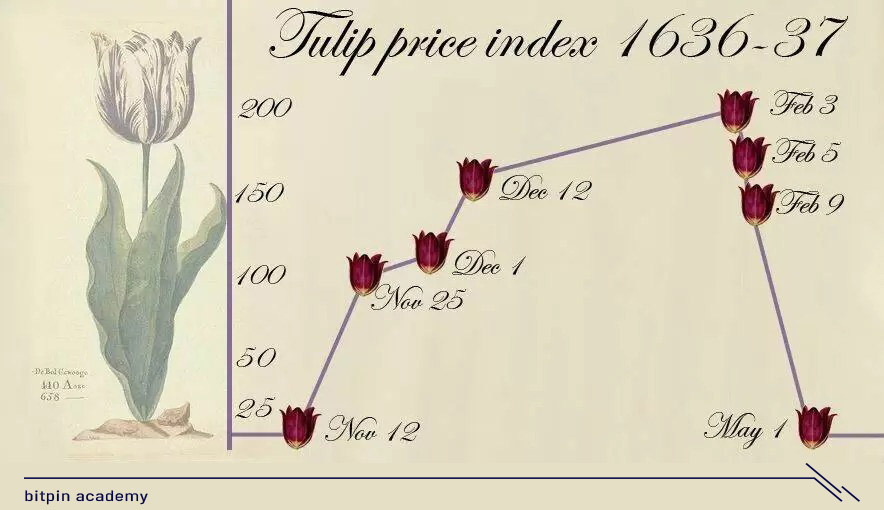

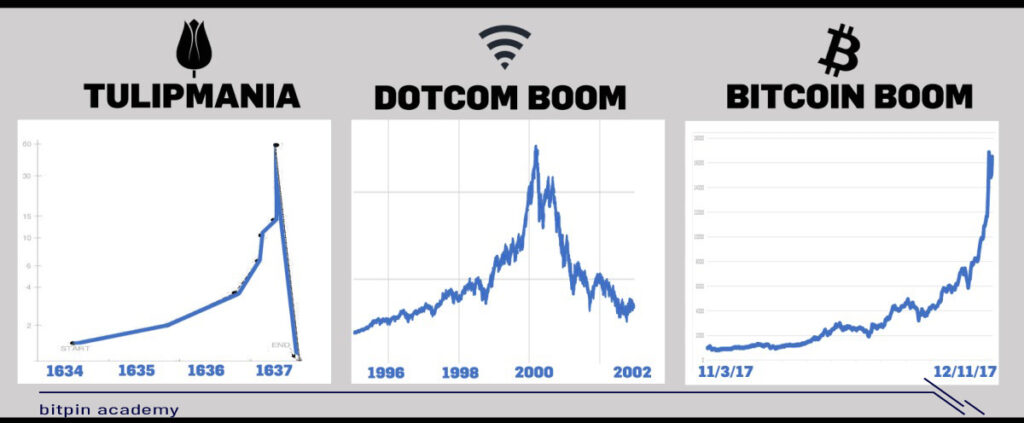

جنون گل لاله

جنون یا شیدایی گل لاله (Tulipmania – تولیپمانیا) یکی از اولین حبابهای اقتصادی تاریخ است که در قرن هفدهم گریبان اقتصاد هلند را گرفت. داستان از این قرار است که اواخر قرن پانزدهم پیاز گل لاله برای اولین بار از ترکیه به اروپایغربی و هلند وارد شد؛ این گل بهدلیل زیبایی و کمیاببودن توجه سرمایهگذاران زیادی را به خود جلب کرد و سرمایهگذاران زیادی به شکلی دیوانهوار شروع به خرید پیاز گل لاله کردند.

همین موضوع باعث شد تا گل لاله به یکی از گرانقیمتترین کالاهای دنیا تبدیل شود و قیمتش به رقمی شش برابر بیشتر از متوسط درآمد سالانهی یک کارگر هلندی برسد. پس از ترکیدن حباب قیمتی پیاز گل لاله در سال ۱۶۳۷ میلادی، قیمت این کالا خیلی سریع به قیمتی پایینتر از قیمت اولیهی آن سقوط کرد؛ درنتیجهی این اتفاق بسیاری از سرمایهگذاران ورشکسته شدند و ضربهی شدیدی به اقتصاد هلند وارد شد.

امروزه بسیاری از تحلیلگرانی که به بازار رمزارزها بدگمان هستند، داستان جنون گل لاله را مثالی برای مقایسه ارزهای دیجیتال با بزرگترین حبابهای اقتصادی تاریخ میدانند و از آن به عنوان استعارهای برای پیشبینیهای بیپایه و اساس و سوداگرانه یاد میکنند. در مقابل برخی دیگر معتقدند که این مقایسه ناقص است؛ این گروه مقایسه ارزهای دیجیتال با بزرگترین حبابهای اقتصادی تاریخ را اساسا اشتباه میدانند، چرا که از ارزهای دیجیتال میتوان بهعنوان وسیلهای برای مبادله و ذخیرهی ارزش استفاده کرد.

پیاز گل لالهها فناوریهای زیربنایی ارزهای دیجیتال را نداشته و به تنهایی هم ارزشی فراتر از زیبایی خود ندارد، پس نمیتوان از آن به عنوان ابزاری برای پرداخت استفاده کرد یا انتظار کاربرد در صنایع مختلف داشت.

حباب دریای جنوب

حباب قیمتی دریای جنوب، داستان بحران مالی سال ۱۷۱۷ میلادی انگلستان است که طی آن پول زیادی از بین رفت و افراد زیادی را مقروض کرد و به خاک سیاه نشاند. این حباب حدود ۳۰۰ سال پیش اتفاق افتاد، اما هنوز هم بخشی از مالیات جمعآوری شده از مردم بریتانیا، برای پرداخت این بدهی صرف میشود. افراد زیادی حباب دریای جنوب را مثال مناسبی برای مقایسه ارزهای دیجیتال با بزرگترین حبابهای اقتصادی تاریخ میدانند.

در سال ۱۷۱۷، بریتانیا بهخاطر درگیری در جنگهای قدرت، بدهی بسیار زیادی بالا آورد و دولت این کشور برای جبران بدهیهایش، به همکاری با شرکتی به نام «دریای جنوب» تَن داد. بریتانیا در ازای این همکاری، حق تجارت و فعالیت در «دریاهای جنوب» را به این شرکت اعطا کرد. با اینکه این حق انحصاری نبود، اما برخی تصور کردند که در نتیجهی این همکاری، تجارت در دریای جنوب منحصراً در اختیار «شرکت دریای جنوب» قرار خواهد گرفت و برای سودآوری از این فعالیت دندان تیز کردند.

افراد زیادی با خرید اوراق بهادار دولتی در پروژهی فعالیت در دریای جنوب سرمایهگذاری کردند و امیدوار بودند تا بتوانند این اوراق را خیلی زود با قیمت بالاتری به فروش برسانند. با این حال منبع واقعی درآمد شرکت دریای جنوب از همین سرمایهگذاریها تامین میشد و خودِ شرکت فعالیت درآمدزایی نداشت. سه سال بعد از این اتفاقات، شرکت دریای جنوب از دولت بریتانیا خواست تا قانون انتشار سهام از سوی شرکتها را تصویب کند و در ازای این اقدام کل بدهی این کشور را تسویه کند.

شرکت دریای جنوب برای مجاب کردن دولت بریتانیا به تصویب قانون انتشار سهام از سوی شرکتها، سهام رایگان برای حامیان این طرح در نظر گرفت و در نهایت، موفق شد دولت را راضی کند؛ با این اتفاق ارزش سهام شرکت به طور چشمگیری افزایش پیدا کرد و مرحله دوم شکلگیری حبابهای مالی و اقتصادی، یعنی باد شدن حباب با موج دوم سرمایهگذاریها اتفاق افتاد.

تصویب قانون انتشار سهام از سوی شرکتها نه تنها سرمایهگذاریهای جدیدی برای شرکت دریای جنوب را به همراه داشت، بلکه شرکتهای بیشتری هم در واکنش به این خبر تاسیس شدند و همه بی وقفه شروع به معرفی سهام خود کردند. مردم همه کورکورانه برای سرمایهگذاری در شرکتها و پروژهها مختلف صف کشیدند و تقاضای بالا باعث شد تا سرمایهگذاران اصلا به نبود پشتوانهای برای این شرکتها فکر نکنند.

پس از مدتی شرکت دریای جنوب که ارزش واقعی سهام خود را میدانست، تصمیم گرفت تا بیسروصدا سهام خود را به فروش برساند، اما این خبر به بیرون درز پیدا کرد و مردم هم در واکنش به این خبر شروع به فروش دیوانهوار سهام شرکت دریای جنوب کردند. سهام شرکت دریای جنوب سقوط کرد و دولت بریتانیا هم قانون جدیدی برای ممنوعیت انتشار سهام برای شرکتها را تصویب کرد. در این بین افراد زیادی تمامی دارایی خود را از دست دادند و فقر و بیکاری کل بریتانیا را در برگرفت.

حباب مالی دریای جنوب، اقتصاد تازه شکوفا شدهی بریتانیا را نابود و یکی از اولین بحرانهای مالی تاریخ مدرن را ایجاد کرد؛ این حباب اعتماد عمومی جامعه را نسبت به دولت و سیستم مالی از بین برد.

برخی کارشناسان از مثال حباب دریای جنوب برای مقایسه ارزهای دیجیتال با بزرگترین حبابهای اقتصادی تاریخ استفاده کرده و از افزایش سریع قیمت بیت کوین و سایر رمزارزها را به دلیل نبود پشتوانهای برای حمایت از این افزایش قیمت انتقاد میکنند.

در مقابل برخی دیگر مقایسه ارزهای دیجیتال با بزرگترین حبابهای اقتصادی را کار اشتباهی معرفی میکنند: ارزهای دیجیتال ارزش مبادلهای دارند و میتوانند به عنوان دارایی از آنها استفاده کرد، اما شرکت دریای جنوب کسبوکار یا دارایی اساسی برای توجیه قیمت سهام خود نداشت.

بحران خطوط راه آهن

بحران خطوط راه آهن (Railway Mania) یکی از بزرگترین حبابهای مالی بازار سهام است که در دهه ۱۸۴۰، اقتصاد بریتانیا را تحت تاثیر قرار داد. این بحران مانند تمام حبابهای مالی و اقتصادی، الگوی یکسانی را دنبال میکرد. بریتانیا در سال ۱۸۳۰ برای اولین بار، راهآهن مدرنی را بین دو شهر لیورپول و منچستر راهاندازی کرد، بااینحال به دلیل مشکلات اقتصادی نتوانست پروژه را به طور کامل پیش ببرد.

پس از رونق اقتصادی این کشور در اواسط دههی ۱۸۴۰، دولت، با وعدهی سودآوری، مردم را به سرمایهگذاری در خطوط جدید راهآهن تشویق کرد. در این زمان شرکتهای راهآهن برای احداث راهآهن در هر زمینی، باید از مجلس رسیدی دریافت میکردند و از آنجا که محدودیت یا بررسی کاملی برای تعداد و امکانسنجی این رسیدها وجود نداشت، هرکسی میتوانست شرکت راهآهن تأسیس کند و بابت آن از پارلمان رسید بگیرد.

درواقع از آنجا که تعدادی از اعضای پارلمان، در پروژههای احداث راهآهن سرمایهگذاریهای کلانی کرده بودند، کمتر پیش میآمد که رسیدی تأیید نشود، به همین دلیل چندین طرح برای راهآهنهای مستقیم در مقیاس بزرگ ارائه و تأیید شدند که مشکلاتی در احداثشان وجود داشت. این مشکلات، سودآوری خطوط راهآهن را کاهش داد و بانکها دوباره به سرمایهگذاری در اوراق قرضه روی آوردند، پول دوباره از صنعت راهآهن خارج شد، قیمت سهام آنها افت کرد و سرمایهگذاران دیگر چشماندازی برای برگشت سرمایهی خود نداشتند.

حباب خطوط راه آهن ضربهی محکمی به اقتصاد بریتانیا وارد کرد و باعث شد اعتماد عمومی به بازار سهام از بین برود. برخی کارشناسان معتقدند حباب خطوط راهآهن مثالی مناسب برای مقایسه ارزهای دیجیتال با بزرگترین حبابهای اقتصادی تاریخ است. در این مقایسه درست مانند مقایسه رمزارزها با حباب دریای جنوب، باز هم همان ارزش مبادلهای رمزارزها پاسخی مناسب برای رد کردن فرضیهی قابل مقایسه بودن ارزهای دیجیتال با بزرگترین حبابهای اقتصادی تاریخ به حساب میآید.

سقوط سهام وال استریت

سقوط سهام والاستریت (Wall Street Crash of 1929) یا سه شنبه سیاه آمریکا، مخربترین سقوط در تاریخ ایالات متحده است که تمام کشورهای صنعتی غربی را تحت تأثیر قرار داد و نقطه عطفی در توسعهی اقتصاد جهانی به شمار میرود.

این سقوط با کاهش ارزش سهام در سپتامبر ۱۹۲۹ و با مهاجرت خیل عظیمی از روستاییان به مناطق شهری شروع شد. پس از آن فدرال رزرو در مورد سقوط کوتاهمدت بازار سهام هشدار داد و سرمایهگذاران نیز سهام خود را با سرعت زیادی به فروش گذاشتند. بازار سهام در معرض سقوط بزرگتری قرار گرفت و بسیاری هم مقروض شدند.

در ۲۴ اکتبر همان سال و به محض بازگشایی بازار، قیمت سهام ۱۱ درصد سقوط کرد و چهار روز پس از آن هم سرمایهگذاران بیشتری سهام خود را از بازار خارج کردند. حجم سهام معامله شده در ۲۹ اکتبر ۱۹۲۹ یا همان سهشنبه سیاه، رکوردی جدید در بازار آمریکا بود و تنها در طول دو روز بیش از ۳۰ میلیارد دلار از ارزش خود را از دست داد.

افرادی که سقوط سهام وال استریت را مثالی مناسب برای مقایسه ارزهای دیجیتال با بزرگترین حبابهای اقتصادی تاریخ میدانند، در نظر نمیگیرند که نوسانات قیمتی رمزارزها عمدتاً ناشی از حدس و گمان و تغییرات سیاستگذاری دولتها است، اما عوامل تاثیرگذار در سقوط بازار ایالات متحده، روند آسان دریافت وام، خوشبینی به آینده، افزایش طولانیمدت قیمت سهام و شاخصهای اقتصادی، بودند.

علاوهبراین سقوط بازار سهام در سال ۱۹۲۹ پیامدهای گستردهای برای اقتصاد جهانی داشت، اما سقوط ارزش رمزارزها در هر دوره پیامدهای بسیار محدودتری دارد؛ پس مقایسه ارزهای دیجیتال با بزرگترین حبابهای اقتصادی تاریخ کار درستی نیست.

حباب دات کام

حباب دات کام، حبابی مالی اواخر دههی ۱۹۹۰ و اوایل دههی ۲۰۰۰ است که با گسترش اینترنت و رشد کسبوکارهای آنلاین به وجود آمد. در آن زمان با فراگیری اینترنت، کسبوکارهای زیادی حرف e را به ابتدای نام شرکت خود و داتکام را به انتهای آن اضافه کردند تا به کسبوکار خود، ماهیت الکترونیکی و اینترنتی ببخشند. با داغ شدن بازار این شرکتها، سرمایهگذاران هم به شوق آمده و روی هر شرکتی که آدرس الکترونیکی داشت، سرمایهگذاری کردند. eBay، گوگل، آمازون و یاهو، همه در همین دوران و با سرمایهگذاریهای کلان رشد کردند.

با این حال تب و تاب بازار کسب و کارهای اینترنتی در سال ۲۰۰۰ فروکش کرد و حباب مالی دات کام هم ترکید؛ افراد زیادی سرمایه خود را از دست دادند و خسارات مالی هنگفتی بر اقتصاد جهان وارد شد.

از تفاوتهای کلیدی رمزارزهای با حباب دات کام، میتوان به داراییهایی که روی آنها سرمایهگذاری میشود و دلایل افزایش قیمتها اشاره کرد؛ پس با این حساب حباب دات کام را نیز نمیتوjن به عنوان مثالی برای مقایسه ارزهای دیجیتال با بزرگترین حبابهای اقتصادی تاریخ به کار برد.

ارزشگذاریهای نامطلوب؛ دلیل مقایسه

با ظهور فناوری بلاک چین، رمزارزها و به دنبال آن NFTها، استارتاپهای زیادی ارزشگذاریهای نامطلوبی را در این حوزه انجام دادند؛ برای مثال ارزش صرافی FTX، در عرض یک سال از ۲۵ میلیارد دلار به ۳۲ میلیارد دلار رسید یا ارزش OpenSea، بزرگترین بازار NFTها که در سال ۲۰۱۷ راهاندازی شد، امروزه با ۹۰ کارمند برابر با ۱۳٫۳ میلیارد دلار است.

حتی در بازار توکنهای غیرقابل معاوضه هم همین موضوع صحت دارد و فروش NFT در ژانویه ۲۰۲۳ به ۷ میلیارد دلار رسید؛ این رقم بالاترین مقدار در تاریخِ فروش NFT است. در اینکه بسیاری از این تراکنشها به هدف پولشویی انجام شدند، شکی نیست؛ گاهی حتی خودِ فروشنده هم محصولِ خود را خریداری کرده تا تقاضای مصنوعی ایجاد کند. همین اتفاقات باعث شد تا برخی افراد با قطعیت بیشتری مقایسه ارزهای دیجیتال با بزرگترین حبابهای اقتصادی تاریخ را معتبر بدانند.

درواقع افزایش سریع ارزشها، پولشوییها و ارزشگذاریهای نامطلوب رمزارزها و NFTها، مردم را نسبت به ارزهای دیجیتال بیاعتماد کرده و مهر تاییدی است برای مقایسه ارزهای دیجیتال با بزرگترین حبابهای اقتصادی تاریخ!

گفتار پایانی

ارزهای دیجیتال داراییهای خصوصی و غیرمتمرکز با مزایای زیادی نسبت به ارزهای فیات هستند. با این حال نوسانات قیمتی آنها و نبود محدودیت برای تولیدشان، میتواند جزو نقاط ضعفشان باشد. تنها با کمی مهارت در کدنویسی میتوان به راحتی رمزارز تولید کرد؛ در حال حاضر بیش از ۱۲ هزار ارز دیجیتال مختلف در جهان معامله میشوند.

اگر مقایسه ارزهای دیجیتال با بزرگترین حبابهای اقتصادی تاریخ را اقدامی درست تلقی کنیم، میتوان گفت که این داراییهای دیجیتال، از ۶ مرحلههای شکلگیری خود، دو مرحلهی اول، یعنی ظهور و جذب سرمایهگذاران اولیه را پشت سر گذاشته و حالا در مرحلهی موج دوم سرمایهگذاری قرار دارند.

باید دید در سال پیش رو، این داراییهای دیجیتال به چه سرنوشتی دچار میشوند و سرمایهگذاران چه رویکردی در بازار کریپتوکارنسی خواهند داشت. واقعیت این است که تمام داراییهای دنیا، چه حباب باشند چه نباشند، برای سرمایهگذاران اولیه خود سودآور بوده و برای افرادی که دیر به فکر سرمایهگذاری میافتند، خیلی پایان خوشی را رقم نمیزنند. شما دربارهی مقایسه ارزهای دیجیتال با بزرگترین حبابهای اقتصادی تاریخ چه دیدگاهی دارید؟ آیا این داراییهای دیجیتال به سرنوشت حبابهای مالی و اقتصادی دچار میشوند؟

سوالات متداول

- کارشناسان از چه مثالهایی برای مقایسه ارزهای دیجیتال با بزرگترین حبابهای اقتصادی تاریخ استفاده میکنند؟

جنون گل لاله، حباب دریای جنوب، سقوط سهام وال استریت، حباب دات کام و بحران خطوط راهآهن، مثالهایی هستند که کارشناسان برای مقایسه ارزهای دیجیتال با بزرگترین حبابهای اقتصادی تاریخ به کار میبرند.

- آیا مقایسه ارزهای دیجیتال با بزرگترین حبابهای اقتصادی تاریخ کار درستی است؟

هنوز قضاوت دربارهی حباب مالی بودن یا نبودن ارزهای دیجیتال کار آسانی نیست، باید منتطر ماند و دید که در سال پیش رو سرمایهگذاران چه رویکردی در بازار کریپتوکارنسی خواهند داشت.

برنامه بسیار مهم وعالی است

سلام احمد عزیز

ممنونیم از نظرات خوب شما

عالی است