بعد از اصلاح ۱۰ درصدی قیمت بیت کوین، بازار در تلاشی برای تست دوباره سطح حیاتی مبنای هزینه هولدرهای کوتاه مدت، به سطح ۶۳ هزار دلار بازگشت.

در نسخه ۴۱ از هفتهنامه تحلیل بیت کوین گلسنود به سبک آنچین به موضوعات زیر خواهیم پرداخت:

- درادانهای روند صعودی کنونی همچنان نسبتاً کمعمق هستند، اما با روندهای صعودی گذشته همخوانی نسبی دارند. این وضعیت هم شباهت و هم مقاومت نسبتی چرخه کنونی نسبت به چرخههای گذشته را نشان میدهد.

- هم موضعگیری هولدرهای کوتاه مدت و هم رفتار عرضه آنها، همزمان با تلاش نمودار قیمت در تست دوباره سطح مبنای هزینه هولدرهای کوتاه مدت در ۶۲۵۰۰ دلار، بهبود بسیاری داشته است.

- اوپن اینترست بازار فیوچرز به مقدار قابل توجهی رسیده؛ وضعیتی که اگر با نوسانات شدید قیمت همراه شود، منجر به اهرمزدایی و لیکوئیدهای شدیدی خواهد شد.

گزارشی از وضعیت تکنیکال

بازار بیت کوین به راستی منحصر بهفرد است، چرا که عمیقترین پروفایل نقدینگی را در ساعاتی که بازارهای سنتی تعطیل هستند، به نمایش میگذارد و در تمام مناطق زمانی و جغرافیایی هم به صورت جهانی معامله میشود.

این امر به سرمایهگذاران اجازه میدهد تا در هر زمانی، نظرات خود را در مورد بازار ابراز کنند، معامله کنند و به ترید بپردازند؛ چیزی که میتواند منجر به نوسانات قیمتی قابل توجهی در آخر هفتهها شود.

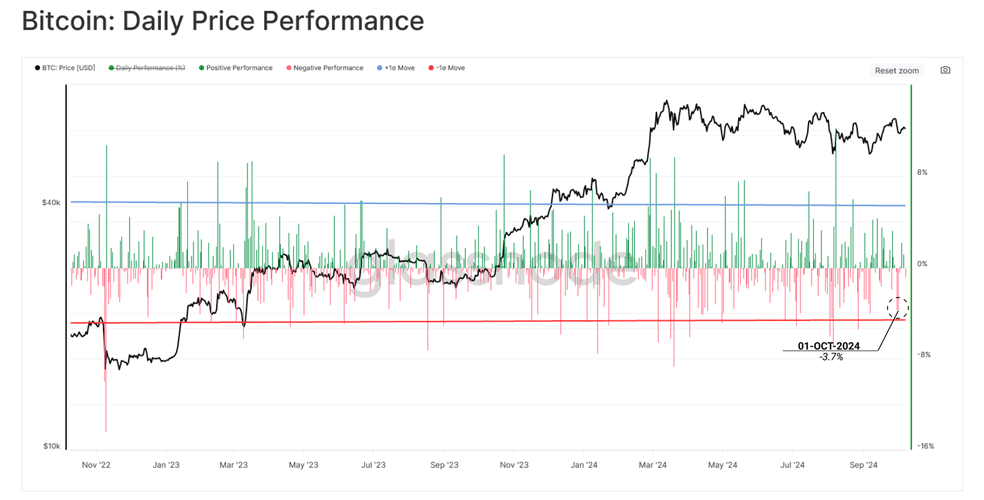

کاهش اخیر قیمت به محدوده ۶۰ هزار دلار در اواخر هفته رخ داد و یکی از عمیقترین رویدادهای فروش یک روزه از زمان کف چرخه سال ۲۰۲۲ را به ثبت رساند. با این حال، علیرغم حجم معاملات کمتری که معمولاً در آخر هفتهها مشاهده میشود، بازار توانسته بهبود یابد و هفته را با قیمت ۶۳,۵۰۰ دلار به پایان برساند.

عملکرد روزانه نمودار قیمت

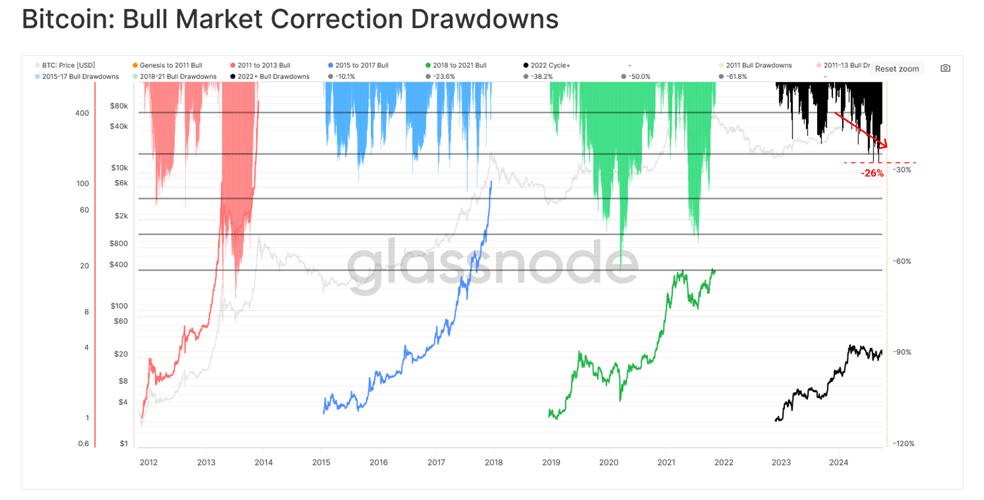

وقتی عمق اصلاحات قیمت را از سقفهای موقتی در طول بازارهای صعودی ارزیابی میکنیم، الگوی درادان در دوره ۲۴-۲۰۲۳ تا حد زیادی با چرخههای صعودی قبلی همخوانی دارد. همچنین میتوانیم درجات نسبتاً بالایی از مقاومت و انعطافپذیری را در سمت تقاضا مشاهده کنیم.

- معامله بیشاز ۳۰۰ کوین دیگر

- دریافت وام و اعتبار معاملاتی

- سرعت بالا در تکمیل سفارشات

- باتهای معاملهگر متنوع

- پشتیبانی ۲۴ ساعته

حداکثر درادان بر اساس قیمتهای پایانی ۲۶٪ بوده که تا حدودی کمعمقتر از آن چیزی است که معمولاً در چرخههای قبلی دیده میشد.

با این حال، چند ماه اخیر عمیقترین دوره این چرخه صعودی بوده که نشان میدهد این یکی از چالشبرانگیزترین دورهها از زمان فروپاشی صرافی FTX در اواخر سال ۲۰۲۲ بوده است.

درادانهای روندهای صعودی

سطوح قیمت کلیدی

یکی از ابزارهای کلیدی در ابزار تحلیل آنچین، توانایی ما در ارزیابی میانگین مبنای هزینه گروههای مختلف سرمایهگذاران است. این امر بینشی درباره فشار مالی که گروههای مختلف سرمایهگذاران تجربه میکنند، فراهم میکند که به عنوان مشتقی از سود/زیان کاغذی محقق نشده آنها اندازهگیری میشود.

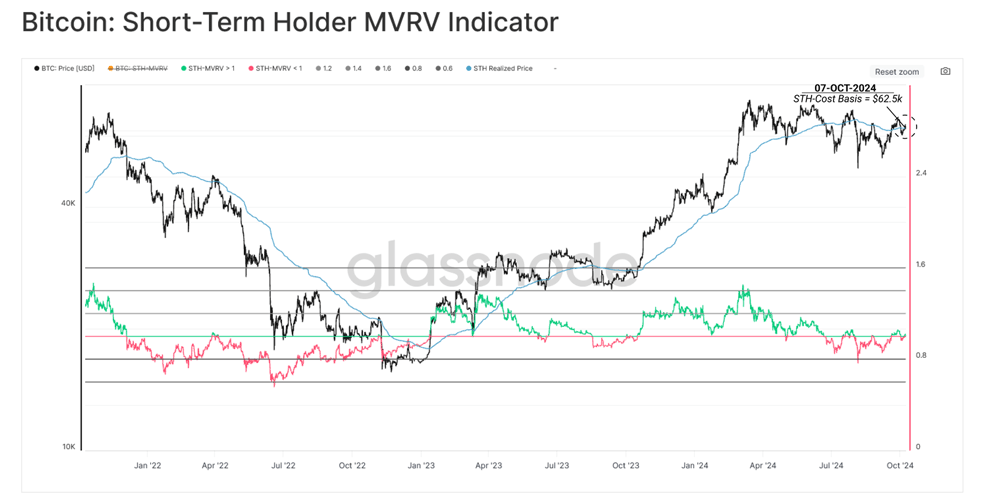

یک گروه جذاب برای درک حرکت قیمت در کوتاه مدت، گروه هولدرهای کوتاه مدت است که معمولاً به عنوان تقاضای جدید بازار شناخته میشود. نمودار نقدی به تازگی از سطح مبنای هزینه ۶۲,۵۰۰ دلاری آنها فراتر رفته و آن را بازپس گرفته است؛ اتفاقی که نشانهای از ماهیت نسبتاً مثبت بازار است.

با این حال، اگر بازار نتواند بالای این سطح باقی بماند، گروه بزرگی از خریداران اخیر تحت فشار فزایندهای قرار خواهند گرفت، بهویژه با توجه به شرایط چالشبرانگیزی که چند ماه گذشته شاهدش بودیم.

اندیکاتور MVRV هولدرهای کوتاه مدت

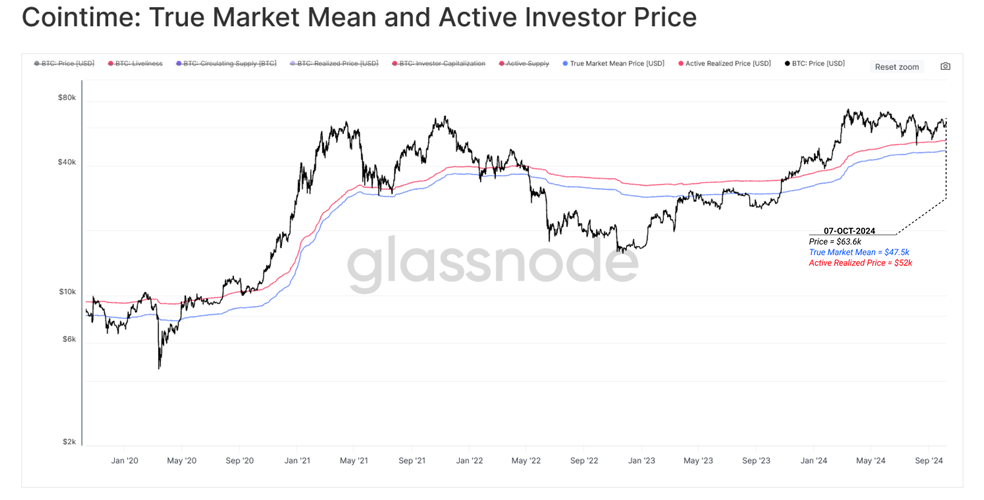

حالا میتوانیم با استفاده از میانگین حقیقی بازار (۴۷ هزار دلار) و قیمت سرمایهگذار فعال (۵۲,۵۰۰ دلار) چشمانداز کلانتری را نیز ارزیابی کنیم. هر دوی این مدلها تخمینی از میانگین مبنای هزینه سرمایهگذارانی که در چرخه فعلی فعال هستند، ارائه میدهند (با نادیده گرفتن موجودی ازدسترفته و خفته).

موقعیت قیمت نقدی نسبت به این دو سطح کلیدی را میتوان منطقهای جذاب برای تمایز بین بازارهای صعودی و نزولی کلان در نظر گرفت.

از ابتدای سال تاکنون، قیمت نقدی بالاتر از هر دوی این سطوح قیمتی معامله شده است، البته به جز یک خروج کوتاه به زیر قیمت سرمایهگذار فعال در جریان ریزش ۵ آگوست. این نشاندهنده بازاری نسبتاً قوی است که تمایل داشته در طول کاهشهای بازار، پشتیبانی تقاضا را فراهم کند.

میانگین حقیقی بازار و قیمت سرمایهگذار فعال

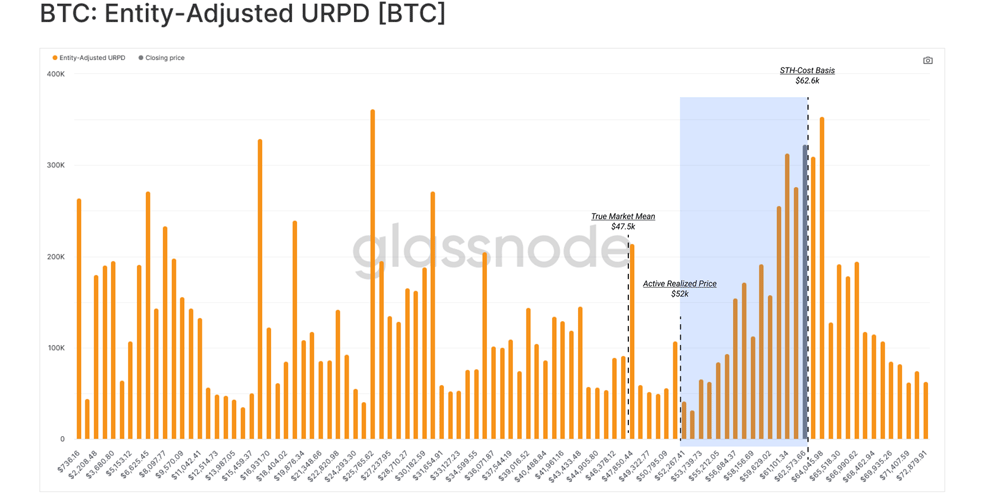

شاخص URPD ابزاری بسیار مفید است که به ما امکان میدهد وضعیت مبنای هزینه فعلی عرضه کوینهای در گردش را بررسی کنیم. قیمت نقدی در میان توده بسیار بزرگی از کوینها قرار دارد؛ این یعنی نوسانات کوچک در قیمت میتواند سودآوری تعداد قابل توجهی از سرمایهگذاران را تحت تأثیر قرار دهد.

نمودار زیر URPD را با سطوح قیمتی حیاتی ذکر شده در بالا مشخص کرده است. برخی مشاهدات کلیدی را میتوان اینگونه بیان کرد:

- مبنای هزینه هولدرهای کوتاه مدت (STH) در میانه این توده متراکم قرار دارد که نقش محوری آن را در سنجش احساسات سرمایهگذاران کوتاه مدت برجسته میکند.

- دو گره موجودی بزرگ در میانگین حقیقی بازار و قیمت سرمایهگذار فعال قرار دارند که اهمیت آنها را به عنوان سطوح حمایتی تأکید میکند.

- در نزدیکی این سطوح قیمتی، «گپهای» بزرگی وجود دارند که در آنها تعداد بسیار کمی کوین معامله شده است. این میتواند آنها را به نقاط مورد توجه در صورت نوسانات نزولی تبدیل کند.

این تصویری از بازاری را نشان میدهد که روی یخی نازک قرار گرفته؛ زیرا حجم بزرگی از موجودی در اطراف قیمت نقدی وجود دارد که احتمالاً نسبت به حرکت بزرگ بعدی بازار حساس خواهد بود.

شاخص URPD تعدیل شده با اشخاص

یک بازنشانی کوتاه مدت

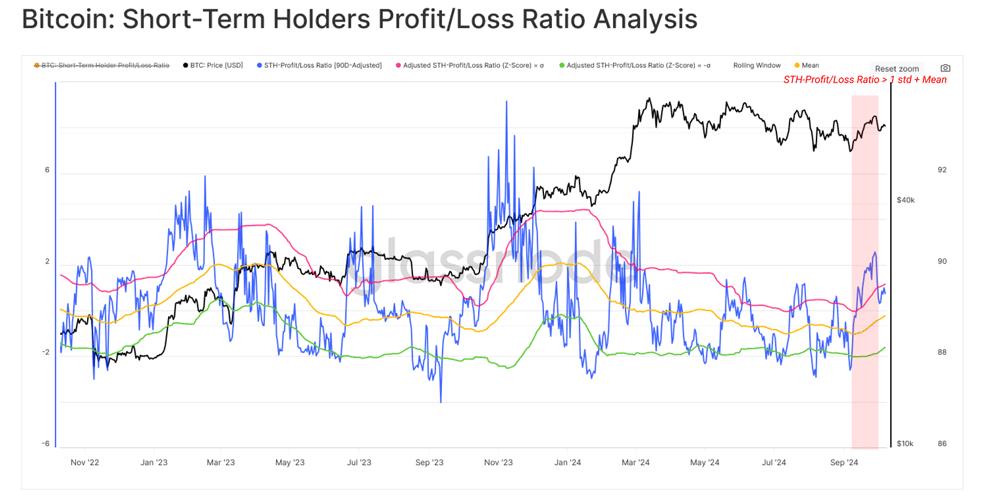

با توجه به نقش مهم هولدرهای کوتاهمدت در تعیین حرکت قیمت موقتی، تعادل بین موجودی سودآور و ضررده آنها میتواند به تشخیص نقاط عطف مثبت یا منفی بازار کمک کند.

بر اساس این شاخص، تسلط سودآوری در میان هولدرهای کوتاهمدت کاملاً مشهود است، به طوری که این نسبت در حال حاضر به ۱٫۲ رسیده است. این شاخص اخیراً از یک انحراف معیار بالاتر از میانگین ۹۰ روزه خود نیز فراتر رفته است؛ چیزی که نشاندهنده مراحل اولیه تقویت احساسات سرمایهگذاران است.

تحلیل نسبت سود/ضرر هولدرهای کوتاه مدت

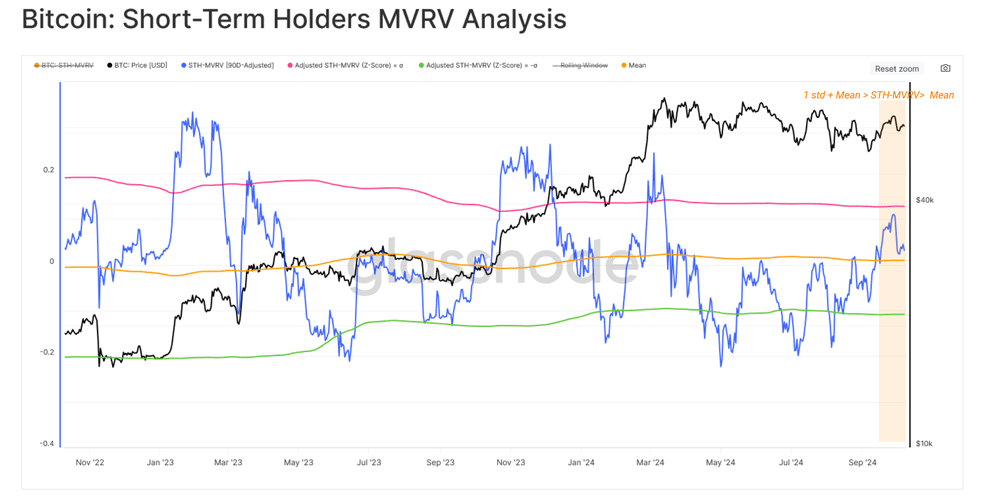

از دیدگاه سود/ضرر محقق نشده هولدرهای کوتاهمدت، میتوانیم چارچوب تحلیلی مشابهی را برای STH-MVRV استفاده کنیم. این ابزارها میزان سود/ضرر محقق نشده روی کاغذ را که به طور میانگین توسط این گروه نگهداری میشود، ارزیابی میکنند.

در اینجا نیز میتوانیم بهبودی در سودآوری سرمایهگذاران جدید مشاهده کنیم، به طوری که نسبت MVRV آنها از کف زمان باز شدن معاملات yen-carry در اوایل آگوست، افزایش قابلتوجهی یافته است. STH-MVRV میانگین متحرک ۹۰ روزه خود را هم بازپس گرفته که نشانه مثبت دیگری است.

تحلیل MVRV هولدرهای کوتاه مدت

با رسیدن هر دو شاخص نسبت موجودی سودآور/ضررده و STH-MVRV به باندهای آماری بالایی خود، میتوانیم نظریهپردازی کنیم که سرمایهگذاران جدید انگیزه قابل توجهی برای تثبیت سود خود در جریان رالی فعلی دارند.

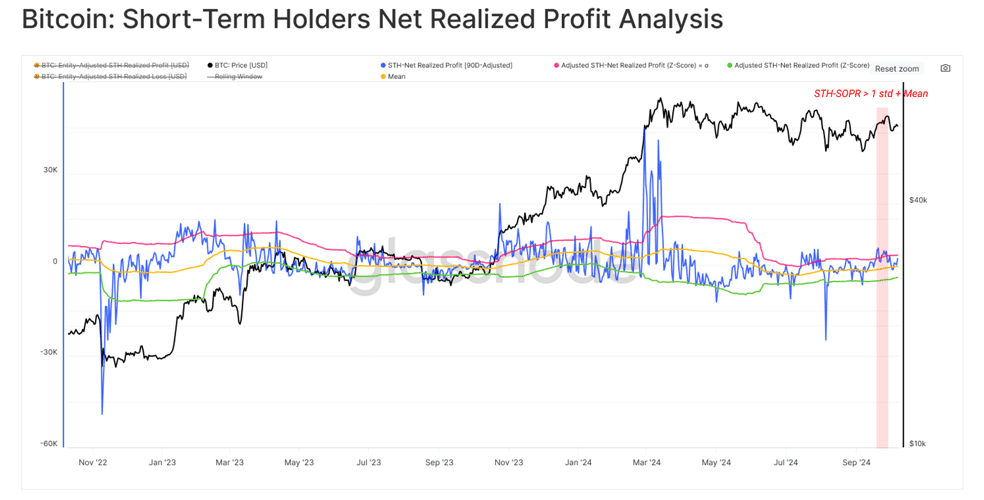

با استفاده از همان باندهای آماری که برای سود/ضرر خالص محقق شده توسط هولدرهای کوتاهمدت به کار میرود، مشخص میشود که ثبت سود در طول این رالی شدت یافته است. میزان ثبت سود در مقایسه با قله تاریخی مارس نسبتاً کوچک باقی مانده است. با این حال، هنوز به اندازهای قابل توجه هست که به باند آماری بالایی برسد.

تحلیل سود محقق شده هولدرهای کوتاه مدت

رشد سفتهبازی در بازار مشتقات

ابزارهای مشتقات بیت کوین، همچنان عنصری حیاتی در ساختار بازار بوده و در سالهای اخیر به طور قابل توجهی رشد کردهاند. با وجود افزایش استفاده از قراردادهای آتی با تاریخ انقضای تقویمی، عمدتاً از طریق ابزارهای CME Group، قراردادهای سواپ دائمی همچنان قرارداد مورد انتخاب معاملهگران و سرمایهگذاران بومی ارزهای دیجیتال هستند.

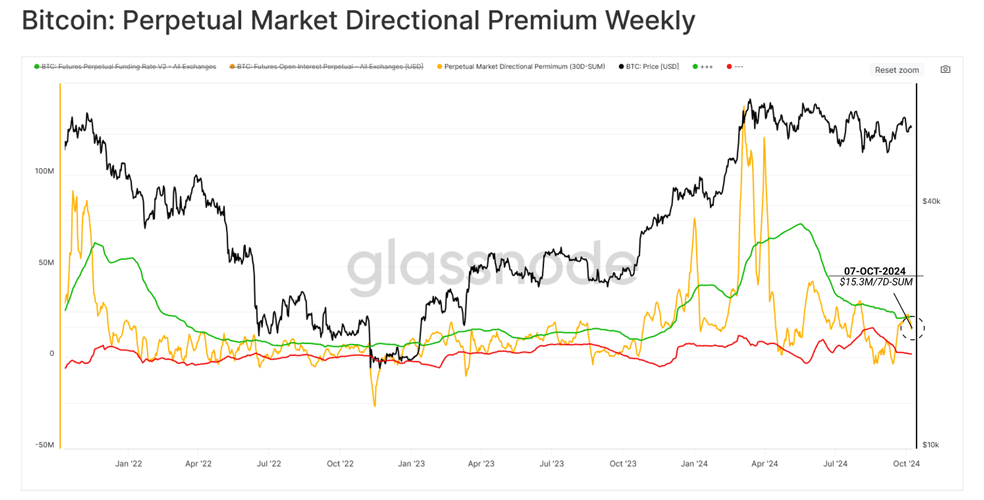

حالا میتوانیم با ارزیابی کل پریمیوم ماهانهای که لانگها در طول ۷ روز گذشته به شورتها پرداخت کردهاند، وضعیت سفتهبازی بین تریدرهای بازار آتی را مشاهده کنیم.

با این کار میبینیم که کل هزینه اهرم در اطراف ATH مارس به حدود ۱۲۰ میلیون دلار در هفته افزایش یافت. این مقدار از آن زمان تاکنون به تنها ۱۵٫۳ میلیون دلار در هفته کاهش یافته که نشاندهنده کاهش خالص لانگها در بازار رِنج کنونی است.

با این حال، با وجود کاهش قابل توجه سوگیری تریدرها به پوزیشن لانگ، پریمیوم جهتدار اخیراً از محدوده +1σ خود فراتر رفته که نشاندهنده بازگشت احتمالی علاقه به ترید است.

پریمیوم هفتگی جهتدار بازار آتی دائمی

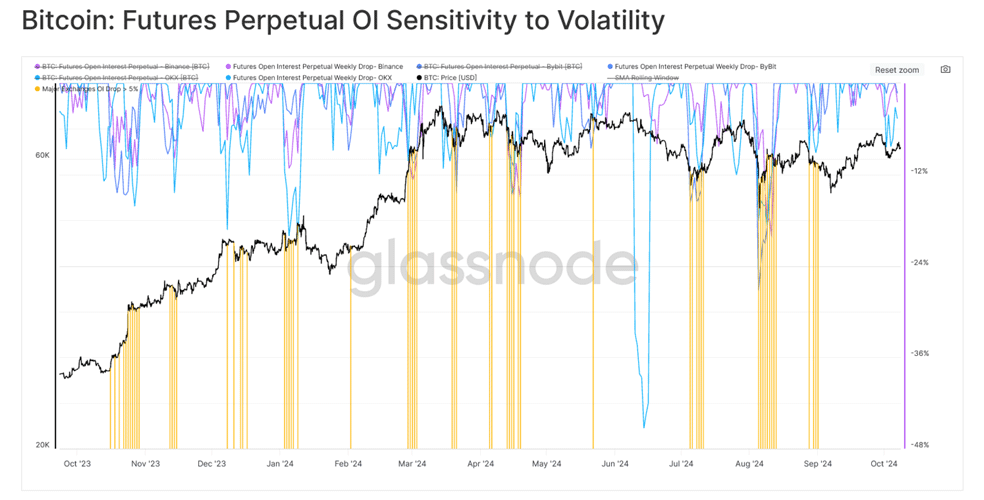

در طول رالی قیمت اخیر، مقدار قابل توجه ۲٫۵ میلیارد دلار از قراردادهای آتی باز (اوپن اینترست)، به صورت اجباری بسته شد که نشاندهنده اخراج تریدهای شورت است. با این حال، درصد کاهش OI مشاهدهشده در سه صرافی برتر فیوچرز، از آستانه ۵٪ 🟨 فراتر نرفت.

از این رو، میتوان استدلال کرد که بازار همچنان تا حدودی مستعد نوسانات شدید در هر دو جهت است و میتواند معاملهگران با اهرم را از پوزیشنهای خود بیرون کند.

حساسیت قراردادهای باز آتی به نوسان

جمعبندی نهایی

هم موضعگیری مالی هولدرهای کوتاه مدت و هم رفتار عرضه این گروه در طول ماه گذشته بهبود یافته و باعث شده که نمودار نقدی بیت کوین از مبنای هزینه این گروه عبور کند. باتوجه به جایگیری حساس نمودار نسبت به مبنای هزینه حجم بالایی از کوینهای در گردش شبکه، این بهبود وضعیت میتواند شرایط را به نفع گاوها مساعد کند.

بااینحال، به نظر میرسد که سفتهبازی در بازارهای آتی رشد یافته و مقدار قابل توجهی از قراردادها هنوز باز ماندهاند. باتوجه به اینکه جهت حرکت کلان نمودار هنوز مشخص نیست، بازار به افزایش نوسان بسیار حساس است؛ به طوریکه ممکن است با اهرمزدایی و لیکویید خود، حرکت بعدی را تشدید کند.