بیت کوین روز دوشنبه با رشدی 1.5 درصدی به بالای 55 هزار دلار بازگشت. به نظر میرسد که کاهش قیمت اخیر با گزارش ناامیدکننده مشاغل ایالات متحده در روز جمعه آغاز شده است، با این حال، تحلیلگران نسبت به خروجی قابل توجه از ETFهای اسپات و انتشار دادههای اقتصادی آتی که میتواند بر مسیر بازار تأثیر بگذارد، محتاط هستند.

تغییرات روزانه بیت کوین | منبع CMC

طبق دادههای SoSo Value، هفته گذشته، صندوقهای سرمایهگذاری اسپات بیت کوین خروجی خالص 706 میلیون دلاری را تجربه کردند و هیچ یک از 12 صندوق، ورودی مثبتی ثبت نکردند.

والنتین فورنیر، تحلیلگر BRN در یادداشتی نوشت که انتشار شاخص اصلی تورم (CPI) در روز سهشنبه و شاخص قیمت تولیدکننده (PPI) در روز پنجشنبه این هفته بسیار مهم خواهد بود و به شدت بر تصمیمات آتی فدرال رزرو در مورد نرخ بهره تأثیر خواهد گذاشت.

حرکت نوسانی اخیر بیت کوین ناشی از گزارش مشاغل ایالات متحده در روز جمعه است که نشان داد اقتصاد 142,000 حقوق و دستمزد غیرکشاورزی در ماه آگوست اضافه کرد که از 89,000 جولای پیشی گرفت، اما از انتظار 160,000 کمتر بود.

در میان ارائهدهندگان بزرگ ETF در ایالات متحده، گری اسکیل (GBTC) شاهد خروج 160 میلیون دلاری بود، در حالی که ETF فیدلیتی (FBTC) با خروجی خالص 404 میلیون دلاری پیشتاز بود.

اتریوم (ETH)، دومین ارز دیجیتال بزرگ نیز حرکت بیت کوین را دنبال کرد و با 1 درصد افزایش در 2,320 دلار معامله میشود.

تغییرات روزانه اتریوم | منبع CMC

با این حال، محصولات مبتنی بر اتریوم نیز با روندی منفی مواجه شدند، به طوری که ETFهای اسپات در هفته گذشته خروجی خالص 91 میلیون دلاری را ثبت کردند.

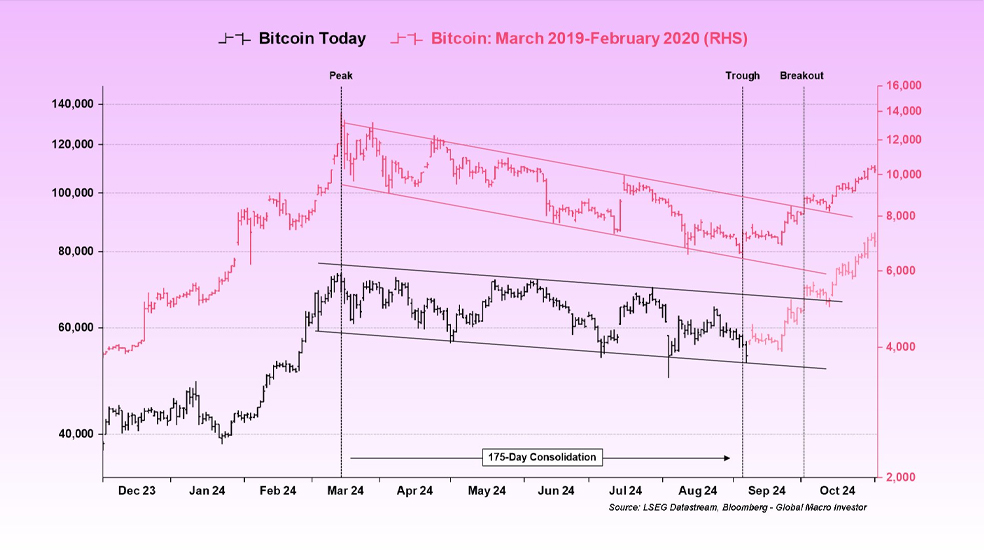

جولین بیتل، CFA و رئیس تحقیقات کلان در Global Macro Investor، توجه را به ساختار قیمت فعلی بیت کوین جلب و به شباهت آن با الگوهای مشاهده شده در سال 2019 اشاره کرد.

او دوشنبه در توییتر گفت:

بیتکوین در مرحله تثبیت گیر کرده و جالب است که درست مانند سال ۲۰۱۹، این تثبیت دقیقاً ۱۷۵ روز (تاکنون) به طول انجامیده است.

او افزود: اکنون به آن مقطع حساسی نزدیک میشویم که یک حرکت بزرگ میتواند شروع شود.

در همین حال، فورنیه در مورد نوسانات احتمالی بازار گفت: با توجه به نوسانات بالای بازار و نزولی احتمالی به سمت 49 هزار دلار، ما توصیه میکنیم که منتظر نقطه ورودی مطلوبتری باشیم.

این تحلیلگر همچنین گفت که کاهش 50 واحدی نرخ بهره به طور فزایندهای محتمل است، که میتواند منجر به فروش کوتاهمدت در بازار شود، زیرا خطرات رکودی را افزایش میدهد. با این حال، در میان مدت و بلندمدت، انتظار میرود که نرخهای پایینتر باعث افزایش قیمتها و تجدید علاقه به سرمایهگذاریهای پرریسکتر شود.