بازار بیت کوین بار دیگر تحرکاتی صعودی را ثبت کرد و همراه با رسیدن به سطح ۶۸ هزار دلار، فعالیت بازارهای آتی (فیوچرز) را افزایش داد. این افزایش قیمت، فشار روی هولدرهای کوتاه مدت را هم کمتر کرد؛ به طوریکه ۷۵٪ از کوینهای این گروه حالا در سود است.

در این نسخه از تحلیل گلسنود، قصد داریم به موضوعات زیر بپردازیم:

- بایننس، بایبیت و اوکیایکس، پیشروان بازارهای آتی کریپتو هستند؛ به طوریکه ۸۴٪ از کل اوپن اینترست این بازار، در این پلتفرمهاست.

- در ادامه مدلی را معرفی خواهیم کرد که حساسیت اهرم و اوپن اینترست بازار فیوچرز را به نسبت تغییرات قیمت بازار اسپات بیت کوین میسنجد.

- نمودار قیمت به بالای مبنای هزینه هولدرهای کوتاه مدت رسیده است، اتفاقی که بازار شدیداً به آن نیاز داشت و باعث شد که ۷۵٪ از موجودی این گروه، به سود برگردد.

چرخش بازار فیوچرز

بازارهای معاملات آتی دائمی، عمیقترین و نقدشوندهترین بستر معاملاتی برای داراییهای دیجیتال هستند. حجم معاملات در این بازارها اغلب چندین برابر بازارهای نقدی است و ابزار ترجیحی برای ثبت معاملات، پوزیشنهای تریدرها و همچنین استراتژیهای آربیتراژ محسوب میشوند.

در این بخش، قصد داریم چارچوبی را معرفی کنیم که با استفاده از بازار معاملات آتی دائمی، نقاط چرخش بازار را شناسایی میکند. این چارچوب به دنبال شناسایی نقاطی است که در آنها تریدرها با اهرم بالا در طول اصلاح روند صعودی بازار، لیکوئید میشوند.

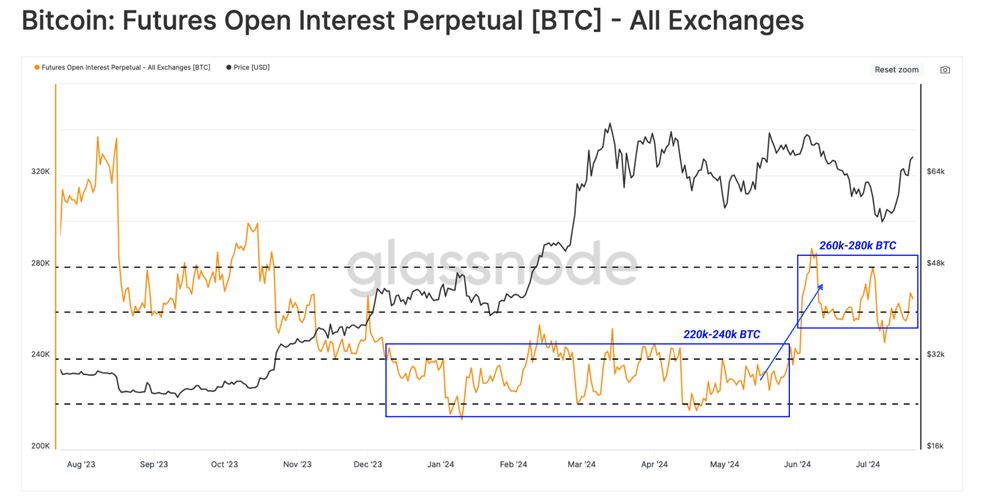

در سال ۲۰۲۴، حجم قراردادهای باز در بازارهای آتی دائمی بین ۲۲۰ هزار تا ۲۴۰ هزار واحد بیت کوین در نوسان بوده است. این مقدار اغلب در طول رویدادهای اهرمزدایی به سرعت کاهش مییابد و در دورههای سفتهبازی هم افزایش پیدا میکند. اخیراً، حجم معاملات باز (اوپن اینترست) به محدوده ۲۶۰ هزار تا ۲۸۰ هزار واحد بیتکوین رسیده که نشاندهنده افزایش تمایل به سفتهبازی و ترید از اوایل ماه ژوئن است.

اوپن اینترست بازارهای فوچرز – همه صرافیها

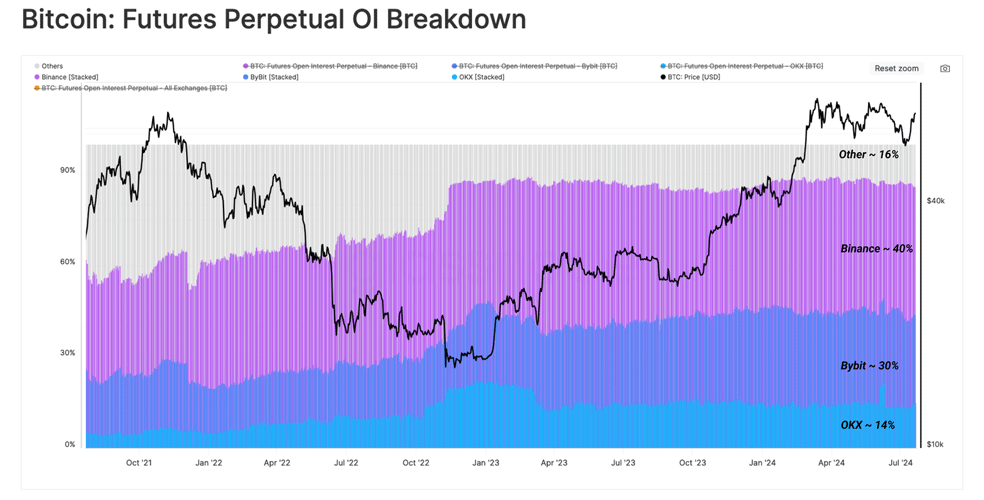

برای درک بهتر ساختار بازارهای قراردادهای دائمی (فیوچرز)، سهم سه صرافی برتر از کل مقدار اوپن اینترست (OI) را اندازهگیری کردهایم.

همانطور که در تصویر زیر میبینید، بایننس، بایبیت و اوکیایکس حدود ۸۴٪ از سهم بازار را به خود اختصاص دادهاند، بنابراین در ادامه برای تحلیلهای خود روی این سه پلتفرم معاملاتی بینالمللی تمرکز میکنیم.

تفکیک OI بازارهای فیوچرز

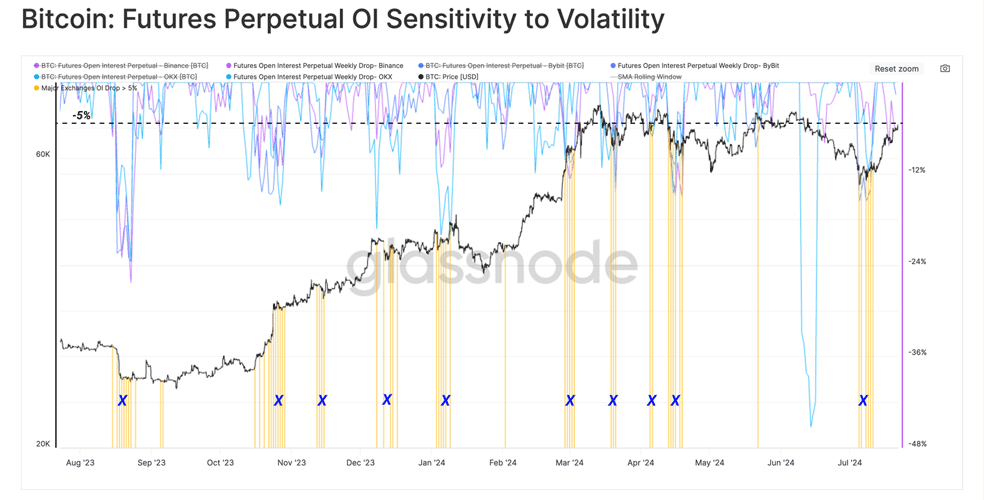

نقطه چرخش بازارهای فیوچرز معمولاً با کاهش قابل توجه اوپن اینترست همراه است که البته نتیجه مستقیم لیکوئید شدن پوزیشنهایی است که اهرم به شدت بالایی دارند.

نمودار زیر دورههایی که اوپن اینترست سه صرافی برتر بازار در طول یک هفته، بیش از ۵٪ درصد کاهش یافتهاند را نشان میدهد. در طول ۱۲ ماه گذشته، ۱۰ مرتبه از چنین رویدادهای اهرمزداییهای بازار آتی را دیدهایم.

حساسیت OI بازار آتی به نوسان قیمت

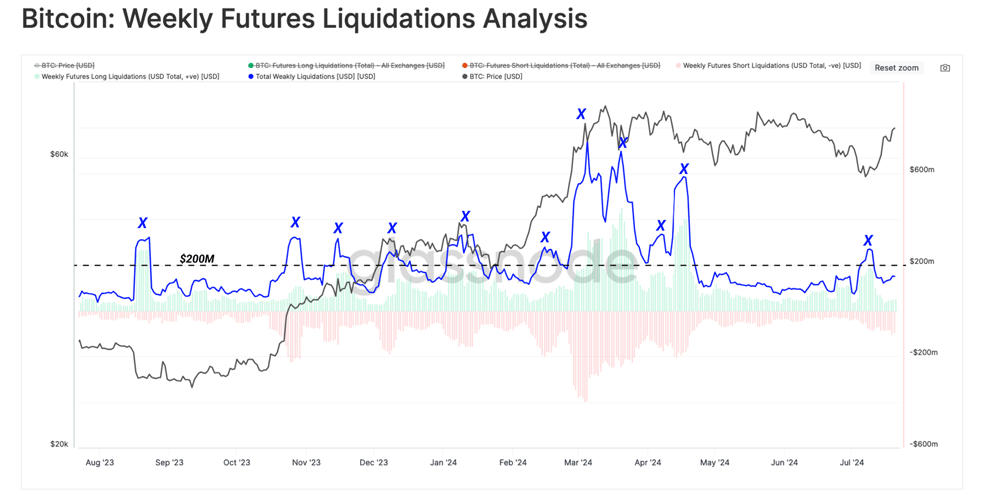

برای ارزیابی اندازه قراردادهایی که به اجبار بسته شدهاند، میتوانیم کل حجم لیکوئید این رویدادهای اهرمزدایی را اندازهگیری کنیم. نمودار زیر نشان میدهد که کل حجم لیکوئید (پوزیشنهای لانگ و شورت) از خط پایه معمول روند صعودی در ۲۰۰ میلیون دلار/روز فراتر رفته است. این پدیده، نقش لیکوئید در کاهش اوپن اینترست را که در نمودار زی مشخص شده، نشان میدهد.

تحلیل لیکوئیدهای هفتگی بازار آتی

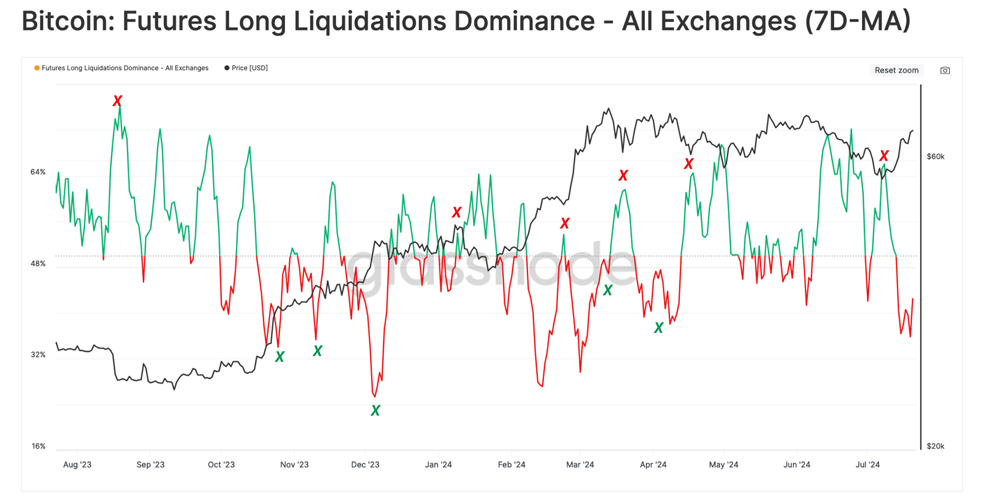

سوگیری جهتدار

در طول دورههای آشفتگی بازار، با حرکت نمودار به هر جهتی ممکن است شاهد رویداد اهرمزدایی باشیم. بااینحال، در این نمونه، تنها قصد داریم نقاط چرخش بالقوه در طول اصلاحات روند صعودی را جدا کنیم و لیکوئیدها را به دو زیرگروه تقسیم کنیم:

- 🟢 لیکوئیدهای تسلط لانگ؛ زمانی که بیش از ۵۰٪ از پوزیشنهای لیکوئیده شده، از نوع لانگ هستند.

- 🔴 لیکوئیدهای تسلط شورت؛ زمانی که بیش از ۵۰٪ از پوزیشنهای لیکوئید شده، از نوع شورت هستند.

در طول ریزش اخیر قیمت تا ۵۵ هزار دلار، نقطه چرخش لیکوئید لانگ به ثبت رسید. در این دوران، پوزیشنهای لانگ با اهرم زیاد لیکوئید شدند و همین امر باعث شد که اوپن اینترست بازار فیوچرز در سه صرافی برتر بازار، کاهش شدیدی را تجربه کند.

لیکوئیدهای تسلط لانگ – همه صرافیها (میانگین ۷ روزه)

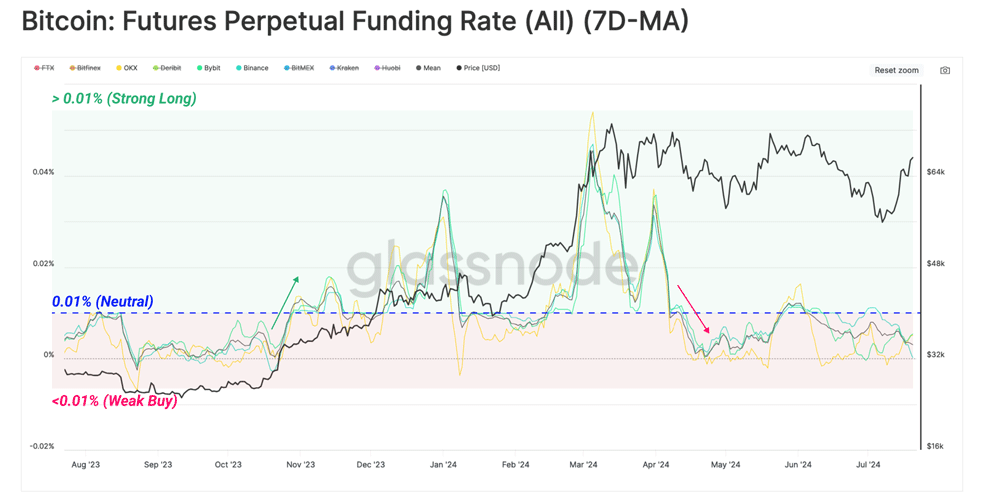

در ادامه میتوانیم با استفاده از فاندینگ ریت بازا آتی، چارچوبی برای یافتن این نقاط چرخش ایجاد کنیم. این رویکرد از میانگین متحرک ۷ روزه فاندینگ ریت در سه صرافی برتر بازار استفاده میکند.

این شاخص به شدت مفیدی است که اطلاعاتی پیرامون سوگیری جهتدار پوزیشنها در بازارهای قراردادهای دائمی آتی در اختیارمان قرار میدهد. وقتی میانگین هفتگی فاندینگ ریت بالای سطح خنثی است (۰.۰۱٪ هر ۸ ساعت)، یعنی تقاضای زیادی از طرف تیکِرهای بازار برای باز کردن یک پوزیشن لانگ وجود دارد.

- معامله بیشاز ۳۰۰ کوین دیگر

- دریافت وام و اعتبار معاملاتی

- سرعت بالا در تکمیل سفارشات

- باتهای معاملهگر متنوع

- پشتیبانی ۲۴ ساعته

بعد از ثبت قله تاریخی ۷۳ هزار دلاری کنونی در مارس ۲۰۲۴، تقاضا برای پوزیشنهای لانگ در بازارهای فیوچرز کمرمق شده بود. علاوه بر این، تلاش دوم برای ثبت قله تاریخی جدید در ماه مِی، باعث مثبت شدن جزئی جو روانی بازار شد. اگرچه از آن زمان تاکنون، جو روانی بازار خنثی تا منفی بوده است.

رالی اخیر قیمت از کف ۵۴ هزار دلار، نمونهای عالی از لیکوئید شدن پوزیشنهای لانگ با اهرم بیش از حد، در نزدیکی کفهای موقتی روند است. همچنین حالا که فاندینگ ریت به زیر سطح خنثی ۰.۰۱٪ رسیده، یعنی از ماه جولای تاکنون تمایل زیادی برای بازگشایی پوزیشن لانگ وجود نداشته است.

فاندینگ ریت بازار فیوچرز (میانگین ۷ روزه)

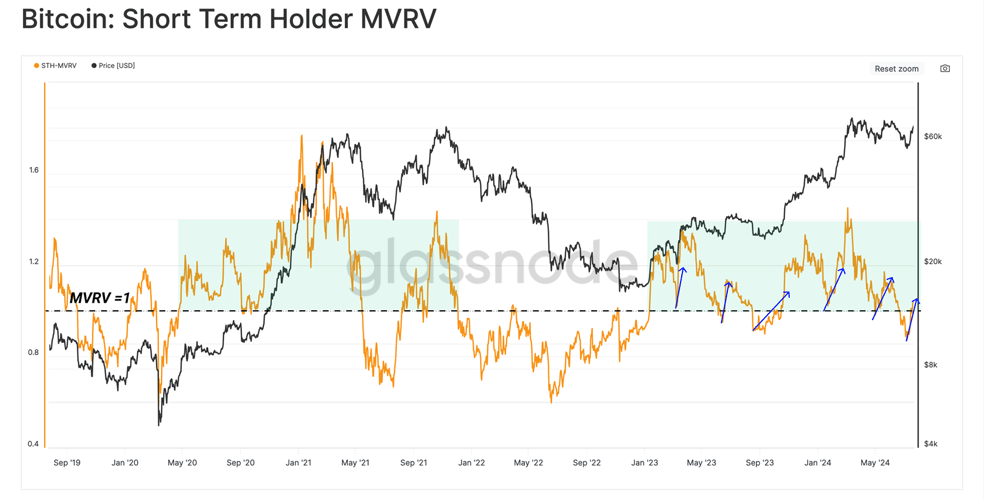

بهبود سودآوری هولدرهای کوتاه مدت

افزایش قیمت اخیر، فشار سنگین ضرر را از دوش هولدرهای کوتاه مدت (STH) برداشته که خود نشانهای از تقاضا و ورود خریداران جدید به بازار است. در اواخر ماه جولای، بیش از ۹۰٪ از این گروه در ضرر بودند و این فشار مالی سنگینی را به آنها وارد کرده بود.

رالی اخیر قیمت، بار دیگر نمودار را از مبنای هزینه STH ها عبور داده و باعث شده که ۷۵٪ از موجودی این گروه وارد سود محققنشده شود. این پدیده را میتوان با شاخص STH-MVRV که حالا به بالای سطح سربهسر ۱.۰ رسیده، مشاهده کرد.

شاخص MVRV هولدرهای کوتاه مدت

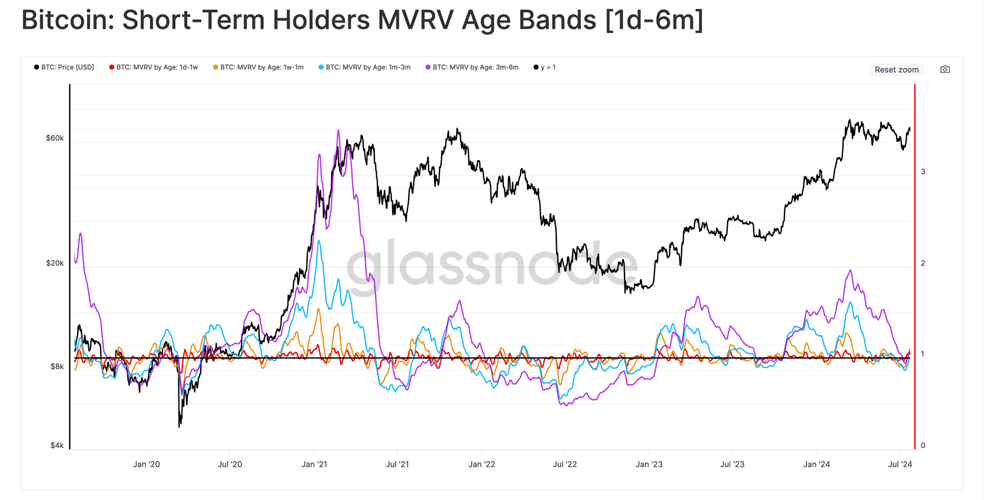

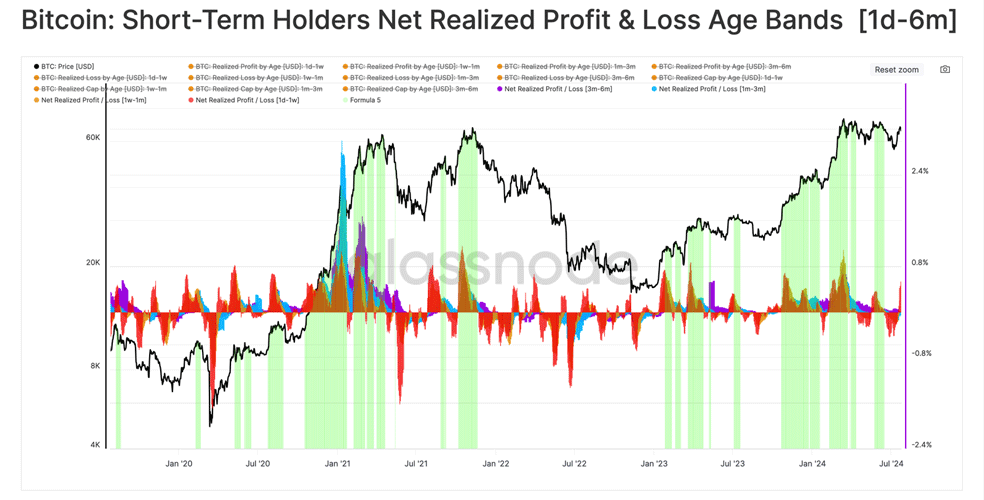

حالا میتوانیم با بررسی زیرگروههای سنی از شاخص MVRV هولدرهای کوتاه مدت، دقت این ارزیابی را بیشتر کنیم. در واقع میتوانیم این دیدگاه را بکار بگیریم تا تغییرات زیر گروههای خریداران جدید بازار را ببینیم. سنینی که تحلیل میکنیم از خریداران جدید (۱ روزه تا ۷ روزه)، تا خریدارانی که در آستانه تبدیل شدن به هولدر بلند مدت هستند (۳ تا ۶ ماهه) کشیده شدهاند.

- 🔴 MVRV برای ۱ تا ۷ روزه: ۱٫۰۵

- 🟠 MVRV برای ۱ هفته تا ۱ ماهه: ۱٫۱

- 🔵 MVRV برای ۱ تا ۳ ماهه: ۱٫۰

- 🟣 MVRV برای ۳ تا ۶ ماهه: ۱٫۰۷

در حال حاضر، همه زیرگروههای هولدرهای کوتاه مدت به سودآوری مثبت بازگشتهاند و این علامتی از تداوم روند صعودی است. این اتفاق تأثیرات مثبتی روی جو روانی کلی سرمایهگذاران میگذارد.

باندهای سنی MVRV هولدرهای کوتاه مدت (۱ روزه تا ۶ ماهه)

در آخر هم میتوانیم سود/ضرر خالص محققشده هر زیر گروه را ارزیابی کنیم تا سنجشی برای جریان سرمایه بازار به دست آوریم. این شاخص علائمی از بهبود شرایط بازار را هم نشان میدهد؛ به طوریکه بیشتر زیرگروههای سنی جریان سرمایه مثبتی را تجربه کردهاند و تنها مورد استثنا گروه ۱ تا ۳ ماهه است.

این گروه ۱ تا ۳ ماهه، بیشترین آسیب را از این مدت پرایس اکشن خنثی و نزولی دیده و البته بزرگترین باند سنی این گروه هم محسوب میشود.

سود/ضرر محققشده باندهای سنی STH

جمع بندی نهایی

بازارهای قرارداد دائمی آتی نقدشوندهترین و عمیقترین بازار ارزهای دیجیتال هستند؛ ازاینرو منبع اطلاعات بسیار مهمی محسوب میشوند. با ریزش قیمت بیت کوین تا حوالی محدوده ۵۳ هزار دلار، رویداد اهرمزدایی عظیمی رخ داد و بسیاری از پوزیشنهای لانگ در این محدوده لیکوئید شدند.

جهش قیمت بعد از این دوره اصلاح هم بسیار قدرتمند بوده و باعث شده که بسیاری از هولدرهای کوتاه مدت وارد سود محققنشده شوند. این اتفاق باعث شد که فشار مالی از روی STH ها برداشته شود و با چند هفته ورود سرمایه، جو بازار هم بهبود یابد.