بازار بیت کوین در موقعیت جالبی قرار گرفته است؛ زیرا متوسط کوینهای شبکه هنوز در سود ۲ برابری نشستهاند، درحالیکه هولدرهای کوتاه مدت متضرر شدهاند. از طرف دیگر، سنجشگرهای نوسان بازار به شدت فشرده شدهاند و این یعنی حرکت بزرگی در روزهای آینده ثبت خواهد شد. ازاینرو، در هفته ۲۷ از تحلیل گلسنود، قصد داریم به موضوعات زیر بپردازیم:

- با اینکه قیمت بیت کوین در روزهای اخیر ریزش نسبتاً شدیدی را تجربه کرد، اما هنوز سهم قابل توجهی از کوینهای شبکه در سود هستند و اغلب ضررهای بازار نزد هولدرهای کوتاه مدت است.

- با استفاده از ترکیبی از مدلهای قیمتگذاری آنچین و اندیکاتورهای تکنیکال، سناریوهای احتمالی مختلفی را از حرکات بعدی نمودار قیمت بیت کوین مطرح و بررسی میکنیم.

- نوسانات بازار (تا قبل از ریزش اخیر) فشردگی زیادی داشت؛ اتفاقی که به معنای خستگی سرمایهگذاران و احتمال بالای حرکتی پر نوسان در روزهای آینده است.

قدرت سودآوری بازار بیت کوین

همزمان با ریزش نمودار قیمت به زیر سطح ۶۰ هزار دلار، درجاتی از ترس و جو روانی منفی در میان سرمایهگذاران بازار ارزهای دیجیتال دیده شد. این اتفاق در مواقعی که نوسانات قیمت کاهش یافته و بازار را وارد حالت خلسه میکند، امر غیرمعمولی نیست.

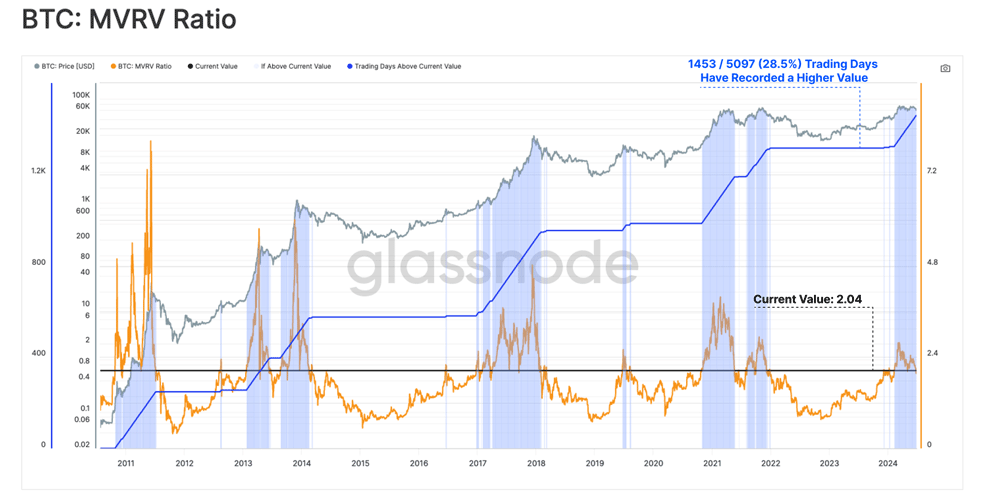

بااینوجود، از دیدگاه شاخص نسبت MVRV، سودآوری جمعی سرمایهگذاران به طرز قابل توجهی قدرتمند است، به طوری که متوسط کوینها هنوز ضریب سود ۲ برابری دارند. این سطحی است که معمولاً فاز سرخوشی و اوج روند صعودی را نشان میدهد.

شاخص نسبت MVRV

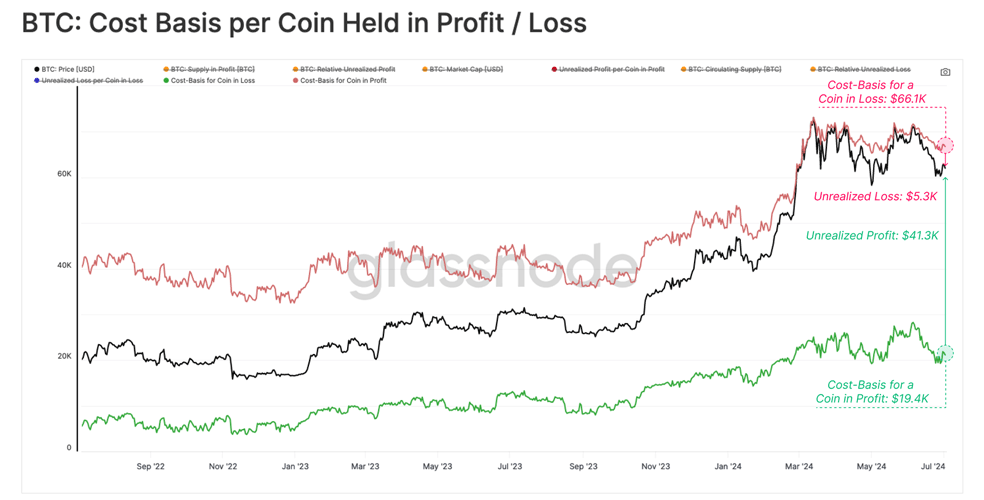

حال اگر بخواهیم بررسی را عمیقتر کنیم، میتوانیم همه کوینها را براساس ضررده و سودده بودن آنها جدا کنیم. این کار به ما اجازه میدهد که میانگین مبنای هزینه هر گروه را ارزیابی کنیم و همچنین متوسط اندازه سود و ضرر محققنشده هر کوین را نیز بررسی کنیم.

- 🔴 متوسط کوینهای سودآور، سود محقق نشده بالاتر از ۴۱٫۳۰۰ دلاری را با مبنای هزینه حدودی ۱۹٫۴۰۰ دلاری در اختیار دارند. لازم به ذکر است که این عدد به خاطر حضور کوینهایی از چرخههای اولیه، مثل پاتوشیها، ماینرهای اولیه و کوینهای گم شده انقدر پایین مانده است.

- 🔵 متوسط کوینهای ضررده، ضرر محققنشده ۵٫۳۰۰ دلاری را با مبنای هزینه ۶۶٫۱۰۰ دلار در اختیار دارند. این کوینها عمدتاً در اختیار هولدرهای کوتاه مدت است، چرا که تعداد بسیار کمی از «خریداران سقف» از چرخه ۲۰۲۱ هنوز کوینهای خود را نگاه داشتهاند.

این دو شاخص میتوانند در تعیین نقاط احتمالی پر فشار به ما کمک کنند؛ چرا که سرمایهگذاران تمایل دارند سود خود را نگاه دارند و/یا از حفظ کوینهای با ضررهای محقق شده سنگینتر خودداری کنند.

مبنای هزینه هر کوین سودده/ضررده

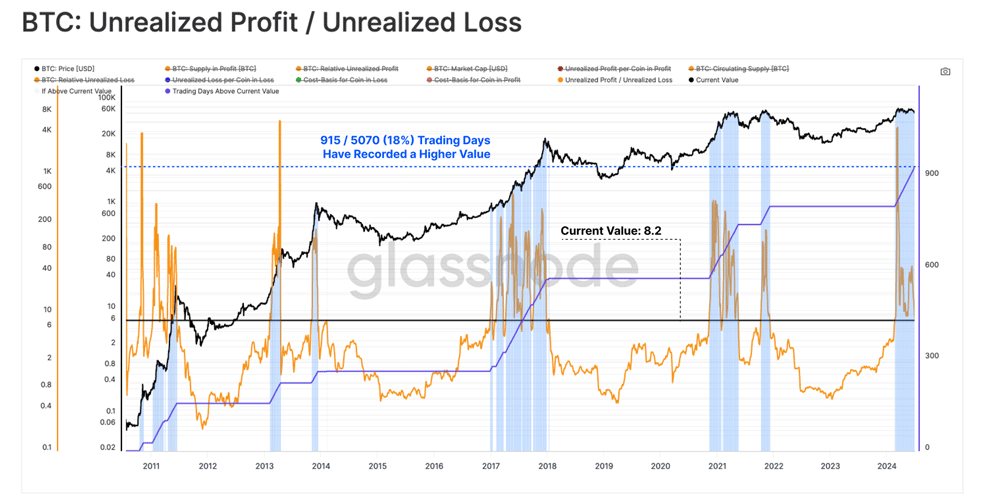

اگر به نسبت بین سود/ضرر محقق نشده هر کوین نگاه کنیم، میبینیم که اندازه سودهای روی کاغذ ۸.۲ برابر ضررهای روی کاغذ است. تنها ۱۸٪ از روزهای معاملاتی، نسبتی بالاتر از این روزها را ثبت کردهاند که البته همه آنها در فاز سرخوشی بازار بودند.

میتوان استدلال کرد که قله تاریخی مارس که بعد از تأیید ETF های نقدی ثبت شد، خصوصیاتی داشت که با قلههای تاریخی روندهای صعودی همخوانی میکند.

سود محققنشده / ضرر محققنشده

انتظارات از آینده بیت کوین

از زمان ثبت قله تاریخی مارس، نمودار قیمت در حال تثبیت در محدوده ۶۰ تا ۷۰ هزار دلار بوده و از آنزمان تاکنون، درجاتی از کمرمقی و بیتفاوتی بازار هم دیده شده است. این وضعیت منجر به عدم قطعیتی در بازار شده و همین امر، شروع روندی قدرتمند به هر دو طرف را دشوار کرده است.

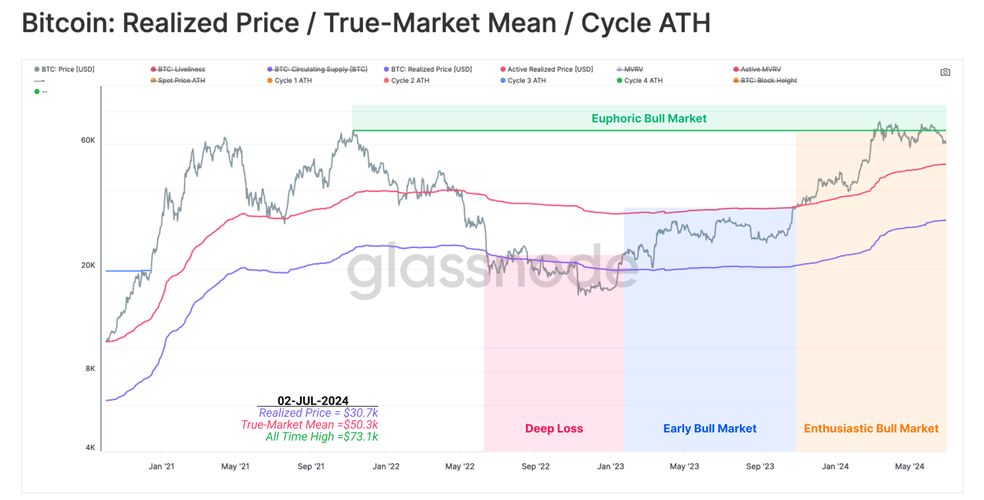

برای اینکه جایگاه کنونی را در چرخه ببینیم، میتوانیم چارچوبی ساده را برای چرخههای گذشته بیت کوین ایجاد کنیم:

- 🔴 روند نزولی عمیق: وقتی نمودار در زیر قیمت محققشده قرار میگیرد.

- 🔵 اوایل روند صعودی: نمودار بین قیمت محققشده و میانگین حقیقی بازار قرار میگیرد.

- 🟠 روند صعودی خوشبینانه: نمودار بین قله تاریخی و میانگین حقیقی بازار گرفته است.

- 🟢 فاز سرخوشی روند صعودی: نمودار از قله چرخه قبلی خود عبور کرده و قله تاریخی جدیدی را ثبت کرده است.

در حال حاضر، نمودار قیمت بعد از چند ورود کوتاه مدت به محدوده سرخوشی، هم اکنون در فاز خوشبینانه روند صعودی قرار گرفته است. میانگین حقیقی بازار (True Market Mean) که نشاندهنده میانگین مبنای هزینه سرمایهگذاران فعال است، هم اکنون در سطح ۵۰ هزار دلار قرار گرفته است.

اگر بخواهیم انتظار داشته باشیم که روند صعودی ادامه یابد، بسیار مهم است که نمودار قیمت در بالای این سطح قرار بگیرد.

قیمت محققشده / میانگین حقیقی بازار / قله تاریخی چرخه

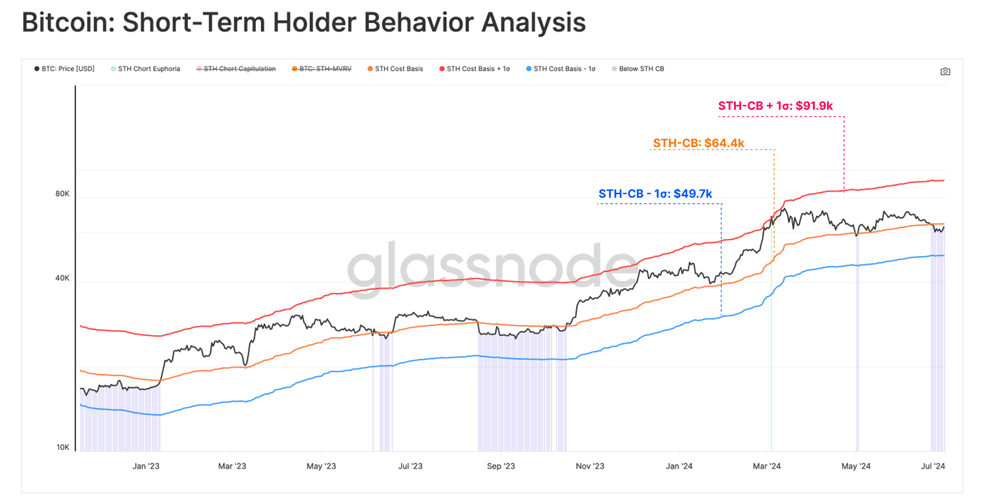

در قدم بعدی به گروه هولدرهای کوتاه مدت نگاهی انداخته و مبنای هزینه آنها را بین سطوح مثبت و منفی ۱ انحراف معیار قرار میدهیم. با این کار میتوانیم محدودههایی را شناسایی کنیم که این گروه هولدرهای حساس به قیمت، بیشترین احتمال واکنش را دارند:

- 🔴 سود محققنشده قابل توجه نشاندهنده بازاری برانگیخته دارد؛ سطحی که هماکنون در حوالی ۹۲ هزار دلار قرار گرفته است.

- 🟠 سطح سربهسر گروه STH ها در ۶۴ هزار دلار قرار گرفته که قیمت نقدی در زمان نگارش این مقاله در زیر آن قرار گرفته اما در تلاش است که به بالای آن برگردد.

- 🔵 ضرر محققنشه قابل توجه نشاندهنده بازاری بیش فروش شده بوده و هم اکنون در سطح ۵۰ هزار دلار قرار گرفته است. این سطح با میانگین حقیقی بازار به عنوان نقطه شروع روند صعودی، همخوانی جالبی دارد.

نکته قابل توجه این است که تنها در ۷٪ از روزهای معاملاتی، قیمت نقدی زیر باند ۱- انحراف معیار قرار گرفته و این یعنی این اتفاق بسیار نادر است.

تحلیل رفتار هولدرهای کوتاه مدت

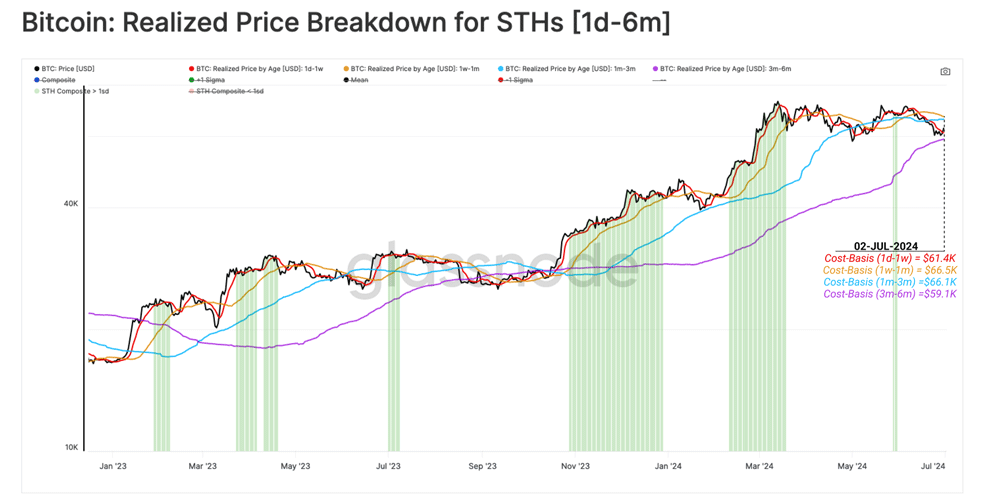

با توجه به اینکه قیمت نقدی به زیر مبنای هزینه STH ها قرار گرفته، جایز است که مقدار فشار مالی وارد آمده روی زیرگروههای مختلف این گروه را اندازهگیری کنیم. با استفاده از شاخص تفکیک با سن، میتوانیم مبنای هزینه گروههای سنی مختلف از هولدرهای کوتاه مدت را جداسازی و ارزیابی کنیم.

در حال حاضر، کوینهایی با سن ۱ تا ۷ روزه، ۱ تا ۴ هفتهای و ۱ تا ۳ ماهه به طور میانگین ضرر محققنشده در اختیار دارند. این به ما میگوید که این محدوده تثبیت بازار برای تریدرها و سرمایهگذاران این گروه ضررده بوده است.

زیرگروه ۳ تا ۶ ماهه، تنها دستهای از سرمایهگذاران STH است که با میانگین مبنای هزینه ۵۸ هزار دلار، سود محققنشده دارند. این سطح با کف دوره اصلاح کنونی همخوانی دارد و بار دیگر، اهمیت این سطح را به نشان میدهد.

تفکیک قیمت محققشده STH ها (۱ روزه تا ۶ ماهه)

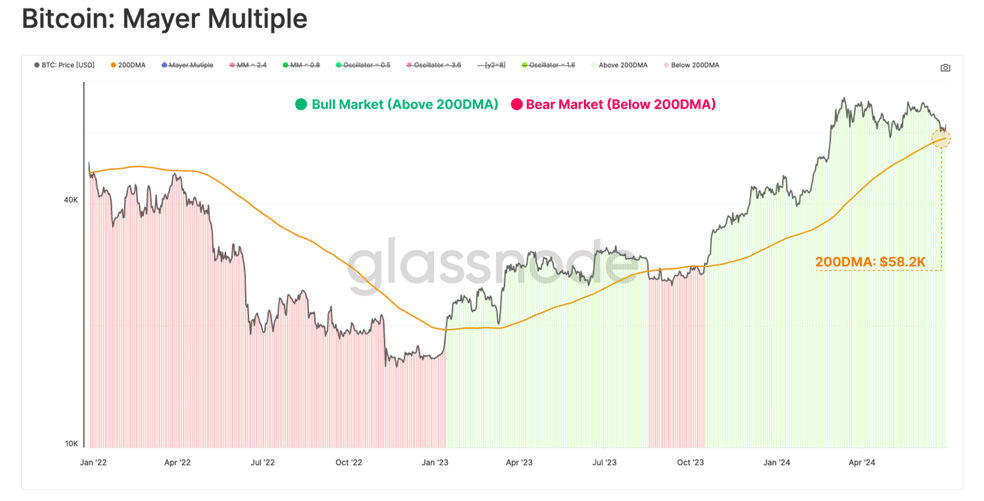

حال وقت آن رسیده که نگاهی به اندیکاتورهای تکنیکال بیندازیم. برای این کار، میتوانیم از شاخص ضریب مایر (Mayer Multiple) که نسبت بین قیمت و میانگین متحرک ۲۰۰ روزه را اندازه میگیرد، استفاده کنیم. میانگین متحرک ۲۰۰ روزه معمولاً به عنوان اندیکاتوری ساده برای ارزیابی مومنتوم صعودی و نزولی استفاده میشود و هرگونه شکست از هر دو طرف آن به عنوان نقاط پیوت (Pivot) تلقی میشود.

در حال حاضر، میانگین متحرک ۲۰۰ روزه در سطح ۵۸ هزار دلار قرار گرفته و بار دیگر با مدلهای قیمتگذاری آنچین همخوانی دارد. این یعنی، سطح ۵۸ هزار دلار در روند صعودی کنونی، موقعیت خوبی برای خرید بیت کوین است.

ضریب مایر

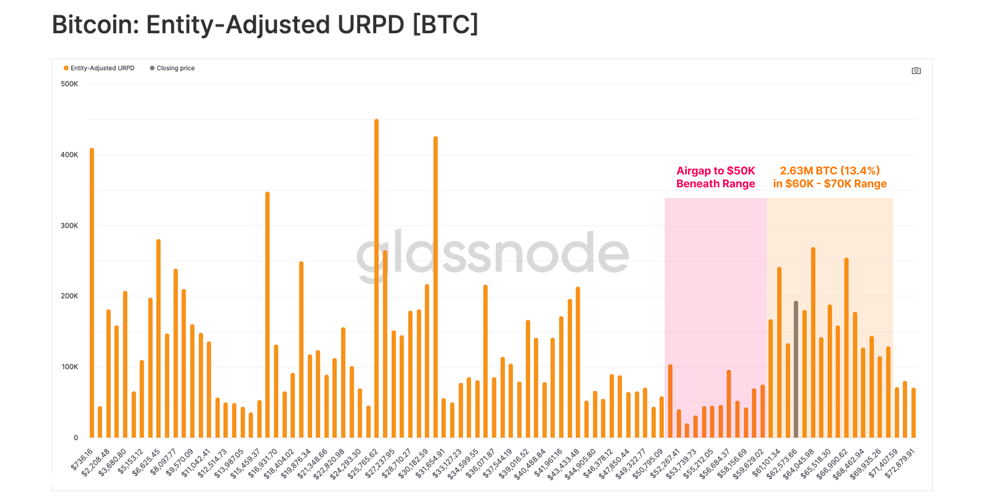

حالا میتوانیم شاخص URPD را برای ارزیابی بیشتر تمرکز موجودی در حوالی کلاسترهای (تودههای) مبنای هزینه مشخص بکار بگیریم. در حال حاضر، قیمت نقدی در حوالی مرز پایینی یک توده موجودی بزرگ بین قله تاریخی و ۶۰ هزار دلار قرار گرفته است. این با مدلهای مبنای هزینه هولدرهای کوتاه مدت نیز همخوانی دارد.

با توجه به اینکه ۲.۶۳ میلیون واحد BTC (حدود ۱۳.۴٪ از موجودی در گردش)، در بازه ۶۰ تا ۷۰ هزار دلار قرار گرفته، نوسانات کوچک قیمت میتواند تأثیر عمیقی روی سودآوری کوینها و سبد دارایی سرمایهگذاران بگذارد.

به طور کلی، این وضعیت نشاندهنده خطر حساسیت بالای توده عظیمی از سرمایهگذاران، به شکست سطح حمایت ۶۰ هزار دلار است.

شاخص URPD تعدیل با اشخاص

آینده نوسانات قیمت

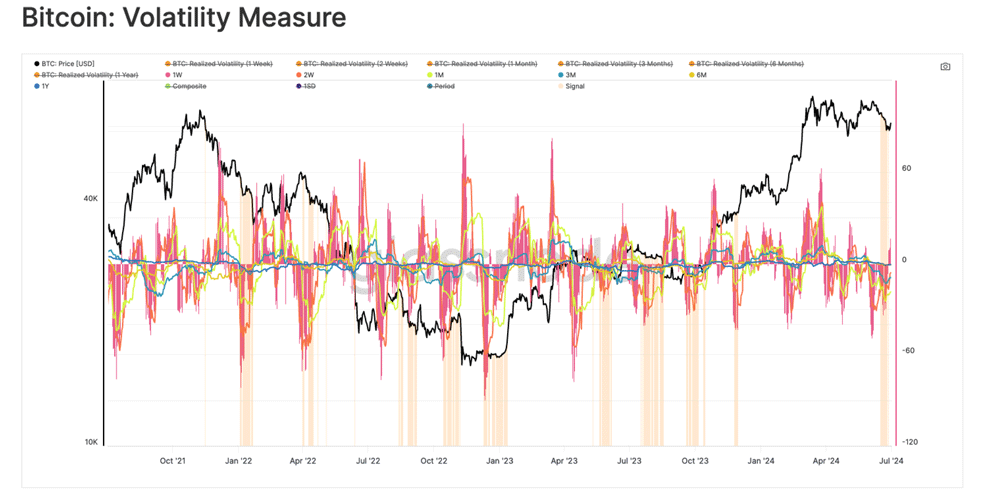

بعد از چندین ماه پرایس اکشن خنثی و افقی، کاهش قابل توجه نوسان در چندین تایمفریم مختلف را دیدیم. برای نمایش بهتر این پدیده، ابزار سادهای را معرفی کردهایم تا دوههای انقباض نوسان محققشده را که معمولاً اندیکاتوری برای افزایش قریبالوقوع نوسان در آینده است، تعیین کند.

این مدل تغییرات ۳۰ روزه نوسان محققشده را در تایمفریمهای ۱هفتهای، ۲ هفتهای، ۱ ماهه، ۳ ماهه، ۶ ماهه و ۱ ساله را محاسبه میکند. وقتی همه بازههای زمانی تغییرات منفی ۳۰ روزه را نشان دهد، سیگنالی فعال شده و نشان میدهد که نوسان در حال انقباض است و سرمایهگذاران انتظار نوسان کمتر بازار را در آینده نزدیک دارند.

اندیکاتور سنجشگر نوسان

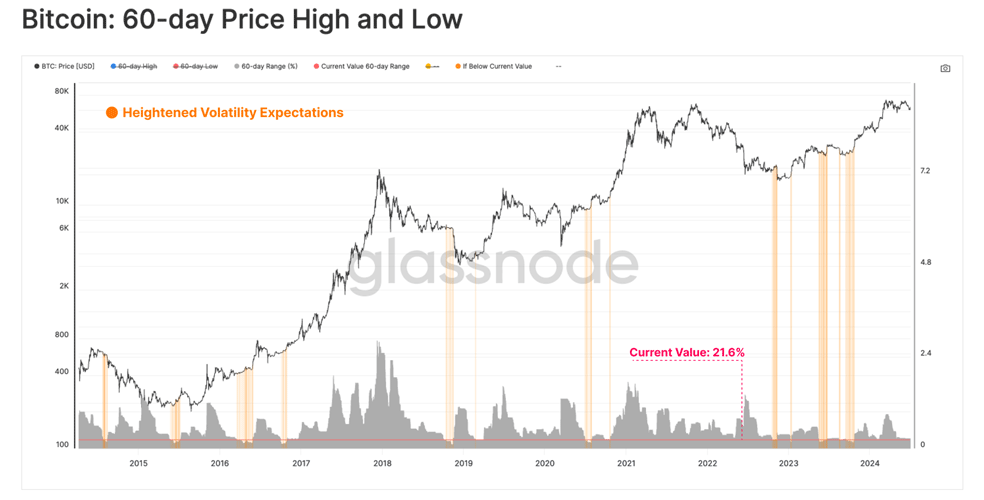

همچنین میتوانیم نوسان بازار را با اندازهگیری درصد فاصله بین بالاترین و پایینترین نقطه نمودار در طول ۶۰ روز اخیر ارزیابی کنیم. بر اساس این شاخص، نوسان تا حدی منقبض شده که به ندرت دیدهایم، اما معمولاً بعد از یک دوره تثبیت طولانی، حرکات بزرگ بازار را شاهد بودهایم.

سقف و کف ۶۰ روزه قیمت

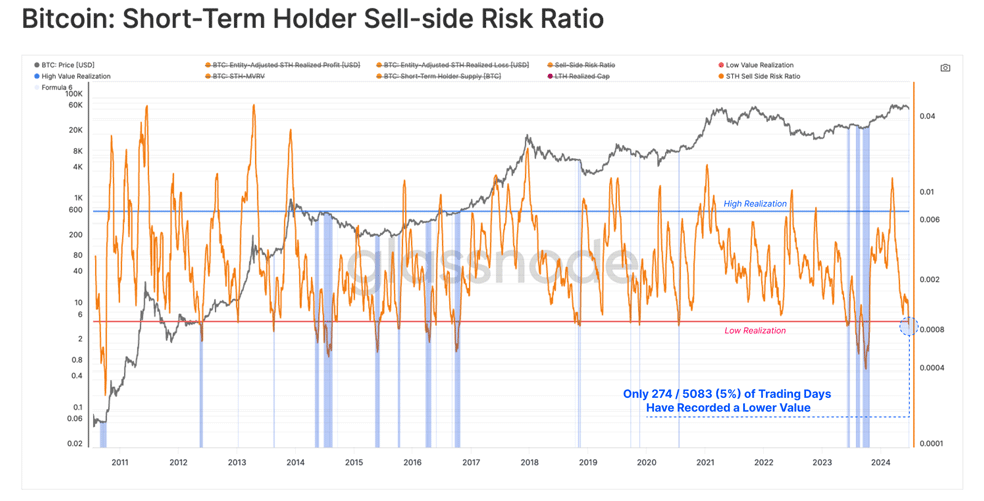

در آخر میتوانیم ارزیابی نوسان را با استفاده از نسبت ریسک فروشنده تقویت کنیم. این ابزار، قدر مطلق مجموع سود و ضرر محققشده توسط سرمایهگذاران را نسبت به اندازه دارایی (کپ محققشده) اندازهگیری میکند. حالا میتوانیم این شاخص را طبق چارچوب زیر تحلیل کنیم:

- مقادیر زیاد نشاندهنده آن است که سرمایهگذاران کوینهای خود را با سود یا ضرر بزرگی نسبت به مبنای هزینه انتقال میدهند. این وضعیت به ما میگوید که بازار نیاز به بازیابی تعادل دارد و معمولاً بعد از یک دوره پرنوسان روی میدهد.

- مقادیر کم نشاندهنده آن است که اغلب کوینهای عرضه شده مبنای هزینهای نزدیک به قیمت نقدی دارند و این درجاتی از تعادل بازار را نشان میدهد. این وضعیت معمولاً خستگی سود و ضرر را در آن محدوده قیمت نشان میدهد و معمولاً وضعیتی کم نوسان را توصیف میکند.

نکته جالب ایناست که شاخص ریسک فروشنده STH به کف تاریخی خود رسیده و تنها ۲۷۴ روز از ۵۰۸۳ روز معاملاتی (۵٪) مقادیر پایینتری را به خود دیده است. این نشاندهنده درجاتی از تعادل در طول دوره تثبیت کنونی است که احتمال افزایش نوسانات شدید در آینده را بیشتر میکند.

نسبت ریسک فروشنده هولدرهای کوتاه مدت

جمع بندی نهایی

این روزها بازار بیت کوین در موقعیت جالبی قرار گرفته، زیرا با وجود فاصله حدود ۲۰ درصدی با قله تاریخی، بیتفاوتی و کلافگی بازار را احاطه کرده است. متوسط کوینها هنوز سود محققشده ۲ برابری را در اختیار دارند؛ در حالیکه خریداران جدیدتر به طرز ناامیدکنندهای متضرر شدهاند.

همچنین سطوح قیمت کلیدی را که ممکن است الگوهای رفتاری سرمایهگذاران را تغییر دهند، ارزیابی کردیم. با اینکار درجاتی از تلاقی اندیکاتورهای آنچین و تکنیکال را دیدیم و سه محدوده کلیدی را به دست آوردیم.

- شکست محدوده ۵۸ تا ۶۰ هزار دلار، تعداد قابل توجهی از STH ها را وارد ضرر کرد و به زیر میانگین متحرک ۲۰۰ روزه هم کشیده شد.

- پرایس اکشن بین ۶۰ تا ۶۴ هزار دلار، عدم قطعیت و شکوشبهه بازار را نشان میدهد.

- شکست سطح مقاومت ۶۴ هزار دلار هم حجم قابل توجهی از STH ها را وارد سود میکند و جو روانی سرمایهگذاران را هم بهبود میبخشد.

نوسان قیمت تا قبل از ریزش اخیر، در تایمفریمهای مختلف منقبض شده بود و همین امر منجر به حرکت شدید آخر هفته گذشته شد. شاخصهایی مثل نسبت ریسک فروشنده و محدوده ۶۰ روزه قیمت هم به کف تاریخی خود نزدیک شدهاند. این یعنی محدوده معاملاتی کنونی در مراحل آخر قبل از موج حرکتی بعدی است.