عمق بازار Depth of Market (DOM) معیاری برای اندازه گیری عرضه و تقاضا برای داراییهای قابل معامله مانند اوراق بهادار، ارزهای دیجیتال و داراییهای دیگر است. این اصطلاح بر اساس تعداد سفارشات خرید و فروش باز برای یک دارایی مشخص مانند یک سهام یا قرارداد آتی است. هر چه مقدار آن سفارشات بیشتر باشد، بازار عمیقتر یا نقدشوندهتر در نظر گرفته میشود. عمق دادههای بازار در بین عموم کاربران، به عنوان دفترچه سفارش نیز شناخته میشود زیرا شامل لیستی از سفارشات در حال انتظار برای یک اوراق بهادار یا یک رمزارز است. از دادههای آن برای تعیین اینکه کدام تراکنشها قابل پردازش هستند، استفاده میشود. دادههای DOM در اکثر صرافیها و کارگزاریهای آنلاین به صورت رایگان یا با هزینه اندک در دسترس کاربران قرار میگیرد. در این مقاله برآنیم تا مفهوم عمق بازار را درک کرده و عوامل موثر بر آن را شناسایی کنیم.

عمق بازار چیست؟

با اندازهگیری عرضه و تقاضای بلادرنگ، عمق بازار (DOM) توسط معاملهگران برای ارزیابی احتمالی قیمت دارایی استفاده میشود. همچنین برای اندازه گیری تعداد سهام دارایی که میتوان بدون افزایش قیمت آن را خریداری کرد، مورد استفاده قرار میگیرد. اگر سهامی دارای نقدینگی بالا باشد تعداد زیادی خریدار و فروشنده خواهد داشت. یک خریدار میتواند مقدار بزرگی از سهام را بدون ایجاد حرکت قابل توجهی در قیمت سهام خریداری کند. در مقابل اگر سهامی هم میزان نقدشوندگی زیادی نداشته باشد به طور مداوم معامله نخواهد شد.

عمق بازار معمولاً به صورت یک فهرست الکترونیکی از سفارشهای خرید و فروش برجسته نشان داده میشود که بر اساس سطح قیمت سازماندهی شده و در زمان واقعی بهروزرسانی میشود تا فعالیت فعلی قیمتی آن را منعکس کند. اکثر صرافیها و کارگزاریهای آنلاین نوعی از نمایشگر DOM را به کاربران ارائه میدهند. این نمایش به کاربران امکان میدهد به جای بهترین گزینههای موجود، لیست کاملی از سفارشات خرید و فروش در انتظار اجرا را به همراه اندازه معامله مشاهده کنند.

بنابراین میتوان گفت:

- عمق بازار (DOM) نشانگر میزان سود جاری در یک سهام یا دارایی دیگر است.

- میتوان آن را به عنوان سیگنالی جهت قیمت احتمالی سهام در نظر گرفت.

- عمق بازار برای قضاوت در مورد زمان بهینه برای خرید یا فروش دارایی استفاده میشود.

نحوه استفاده از دادههای DOM

عمق دادههای بازار به معاملهگران کمک میکند تا ببینند که قیمت اوراق بهادار یا یک رمزارز در آینده نزدیک با تکمیل، بهروزرسانی یا لغو سفارشها به کدام سمت متمایل میشود. یک معاملهگر ممکن است از دادههای عمق بازار برای درک اختلاف قیمت پیشنهادی برای یک سهام، همراه با حجم فعلی آن استفاده کند. سهامهایی که عمق بازار بالایی دارند معمولاً شرکتهایی با سرمایه بزرگ مانند اپل (APPLE) هستند. آنها معمولاً حجم بالایی دارند و از نقدینگی بالایی برخوردارند و به معامله گران اجازه میدهند بدون تأثیر قابل توجهی بر قیمتهای بازار، سفارشات بزرگی را ثبت کنند. اوراق بهادار با عمق بازار ضعیف معمولاً شرکتهای معمولی با ارزش بازار کمتر هستند. اگر یک معاملهگر منفرد سفارش خرید یا فروش بزرگی ارائه دهد، قیمت سهام آنها احتمالاً تغییر میکند.

امکان مشاهده عمق اطلاعات بازار برای یک اوراق بهادار یا رمزارز خاص در زمان واقعی به معامله گران اجازه میدهد تا از نوسانات کوتاه مدت قیمت سود ببرند. به عنوان مثال زمانی که یک شرکت عرضه اولیه عمومی خود (IPO) را راه اندازی میکند معامله گران میتوانند DOM خود را به سرعت تماشا کنند و منتظر فرصتی برای خرید یا فروش سهام باشند که قیمت به سطح تقاضای مناسب برسد.

نمونهای از عمق بازار (DOM)

فرض کنید یک معاملهگر DOM سهام A را بررسی و پیگیری میکند. سهام ممکن است در حال حاضر با قیمت ۱.۰۰ دلار معامله شود. اما ۲۵۰ پیشنهاد با قیمت ۱.۰۵ دلار، ۲۵۰ پیشنهاد با قیمت ۱.۰۸ دلار، ۱۲۵ پیشنهاد با قیمت ۱.۱۰ دلار و ۱۰۰ پیشنهاد با قیمت ۱.۱۲ دلار نیز وجود دارد. در همین حال ۵۰ پیشنهاد با قیمت ۰.۹۸ دلار، ۴۰ پیشنهاد با قیمت ۰.۹۵ دلار و ۱۰ پیشنهاد با قیمت ۰.۹۳ دلار و ۰.۹۲ دلار هم وجود دارد. با مشاهده این روند معاملهگر ممکن است تشخیص دهد که قیمت سهام A در حال افزایش است. با داشتن این سطح از دانش، معاملهگر میتواند تصمیم بگیرد که آیا اکنون زمان مناسبی برای خرید سهام و یا فروش آن هست یا خیر!

عمق بازار چگونه کار میکند؟

عمق بازار را معمولاً میتوان در نرم افزارهای معاملاتی یا در وب سایتهای انواع کارگزاریها برای تقریبا همه سهام یا رمزارزها به دست آورد. هنگامی که یک سفارش بزرگ (برای خرید یا فروش) در یک سهام انجام میشود، میتواند با در اختیار گرفتن تمام سهام موجود در سطوح مختلف، پیشنهاد و تقاضای بازار را تحت تأثیر قرار دهد. همچنین این موضوع نیز وجود دارد که عمق بازار تحت تأثیرعدم تقارن اطلاعات قرار گیرد. یعنی بازار فرض میکند افرادی که سفارشهای بزرگ انجام میدهند اطلاعات بیشتر یا بهتری نسبت به افرادی که سفارشهای کوچک میدهند، دارند. بنابراین اگر یک سفارش خرید بزرگ داده شود معامله گران کوچکتر برای پیوستن به آن رقابت میکنند (با این فرض که چیزی وجود دارد که آنها نمیدانند).

ارائه دهندگان نقدینگی نیز بر عمق بازار تأثیر میگذارند. اگر کمبود نقدینگی در سهام وجود داشته باشد موسسات ممکن است نخواهند سفارش کامل را بپذیرند و معاملهگر را ملزم میکنند تا از چندین موسسه برای ورود یا خروج از یک موقعیت بزرگ استفاده کند. عمق بازار همچنین میتواند توسط معامله گران برای تعیین زمان ورود به معامله استفاده شود. اگر سفارشات در یک جهت باشند نشان دهنده این است که قیمت سهام در کدام جهت حرکت میکند. مثلا اگر ۶۰ درصد سفارشها برای خرید و فقط ۴۰ درصد برای فروش باشد احتمالاً به دلیل فشار خرید، قیمت بالا میرود. علاوه بر این معاملهگران میتوانند زمانی که سفارشهای فروش شروع به سبقت گرفتن از سفارشهای خرید میکنند، سطوح مقاومت و زمانی که سفارشهای خرید شروع به سبقت گرفتن از سفارشهای فروش میکنند، سطوح حمایتی را پیدا کنند. این احتمال هم وجود دارد که سهام در ستونهای مربوط به حمایت/مقاومت به طور ثابت باقی بمانند تا زمانی که چیزی به طور اساسی تغییر کند.

عوامل موثر بر عمق بازار (DOM)

- تیک سایز

تیک سایز حداقل افزایش قیمتی است که یک اوراق بهادار میتواند جابجا کند. اگر میزان تیک سایز خیلی کوچک باشد، انگیزه کمتری برای کاربران بازار وجود خواهد داشت به طوری که پیشنهادات و درخواستها را همزمان با ارسال سفارشها از قبل ارائه میکند. زیرا دیگران میتوانند با ارسال سفارشها کمی از آنها جلوتر باشند. اگر میزان تیک سایز بسیار بزرگ باشد، معامله گران انگیزه بیشتری برای اولویت دادن با ارسال سفارشات از قبل دارند. بنابراین میتوان گفت تیک سایز، عاملی مناسب برای متعادل کردن DOM است.

- حداقل مارجین مورد نیاز

حداقل مارجین مورد نیاز، اهرمی را که سرمایه گذار قادر به گرفتن آن است محدود میکند. حداقل نیاز مارجین بالاتر، عمق بازار را کاهش میدهد زیرا طرفهای شرکتکننده در معاملات نمیتوانند بدون آن، سرمایه زیادی جهت سفارشهای بزرگ صرف کنند.

- محدودیت حرکت قیمت

در بسیاری از بازارهای مالی که راهی برای خرید و فروش داراییهایی مانند اوراق قرضه، سهام، ارز خارجی و مشتقات فراهم میکنند، قیمتها مجاز به حرکت کاملا آزادانه نیستند. یعنی محدودیتهای تغییر قیمت و محدودیتهای معاملاتی توسط صرافیها تعیین میشود. قراردادهای آتی برای بسیاری از کالاها مشمول محدودیت قیمت ثابت و متغیر است. محدود کردن محدودهای که قیمت میتواند در آن حرکت کند عمق بازار را افزایش میدهد.

- محدودیتهای معاملاتی

منظور از محدودیتهای معاملاتی این است که تعداد سهام یا قراردادهایی که یک فرد میتواند به دست آورد، محدود میشود. این محدودیتها میتواند افراد را از کنترل ناعادلانه بازار باز دارد.

- شفافیت بازار

اگرچه شرکت کنندگان میتوانند به بسیاری از اطلاعات بازار دسترسی داشته باشند اما هنوز اطلاعاتی مانند قیمتهای پیشنهادی در حال انتظار و اطلاعات دیگر وجود دارد که در دسترس نیست. شفافیت یک بازار میتواند باعث نگرانی شرکت کنندگان شود و بر تمایل آنها برای ارسال سفارشات تأثیر میگذارد.

محاسبه نمودار عمق بازار چگونه است؟

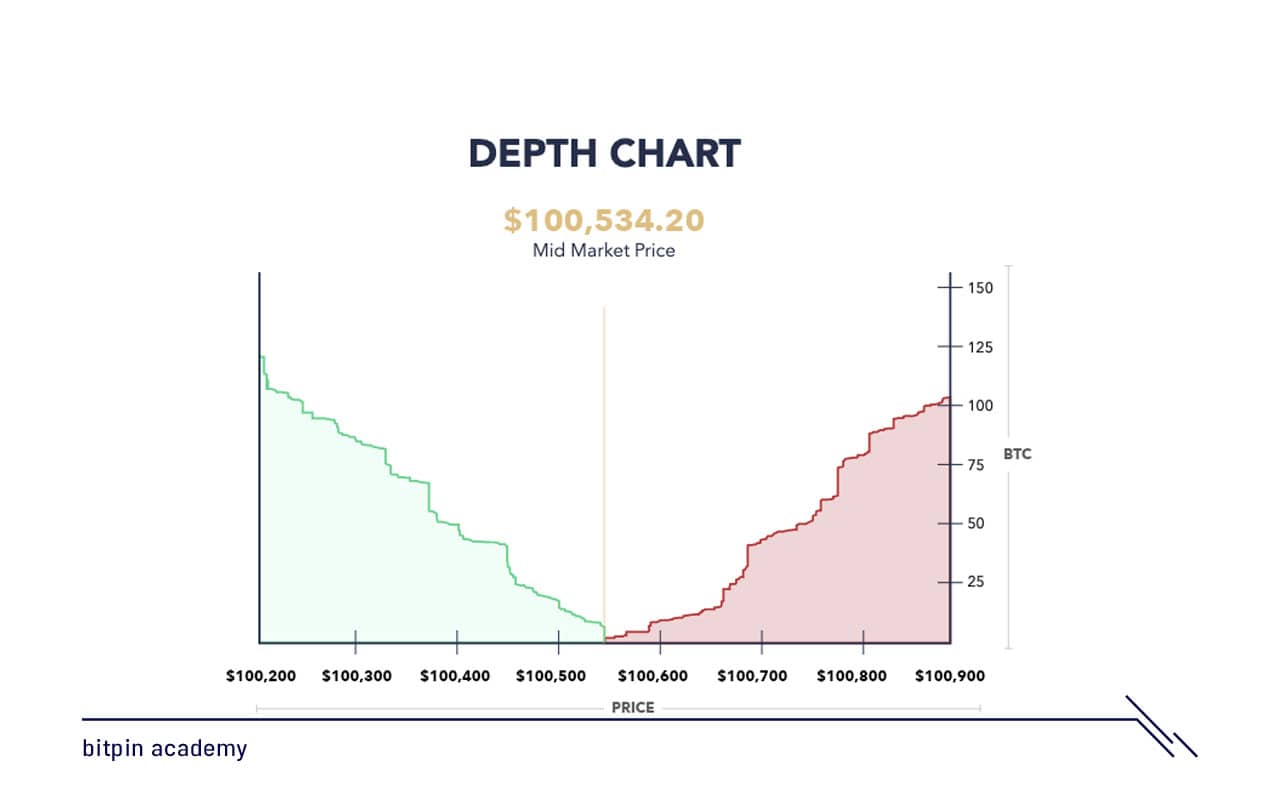

این نمودار دارای یک محور افقی بوده که نشان دهنده قیمت یک دارایی به دلار است. محور عمودی نیز نشان دهنده میزان ارز یا سهام اصلی است. در ابتدا میبایست نقطهای را بر روی محور افقی انتخاب و سپس میزان ارز مربوط به آن قیمت را بر روی نمودار پیدا کرد. پس از مشخص کردن این دو نقطه تابعی را به دست میآوریم که نقشه راه ورودی ارزش دلاری را به یک مقداری از آن ارز به عنوان مقدار خروجی میدهد. قوانین این محاسبات به این بستگی دارد که در کدام سمت دفتر سفارشات باشیم. سمت خرید دفتر سفارشات نشان دهنده تمام ارزهایی که بالاتر یا هم تراز با ارزش دلاری ورودی ما هستند و سمت فروش نشان دهنده این است که میبایست تمام مقدار داراییهایی که در این قسمت وجود دارند پایینتر یا هم تراز ارزش دلاری ورودی ما باشند. در حالت اول زمانی که قیمت کاهش یابد خط سبز در نمودار بالاتر رفته و به معنای تقاضای بیشتر است. در حالت دوم نیز در سمت فروش با بالا رفتن قیمتها در نمودار، خط قرمزرنگ نیز بالاتر میرود که نشان دهنده قانون عرضه خواهد بود.

بنابراین لیستهایی که در سمت چپ و راست نمودار مشاهده میکنید میتوانند عمق بازار را نشان دهند. بدین صورت که لیست سمت راست اطلاعات تاریخچه معاملات و لیست سمت چپ اطلاعات دفتر سفارشات را نشان میدهد. پس سمت قرمزرنگ سفارشهای ثبت شده فروش و سمت سبزرنگ سفارشهای ثبت شده خرید را نشان میدهد.

گفتار پایانی!

عمق بازار یک ابزار بسیار کاربردی برای بررسی و تجزیه و تحلیل روند بازارهای مالی است. پلتفرمهایی وجود دارند که قابلیت استفاده از این ابزار را به کاربران ارائه میدهند تا با مشاهده اطلاعات مهم در آن (که در این مقاله در مورد آنها صحبت شد) بتوانند به معاملات خود هویت بخشیده و منتظر فرصت طلایی برای خرید و یا فروش سهام یا داراییهای دیجیتالی خود باشند.

سوالات متداول

- عمق بازار (DOM) چیست؟

عمق بازار (DOM) نشانگر میزان سود جاری در یک سهام یا هر دارایی دیگر است که میتوان آن را به عنوان سیگنالی جهت به دست آوردن قیمت احتمالی در نظر گرفت.

- عوامل موثر بر عمق بازار چیست؟

تیک سایز که حداقل افزایش قیمتی است که قیمت یک سهم میتواند در آن تغییر کند، مقررات حداقل مارجین که حرکت سرمایه گذار را محدود میکند، محدودیتهای تحرکات قیمتی و محدودیتهای معاملاتی و همچنین شفافیت بازار از جمله عوامل موثر در عمق بازار هستند.

- بازار عمیق چیست؟

بازار عمیق بازاری است که مدت زمان انتظار برای انجام معاملات در آن کوتاه است.

درقسمت خریدوفروش وعمق وقتی دربالای آن که باید زمان ،،یک ساعت،هفته و…نشان داده شود ،بحای نشان دادن الگوهای آن مینویسد اشتباه پارامتر یعنی چی ؟

مشکل ازکجا هست ،مربوط به خودصرافی است یاازگوشی ،لطفا راهنمایی فرمایید

ممنون

یعنی چی ،این قبلاً هم فرستاده شده ؟من تازه اینجا را پیدا کردم و خوشحال از اینکه میتونم راه حل بدست بیارم مسخره کردن

سلام علی عزیز

لطفا مورد خودتون رو دقیقتر عنوان کنید تا بررسی کنیم. دقیقا در کدام ارز این مورد رو مشاهده کردید؟ حتما پیگیری خواهد شد.

ممنون از توجه شما.

چرا بیت پین همچین چیزی رو نداره و همیشه مجبوریم به صرافی کوینکس مراجعه کنیم تا عمق بازار رو ببینیم

آیا وقت این نیست که شماهم تغییر اساسی در چارت بدین و علاوه بر عمق بازار انواع اندیکاتور رو هم اضافه کنید