استراتژی کاورد کال رویکردی معاملاتی در بازار آپشن است که به سرمایهگذاران این امکان را میدهد تا با کاهش ریسک و افزایش درآمد، به بهترین نحو از نوسانات بازار بهرهمند شوند.

استراتژیهای مختلفی برای کسب سود از بازارهای معاملاتی مثل سهام یا ارز دیجیتال وجود دارند. هر یک از این استراتژیها در نوع خود سودمند و مفید هستند. در این میان، استراتژی Covered Call از جمله استراتژیهایی است که حداکثر سود و حداقل ضرر را به ارمغان میآورد؛ اما استراتژی کاورد کال چیست و چگونه اجرایی میشود؟

با ما همراه باشید تا استراتژی معاملاتی کاورد کال را به شما معرفی کنیم.

استراتژی کاورد کال چیست؟

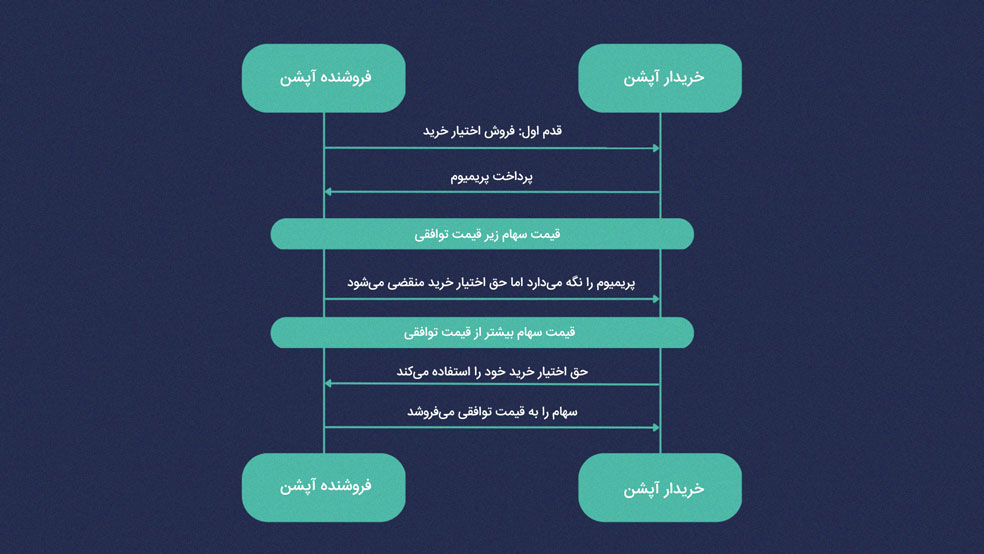

کاورد کال یک استراتژی معاملاتی در بازار آپشن (Option) است. در این استراتژی، ابتدا تریدر سهامی را خریداری کرده و سپس، اختیار خرید (Call Option) آن را در بازار آپشن میفروشد. اختیار خرید، به فردی که آن را خریداری کرده، حق خرید سهام با قیمتی مشخص (قیمت اعتبار) در تاریخ معینی را میدهد. اگر فرد حق خرید خود را در این تاریخ استفاده کند، تریدر موظف است سهام خریداری شده را به او بفروشد. این استراتژی معمولاً توسط سرمایهگذارانی استفاده میشود که معتقدند دارایی پایه فقط نوسانات جزئی قیمت را تجربه خواهد کرد.

بیایید برای درک بهتر یک مثال بزنیم. فرض کنید تریدری ۱۰۰ سهم شرکت ABC را با قیمت ۵۰ دلار برای هر سهم خریداری کرده است. حالا، تریدر اختیار خرید این سهام را با قیمت ۶۰ دلار میفروشد؛ با این تضمین که قیمت تا تاریخ مشخصی افزایش جزئی پیدا خواهد کرد. اگر فردی این حق خرید را از آن خود کند، تریدر موظف است در تاریخ مشخصشده، ۱۰۰ سهم ABC را به او با قیمت ۶۰ دلار بفروشد.

مزیت اصلی استراتژی Covered Call این است که سرمایهگذار درآمدی تضمینی را به عنوان پریمیوم، از فروش اختیار خرید دریافت میکند؛ بنابراین، اگر قیمت دارایی پایه کمی افزایش یابد، پریمیوم، کل بازده سرمایهگذاری را افزایش میدهد و برعکس. اگر قیمت دارایی پایه اندکی کاهش یابد، پریمیوم دریافتی، این ضرر را جبران میکند.

در واقع میتوان مزایای کال کاورد را در سه مورد کسب درآمد از فروش اختیار خرید، حفاظت در برابر کاهش قیمت سهام و افزایش بازدهی خلاصه کرد.

نحوه انجام استراتژی Covered Call چگونه است؟

فرض کنید که صاحب ۱۰۰ سهم از سهام اپل (AAPL) هستید. از ۲۲ نوامبر 2023، سهام AAPL به قیمت ۱۹۱.۳۱ دلار معامله شد. اختیار خرید AAPL با قیمت ۲۰۰ دلار در تاریخ ۱۹ ژانویه ۲۰۲۴، دارای پریمیوم ۱.۹۵ دلار برای هر سهم است. اگر این اختیار را بفروشید، پریمیوم ۱۹۵ دلاری را به عنوان پول نقد در حساب خود دریافت میکنید.

حالا صبر کنید. اگر AAPL در تاریخ معین یا قبل از انقضای آن به ۲۰۰ دلار یا بیشتر افزایش یابد، احتمالاً طرفی که این اختیار خرید را خریده است، از آن استفاده و سهام AAPL شما را به قیمت ۲۰۰ دلار خریداری میکند. این بدان معناست که شما دیگر مالک ۱۰۰ سهم AAPL نیستید؛ اما هنوز پریمیوم ۱۹۵ دلاری را دارید.

اگر دیگر مالک سهام نیستید، میتوانید ۱۰۰ سهم دیگر بخرید و همزمان یک Covered Call بنویسید. این کار به عنوان استراتژی خرید – نوشتن (buy-write) شناخته میشود.

قبل از نوشتن کاور کال، اولین کاری که باید انجام دهید این است که نقطه سربهسر خود را محاسبه کنید. برای محاسبه آن قیمت خرید سهام را منهای حق پریمیوم کنید. اگر استراتژی خرید – نوشتن را اجرا کنید، نقطه سربهسر شما ۱۸۹.۳۶ دلار است (قیمت سهام ۱۹۱.۳۱ دلار منهای ۱.۹۵ دلار پریمیوم). اگر AAPL را با قیمت کمتری خریداری کردهاید، این استراتژی نقطه سربهسر شما را به میزان قابل توجهی کاهش میدهد.

نمونهای از اجرای استراتژی کاورد کال

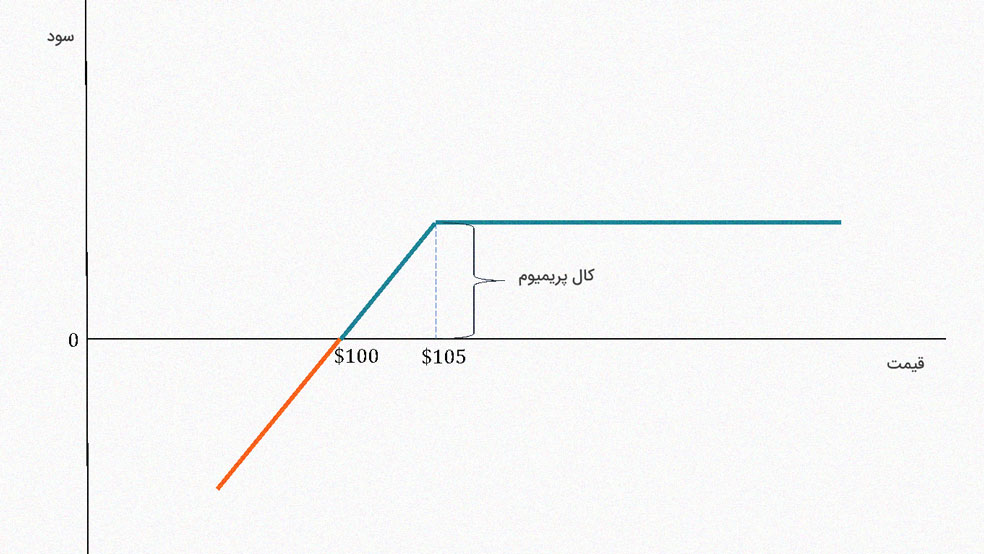

در این بخش یک مثال ساده از یک استراتژی کاورد کال آورده شده است. فرض کنید تصمیم گرفتهاید ۱۰۰ سهم ABC Corp را به قیمت هر سهم ۱۰۰ دلار خریداری کنید. شما معتقدید که بازار سهام در آینده نزدیک نوسانات قابل توجهی را تجربه نخواهد کرد. همچنین پیشبینی میکنید که قیمت سهام ABC Corp در شش ماه آینده به ۱۰۵ دلار افزایش خواهد یافت.

به منظور قفلکردن سود خود، یک قرارداد اختیار خرید را با قیمت ۱۰۵ دلار میفروشید که شش ماه دیگر منقضی میشود (توجه داشته باشید که یک قرارداد اختیار خرید شامل ۱۰۰ سهم است). پریمیوم این اختیار خرید نیز ۳ دلار به ازای هر سهم در قرارداد است. اکنون سود آینده شما به قیمت سهام در شش ماه آتی بستگی دارد. در این ۶ ماه، شما ممکن است با سه سناریو زیر، روبرو شوید:

سناریو ۱: قیمت سهام افزایش نداشته و روی ۱۰۰ دلار به ازای هر سهم باقی میماند.

در چنین سناریویی، بدیهی است که خریدار از اختیار خرید خود استفاده نمیکند؛ زیرا قیمت این اختیار (۱۰۵ دلار) بیشتر از قیمت اصلی سهام در بازار (۱۰۰ دلار) است. از آنجایی که قیمت بدون تغییر باقی میماند، هیچ بازدهی از سهام دریافت نخواهید کرد. تنها سودی که میکنید، ۳ دلار به ازای هر سهم از پریمیوم اختیار خرید خواهد بود.

سناریو ۲: قیمت سهام به ۱۱۰ دلار افزایش مییابد.

اگر پس از شش ماه قیمت سهام به ۱۱۰ دلار برای هر سهم افزایش یابد، خریدار از اختیار خرید استفاده خواهد کرد. شما ۱۰۵ دلار به ازای هر سهم و ۳ دلار به ازای هر سهم از پریمیوم دریافت خواهید کرد. البته توجه داشته باشید که در این سناریو، شما بخش کوچکی از سود احتمالی را در ازای محافظت از ریسک قربانی کردهاید.

سناریوی ۳: قیمت سهام به ۹۰ دلار کاهش مییابد.

در چنین حالتی، اختیار خرید مشابه سناریوی ۱ منقضی میشود. ارزش سهام ۱۰ دلار به ازای هر سهم از دست میرود، اما پریمیوم ۳ دلاری به ازای هر سهم تا حدی این ضرر را جبران میکند؛ بنابراین، ضرر نهایی شما ۷ دلار به ازای هر سهم خواهد بود.

استفاده از استراتژی کاورد کال به چه کسانی توصیه میشود؟

استراتژی کاورد کال (خرید پوشش داده شده) به افرادی توصیه میشود که:

- تمایل به درآمد ثابت دارند: این استراتژی به تریدرها این امکان را میدهد که از فروش اختیارهای خرید به عنوان منبع درآمد ثابت بهرهمند شوند.

- علاقهمند به حفاظت داراییهای خود در برابر کاهش قیمت هستند: اگر تریدر تمایل به حفظ سرمایه خود در مقابل نوسانات ناگهانی بازار دارایی دارد، استراتژی کاورد کال میتواند به عنوان ابزار محافظتی موثری عمل کند.

- بازار را متعادل یا کمی صعودی تشخیص میدهند: استراتژی Covered Call معمولاً در بازارهای متعادل یا با افزایش قیمتی کم، تأثیرگذار است؛ بنابراین، این استراتژی مناسب افرادی است که به فعالیت در این بازارها تمایل دارند.

- در مدیریت ریسک توانمند هستند: به دلیل ماهیت استراتژی Covered Call و احتمال محدود کاهش سود در مقابل حفظ درآمد، توانمندی در مدیریت ریسک و تحمل نوسانات بازار برای این استراتژی ضروری است.

بهترین زمان استفاده از استراتژی Covered Call

استراتژی کاورد کال را میتوانید در سناریوهای زیر استفاده کنید:

- طبق پیشبینیهای خود، انتظار نوسان قیمتی شدیدی را در سهام ندارید؛ به عبارت دیگر، حداقل در مدت زمان تعیینشده پیشبینی میکنید که قیمت نوسان بسیار جزئی را تجربه خواهد کرد. در صورتی هم که پیشبینی میکنید قیمت کاملاً ثابت خواهند ماند، باز هم این استراتژی میتواند اجرایی شود؛ چرا که میتوانید پریمیوم خود را جمعآوری و از این طریق سود کنید.

- شما میخواهید از یک موقعیت کسب درآمد کنید. اگر به دنبال استفاده از قیمت نسبتاً بالا در پریمیومهای آپشن هستید، میتوانید استراتژی کاورد کال را پیاده کرده و درآمد کسب کنید. در واقع، گویی از یک سهام، سود سهام ایجاد میکنید.

نکاتی درباره نحوه انجام و استفاده از کاورد کال در بازار آپشن

در استفاده از استراتژی کاورد کال باید بسیار محتاط عمل کنید و تنها زمانی وارد عمل شوید که همه جوانب را سنجیدهاید.

برای مثال، اگر انتظار افزایش قابل توجهی از دارایی پایه را دارید، استفاده از استراتژی کاور کال توصیه نمیشود؛ زیرا سود شما وابسته به قیمت اختیار خرید است. در عین حال، اگر قیمت دارایی پایه به میزان قابل توجهی کاهش یابد، پریمیوم حاصل از فروش اختیار خرید تنها بخش کوچکی از زیان را پوشش میدهد. اما اگر پیشبینی کردید که قیمت افزایش جزئی خواهد داشت، باز هم باید ریسکهای مرتبط با این استراتژی از جمله کاهش احتمالی سود در صورت افزایش ناگهانی قیمت سهام را در نظر گرفته و مدیریت کنید.

گفتار پایانی

Covered Call، استراتژی معاملاتی آپشن است که به سرمایهگذار اجازه میدهد از افزایش قیمت پیشبینیشده سود ببرد. این استراتژی نسبت به سایر استراتژیهای آپشن امتیازات مثبت کمتری را ارائه میکند، ولی ریسک کمتری هم دارد؛ ازاینرو میتوان به عنوان یک استراتژی مطمئن و کارآمد از آن یاد کرد. استراتژی کاور کال در بازارهای سهام و ارز دیجیتال کاربرد دارد و بسیاری از سرمایهگذاران از این روش برای کسب درآمد و کاهش ریسک استفاده میکنند.

نظر شما درباره این روش چیست؟ آیا استراتژی دیگری را میشناسید که برای کسب درآمد از بازارهای مالی مناسب باشد؟