فیبوناچی ریتریسمنت (Fibonacci retracement) اندیکاتور یا ابزاری مناسب برای تحلیل تکنیکال است و برای تعیین جهت قیمت یا پیشبینی تغییر جهت استفاده میشود.

اگر تریدر فعالی هستید، ممکن است متوجه شده باشید که قیمت داراییهای مالی از الگوهای خاصی پیروی میکند؛ این داراییهای مالی اغلب در محدودهای کوچک معامله و حرکت اخیر را تثبیت میکنند، سپس به محدوده دیگری میروند و این روند را تکرار میکنند.

حتی در طول روند بازار، قیمتها قبل از حرکت به منطقه بعدی، سطوح خاصی را هدف قرار میدهند. یکی از بهترین راهها برای پیشبینی اهداف قیمت، تحلیل فیبوناچی retracement است که به آن اصلاح فیبوناچی هم میگویند.

تجزیهوتحلیل فیبوناچی ریتریسمنت را میتوان برای تأیید سطح ورودی، هدف قراردادن سود برداشت و همچنین تعیین سطح توقف ضرر استفاده کرد. با ما همراه باشید تا بیشتر درباره این اندیکاتور تحلیل تکنیکال صحبت کنیم و توضیح دهیم که فیبوناچی ریتریسمنت چیست و چه کاربردی دارد؟

فیبوناچی ریتریسمنت چیست؟

فیبوناچی ریتریسمنت به زبان ساده، ابزاری تحلیلی در بازارهای مالی است که بر اساس اعداد فیبوناچی ایجاد شده است. این ابزار به معاملهگران و سرمایهگذاران کمک میکند تا نقاط مهم در نمودار قیمت را شناسایی و تحلیل کنند؛ نقاطی که پتانسیل افزایش یا کاهش قیمت را داشته و تأثیر مهمی بر رفتار قیمت داراییها دارند.

نقاط مهم در نمودار قیمت میتوانند شامل پایینترین و بیشترین قیمت، سطوح پشتیبانی و مقاومت، الگوهای تشکیل شده در نمودار و همچنین لولهای فیبوناچی ریتریسمنت باشند. با تحلیل این نقاط، معاملهگران ممکن است بتوانند پتانسیل حرکتهای قیمتی را پیشبینی و بر اساس آن تصمیمات معاملاتی خود را تنظیم کنند.

این موضوع را نیز برای کسانی که ممکن است با ریاضیات آشنا نباشند، توضیح دهیم که فیبوناچی دنبالهای از اعداد است که با جمعکردن دو اعداد قبلی آغاز میشود: ۰، ۱، ۱، ۲، ۳، ۵، ۸، ۱۳، ۲۱، ۳۴، ۵۵، ۸۹ و الیآخر. نسبت هر عدد به عدد بعدی نزدیک به ۱.۶۱۸ است که به عنوان نسبت طلایی شناخته میشود که به آن فی نیز میگویند به عبارت بهتر، هر عددی از این دنباله را تقسیم بر عدد قبلیاش کنید، حاصل تقریباً ۱.۶۱۸ خواهد بود که اگر آن را به صورت درصد بخواهیم بگوییم، ۶۱.۸% است. برای مثال اگر ۸۹ را تقسیم بر ۵۵ کنید، با همین حاصل مواجه خواهید شد.

سطوح فیبوناچی Retracement

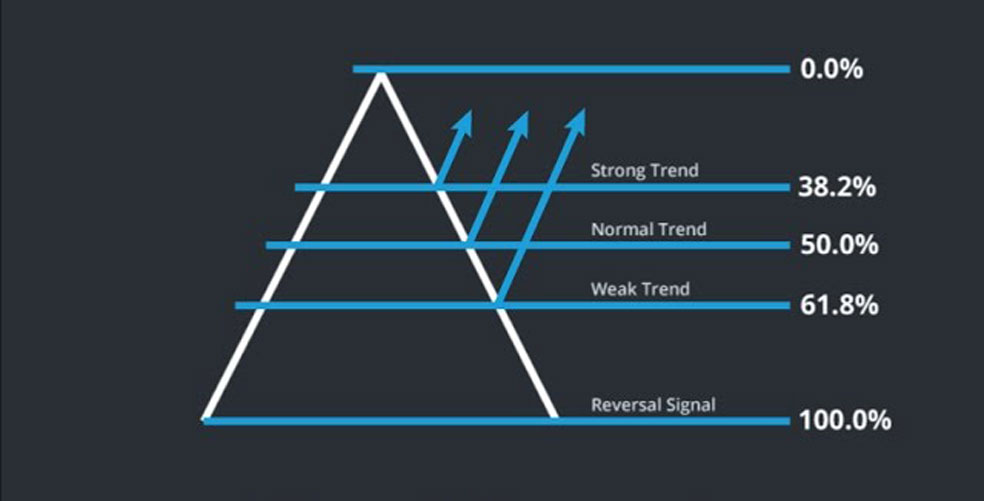

سطوح فیبوناچی retracement که از دنباله فیبوناچی نشأت میگیرد، خطوطی افقی هستند که نشان میدهند نقاط حمایت و مقاومت در کجا ممکن است رخ دهد.

در واقع خطوط فیبوناچی ریتریسمنت از نقاط کلیدی (مثل قیمت بالایی و پایینی) بهعنوان سطوح پتانسیل برای بازگشت قیمت استفاده میشوند. سطوح رایج فیبوناچی ریتریسمنت شامل ۲۳.۶٪، ۳۸.۲٪، ۵۰٪، ۶۱.۸٪ و ۷۶.۴٪ و ۱۰۰% است. معمولاً معاملهگران این سطوح را بهعنوان نقاط ورود یا خروج احتمالی در معاملات خود در نظر میگیرند.

برای مثال، فرض کنید قیمت یک سهم ۱۰ دلار افزایش و سپس ۲.۳۶ دلار کاهش یافته است. این به معنای بازگشت قیمت ۲۳.۶ درصدی است که جزو اعداد فیبوناچی به شمار میرود.

سطوح اصلاحی فیبوناچی به نام ریاضیدان ایتالیایی لئوناردو پیسانو بیگولو که معروف به لئوناردو فیبوناچی بود، نامگذاری شد. با این حال، لئوناردو فیبوناچی دنباله فیبوناچی را ایجاد نکرد؛ بلکه این اعداد را از تجار هندی یاد گرفت و به اروپای غربی معرفی کرد. سطوح اصلاح فیبوناچی در هند باستان میان سالهای ۲۰۰ تا ۴۵۰ قبل از میلاد، فرموله شد.

فرمول سطحبندی فیبوناچی Retracement

سطوح فیبوناچی retracement فرمول خاصی ندارند. هنگامی که این شاخصها بر روی نمودار اعمال میشود، کاربر دو نقطه را انتخاب میکند. پس از انتخاب آن دو نقطه، خطوط بر حسب درصدی از آن حرکت رسم میشوند.

به عنوان مثال، فرض کنید یک دارایی با قیمت ۱۰۰ دلار معامله میشود و در یک دوره زمانی، قیمت آن به ۱۵۰ دلار افزایش مییابد. برای ترسیم سطوح retracement، ابتدا تفاوت بین بیشترین و کمترین را پیدا خواهید کرد که در این مثال ۱۵۰ منهای ۱۰۰ دلار میشود ۵۰ دلار. سپس، این تفاوت را در نسبتهای کلیدی فیبوناچی (۰.۳۸۲، ۰.۵ و ۰.۶۱۸) ضرب کنید و نتیجه را با کمترین قیمت جمع بزنید.

- سطح اصلاحی ۳۸.۲%

۱۰۰ دلار + (۵۰ دلار ضرب در ۰.۳۸۲) = ۱۱۹.۱۰ دلار - سطح اصلاح ۵۰٪

۱۰۰ دلار + (۵۰ دلار ضرب در ۰.۵) = ۱۲۵ دلار - سطح اصلاحی ۶۱.۸%

۱۰۰ دلار + (۵۰ دلار ضرب در ۰.۶۱۸) = ۱۳۰.۹۰ دلار

سپس این سطوح به صورت افقی بر روی نمودار رسم شده و به عنوان سطوح بالقوه حمایت یا مقاومت استفاده میشوند. اگر قرار بود قیمت دارایی دوباره کاهش یابد و به یکی از این سطوح برسد، معاملهگران ممکن است بسته به جهت حرکت قیمت، وارد یک موقعیت خرید یا فروش شوند.

هر سطح از فیبوناچی ریتریسمنت چه مفهومی دارد؟

هر سطح از فیبوناچی ریتریسمنت نشاندهنده درصد بازگشت یا کاهش قیمت نسبت به حرکت اصلی است. این سطوح به عنوان نقاط مهم برای تحلیل تکنیکال و تصمیمگیری معاملاتی شناخته میشوند. در ادامه توضیحاتی در مورد مفهوم هر سطح ارائه میدهیم:

- سطح ۲۳.۶%: اغلب به عنوان سطح حمایت اولیه عمل میکند. اگر قیمت به این سطح برسد، احتمال بازگشت قیمت به سمت بالا وجود دارد.

- سطح ۳۸.۲%: نیز همانند سطح قبلی، اغلب به عنوان یک سطح حمایت ثانویه شناخته میشود. با رسیدن قیمت به این سطح، احتمال بازگشت قیمت به سمت بالا بیشتر میشود.

- سطح ۶۱.۸%: یک سطح مقاومت اولیه است. برعکس سطح ۲۳.۶%، اگر قیمت به این سطح برسد، احتمالاً قیمت روند بازگشتی به سمت پایین داشته باشد.

- سطح ۷۶.۴%: به عنوان سطح مقاومت ثانویه عمل میکند. اگر قیمت به این سطح برسد، احتمال بازگشت قیمت به سمت پایین بیشتر میشود.

- سطح ۱۰۰٪: این بدان معناست که روند به سمت مخالف خود تغییر جهت داده است.

روش تشخیص فیبوناچی ریتریسمنت و تنظیم آن

زمانی لازم است که فیبوناچی ریتریسمنت استفاده کنیم که حرکت قیمت قابلتوجهی در یک دارایی اتفاق میافتد. برای مثال، طلا از ۱۵۰۰ دلار ناگهان به ۱۸۰۰ دلار میرسد. حالا در چنین شرایطی، چگونه از این روش استفاده کنیم؟ در اینجا نحوه تشخیص فیبوناچی ریتریسمنت و استفاده از آن در معاملات آورده شده است.

- نقاط بالا و پایین را شناسایی کنید: نقاط بالا و پایین قابل توجه حرکت قیمت دارایی را پیدا کنید.

- ترسیم سطوح فیبوناچی ریتریسمنت: از ابزار نموداری برای رسم سطوح اصلاح فیبوناچی بین نقاط بالا و پایین استفاده کنید. سطوح از دنباله فیبوناچی مشتق شدهاند و شامل ۲۳.۶٪، ۳۸.۲٪، ۵۰٪، ۶۱.۸٪ و ۱۰۰٪ هستند.

- به دنبال سطوح حمایت و مقاومت بالقوه باشید: با افزایش قیمتها، ممکن است در یکی از سطوح فیبوناچی با حمایت یا مقاومت مواجه شوند.

- تصمیمات معاملاتی بگیرید: اگر قیمتها از سطح حمایت یا مقاومت عبور کنند، معاملهگران ممکن است به دنبال ورود یا خروج از معامله باشند.

برای درک بهتر، برگردیم به مثالی که درباره طلا زدیم. در این مثال، کمترین قیمت ۱۵۰۰ دلار و نقطه اوج ۱۸۰۰ دلار است.

پس از ترسیم سطوح فیبوناچی ریتریسمنت، تریدری ممکن است مشاهده کند که قیمت طلا در سطح اصلاحی ۵۰ درصد که نزدیک به ۱۶۵۰ دلار است، حمایت میشود. در چنین شرایطی، تریدر میتواند یک موقعیت خرید طلا را باز کند و دستور توقف ضرر را زیر سطح فیبوناچی ۵۰ درصد قرار دهد.

چه زمانی از اصلاح فیبوناچی در نمودار استفاده کنم؟

فیبوناچی ریتریسمنت در تحلیل تکنیکال، برای پیشبینی نقاط بازگشت قیمت در یک روند استفاده میشود. این ابزار میتواند برای هر نوع روندی، چه صعودی و چه نزولی، استفاده شود.

بهطورکلی، اصلاح فیبوناچی زمانی مفید است که قیمت در یک روند حرکت میکند و سپس حرکت خود را متوقف میکند یا معکوس میشود.

در این شرایط، اصلاح فیبوناچی میتواند به شما کمک کند تا نقاط بازگشت قیمت را پیشبینی و از این اطلاعات برای تصمیمگیریهای معاملاتی خود استفاده کنید. در اینجا چند نمونه برای زمانی که میتوانید از اصلاح فیبوناچی استفاده کنید آوردهایم:

- هنگامی که قیمت در روندی صعودی حرکت میکند و سپس به سطح حمایتی میرسد. در این شرایط، فیبوناچی ریتریسمنت میتواند به شما کمک کند تا پیشبینی کنید که آیا قیمت از سطح حمایتی برمیگردد یا خیر.

- هنگامی که قیمت در روندی نزولی حرکت میکند و سپس به سطح مقاومتی میرسد. استفاده از فیبوناچی ریتریسمنت در چنین شرایطی به شما کمک میکند تا بازگشتت قیمت از سطح مقاومتی را پیشبینی کنید.

- هنگامی که قیمت روندی را در پیش گرفته و ناگهان به سطح حمایتی یا مقاومتی فیبوناچی میرسد. در این شرایط، اصلاح فیبوناچی به شما کمک میکند تا پیشبینی کنید آیا بازگشت از این سطح اتفاق میافتد یا نه.

البته، اصلاح فیبوناچی همیشه دقیق نیست. قیمت ممکن است از سطوح حمایت و مقاومتی فیبوناچی عبور کند و روند خود را ادامه دهد. بااینحال، این ابزار میتواند برای پیشبینی احتمالی نقاط بازگشت قیمت مفید باشد.

اکستنشن فیبوناچی چیست؟

اکستنشنهای فیبوناچی ابزارهای تحلیل تکنیکال هستند که برای شناسایی سطوح بالقوه حمایت و مقاومت در بازارهای مالی استفاده میشوند. اکستنشنها بر اساس دنباله فیبوناچی عمل میکنند که مجموعهای از اعداد است که هر عدد مجموع دو عدد قبلی است. در تحلیل تکنیکال، بیشترین استفاده از سطوح فیبوناچی ۰.۰، ۲۳.۶، ۳۸.۲، ۵۰.۰، ۶۱.۸ درصد و ۱۰۰.۰ درصد است.

در اینجا مثالی از نحوه استفاده از اکستنشنهای فیبوناچی در معاملات ارز آوردهایم:

فرض کنید میخواهید سهام XYZ را معامله کنید. پس از تجزیهوتحلیل نمودارها، متوجه میشوید که قیمت سهام اخیراً از ۱۰۰ دلار به ۱۵۰ دلار حرکت کرده است. میتوانید از اکستنشنهای فیبوناچی برای تعیین اینکه سهم ممکن است در حرکت بعدی خود حمایت یا مقاومت شود، استفاده کنید.

اکستنشن فیبوناچی را از swing low به swing high رسم کنید که در این مورد از ۱۰۰ تا ۱۵۰ دلار است.

طبق فرمولی که در بالا توضیحش دادیم، سطح گسترش ۳۸.۲% برای این مثال، ۱۱۹.۱ دلار است. سطح ۵۰.۰٪ نیز ۱۲۵ دلار محاسبه و در نهایت، محاسبه این مثال برای سطح ۶۱.۸٪، حدود ۱۳۰.۹ دلار است.

اگر قیمت سهام به یکی از این سطوح نزدیک شود، معاملهگران ممکن است از این فرصت برای ورود به معامله استفاده کنند، زیرا ممکن است سهام در سطح حمایت قرار داشته و دوباره به سمت بالا بازگردد. هرچند، سطح ۶۱.۸ درصد کمی ریسکی است و ممکن است به عنوان سطح مقاومتی عمل کند. بااینحال، اگر سهام از این سطوح عبور کند، معاملهگران ممکن است به خروج از موقعیتهای خود فکر کنند، زیرا این میتواند نشانه کاهش قیمت باشد.

مثالهایی از فیبوناچی ریتریسمنت

در این بخش برای درک بهتر، مثالهایی از فیبوناچی ریتریسمنت خواهیم زد. دو روند صعودی و نزولی برای فیبوناچی ریتریسمنت وجود دارد که برای هر یک جداگانه مثال میزنیم.

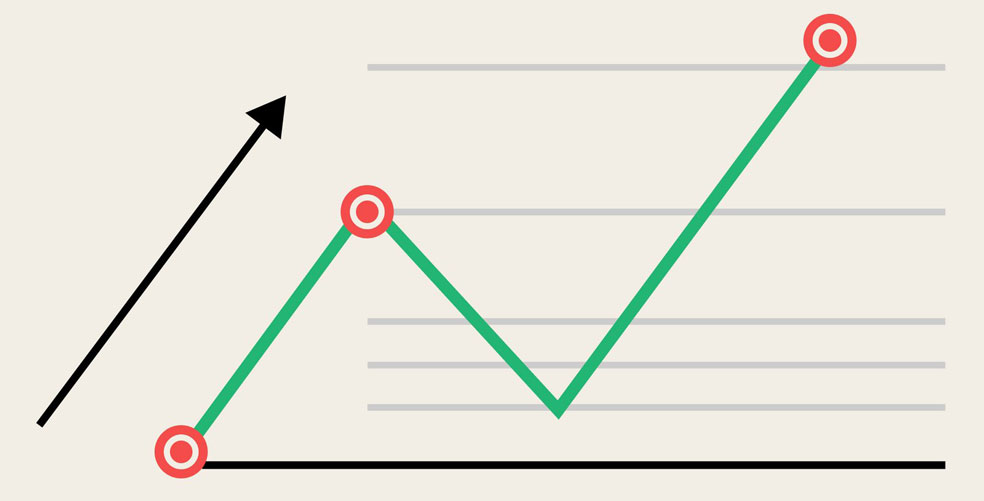

روند صعودی

هنگام معامله با روند نزولی یا صعودی، فیبوناچی اصلاحی سطوح حمایت و مقاومت را به شما نشان میدهد. برای آموزش فیبوناچی ریتریسمنت و استفاده از آن در روند صعودی، باید ابزار مربوطه را به پایینترین نقطه قیمت متصل کرده و آن را به سمت بالاترین نقطه بکشید. برعکس، هنگام رسم فیبو ریتریسمنت در روند نزولی، ابزار را به بالاترین نقطه متصل کرده و آن را به پایین روند بکشید.

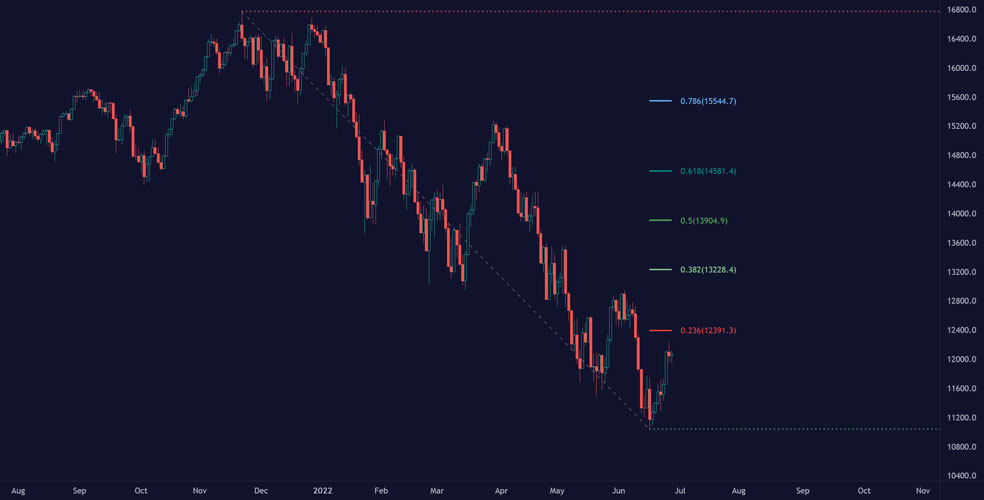

برای مثال، به تصویر بالا توجه کنید. در MATIC/USD، خطوط روند صعودی اصلاح فیبوناچی را از پایینبهبالا ترسیم کردیم. در صورتی که قیمت به بالای سطح ۰.۳۸۲ (۲.۴ دلار) برسد، نشاندهنده موقعیت خرید و ادامه روند است. هدف نیز سطح Fib بعدی در ۰.۲۳۶ (۲.۶ دلار) است که موقعیت سود اصلاحی فیبوناچی ۹٪ را فراهم میکند. برای اطمینان از اینکه در صورت محققنشدن این اتفاق ضرر نکنید، میتوانید یک توقف ضرر درست زیر سطح ۰.۳۸۲ (-۱.۵%) تنظیم کنید.

همین روش استفاده از فیبوناچی retracement را میتوانید در روند نزولی اعمال و فرصتهای دقیقی را برای موقعیتهای کوتاه و بازخرید تشخیص کنید.

روند نزولی

در مثال بالا توضیح دادیم که چگونه در روند نزولی از فیبوناچی ریتریسمنت استفاده کنید؛ اما بیایید در اینجا با مثالی واقعیتر پیش رویم. در دسامبر ۲۰۱۷، بیت کوین از ۱۳۱۱۲ دلار به حدود ۱۰۸۰۰ دلار در یک بازه زمانی کوتاه سقوط کرد. پس از آن، دو بار تا ۱۲ هزار دلار افزایش یافت، اما تا سال ۲۰۲۱ نتوانست از آن سطح بالاتر رود. این نشاندهنده الگویی نزولی است؛ زیرا نتوانست از بالاترین سطح قبلی خود فراتر برود.

در ابزار فیبوناچی، نقطه مقاومت ۱۲ هزاردلاری با سطح ۵۰ درصدی اصلاح، همزمان شد. وقتی قیمت نتوانست به این سطح برسد، دوباره شروع به کاهش کرد. در این سناریو، معاملهگرانی که از فیبوناچی ریتریسمنت استفاده میکنند ممکن است این زمان را برای خروج از موقعیت خرید یا ایجاد یک موقعیت کوتاه در نظر بگیرند. توجه داشته باشید که معامله کوتاه بر اساس این گمانهزنی است که قیمت بیت کوین در حال کاهش است.

گفتار پایانی

فیبوناچی ریتریسمنت در کریپتو ابزار قدرتمندی است که میتواند به شما در تعیین سطوح حمایت و مقاومت و همچنین در راهاندازی استراتژیهای معاملاتی کمریسک کمک کند.

همانطور که گفته شد، درست مانند هر شاخص دیگری، در معاملات نباید به طور انحصاری به نسبتهای فیبوناچی اعتماد کنید. ارائه اطلاعات اشتباه در هر ابزاری ممکن است. بهتر است این اندیکاتور را در ترکیب با سایر اندیکاتورها مانند الگوهای نمودار معاملاتی یا اندیکاتور MACD استفاده کنید.

آیا تابهحال با ابزار فیبوناچی ریتریسمنت کار کردهاید؟ پیشبینیهایی که ارائه میدهد، درست است؟